Растим личный капитал

Наведение порядка в финансах всегда начинается с выстраивания личной финансовой системы в векторе накопления капитала. Приоритет личной финансовой системе отдается по двум причинам. Во-первых, свой бизнес — часть жизни владельца, а не вся жизнь. Во-вторых, сформированный личный капитал дает стабильность и семье, и бизнесу. Он позволяет пережить неизбежные финансовые кризисы, а также делать вливания в любимый бизнес и, при необходимости, удерживать его на плаву.

Современный деловой человек является не только предпринимателем, инвестором, помимо этого — супругом (супругой), родителем, сыном или дочерью, имеет хобби и может быть благотворителем. Всему этому многообразию ролей должно быть место в личном финансовом плане.

Личная финансовая система отражается в ежегодном бюджете и долгосрочной финансовой модели. В первом документе содержится информация об операционном контуре финансов, во втором — прогноз по росту личного капитала и его соответствию жизненным целям человека. В бюджете подробно расписываются притоки и оттоки, формируется резервный фонд, а сбережения распределяются на инвестиции и крупные покупки.

Грамотное планирование личных финансов, наличие сценариев преодоления кризиса ликвидности, например, подушка безопасности или кредитная карта с длинным льготным периодом, позволят избежать искушения залезть в деньги фирмы для погашения непредвиденных личных расходов.

Выстраиваем границы со своим бизнесом

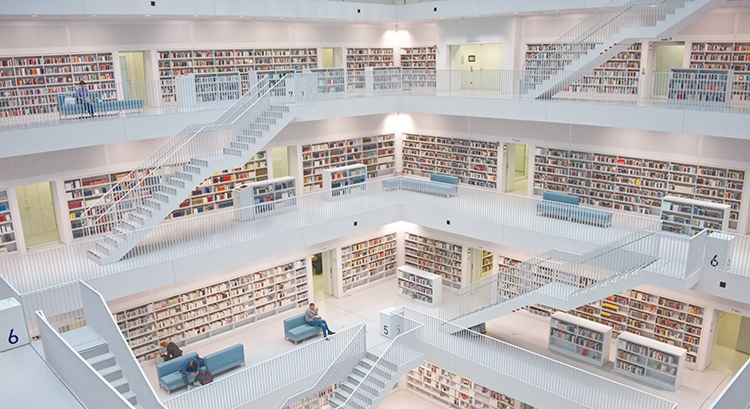

Схема. Составляющие личной финансовой системы

Свое дело является составной частью личной финансовой системы. Осознать это поможет мышление инвестора. Помимо вложений в бизнес, у собственника могут быть инвестиции в ценные бумаги, недвижимость и прочие классы активов, ведь диверсификация активов — ключ к созданию прочной личной финансовой системы.

С позиции инвестора, который дальновидно управляет личным капиталом, очевидно, что вложения в бизнес являются самыми рисковыми и должны приносить высокий доход. Анализируя личную финансовую систему, инвестор сравнивает свои вложения в разные классы активов по доходности. Если доходность своей компании окажется низкой, это будет сигналом к принятию управленческих решений по повышению эффективности бизнеса.

Выстраиваем фундамент финансовой системы компании

Выстраивать автономную финансовую систему своей компании следует с самого начала. Однако сделать это можно в любой момент времени. Стратегическая и аналитическая работа требуют определенных усилий владельца. Однако впоследствии выстроенная система потребует минимального времени на ее поддержание, позволит принимать эффективные управленческие решения и даже позволит выйти из оперативного управления при необходимости.

В голове предпринимателя существует видение развития бизнеса. Необходимо понять масштаб амбиций и выложить на бумагу категории, которыми мыслит владелец бизнеса. Это может быть прибыль, выручка, маржа, количество клиентов или доля рынка. Это упражнение позволяет осмыслить видение, протестировать его в цифрах и прокачать навык работы с большими оборотами. Формулировка видения развития бизнеса и целей на 5 лет дает четкие ориентиры и владельцу, и команде — всем становится ясно, на чем нужно сфокусироваться.

Среднесрочный план каскадируется до годового бюджета с помесячной детализацией. Бюджет состоит из трех блоков: притоки (выручка), оттоки (расходы), распределение прибыли на дивиденды и инвестиции в развитие бизнеса. В притоках записываем предполагаемый доход по клиентам/продуктам/менеджерам и подводим итог. Любой скачок выручки должен быть объяснен как минимум в голове, а лучше комментарием в таблице. Также тщательно прорабатываем блок расходов, выделяя и суммируя постоянные (аренда, фонд оплаты труда и так далее), переменные (себестоимость, проценты от продаж), операционные (например, банковские комиссии) и единовременные расходы, налоговую нагрузку. Расходы в бизнесе — важнейшие рычаги повышения эффективности, конкурентоспособности и прибыльности компании.

На следующем этапе анализируется динамика прибыли (разности между доходами и расходами) и, при необходимости, формируются резервы, которые защитят компанию от кассовых разрывов. Здесь же собственник определяет принципы распределения прибыли: дивиденды для вывода себе и инвестиции на развитие бизнеса. Также, войдя в роль инвестора, необходимо посчитать рентабельность (чистая прибыль/выручка) и сравнить ее с доходностью других классов активов в личном инвестпортфеле.

С первого же дня предпринимателю или его финансовому менеджеру нужно вести журнал хозяйственных операций и фиксировать все приходы и расходы. Это позволит проводить план-фактный анализ и совершенствовать прогнозирование будущих периодов. Даже если вначале в отчете о движении денежных средств будут одни нули, рано или поздно появятся другие цифры.

Крайне важно прогнозировать и отслеживать дебиторскую и кредиторскую задолженность, при ее возникновении в компании должны запускаться механизмы ее контроля и оптимизации.

Налаживаем систему финансовой отчетности владельца бизнеса

Таким образом, финансовая отчетность владельца бизнеса будет содержать следующие документы:

Выстроенная финансовая система позволит предпринимателю управлять процессом стратегически, а не латать дыры или тушить пожары в ежедневном аврале.

Деньги переходят границы

Деньги компании и деньги ее владельца, как вода в сообщающихся сосудах, будут переходить из одной финансовой системы в другую. Это происходит в четко определенные моменты и должно оформляться документально, чтобы в любой момент была возможность получить данные для анализа и принятия решений.

Средства компании переходят собственнику

Деньги компании поступают в личную финансовую систему владельца в следующих ситуациях:

- в момент получения дивидендов;

- при получении заработной платы, если владелец вовлечен в операционное управление;

- при выплате премии/бонуса;

- при оплате процента за продажи, если владелец вовлечен в активные продажи;

- при возврате инвестиций и получении процентов от выданных компании займов из личных средств.

Владелец сам определяет правила игры, в зависимости от ролей в своем бизнесе. Здесь важно соблюсти баланс интересов: часть прибыли пойдет на развитие бизнеса, другая — на личные накопления. Если личный капитал еще не сформирован, для владельца целесообразно выводить до 50–70% прибыли. Если стадия накопления пройдена, можно ограничиться выводом 20–30%. Хотя бы небольшие суммы владелец должен получать в обязательном порядке, иначе нарушается энергообмен, а это прямой путь к выгоранию.

Когда деньги владельца становятся деньгами фирмы

Вложения в собственную компанию — один из возможных способов обеспечения ее роста. Здесь также требуется проанализировать состояние личной финансовой системы владельца и соблюсти баланс интересов личного капитала и бизнеса: возможно, банковский кредит или прямые инвестиции третьих лиц будут выгоднее.

Если все же принято положительное решение об инвестициях в собственный бизнес, нужно заключить договор между владельцем и компанией, предусмотреть адекватные проценты за использование денег и прописать график возврата тела кредита и процентов, сопоставив его с графиком притоков и оттоков в личном финансовом плане. Нет никакой разницы, дает ли заем владелец компании или некто Иванов — подход одинаков. Для инвестора проценты по займу — пассивный доход, для компании — статья расходов.

Схема. Перетекание денег из личной финансовой системы в компанию и наоборот

С чего начать

Безусловно, настройка одной или нескольких финансовых систем требует времени и интеллектуальных ресурсов. Однако вложиться в создание системы нужно всего лишь один раз. Ее поддержание потребует внимания не чаще одного раза в месяц. Выстроенная система освободит ресурсы и будет работать на вас многие годы.

Людей обычно пугает необходимость планирования. Нужно сразу допустить, что в планировании случатся серьезные погрешности. С каждым годом точность планирования будет увеличиваться. Страх ошибок не должен препятствовать движению вперед.

Сделать финансовый план в одиночку может быть сложно и страшно. Тогда на помощь приходят наставники, менторы, партнеры: предпринимателю полезно обсуждать финансовые отчеты компании ежемесячно или ежеквартально.

Чтобы навести порядок в финансах, не обязательно ждать нового года или очередного понедельника. И в личной, и в финансовой системе начинать планирование нужно с первого числа следующего месяца. Допустим, вы решили заняться финансами в мае, значит с 1 июня начнется ваш новый финансовый год. Если требуется привести в порядок и личную финансовую систему, и деньги фирмы, лучше заложить на это два месяца. В первом месяце несколько дней отвести на проработку личных финансов, во втором — финансов фирмы.

Скопировать ссылку

Скопировать ссылку