Стоимость страхования одного сотрудника при корпоративном ДМС с учетом скидок может варьироваться от 9000 до 140 000 рублей в год. Для оценки рынка страховых услуг проведите мониторинг предложений наиболее известных компаний в этой сфере. Сведения об их успешности и надежности можно найти в регулярно публикуемых рейтинговых исследованиях и отчетах Федеральной службы страхового надзора.

На стоимость корпоративной программы ДМС влияют:

- численность застрахованных по договору сотрудников;

- категория выбранной программы страхования;

- уровень медицинских учреждений.

Страховые компании предоставляют скидки при численности застрахованных свыше 50, 100, 300 и более человек. Если штат вашей организации не дотягивает до обозначенных границ, то можно предусмотреть в локальном акте возможность страхования близких родственников на условиях частичной или полной оплаты сотрудниками по корпоративным ценам. Такое предложение выгодно и для компании, и для ее сотрудников.

Программы страхования делятся на три категории:

- расширенные – наиболее полный объем услуг, среди которых лечение сахарного диабета, кожных заболеваний, операции на сердце, отсутствие ограничений на лечебную физкультуру и массаж (это самый дорогой пакет);

- стандартные – все необходимые услуги с некоторыми ограничениями (на лечение кожных заболеваний, иммунологические и гормональные исследования, терапию пародонта и снятие зубных отложений в стоматологии и т.д.);

- экономичные – все необходимые услуги с ограничениями на количество посещений врача, медицинские манипуляции, лабораторные исследования, количество вылеченных зубов в стоматологии и т.д. (это самый дешевый пакет).

Можно предложить всем сотрудникам одинаковые медицинские программы, включающие основной перечень услуг, демонстрируя таким образом демократичность по отношению к каждому из них, а можно выбрать пакеты ДМС в зависимости от статуса и должности работников. В таком случае они будут ценить свое положение в компании и стремиться к карьерному росту. Впрочем, можно позволить сотрудникам выбрать программу и лечебное учреждение на их усмотрение. Если стоимость индивидуального пакета будет выходить за рамки бюджета, следует предварительно обсудить с сотрудником вопрос о возмещении части оплаты страхового полиса и, во избежание недоразумений в дальнейшем, сразу же подписать соглашение об этом.

На страховом рынке работают более сотни компаний. Обратите внимание на то, насколько давно организация занимается ДМС, сколько лечебных учреждений и какого уровня она может предложить. Некоторые страховые компании имеют свои поликлиники, где обслуживание значительно дешевле. Проверьте работу диспетчерского пульта – можно ли дозвониться по указанным телефонам? Диспетчерский пункт должен работать круглосуточно. Выясните, каким образом будет организовано обслуживание. Помимо персонального менеджера по договору крупные страховщики предоставляют услуги административного куратора для оперативного прикрепления новых или исключения уволенных сотрудников, а также врача-куратора, который решает специальные медицинские вопросы. Последний поможет разобраться в том случае, если конкретная услуга описана в договоре недостаточно точно. Успешная совместная работа в дальнейшем будет зависеть от чуткого отношения сотрудников страховой компании к просьбам и пожеланиям работодателя, возникающим в процессе обслуживания, их оперативного реагирования и профессионального подхода. Поэтому стоит предварительно познакомиться с теми ее сотрудниками, с которыми в дальнейшем вам придется взаимодействовать.

Внимательно изучите программу страхования, ее условия. Лимит ответственности – страховая сумма, в пределах которой страховщик обязуется оплачивать стоимость медицинских услуг, обычно колеблется от 1 до 4 млн рублей на одного человека в год. Размер лимита ответственности влияет на стоимость страхования. Предварительно определите, в каком примерно объеме медицинские услуги могут быть реализованы в течении года и стоит ли здесь переплачивать. Возрастные коэффициенты в различных страховых компаниях могут варьироваться от 1,3 до 3. Может отличаться и возраст, с которого они начинают применяться: в одних компаниях он составляет 55 лет, а в других – 60. Эта граница может быть значимой, если в вашей организации работают сотрудники старше 55–60 лет, – программа страхования обойдется дороже.

Для корпоративного страхования наиболее подходят следующие программы:

- амбулаторно-поликлиническая помощь;

- помощь на дому;

- стоматология;

- стационарная помощь – плановая и экстренная (лечение в больнице);

- вызов скорой помощи;

- личный врач фирмы;

- восстановительное лечение;

- страхование путешественников, выезжающих за рубеж, в страны СНГ и перемещающихся территории РФ.

Обратите внимание: амбулаторно-поликлиническая помощь не всегда включает в себя диспансерное наблюдение, т.е. контрольные приемы у врача, даже если по медицинским показаниям необходимы регулярные осмотры. Внимательно изучите перечень специалистов и медицинских исследований, процедур, входящих в программу страхования. Обязательно поинтересуйтесь, какие заболевания и медицинские услуги не включены в пакет, и узнайте об ограничениях на услуги, входящих в перечень предоставляемых по ДМС (количество сеансов массажа и других процедур). Как правило, исключаются из программы страхования услуги по лечению врожденных или хронических заболеваний, требующих регулярной или дорогостоящей терапии, а также неизлечимой патологии и затратные медицинские исследования. Однако в программе VIP можно предусмотреть дополнительный перечень медицинских мероприятий.

Стоит заметить, что стоматологическая программа в отдельных клиниках может не включать в себя снятие зубного камня и лечение заболеваний пародонта.

Если Вы решили застраховать ваших сотрудников по программе плановой и экстренной стационарной помощи, то учтите: она, как правило, включает вызов скорой помощи. Это избавит Вас от лишних расходов. Вам не придется использовать программу вызова скорой помощи.

Страхование путешественников, выезжающих за рубеж, по странам СНГ и по территории РФ целесообразно при условии частых служебных командировок. В случае загранкомандировок страховка необходима для оформления визы.

Однако, рассматривая предложения разных страховых компаний по одним лечебным учреждениям и схожим программам, можно заметить значительную разницу в цене. Причиной может являться договоренность страховщика и лечебного учреждения об эксклюзивных низких тарифах и скидках в связи с предоставлением компанией большого количества застрахованных.

Именно от лечебного учреждения зависит качество предоставляемых медицинских услуг, а значит, и удовлетворенность сотрудников программой ДМС. Существует три уровня таких организаций.

- Клиники класса VIP отличаются индивидуальным подходом к каждому клиенту и удовлетворяют самые взыскательные запросы, не имеют ограничений по объему медицинских услуг и стоимости их возмещения. Это могут быть коммерческие лечебные учреждения.

- Бизнес-уровню соответствуют клинки, оснащенные современным диагностическим оборудованием, имеющие обширный штат высококвалифицированных специалистов и обслуживающие большое количество пациентов на высоком уровне. Как правило, к ним относятся как ведомственные, так и коммерческие лечебные учреждения.

- Клиники эконом-класса предлагают ограниченный выбор диагностической аппаратуры и квалифицированных специалистов и обслуживают большое количество пациентов, что не исключает возможности очередей. Обычно это муниципальные и небольшие ведомственные лечебные учреждения.

Выбирая лечебные учреждения, не пренебрегайте советами представителей страховой компании. Многолетний опыт позволяет им собрать достаточно отзывов о работе клиник. Попросите страховщика организовать для вас посещение лечебного учреждения. А на HR-ресурсах в Интернете можно получить информацию от менеджеров по персоналу, уже имеющих опыт сотрудничества со страховыми компаниями.

Достаточно большое количество лечебных учреждений позволяют организовать обслуживание по ДМС несколькими способами. Можно прикрепить всех сотрудников к одной клинике, удовлетворяющей запросам работодателя и находящейся неподалеку от офиса. Есть и другой вариант: предложить работникам несколько лечебных учреждений, чтобы каждый выбрал из списка то, которое расположено ближе к дому. В этом случае страховая компания обычно предусматривает обслуживание сетью медицинских организаций по единой цене. Иногда это может быть выгодно, но следует поинтересоваться стоимостью терапии в тех же клиниках по отдельности. Обычно сетевые тарифы устанавливаются по уровню цен в самом дорогом лечебном учреждении. Так что обслуживание в клинике вне сети обойдется дешевле. Однако если вы позволите всем сотрудникам выбирать лечебные учреждения и программы страхования, то организация и сопровождение корпоративного ДМС будут значительно более трудоемкими для службы HR.

При заключении договора обратите внимание на объем получения медицинских услуг, ограничения и исключения. В дальнейшем взаимодействие со страховой компанией будет согласовываться с ним, и при получении услуг в не регламентированных договором случаях могут возникать сложности. При откреплении застрахованных лиц в период его действия возврат неиспользованной части страховой премии может быть неполным либо вообще не производится. Эти условия нужно обсудить заранее.

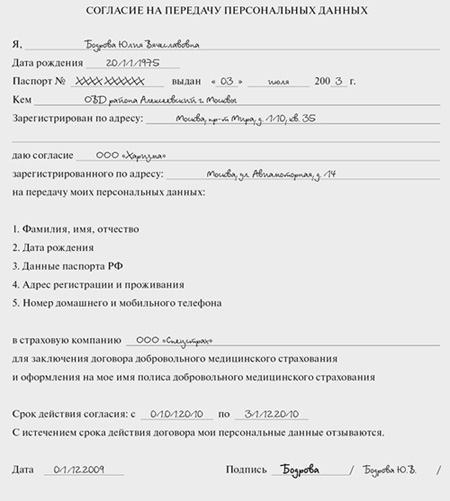

Для оформления полисов страхования потребуется передать в страховую компанию персональные данные сотрудников. Для этого необходимо предварительно заручиться согласием каждого из них (приложение 1), т.к. в соответствии с гл. 14, ст. 88 Трудового кодекса Российской Федерации и ст. 9 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» работодатель не может сообщать персональные данные работника третьей стороне без его письменного разрешения.

Если единовременная оплата услуг по договору будет для компании обременительной, страховщики обычно идут навстречу и позволяют разбить платеж на две-четыре части. Отрадно отметить, что страховые взносы по ДМС принимаются в уменьшение налогооблагаемой базы по налогу на прибыль в соответствии с п. 16 ст. 255 Налогового кодекса РФ.

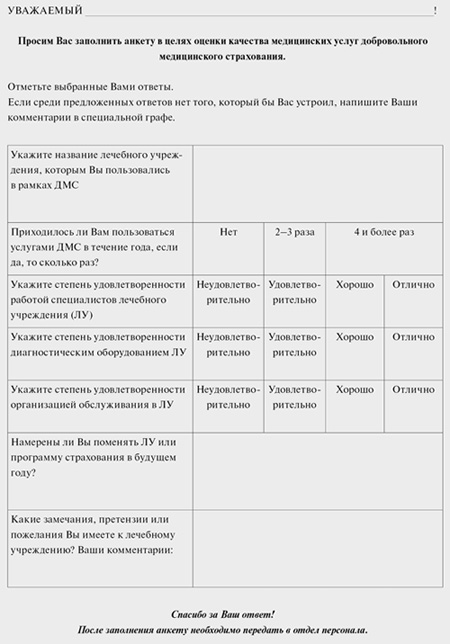

Весь объем работ по подготовке корпоративного ДМС – от мониторинга страховых компаний до заключения договора – достаточно велик, и, занимаясь этим впервые, вы можете потратить от трех месяцев до полугода. По истечении периода страхования проведите анкетирование коллектива (приложение 2), чтобы определить уровень удовлетворенности работой лечебных учреждений и услугами страховой компании. Замечания помогут вам внести необходимые корректировки при заключении следующего договора, а также усовершенствовать взаимодействие со страховщиком.

Скопировать ссылку

Скопировать ссылку