Второе правило касается того, что у налоговых юристов и консультантов принято называть «деловой целью», которую налогоплательщики зачастую начинают искать ровно в тот момент, когда получают уведомление о назначении выездной налоговой проверки.

Что обычно не так:

- отсутствует причинно-следственная связь между принимаемыми решениями об изменении юридической структуры группы компаний и изменениями результативности бизнес-процессов;

- изменение модели группы компаний влечет исключительно налоговые последствия: не меняется вообще ничего другого;

- объясняемые суду цели не подкрепляются доказательствами по правилам статьи 65 АПК РФ (часть 1 статьи 65 АПК РФ «Каждое лицо, участвующее в деле, как налоговый орган, так и налогоплательщик, должно доказать обстоятельства, на которые оно ссылается как на основание своих требований и возражений»).

Сплошной анализ арбитражной практики показывает, что вообще практически ничего налогоплательщик не предъявляет в качестве доказательств.

Но то ли в нас осталось слишком мало юридического формализма, то ли термин «деловая цель» действительно слишком безжизненный и рафинированный, во всяком случае, обсуждать мы будем категории более приземленные и понятные в простой ежедневной предпринимательской жизни.

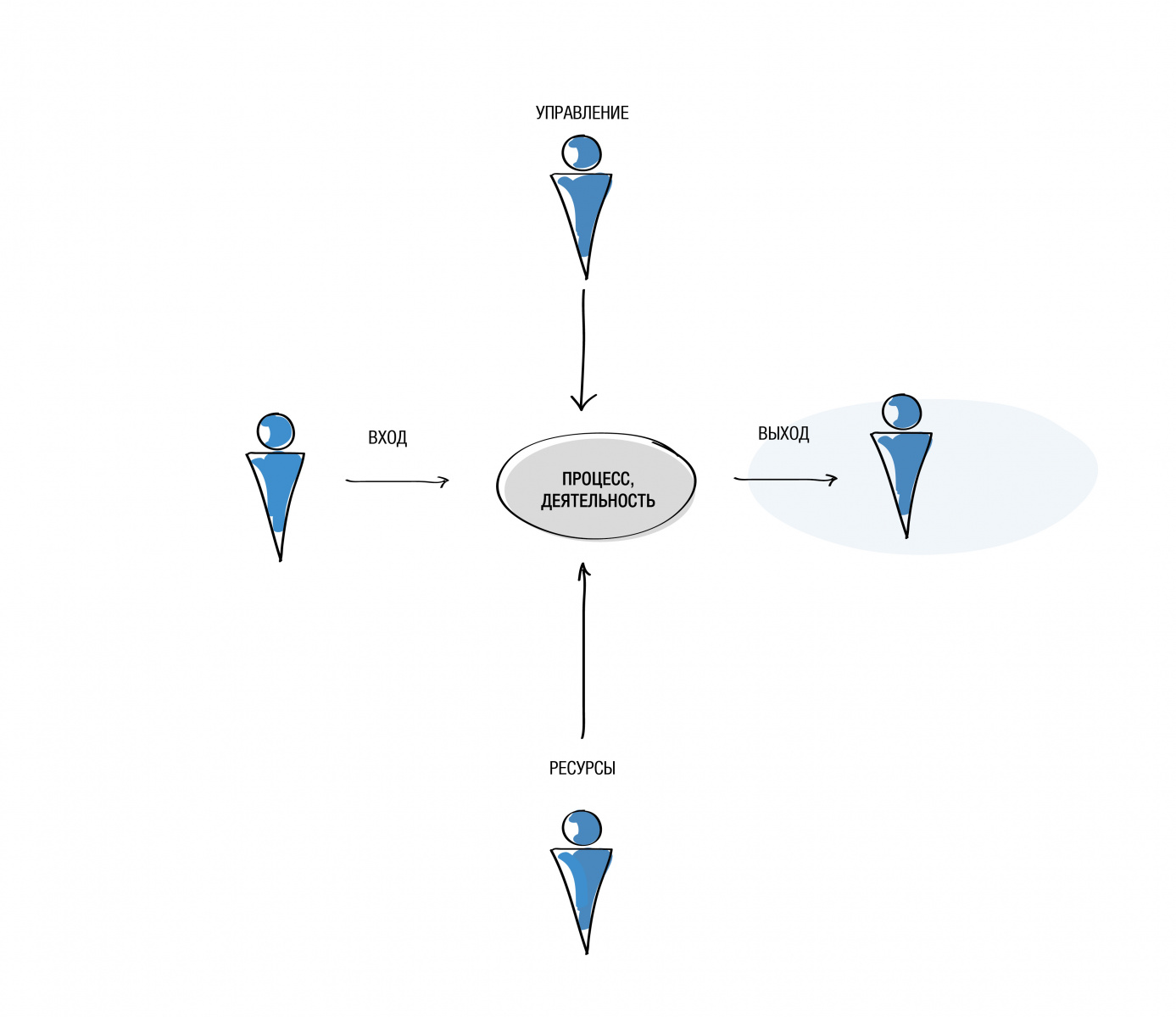

В широком смысле определение бизнес-целей, деловой мотивации неразрывно связано с таким понятием, как «бизнес-модель» — то есть на ком, как, посредством чего вы зарабатываете и где берете для этого ресурсы.

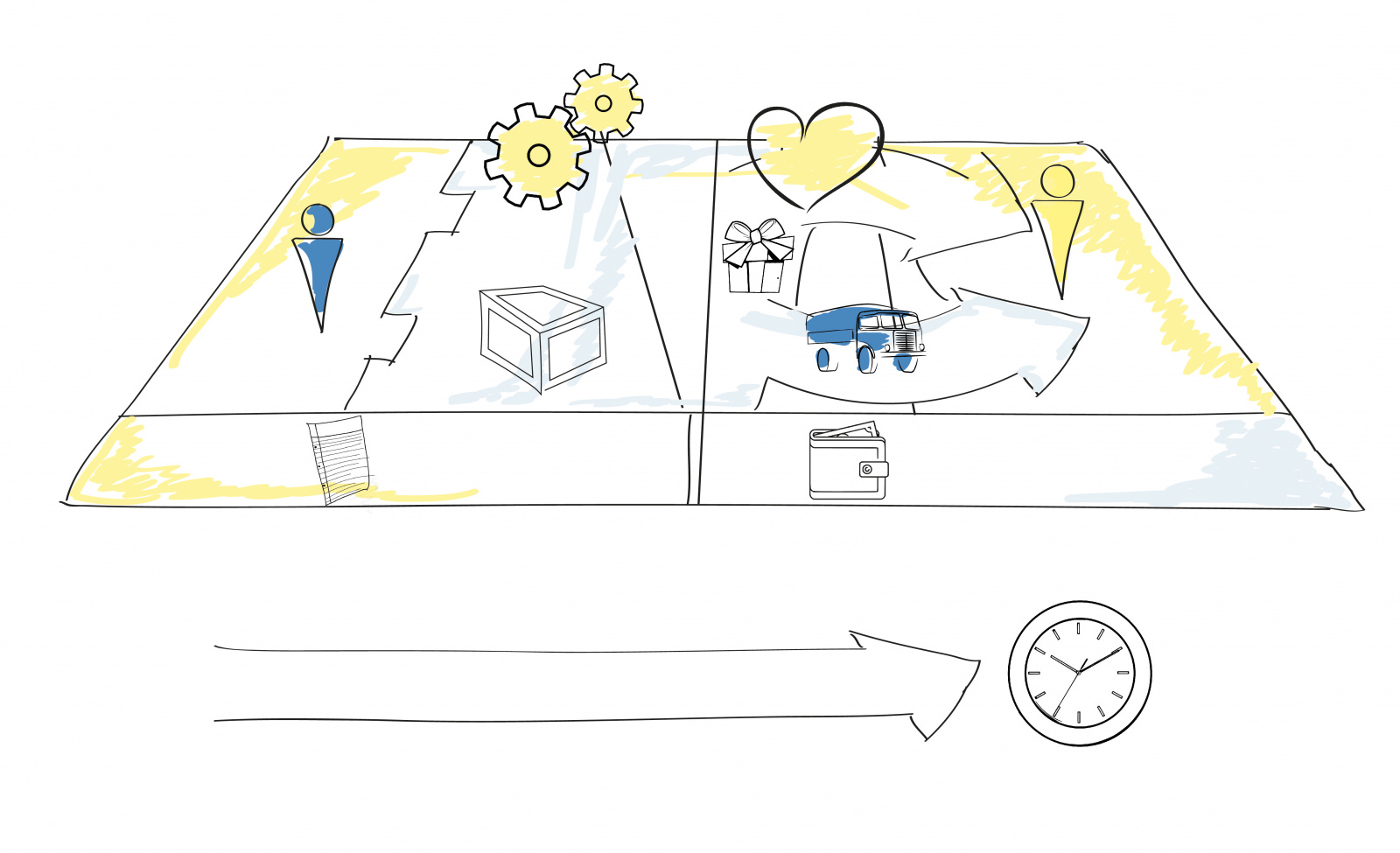

Бизнес-модель собирается из следующих компонентов (справа налево):

- клиенты, их хотелки и вытекающая из этого категоризация клиентов (по предпочтениям, по территориальности и так далее);

- каналы сбыта (территориально-обособленный сбыт, локальный, интернет-торговля, тендеры и госконтракты, сетевые продажи и так далее);

- способы поддержания взаимоотношений с клиентами (от банальных карт постоянных покупателей до, чего уж там, не менее банальных всевозможных вознаграждений, ретро-бонусов и прочих материальных поощрений);

- продукт (товар, работа, услуга) — то, чем мы его удовлетворяем;

- бизнес-процессы — как мы создаем то, чем удовлетворяем клиента;

- ресурсы — из чего создаем продукт (здесь для целей построения группы компаний нас в первую очередь интересуют основные средства, сырье, финансовые и трудовые ресурсы);

- поставщики — у кого покупаем ресурсы (поставщики сырья, подрядчики, сотрудники, финансовые и лизинговые организации, арендодатели).

Правая часть бизнес-модели — от продукта до клиента — дает нам понимание выручки; левая часть — затраты. Разница — наша прибыль.

Соответственно, с точки зрения бизнес-платформы, мы можем быть «заточены» на создание в чем-то особого продукта (товара, работы или услуги, выгодно отличающихся от конкурентов; подчеркнем, выгодно для нас, а не только для клиента), или как никто другой умеем поддерживать отношения с клиентами, или у нас пул эксклюзивных поставщиков — все это и делает нашу бизнес-модель уникальной.

Некоторые элементы бизнес-модели или вся она целиком могут стать фиолетовыми (по аналогии с концепцией «фиолетовой коровы» Сета Година) («Фиолетовая корова», Сет Годин, Манн, Иванов и Фербер, 2019 или на Литрес), делающими вашу компанию выдающейся. Однако нас «фиолетовые элементы» интересуют под совершенно другим углом. Именно они составляют основу того, что в первую очередь необходимо подчинить владельческому контролю, в том числе юридическими средствами. Но об этом подробнее в главе «Программа защиты основателя бизнеса».

В оригинальной концепции «бизнес-модели» Пинье и Остервальдера для наших с вами обсуждаемых целей не хватает еще одного элемента — времени. Имеется в виду то, с какой скоростью, с какой тактовой частотой работает наша бизнес-модель.

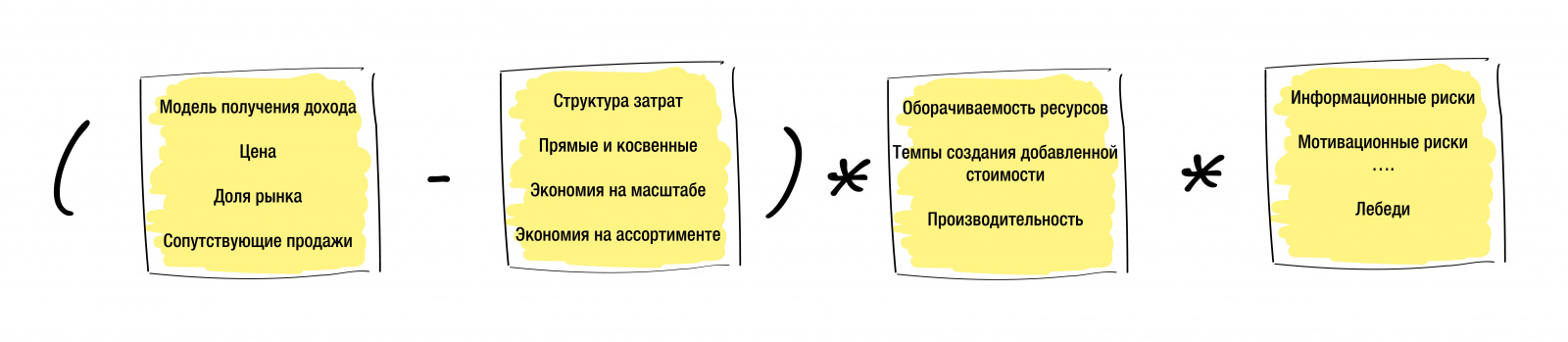

Добавив фактор времени к пониманию собственной бизнес-модели, можно построить формулу прибыли:

Из модели получения дохода «отнимаем» структуру затрат (с учетом инструментов управления издержками), затем умножаем разницу на фактор времени (оборачиваемость ресурсов, темпы создания добавленной стоимости или производительность) и, наконец, вводим влияние рисков (информационных, мотивационных и прочее), умножая на некий понижающий коэффициент (согласитесь, не бывает так, чтобы все и всегда работала как надо).

При чем здесь искусственное дробление? Очень просто. Прежде чем принимать решение об изменении юридической модели группы компаний, невзирая на убаюкивающий шепот налоговых советчиков (или друзей — «да все так делают»), нужно подумать, что в результате изменений поменяется в формуле прибыли. Если хотя бы один показатель в ней меняется, значит мы действуем не из соображений налоговой экономии и нам будет, что сказать в суде, обосновывая свою деловую мотивацию.

Иными словами, руководство к выполнению правила № 2 сводится к простому утверждению: «Изменение юридической модели вышей группы компаний и вообще устройства бизнеса должны каким-то образом повлиять на: удовлетворенность клиента (например, вы от этого больше не заработали, но клиент стал гораздо радостнее); эффективность бизнес-процессов (клиент не стал радостнее, но вы больше заработали, не имея в виду, разумеется, налоговую экономию)».

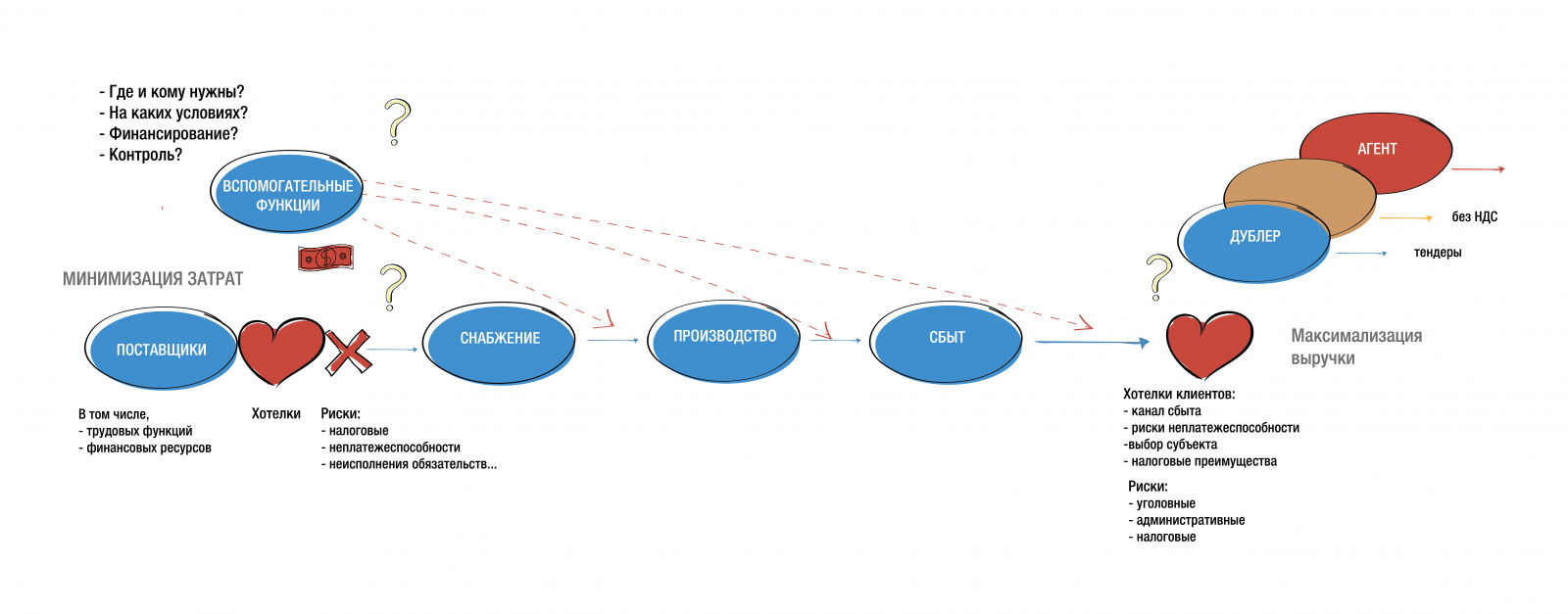

Например, при канале сбыта в виде тендеров: создание компании-дублера. Тендеры это рисковая деятельность, попадание в «черный список» заблокирует выход на клиента и, соответственно, всю деятельность. Поэтому создание дублера — вполне законная цель.

Может быть, работая в сфере В2В и анализируя входящие звонки, вы обнаружите, что часть из них уходят «в песок» — менеджеры по продажам вроде и общаются с ними, и это хорошо видно в CRM, но затем случается дисконнект. Разобравшись, вы поняли, что это звонки от мелких клиентов с незначительными по цене, но разнообразными по ассортименту заказами. Да еще и с доставкой. До вас вдруг дошло, что система мотивации ваших «торговиков» хотя и работает почти безупречно, но вовсе не поощряет возню с клиентами-малышами. Как руководитель или собственник вы понимаете, что могли бы добавить за их счет процентов 15–20 тысяч выручке. Что делать? Ломать торговиков административными мерами? Для этого нужно будет организовать тотальный контроль, что очень затратно. Ломать систему мотивации? А как же правило: не чини то, что работает? Ведь мы рискуем демотивацей тех, кто несет нам основные деньги. К тому же, честно говоря, чтобы в подобной ситуации действительно заработать на малышах, понадобиться под них еще и бизнес-процессы скорректировать.

Отличным решением возможно стал бы наем 2–3 менеджеров по продажам, ориентированных исключительно на подобных неформатных клиентов. Возможно, они даже работать будут не за процент, а за оклад (мы видели достойные примеры того, что это оправдано). И обособили мы их в отдельную компанию. И да, по потенциальной выручке такая компаний умещается в УСН. И да, разумеется, мелкие заказчики в основном сами работают без НДС (хотя и среди них по необъяснимой причине окажутся НДС-ники, но они счастливы покупать у нас без НДС, потому что, во-первых, крупные поставщики с хорошими ценами с ними обычно вообще отказываются работать и, во-вторых, мы сумели логистическое плечо под них развернуть так, что можем рентабельно для себя доставлять им их мелкие заказы в какой-нибудь деревенский магазинчик). В итоге мы получили так называемый «безНДСный рукав продаж». Однако построен он вовсе не в целях налоговой экономии.

Возможно, нам нужна локализация нашего бизнеса — ушли в другой регион, там хотят работать только с местной компанией, которая в такой ситуации по отношению к основным компаниям, возможно, будет выполнять функцию агента, действуя от своего имени, но в нашем интересе. Тогда мы можем подумать об обособлении этих субъектов, меняя юридическую модель.

Соответственно, со стороны поставщиков то же самое — есть свои хотелки, риски, в том числе возможная неплатежеспособность и налоговые риски (если поставщик нам пытается навязать подозрительное юрлицо).

Да и поставщики трудовых ресурсов могут иметь свою специфику, плохо укладывающуюся в рамки традиционных трудовых отношений.

Скажем, у вас есть региональные представители, работающие «в полях», которые обязались приносить вам контракты за некий процент от его цены. Каким способом они это делают, вам совершенно безразлично, это не ваша зона ответственности. Их трудовой распорядок, как то предписывает трудовой кодекс, вас «не колышет». Справляются ли они с планом продаж в одиночку или взяли себе помощников, используют ли собственный транспорт в качестве офиса или взяли себе 10 квадратных метров в офиснике, переделанном из старого НИИ — все это не является предметом ваших договоренностей. И посему их статус ИП или самозанятого, а также агентский договор (в главе «Риски операционной деятельности» разберем в каком виде — по модели договора комиссии или договора поручения) являются единственно верными с управленческой точки зрения юридическими инструментами оформления отношений.

Или, допустим, ваш бизнес расположен в городе с 30 тысячами местного населения, в которых жива традиция уходить в загул после дня зарплаты. А у вас логистический центр, обслуживающий нужды соседнего города-миллионника, который нуждается в 200 складских работниках. Оформляя доступных для найма персонажей в рамках Трудового кодекса, а затем увольняя их за пьянку или прогул, вам бы пришлось параллельно нанять и 20 человек кадровиков. В подобной ситуации оформление отношений с часто пропадающими грузчиками как с самозанятыми, возможно, спасет положение и не является подменой трудовых отношений.

Что нам потребуется:

- Избегать использования полочных (созданных лишь на бумаге, для вида) компаний.

- Определение специализации между компаниями в соответствии с особенностями отрасли и предпочтений отдельных категорий клиентов.

- Решения, направленные на укрепление и расширение территории, охвата рынка (например, мы принимаем решение об изменении структуры компании, потому что хотим захватывать соседние регионы, для этого требуется другая организационная и, как следствие, юридическая структура).

- Доказательства диверсификации портфеля (например, мы смещаем фокус внимания с одной группы клиентов на другую — традиционно работали с перепродавцами, а решили дотянуться до конечного потребителя).

- Корпоративные решения, в частности, связанные с переменами в способах принятия управленческих решений.

Наконец, чтобы облегчить понимание и помочь вам перенести хотя и точные, но в то же время несколько общие и абстрактные рассуждения о бизнес-целях и деловой мотивации на вашу собственную почву, приведем примеры из положительных для налогоплательщиков решений судов, обнаруженных нами при подготовке Гида по обвинениям в дроблении бизнеса.

1. Бизнес-цели с точки зрения специализации:

- Диверсификация по категориям клиентов: супружеская пара — два ИП, торговали молочной продукцией. Соответственно, один занимался мелким оптом, другой — продажами по розничным магазинам.

- Территориальная диверсификация: выстраивание собственной дистрибьютерской сети.

- Разные виды деятельности: например, основная компания занимается управлением недвижимостью, а две других выполняют ремонт и обслуживание объектов.

- Разные производственные процессы.

- Разные виды имущества: 18 взаимозависимых ООО на УСН сдают в аренду недвижимость — диверсификация по видам имущества (у каждой компании есть свой штат, финансовые ресурсы и так далее.

2. Бизнес-цели с точки зрения общей результативности:

- Оптимизация хозяйственной деятельности (рост рентабельности, скорости выполнения бизнес-процессов): например, складское хозяйство меняет бизнес-процессы с целью выдавать груз клиенту в 1,5 раза быстрее. Это, в свою очередь, требует корректировки системы мотивации, под которую меняются юридические взаимоотношения как с поставщиками трудовых ресурсов, так и между субъектами, образующими складское хозяйство.

- Расширение и сохранение рынка: комплектуя автошинами большое количество розничных операторов, налогоплательщик снижал риски появления на рынке федеральных игроков, создавая условия для удержания своего локального рынка.

- Участие и создание конкуренции в тендерах: создание нескольких реально конкурирующих между собой компаний-дублеров, что нашло отражение в общей результативности группы компаний.

- Снижение предпринимательских рисков: например, создание брокера в группе компаний, поскольку таможенная деятельность характеризуется повышенными рисками.

- Улучшение кредитного статуса: есть ООО и единственный участник ООО, который зарегистрирован в качестве ИП. Наличие ИП в группе компаний объясняется тем, что выведя с ООО часть имущества, он объединил его со своим личным, получив более весомую залоговую массу для банков, увеличивая лимит кредитования и, кроме того, как субъект малого предпринимательства ИП получает кредит на более выгодных условиях.

3. Бизнес-цели с точки зрения владельческого контроля и диверсификации структуры собственности:

- Раздел бизнеса между партнерами: отдельное ЮЛ создано для участия с другими лицами-партнерами со стороны.

- Распределение и закрепление зон ответственности: включение в структуру владения менеджмента или назначение единоличным исполнительным органом юридического лица (директором) для наделения ответственностью, соответствующей полномочиям и уровню вознаграждения.

- Разделение владения имуществом и участия в операционной деятельности, как связанной с повышенными рисками.

- Мотивация персонала участием/обещанием участия в прибыли.

- создание новых субъектов группы компаний, приводящее исключительно к снижению рентабельности производства и уменьшению прибыли;

- распределение между участниками схемы поставщиков и покупателей исходя из применяемой ими системы налогообложения;

- изменение экономических результатов субъектов группы компаний и получение налоговой выгоды;

- контроль финансовых потоков одним лицом;

- участники схемы являются единственными поставщиками друг для друга, общие покупатели;

- участники схемы осуществляют аналогичные виды деятельности, хотя процессы не поменялись;

- дробление осуществлялось с единственной целью — сохранение права на применение специального режима налогообложения.

Скопировать ссылку

Скопировать ссылку