От чего убережет: Вам не придется подавать лишний раз отчетность по налогу на имущество.

Вот, пожалуй, самое приятное и выгодное изменение в Налоговом кодексе РФ с 2013 года. Все движимые основные средства налогом на имущество отныне не облагаются. А это вся офисная техника, автомобили, оборудование вашей компании. Такое правило в статье 374 кодекса закрепил Федеральный закон от 29 ноября 2012 г. № 202-ФЗ.

Правда, есть важная оговорка: речь идет лишь о тех активах, которые вы поставили на учет не раньше 2013 года. А вот старое имущество вы будете учитывать, как и прежде. В статье мы подробно расскажем, как теперь рассчитывать налог на имущество и авансовые платежи по нему в течение года.

Если ваша компания на упрощенке

Компании на упрощенной системе не платят налог на имущество. Это освобождение действует и в 2013 году.

Как теперь учитывать движимое имущество

Итак, с любых движимых основных средств, которые вы примете к учету 1 января 2013 года или позже, налог на имущество платить не нужно. А вот в отношении тех активов, что вы отразили в бухучете на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» еще в 2012 году или раньше, ничего не изменилось. Платить налог вы будете, пока не истечет срок службы подобных объектов либо их просто не продадут.

Получается, что с этого года движимые объекты невольно придется делить на две категории. Одни вы включаете в расчет налога на имущество, другие — нет. Для этого советуем создать на счете 01 (03) отдельные субсчета. Все движимые активы, принятые на учет до 2013 года, вы соберете на одном, а новые — на втором. Аналогичный субсчет для 2013 года стоит завести и на счете 08.

Как определить точно, когда вы приняли к бухучету то или иное основное средство? Очень просто. Достаточно взять инвентарные карточки. Их в предыдущие годы вы составляли по форме № ОС-6. А с этого года могли утвердить свою либо оставить ту же унифицированную форму.

В инвентарной карточке записана дата принятия основного средства к бухучету. Заметьте, она может быть позже дня приема объекта. Вот представим, ваша компания приобрела и получила оборудование в декабре 2012 года. Но допустим, станок требовал специального монтажа. Поэтому вы учли этот движимый объект на счете 01 или 03 не сразу, а лишь в следующем месяце, когда все работы по монтажу завершили. То есть уже в январе 2013 года. Раз так, то такой движимый объект вы будете учитывать уже в составе тех основных средств, которые налогом не облагаются.

Важная деталь

Акт приема-передачи основного средства надо составить даже в том случае, если компания приобретает б/у имущество.

Пример 1. Бухучет движимого имущества в 2013 году

ООО «Завод» в декабре 2012 года купило оборудование, требующее монтажа, за 5 900 000 руб., включая НДС — 900 000 руб. Стоимость доставки этого станка составила 118 000 руб., в том числе НДС — 18 000 руб. Бухгалтер оформил акт о приеме оборудования по форме № ОС-14.

В январе 2013 года, после новогодних праздников, компания передала подрядчику оборудование в монтаж по акту по форме № ОС-15. Стоимость этих работ равна 236 000 руб., включая НДС — 36 000 руб. В конце января стороны подписали акт выполненных монтажных работ. Бухгалтер оформил акт приема-передачи по форме № ОС-1 и инвентарную карточку по форме № ОС-6. Так, станок принят на учет.

В январе 2013 года бухгалтер сделал проводки:

ДЕБЕТ 08 субсчет «Приобретение движимых объектов основных средств» КРЕДИТ 07

— 5 100 000 руб. (5 000 000 + 100 000) — передано в монтаж оборудование по фактической себестоимости приобретения, которая складывается из затрат на покупку и доставку на склад;

ДЕБЕТ 08 субсчет «Приобретение движимых объектов основных средств» КРЕДИТ 60

— 200 000 руб. — учтены затраты на монтаж оборудования;

ДЕБЕТ 19 КРЕДИТ 60

— 36 000 руб. — отражен НДС, предъявленный подрядчиком;

ДЕБЕТ 01 субсчет «Движимые объекты, принятые к учету с 2013 года»

КРЕДИТ 08 субсчет «Приобретение движимых объектов основных средств»

— 5 300 000 руб. (5 100 000 + 200 000) — принято к учету оборудование в качестве основного средства и введено в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 36 000 руб. — принят к вычету НДС со стоимости работ по монтажу.

Ежемесячно начиная с февраля 2013 года бухгалтер будет начислять амортизацию по оборудованию (п. 21 ПБУ 6/01).

Оборудование не облагается налогом на имущество. Поэтому его стоимость бухгалтер не включает в базу по такому налогу и не отражает этот актив в налоговых расчетах и декларации.

В вашей компании есть основные средства, которые вы поставили на учет в январе 2013 года, хотя купили в 2012 году? Убедитесь, что у вас на руках имеются документы, которые объясняют такую отсрочку. В том числе приказ директора, где описан четкий перечень работ по подготовке объекта к использованию.

Что включать в расчет налога на имущество в 2013 году

Как и прежде, налог на имущество вы будете рассчитывать четыре раза в год. То есть по итогам первого квартала, полугодия и девяти месяцев 2013 года вы определяете авансовые платежи, а по окончании года — сам налог.

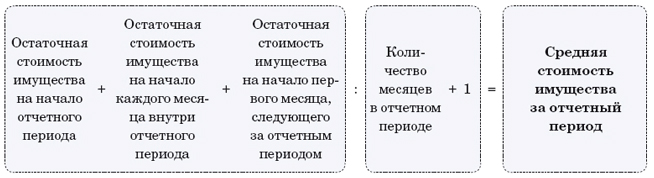

Так, в течение года для расчета авансов по налогу учитывайте среднюю стоимость имущества за отчетный период. Этот показатель определяйте по формуле ниже.

И вот что важно. Стоимость имущества, освобожденного от налога, вы не должны включать в расчет налоговой базы. А в числе таковых как раз движимые объекты основных средств, поставленные на учет в 2013 году.

Пример 2. Расчет авансового платежа по налогу на имущество за I квартал 2013 года

Возьмем условия примера 1. С января по апрель 2013 года на балансе ООО «Завод» числятся три объекта основных средств — станок, легковой и грузовой автомобили. Транспорт компания приняла на учет в 2009 и 2006 годах, то есть до 2013 года. Остальные активы, которые компания использует в деятельности, она арендует у сторонних организаций. По данным бухучета остаточная стоимость основных средств равна:

| По состоянию на дату | По станку, руб. | По легковому автомобилю, руб. | По грузовому автомобилю, руб. |

| На 1 января 2013 года | — | 480 000 | 100 000 |

| На 1 февраля 2013 года | 5 300 000 | 460 000 | 50 000 |

| На 1 марта 2013 года | 5 247 000 | 440 000 | 0 |

| На 1 апреля 2013 года | 5 194 000 | 420 000 | 0 |

В апреле 2013 года бухгалтер рассчитал авансовый платеж по налогу на имущество. При этом стоимость станка, учтенного в 2013 году, он во внимание не брал.

Средняя стоимость имущества за I квартал 2013 года составляет такую величину:

(480 000 руб. + 460 000 руб. + 440 000 руб. + 420 000 руб. + 100 000 руб. + 50 000 руб.) : 4 = 487 500 руб.

ООО «Завод» зарегистрировано в г. Москве. Поэтому платит налог по имуществу по ставке, установленной Законом г. Москвы от 5 ноября 2003 г. № 64. В 2013 году налоговая ставка составляет 2,2 процента. Значит, авансовый платеж по налогу за I квартал 2013 года равен:

487 500 руб. × 2,2% : 4 = 2681 руб. 25 коп.

Бухгалтер уплатит в бюджет этот аванс по налогу в сумме 2681 руб.

Какие активы отражать в отчетности по налогу на имущество

Понятно, что декларацию по налогу на имущество за 2012 год вы сдадите по старым правилам. В расчет попадут все основные средства, которые числились на балансе в 2012 году. А вот уже в отчете за I квартал 2013 года вы не будете отражать стоимость движимых объектов, которые приняты к учету в 2013 году.

Предположим, в 2013 году у вашей компании на балансе учтены только такие активы. В таком случае за 2013 год вам не понадобится отчитываться в инспекцию по налогу на имущество вовсе. Нулевые расчеты по авансовым платежам и годовую декларацию подавать не нужно. Ведь ваша компания не налогоплательщик (п. 1 ст. 373, п. 1 ст. 374 Налогового кодекса РФ).

Но будьте внимательны, если на счете 01 или 03 числится хотя бы один движимый объект, который был принят к учету до 2013 года, или любая недвижимость. В этом случае вам придется сдавать декларацию (расчеты) по налогу на имущество, даже если остаточная стоимость такого объекта на 1 января 2013 года уже оказалась равна нулю. Такой вывод есть в письме ФНС России от 8 февраля 2010 г. № 3-3-05/128.

Екатерина Никитина — эксперт журнала «Главбух»

Скопировать ссылку

Скопировать ссылку