Первое, на что следует обратить внимание при выплате дохода иностранной фирме, наличие у нее представительства в России. Причем поставленного на учет в налоговой инспекции. Тогда российской компании удерживать налоги с доходов иностранца не придется. Все расчеты по налогам представительство будет проводить самостоятельно. Устного заверения иностранной компании о наличии представительства, конечно же, недостаточно. Нужно получить от него копию свидетельства о постановке на учет в налоговой инспекции. Иначе проверяющие обвинят российскую компанию в том, что она не исполнила обязанности налогового агента(1). Причем эту копию следует заверить нотариально, как того требует глава 25 Налогового кодекса.

Налоговый кодекс Российской Федерации Статья 310

<...>

2. Исчисление и удержание суммы налога с доходов, выплачиваемых иностранным организациям, производятся налоговым агентом по всем видам доходов, указанных в пункте 1 статьи 309 настоящего Кодекса, во всех случаях выплаты таких доходов, за исключением:

1) случаев, когда налоговый агент уведомлен получателем дохода, что выплачиваемый доход относится к постоянному представительству получателя дохода в Российской Федерации, и в распоряжении налогового агента находится нотариально заверенная копия свидетельства о постановке получателя дохода на учет в налоговых органах, оформленная не ранее чем в предшествующем налоговом периоде.

Перейдем к особенностям удержания и расчета налогов с доходов иностранной организации.

НДС: место реализации...

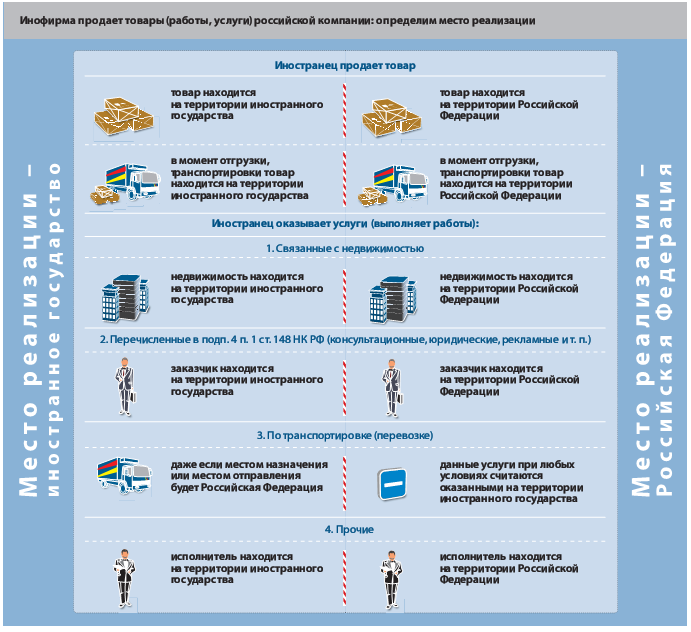

В статье 161 Налогового кодекса предусмотрено несколько категорий налоговых агентов по НДС. Одна из них - это российские компании, которые приобретают товары (работы, услуги) у иностранного лица. Однако сам факт такой покупки еще не говорит о том, что организация автоматически становится налоговым агентом. Прежде всего необходимо разобраться с местом реализации товаров (оказания услуг, выполнения работ). Ведь если этим местом не является территория Российской Федерации, то объект обложения НДС отсутствует. А значит, и обязанности налогового агента у покупателя тоже не возникнут.

Определить место реализации товаров, как правило, не составляет труда. Товары признаются проданными на территории РФ, если соблюдено одно из 2 условий, предусмотренных статьей 147 Кодекса:

- товары находятся в России, не отгружаются и не транспортируются. Например, это требование может быть выполнено при покупке у иностранца недвижимого имущества, расположенного на территории РФ

- в момент начала отгрузки или транспортировки товары находятся в России. Если нет, то местом реализации РФ не считается и операция по продаже товаров НДС не облагается.

Место реализации работ (услуг) определяют в соответствие со статьей 148 Налогового кодекса. В отношении услуг и работ, связанных с недвижимостью, все ясно: нужно ориентироваться на место нахождения данного имущества. Например, если иностранный подрядчик проводит капитальный ремонт здания, находящегося в России, то ремонтные работы считаются выполненными на территории РФ. Следовательно, российский заказчик должен будет при выплате дохода иностранцу удержать НДС. Аналогичным образом следует поступать и в отношении работ (услуг), связанных с движимым имуществом, а также воздушными, морскими судами и судами внутреннего плавания, находящимися на территории РФ. К ним относятся, в частности, монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание.

Если работы (услуги) нельзя привязать к конкретному движимому или недвижимому имуществу, все сложнее. Надо рассматривать каждую работу (услугу) в отдельности.

Если местом реализации товаров (работ, услуг) не является территория РФ, то с дохода иностранца НДС не удерживается

В подпункте 4 пункта 1 статьи 148 Кодекса перечислены все те услуги и работы, в отношении которых нужно ориентироваться на местонахождение покупателя (заказчика).То есть если покупателем является российская организация, то данные работы (услуги) считаются оказанными на территории РФ. Это, например, услуги по разработке компьютерных программ, консультационные, юридические, рекламные, маркетинговые услуги, НИОКР и т. д. Перечень этих работ (услуг) является закрытым. В отношении работ и услуг, в нем не указанных, место реализации определяют по месту нахождения исполнителя. К примеру, российская организация приобретает у иностранной компании услуги за границей (бронирование мест в отелях, аренда конференц-залов, услуги переводчиков и транспортные услуги). В этом случае такие услуги считаются оказанными за пределами РФ. Следовательно, российская компания не должна исполнять обязанности налогового агента. Это подтвердил и Минфин России в одном из своих разъяснений(2).

Отдельно регулируется оказание иностранной компанией услуг по перевозке товаров. Услуги по транспортировке товаров, а также услуги, связанные с этим процессом, считаются реализованными на территории России в случае, если они оказаны российским перевозчиком и к тому же пункт отправления или пункт назначения находятся на территории РФ. Это установлено подпунктом 4.1 пункта 1 статьи 148 Кодекса. Так как в данной норме говорится исключительно о российских организациях, которые оказывают эти услуги, можно сделать вывод, что местом оказания транспортных услуг иностранцами всегда считается иностранное государство. Даже если пункт отправления или пункт назначения находятся на территории России. Следовательно, объекта налогообложения у иностранного перевозчика не возникает, а значит, удерживать НДС российская компания не должна. Данный вывод подтверждает и финансовое ведомство(3).

...и порядок расчета

В рассматриваемой ситуации налоговая база определяется как сумма дохода от реализации товаров (работ, услуг) с учетом НДС(4). То есть сумму налога, которую нужно удержать, исчисляют по расчетной ставке 18/118 (10/110). На эту величину НДС будет уменьшен доход, который получит иностранец. Причем если речь идет о приобретении работ или услуг (а не товаров), то уплатить налог нужно одновременно с перечислением дохода иностранной компании(5).

То есть в банк представляют 2 платежных поручения: одно - на перечисле-ние денежных средств иностранцу, другое - на перечисление НДС в бюджет. Право на вычет налога российская организация получит в том периоде, в котором произошла его уплата(6).

По поводу оплаты товаров иностранному поставщику в пункте 4 статьи 174 Кодекса ничего не сказано. Из этого можно сделать вывод, что особый порядок уплаты НДС для этого случая не предусмотрен. Значит, платить налог российская фирма, исполняющая обязанности налогового агента, при покупке у иностранца товаров, местом реализации которых признается Россия, должна в общем порядке. То есть не позднее 20-го числа месяца, следующего за периодом, в котором эти товары оплачены(7).

Нередко иностранные контрагенты оказывают услуги (выполняют работы) при условии внесения предоплаты. Нужно ли российскому покупателю в момент перечисления аванса рассчитывать и удерживать НДС? Давайте разберемся. Налоговая база определяется как сумма дохода от реализации товаров (работ, услуг) с учетом налога. При буквальной трактовке данной нормы можно сделать вывод, что база по НДС образуется только при реализации. Тогда как полученный иностранцем аванс нельзя считать доходом от реализации, поскольку на момент его получения обязанность по оказанию услуг (выполнению работ) еще не выполнена. Тем не менее налоговое ведомство считает, что при перечислении авансового платежа иностранной организации российская компания как налоговый агент обязана удержать и перечислить в бюджет НДС. Данное мнение содержится, в частности, в письме МНС России от 24 сентября 2003 года № ОС-6-03/995. Мы данную позицию разделяем. Ведь, если не удержать НДС при уплате аванса, другой возможности у налогового агента может уже и не представиться.

Отметим, что исчислять НДС по расчетной ставке можно только в отношении договоров, цена которых сформирована с учетом налога. В противном случае, по мнению Минфина России, российскому заказчику следует самостоятельно определить налоговую базу по НДС (доход от реализации). То есть увеличить указанную в договоре стоимость на сумму НДС по ставке 18 процентов (10%). В результате организация должна уплачивать налог в бюджет за счет собственных средств. При этом исчисленная и уплаченная покупателем сумма налога, по существу, является удержанной из возможного дохода иностранца(8).

Письмо Минфина России от 20 июля 2006 г. № 03-04-08/156

Таким образом, в случае, если иностранная

организация в стоимости услуг <...> не учитывает

сумму налога на добавленную стоимость, подлежа

щую уплате в бюджет Российской Федерации, рос

сийской организации при исчислении налога на

добавленную стоимость следует применять ставку

налога в размере 18 процентов к стоимости услуг

(без учета налога на добавленную стоимость) и

уплачивать налог в бюджет за счет собственных

средств в тех налоговых периодах, в которых про

изводится перечисление денежных средств ино

странному лицу.

При уплате НДС за счет собственных средств российский покупатель имеет право на вычет налога(9). Для этого должны быть выполнены условия, предусмотренные пунктом 3 статьи 171 Кодекса. А именно:

- товары (работы, услуги) приобретены для облагаемых НДС операций;

- при их покупке налоговый агент удержал НДС из доходов налогоплательщика и уплатил в бюджет.

Прежде чем удерживать с дохода иностранца налог на прибыль, нужно уточнить, в какой именно стране он зарегистрирован

Налоговый кодекс не содержит требований о составлении налоговым агентом счета-фактуры. В то же время в книге продаж должны быть зарегистрированы выписанные (выставленные) счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при исполнении обязанностей налоговых агентов(10). Так, в письме от 11 мая 2007 года № 03-07-08/106 Минфин России указал, что такие счета целесообразно составлять в 2 экземплярах. При этом первый экземпляр следует регистрировать в книге продаж, а второй экземпляр - в книге покупок по мере возникновения права на налоговый вычет.

Налог на прибыль: когда удерживаем...

Перечень доходов иностранца, при выплате которых российская компания обязана удержать налог, приведен в пункте 1 статьи 309 Налогового кодекса. К ним, в частности, относятся дивиденды, проценты по займам и т. д. Этот перечень не является закрытым, так как последними в нем значатся «иные аналогичные доходы». Вместе с тем в пункте 2 указанной статьи приводятся виды доходов, с которых источник выплаты не должен удерживать налог на прибыль.

Налоговый кодекс Российской Федерации Статья 309

<...>

2. Доходы, полученные иностранной организацией от продажи товаров, иного имущества, кроме указанного в подпунктах 5 и 6 пункта 1 настоящей статьи, а также имущественных прав, осуществления работ, оказания услуг на территории Российской Федерации, не приводящие к образованию постоянного представительства в Российской Федерации <...> обложению налогом у источника выплаты не подлежат.

-

Но все-таки многие выплаты российских компаний иностранцам относятся к перечню доходов от источников в РФ, с которых налог должен удерживать налоговый агент. Например, проценты по полученным от иностранной компании займам. Рассмотрим, какие действия должна предпринять российская организация, если ей предстоит выплатить иностранцу такой доход.В первую очередь необходимо выяснить, заключено ли между Россией и страной, в которой зарегистрирован иностранец, международное соглашение об избежании двойного налогообложения. Перечень договоров по состоянию на 1 января этого года приведен в письме ФНС России от 25 марта 2008 года № ШТ-6-2/219.

Если такое соглашение (договор, конвенция) имеется, то нужно посмотреть, в каком государстве согласно ему уплачивается налог с интересующего вида дохода. Убедившись, что налог платится в другом государстве, российская компания может перечислить оплату иностранцу без удержания налога.

При этом необходимо убедиться, имеет ли иностранный контрагент постоянное местонахождение в стране, с которой Россия заключила международный договор. Для этого российской компании необходимо получить подтверждающий документ от иностранца. Причем представить его последний должен до выплаты дохода. Если документ составлен на иностранном языке, зарубежному партнеру необходимо позаботиться о переводе его на русский язык. Бумага должна быть заверена компетентным органом соответствующего иностранного государства(11).

Во избежание проблем при проверке желательно также проставить на документе апостиль. Если на момент выплаты дохода иностранец не представит необходимый документ, то российская компания обязана удержать налог и перечислить его в бюджет(12).

Впрочем, этот налог потом можно будет вернуть. Для этого иностранец должен направить в инспекцию налогового агента следующие документы:

- заявление на возврат налога;

- подтверждение того, что иностранец на момент выплаты дохода имел постоянное местонахождение в государстве, с которым Россия имеет международное соглашение

- копии договора, а также копии платежных документов, подтверждающих перечисление налога.

Обратите внимание, что официально форма документа, подтверждающего место регистрации иностранной компании, не утверждена. Благодаря чему инспекторы зачастую не принимают имеющиеся у российских организаций бумаги. Разъяснения о форме данного документа можно найти в пункте 5.3 раздела II методических рекомендаций налоговым органам(13). Там сказано, что подтверждением могут являться справки по форме, установленной внутренним законодательством иностранного государства, а также справки в произвольной форме. Указанные справки должны содержать примерно следующую формулировку: «Подтверждается, что организация (наименование организации) является (являлась) в течение (указывается период) лицом с постоянным местопребыванием в (указывается государство) в смысле Соглашения (указывается наименование международного договора) между Российской Федерацией/СССР и (указывается иностранное государство)».

При этом свидетельство о регистрации на территории иностранных государств (сертификаты об инкорпорации), выписки из торговых реестров и т. п. не могут рассматриваться в качестве документов, подтверждающих в налоговых целях постоянное местонахождение фирмы в иностранном государстве. Согласны с данной нормой и специалисты налогового ведомства(14).

Однако ни методичка, ни письма налогового ведомства к актам законодательства о налогах и сборах не относятся. Поэтому организации могут не следовать указанным в них разъяснениям. Тем более что подобные требования в Налоговом кодексе не содержатся. Правда, в таком случае компаниям, скорее всего, придется обращаться в суд, чтобы доказать свое право не удерживать налог с выплат иностранцам.

Арбитражная практика по данному вопросу положительная. Например, ФАС Московского округа в Постановлении от 27 июля 2006 года № КА-А40/6592-06 признал в качестве доказательства постоянного местонахождения иностранца письмо налогового управления министерства финансов США. Причем в документе не был указан период, в отношении которого подтверждается местопребывание лица на территории иностранного государства. Суд посчитал, что дата составления документа свидетельствует о том, что речь идет о налоговом периоде, на который приходится эта дата.

Если же согласно международному соглашению налог может (должен) уплачиваться в России, то следует выяснить, нет ли ограничения максимальной ставки налога. При отсутствии такого лимита налоговый агент удерживает налог по ставкам, предусмотренным статьей 284 Кодекса. Например, налоговая ставка на доходы иностранных организаций в виде процентов по предоставленным займам составляет 20, а по дивидендам -15 процентов.

...тогда и отчитываемся?

По окончании отчетного (налогового) периода налоговый агент обязан подать в инспекцию вместе с прибыльной декларацией информацию о суммах выплаченных иностранным компаниям доходов и удержанных налогов(15). Сделать это нужно в форме налогового расчета(16). Некоторые компании не представляют такой документ, полагая, что это не обязательно, если выплата иностранцу дохода не сопровождалась удержанием налога. Однако в инструкции по заполнению налогового расчета(17) говорится, что его необходимо составлять в отношении любых выплат в пользу иностранных фирм. За нарушение данного правила российская организация может быть оштрафована по статье 126 Налогового кодекса.

Письмо УФНС России по г. Москве от 18 марта 2005 г. № 20-12/17365

В соответствии с данной инструкцией налоговый расчет составляется в отношении любых выплат доходов от источников в РФ в пользу иностранной организации. То есть он составляется и представляется в налоговые органы и в том случае, когда доходы, выплачиваемые иностранной организации, не подлежат налогообложению в РФ.

Между тем, как отмечалось, представлять сведения должны налоговые агенты, а не российские организации, производящие выплаты иностранным компаниям. В свою очередь, налоговым агентом признается лицо, на которое Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в соответствующий бюджет (внебюджетный фонд)(18). Таким образом, если организация не обязана удерживать налог с доходов иностранца, то налоговым агентом назвать ее нельзя. Соответственно, и представлять в инспекцию налоговый расчет она не должна. Данный вывод подтверждают и некоторые суды.

Постановление ФАС Волго-Вятского округа от 31 октября 2005 г. № А82-15312/2004-14

<...> ОАО «Автодизель» выплачивало доход иностранной компании «Фередей Холдингз Лими-тед», зарегистрированной и расположенной в Республике Кипр, о чем ему предъявлено соответствующее подтверждение, а также постоянным представительствам иностранных организаций «КПМГ Лимитед» и «American Appraisal (AAR), Inc.» на территории России. Отношения Общества с названными иностранными организациями относятся к тем случаям, когда исчисление и удержание налога с выплаченных этим организациям доходов источником выплаты доходов не производится.

Таким образом, в рассматриваемом случае ОАО «Автодизель» не выполняет обязанности налогового агента и, соответственно, у него отсутствует обязанность по представлению сведений, указанных в пункте 4 статьи 310 Кодекса.

Однако существует и противоположная арбитражная практика. Примером тому служит Постановление ФАС Уральского округа от 21 декабря 2005 года № Ф09-5846/05-С7. Судьи отметили, что российская компания, получившая подтверждение о постоянном местонахождении иностранца в государстве, с которым у России заключен международный договор, не утрачивает статуса налогового агента. Указанные обстоятельства позволяют лишь освободить такой доход от удержания налога у источника выплаты.

Ю.М. Лермонтов, консультант Минфина России

Налоговый агент должен вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджет налогов. При этом он обязан представлять в налоговый орган документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов (ст. 24 НК РФ). Согласно пункту 4 статьи 310 Кодекса налоговый агент по итогам отчетного (налогового) периода направляет в налоговый орган информацию о суммах выплаченных иностранным компаниям доходов и удержанных налогов. При этом пунктом 2 указанной статьи закреплен закрытый перечень случаев, когда агент не производит исчисление и удержание налога. По нашему мнению, освобождение дохода от налогообложения по данным основаниям не снимает с источника его выплаты других обязанностей налогового агента. Аналогичная позиция отражена в письме УФНС России по г. Москве от 18 марта 2005 года № 20-12/17365 и в ряде судебных реше ний (напр., Пост. ФАС МО от 17.10.2006 № КА -А40/9925-06). В то же время встречаются дела, в которых арбитры встают на сторону компаний (Пост. ФАС СЗО от 17.03.2008 № А56-4538/2007). Таким образом, российская фирма обязана представить в инспекцию информацию о суммах выплаченных иностранным компаниям доходов и удержанных налогов, даже если у нее отсутствует обязанность по удержанию налога.

*1) ...письмо УМНС России по г. Москве от 06.04.2004 № 24-11/23282

*2) ...письмо Минфина России от 29.12.2007 № 03-07-08/369

*3) ...письмо Минфина России от 24.05.2006 № 03-04-08/108

*4) ...п. 1 ст. 161 НК РФ

*5) ...п. 4 ст. 174 НК РФ

*6) ...письма Минфина России от 16.09.2005 № 03-04-08/241, от 27.03.2008 № 03-07-08/71

*7) ...письма Минфина России от 24.10.2006 № 03-04-15/190, УФНС России по г. Москве от 12.04.2007 № 19-11/033709

*8) ...письмо Минфина России от 07.02.2007 № 03-07-08/13

*9) ...письма Минфина России от 09.10.2007 № 03-07-08/295, от 07.05.2007 № 03-07-08/100, от 21.03.2007 № 03-07-08/50

*10) ...п. 16 правил, утв. пост. Правительства РФ от 02.12.2000 № 914

*11) ...п. 1 ст. 312 НК РФ

*12) ...письмо УФНС России по г. Москве от 13.10.2006 № 20-12/92166

*13) ...утв. приказом МНС России от 28.03.2003 № БГ-3-23/150

*14) ...письмо УФНС России по г. Москве от 23.01.2006 № 20-12/3476

*15) ...п. 4 ст. 310 НК РФ

*16) ...утв. приказом МНС России от 14.04.2004 № САЭ-3-23/286

*17) ...утв. приказом МНС России от 03.06.2002 № БГ-3-23/275

*18) ...п. 1 ст. 24 НК РФ

Скопировать ссылку

Скопировать ссылку