В этой статье:

- применяемая форма декларации в 2018 году;

- как заполнить декларацию по ЕНВД, образец заполнения;

- особенности заполнения декларации по ЕНВД, если:

- налогоплательщик работает не полный квартал,

- если осуществляется несколько видов деятельности,

- если в налоговом периоде изменился физический показатель или добавился новый вид деятельности или наоборот, прекратилось осуществление какого либо вида деятельности.

- сроки и способы сдачи декларации по ЕНВД.

Система налогообложения в виде единого налога на вмененный доход (ЕНВД) — это один из действующих в РФ специальных налоговых режимов. Все организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД, обязаны сдавать в налоговую инспекцию декларацию по ЕНВД. В 2017 году декларация по ЕНВД подается по форме, утвержденной приказам ФНС России от 04.07.2014 № ММВ-7-3/353@ (в редакции приказа ФНС России от 19.10.2016 № ММВ-7-3/574@).

Как заполнить декларацию по ЕНВД

Декларация по ЕНВД состоит из:

- титульного листа;

- раздела 1 «Сумма ЕНВД, подлежащая уплате в бюджет»;

- раздела 2 «Расчет суммы ЕНВД по отдельным видам деятельности»;

- раздела 3 «Расчет суммы ЕНВД за налоговый период».

Общие требования к порядку заполнения декларации по ЕНВД:

- стоимостные показатели округляются до полных рублей по правилам округления;

- физические показатели округляются до целой единицы;

- значение коэффициента К2 округляется до третьего знака после запятой.

Кстати, безошибочно подготовить и сдать декларацию по ЕНВД вы легко можете с помощью онлайн-сервиса «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

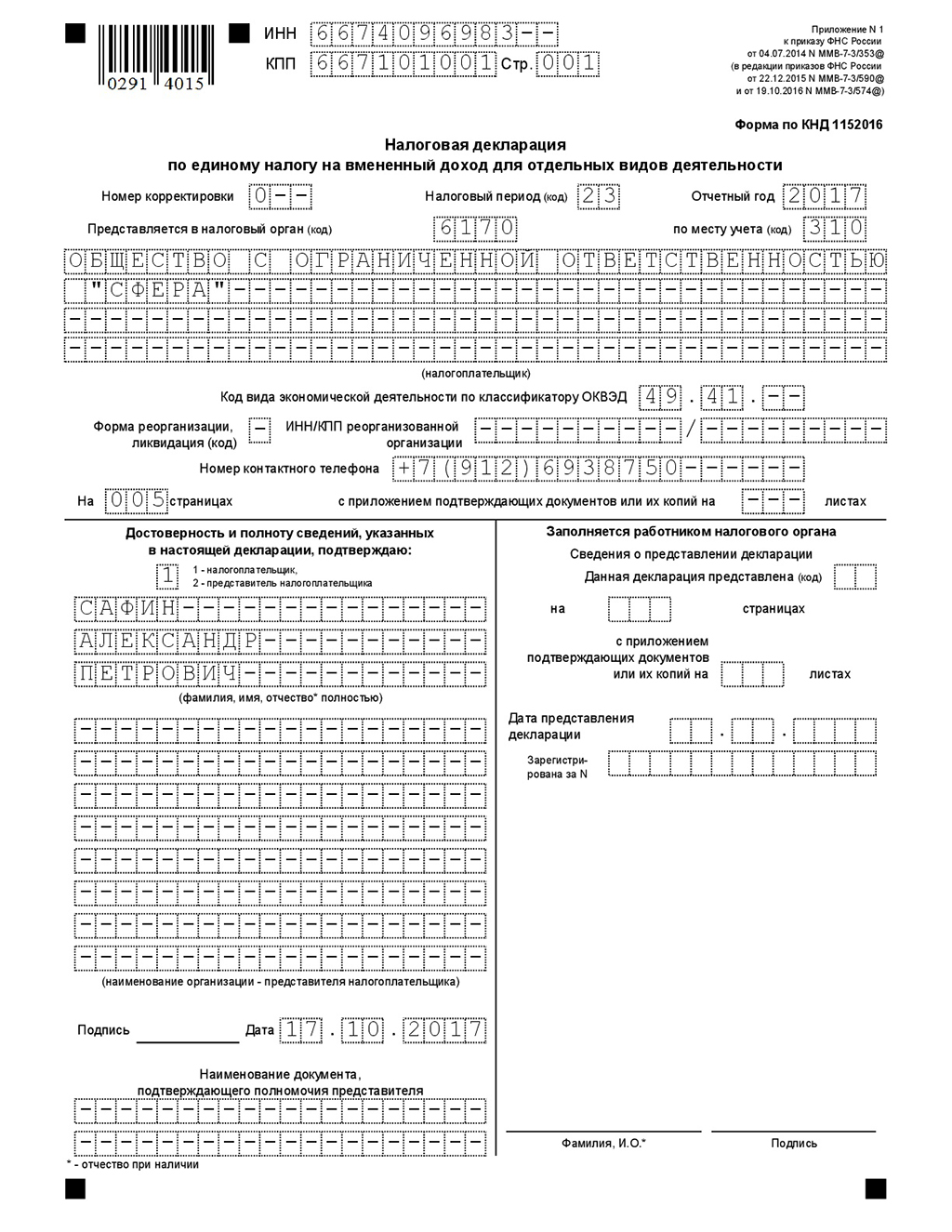

Титульный лист декларации по ЕНВД

На титульном листе декларации заполняются все основные сведения об организации (ИП) и подаваемой декларации:

1. ИНН (для организаций и ИП) и КПП (только для организаций).

2. Номер корректировки декларации:

- «0» — для первичной декларации;

- от «1» и более — для соответствующего уточнения декларации.

3. Налоговый период. Ставится код налогового периода, за который подается декларация:

- 21 — за первый квартал;

- 22 — за второй квартал;

- 23 — за третий квартал;

- 24 — за четвертый квартал.

4. Отчетный год. Указывается год, за который подается декларация.

5. В строке «Представляется в налоговый орган (код)» проставляется код налоговой инспекции, куда подается декларация.

6. В строке «по месту учета» необходимо указать код места представления декларации. Коды и правила их проставления в данной строке перечислены в приложении № 3 к Порядку, утвержденному приказом ФНС России от 04.07.2014 № ММВ-7-3/353@ (далее — Порядок).

7. Наименование и ОКВЭД. Прописывается полное название организации (Фамилия Имя Отчество для ИП). Коды по ОКВЭД в 2018 году указываются согласно новому классификатору ОКВЭД2.

8. В случае реорганизации следует заполнить соответствующие поля титульного листа декларации, если реорганизации не было — в полях проставляются прочерки.

Кроме того, на титульном листе проставляется количество страниц и приложений к декларации (проставляется, как правило, после полного заполнения декларации), указывается контактный номер телефона.

9. Подтверждение сведений. В случае подписания декларации руководителем организации (ИП) ставится код 1. Если декларацию подписывает представитель организации, ставится код 2 и указывается ФИО представителя или наименование организации-представителя.

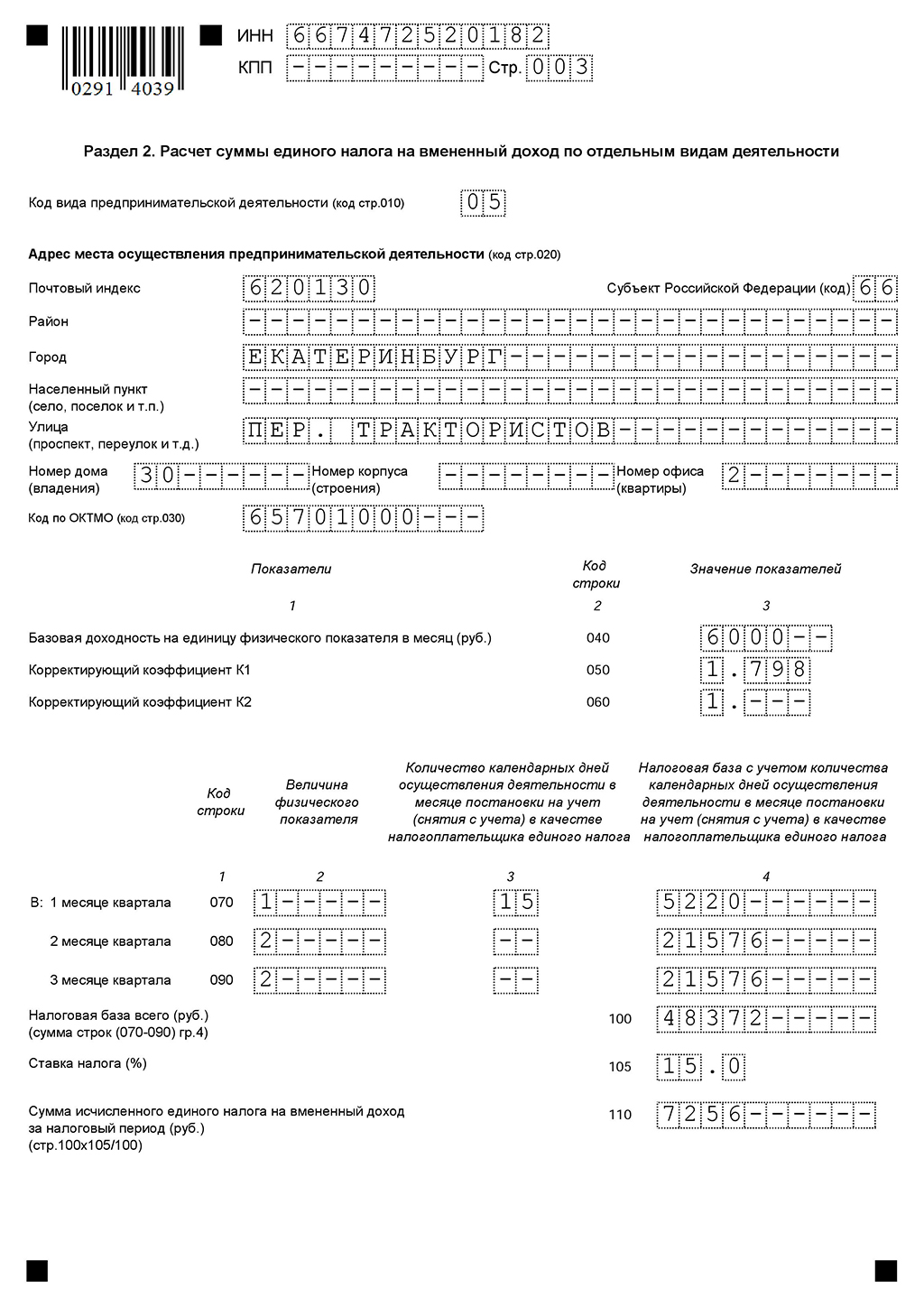

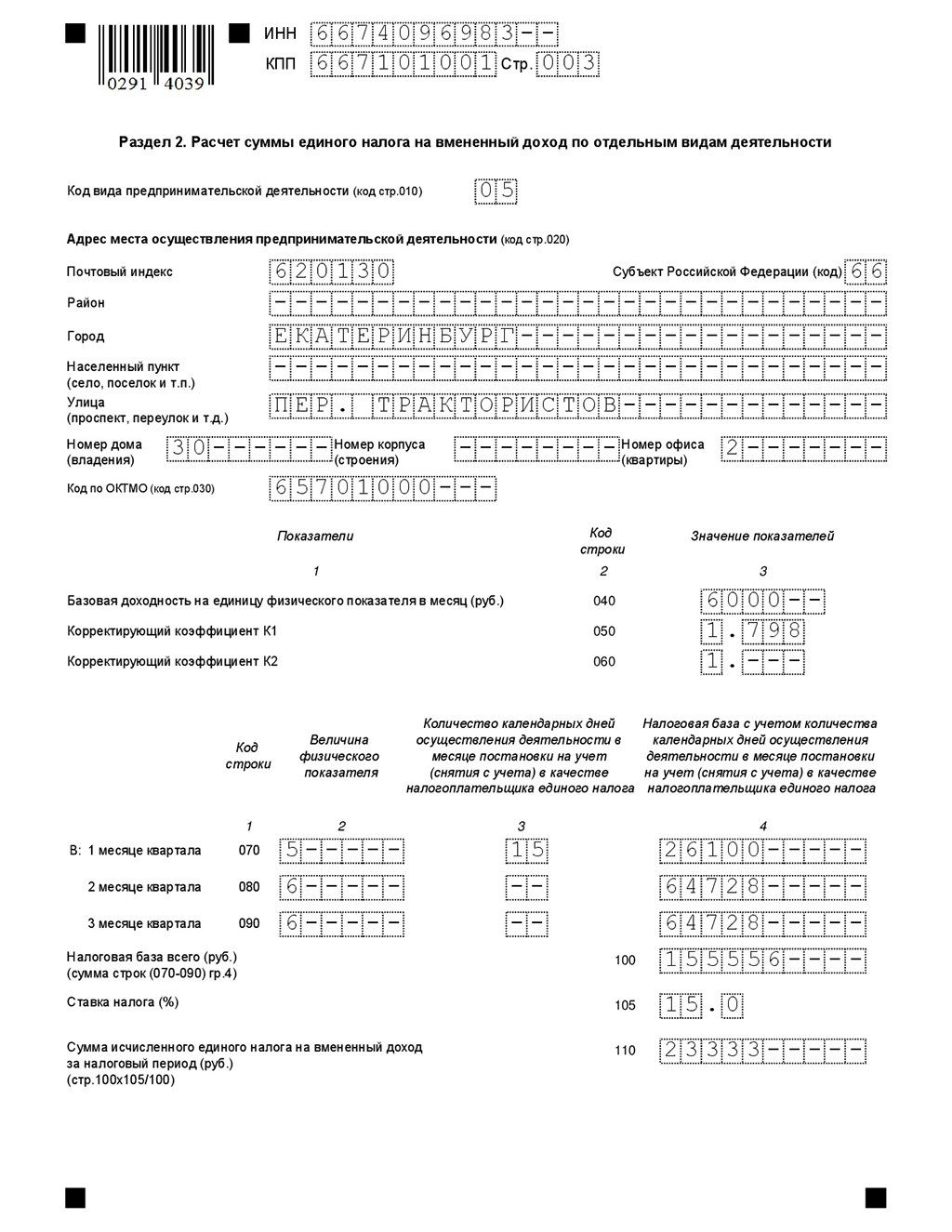

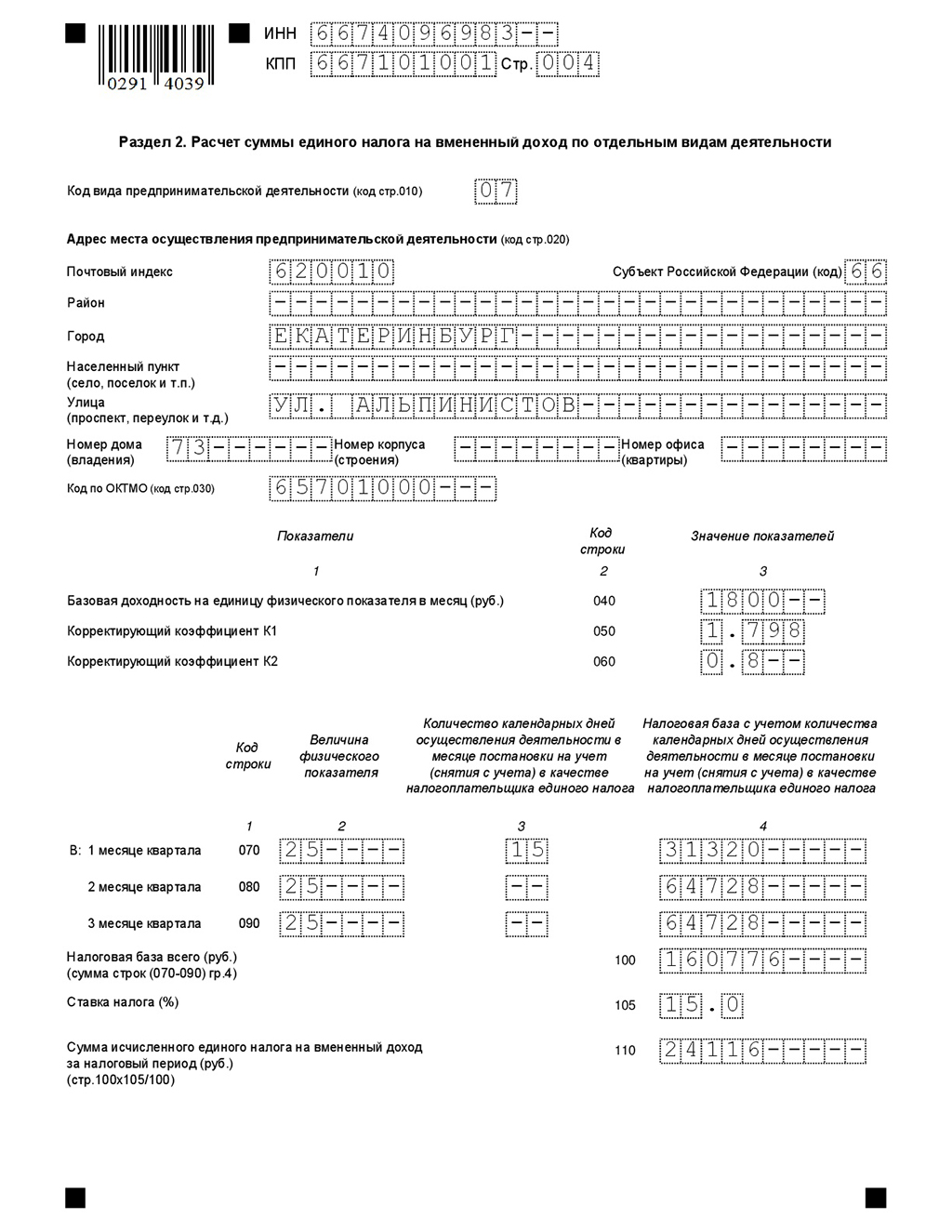

Раздел 2 декларации по ЕНВД заполняется по коду вида предпринимательской деятельности и коду ОКТМО. Таким образом, отдельная страница с разделом 2 заполняется:

- по каждому виду деятельности;

- по каждому ОКТМО, в котором эта деятельность осуществляется.

В разделе 2 необходимо заполнить ИНН, КПП (для организации), код вида предпринимательской деятельности (приложение 5 к Порядку), адрес осуществления предпринимательской деятельности, код ОКТМО.

Для расчета налоговой базы и самой суммы налога по разделу 2 необходимо указать показатели:

- базовую доходность на единицу физического показателя в месяц:

- значение коэффициента-дефлятора К1;

- значение корректирующего коэффициента К2;

- величина физического показателя за каждый месяц;

- ставку налога.

Образец заполнения раздела 2 декларации по ЕНВД

Для ИП

Для ООО

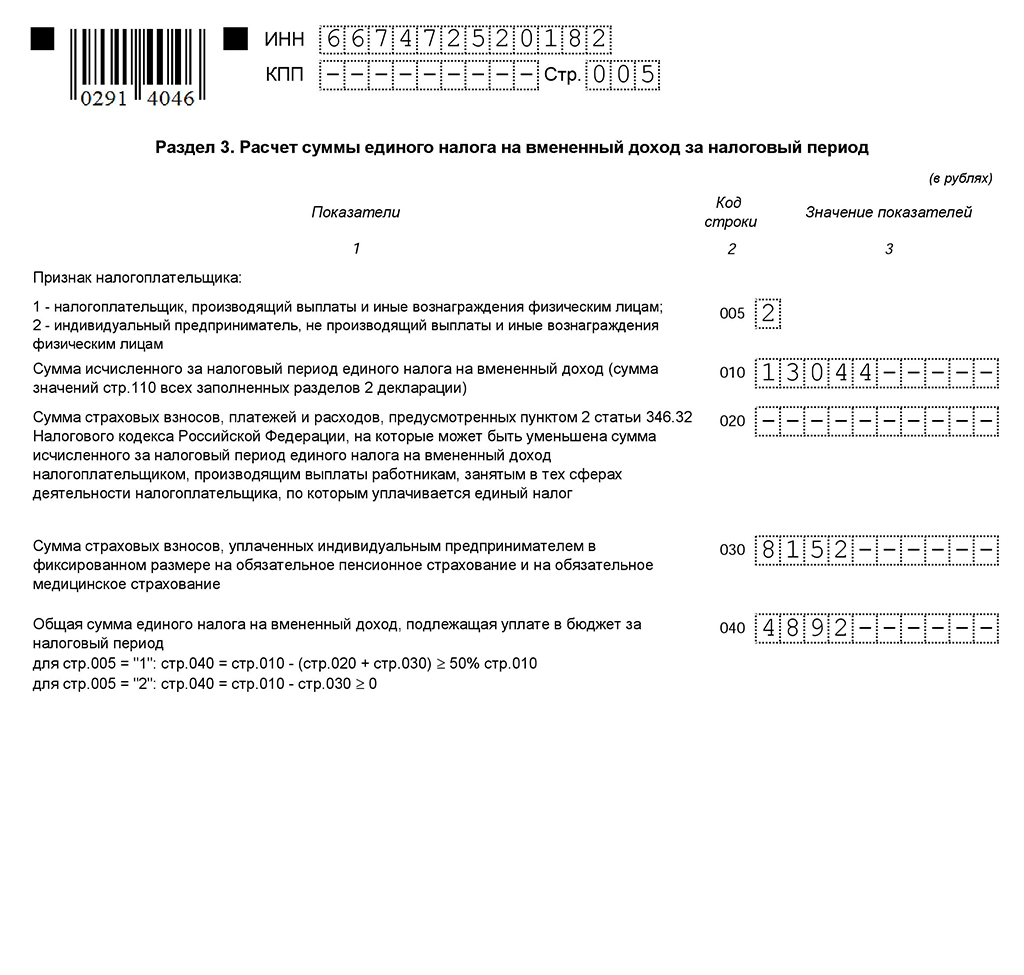

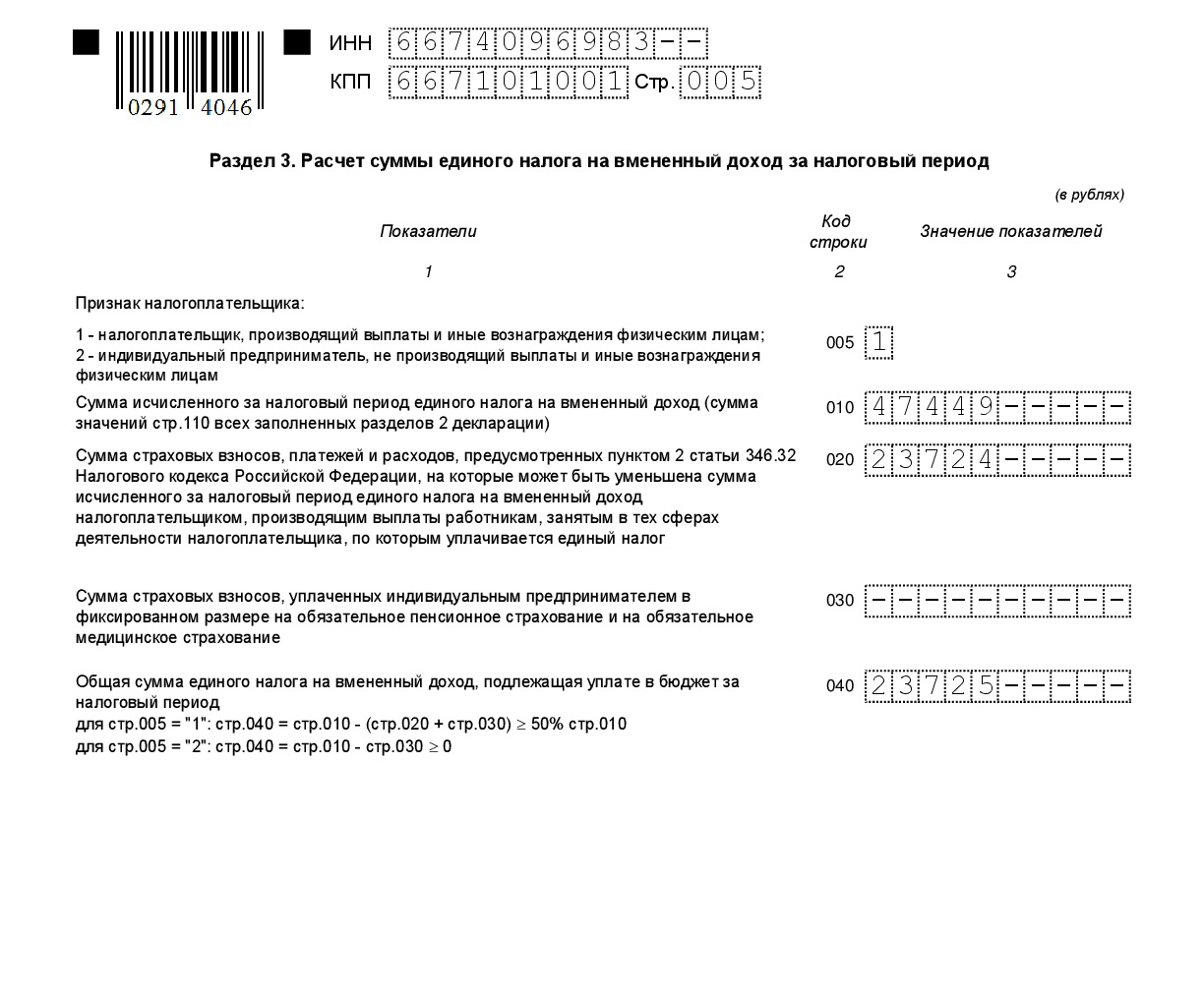

Раздела 3 декларации по ЕНВД

Раздел 3 декларации по ЕНВД предназначен для расчета общей суммы налога к уплате по всем местам и видам деятельности на ЕНВД на основании данных всех разделов 2.

В разделе 3 заполняется ИНН, КПП (для организаций), признак налогоплательщика, указывается сумма значений строк 110 всех заполненных разделов 2 декларации, указывается общая сумма страховых взносов и больничных пособий по строке 020, на которые можно уменьшить налог. Уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога.

Если у ИП нет наемных работников, то указывается фактически уплаченная в отчетном квартале сумма фиксированных страховых взносов ИП за себя в строке 030 раздела 3 декларации по ЕНВД. ИП без наемных работников может уменьшить сумму налога по ЕНВД на все сумму уплаченных в отчетном квартале страховых взносов за себя в фиксирован ном размере. Полученная сумма налога к уплате в этом случае не может быть меньше 0.

Образец заполнения раздела 3 декларации по ЕНВД

Для ИП

Для ООО

Раздела 1 декларации по ЕНВД

Раздел 1 заполняется последним на основании данных разделов 2 и 3.

В разделе 1 необходимо указать ИНН, КПП (для организаций), ОКТМО, сумму налога к уплате. Строки 010 и 020 в разделе 1 повторяющиеся. Заполняются они неоднократно в случае, если деятельность осуществляется в разных муниципальных образованиях, которые курирует одна налоговая инспекция.

Образец заполнения раздела 1 декларации по ЕНВД

Для ИП

Для ООО

Особенности заполнения декларации по ЕНВД в случае, если налогоплательщик работает неполный квартал

В случае если налогоплательщик перешел на уплату ЕНВД или снялся с учета в качестве налогоплательщика ЕНВД в течение отчетного квартала, то в графе 3 строк 070-090 раздела 2 декларации по ЕНВД указывается количество дней ведения деятельности в месяце постановки или снятия с учета. В количество дней ведения деятельности включаются:

- день постановки на учет в качестве плательщика ЕНВД, указанный в заявлении о постановке на учет;

- день снятия с учета, указанный в заявлении о снятии с учета.

Заполнение декларации по ЕНВД при осуществлении нескольких видов деятельности

При осуществлении нескольких видов деятельности раздел 2 необходимо заполнять по каждому виду деятельности отдельно. Например, ИП осуществляет два вида деятельности: автотранспортные услуги по перевозке грузов и розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы. Даже если эти два вида деятельности осуществляются на территории одного муниципального образования, следует заполнять две страницы раздела 2.

Заполнение декларации по ЕНВД в случае изменения в налоговом периоде физического показателя

При изменении в течение налогового периода величины физического показателя — это изменение учитывается при расчете ЕНВД с начала того месяца, в котором оно произошло. Например, физический показатель — количество грузовых автомобилей. По состоянию на 1 июля автомобиль был единственный, в августе был приобретен и поставлен на учет еще один автомобиль. Следовательно, физический показатель за июль — 1, за август — 2, за сентябрь — 2.

Если в налоговом периоде добавился новый вид деятельности или наоборот, прекратилось осуществление какого-либо вида деятельности

В случае добавления нового вида деятельности в муниципальном образовании, где деятельность до этого не осуществлялась и в качестве налогоплательщика ЕНВД организация не состоит, налоговая база будет рассчитываться с даты постановки на учет в качестве плательщика ЕНВД. Если же новый вид деятельности вводится на территории того муниципального образования, где организация уже состоит на налоговом учете в качестве налогоплательщика ЕНВД, то налоговая база по ЕНВД рассчитывается с 1-го числа месяца, в котором появился новый вид деятельности.

Аналогичный принцип действует и при прекращении какого-либо вида деятельности. Если это происходит на территории муниципального образования, где организация не осуществляет более других видов деятельности в качестве плательщика ЕНВД, то следует сняться с учета как плательщик ЕНВД и рассчитать налоговую базу по день снятия с учета в качестве плательщика ЕНВД. В том случае, когда организация остается состоять на налоговом учете в качестве плательщика ЕНВД в части других видов деятельности, то, по мнению налоговых органов, налоговая база должна рассчитываться за полный месяц в котором произошло закрытие вида деятельности.

Сроки и способы сдачи декларации по ЕНВД

Срок сдачи декларации не позднее 20-го числа месяца следующего за отчетным периодом (кварталом). Сдать в ИФНС налоговую декларацию по ЕНВД можно на бумаге (лично или через уполномоченного представителя, либо отправить по почте) или в электронном виде по телекоммуникационным каналам связи.

Напомним, что безошибочно подготовить и сдать декларацию по ЕНВД вы легко можете с помощью онлайн-сервиса «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

Скопировать ссылку

Скопировать ссылку