Согласно п.4 ст.346.26 Налогового Кодекса РФ индивидуальные предприниматели, применяющие ЕНВД, налог на доходы физических лиц не уплачивают. Но, при определенных обстоятельствах ИП на ЕНВД должен заплатать НДФЛ и сдать декларацию 3-НДФЛ. В данной статье разберем, когда возникает у ИП на ЕНВД обязанность отчитаться по НДФЛ.

Когда ИП на ЕНВД обязан уплатить НДФЛ?

Получение ИП дохода, который не облагается налогом в рамках ЕНВД. Исключение, совмещение ИП деятельности на ЕНВД и УСН. В таком случае полученный доход будет облагаться в рамках УСН (Письмо Минфина от 29.01.2016г. №03-11-09/4088).

Совмещение ИП нескольких видов деятельности, часть из которых на ЕНВД, часть на ОСНО. При этом по деятельности на ОСНО в ИФНС должна быть представлена декларация 3-НДФЛ.

ИП теряет право на применение ЕНВД. В данной ситуации ИП считается утратившим право на применение ЕНВД и перешедшим на общий режим налогообложения с начала налогового периода, в котором были допущены нарушения указанных требований (п.2.3 ст.346.26 НК РФ).

Добровольное представление 3-НДФЛ в ИФНС для получения налогового вычета (покупка жилья, лечение, обучение и иные).

Какой срок сдачи 3-НДФЛ в 2018 году?

Срок сдачи 3-НДФЛ ИП зависят от основания представления:

- Если ИП подает 3-НДФЛ, чтобы получить налоговый вычет, то декларация датой сдачи не ограничена.

- Если ИП кроме дохода на ЕНВД, получил доход на ОСНО, то отчитаться необходимо до 30 апреля 2018 года.

- Если ИП закрывается, то 3-НДФЛ необходимо подать не позднее 5 дней с даты внесения сведений в ЕГРИП.

Для подготовки отчетности по ЕНВД воспользуйтесь онлайн-сервисом «Моё дело» — Интернет-бухгалтерия для малого бизнеса». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

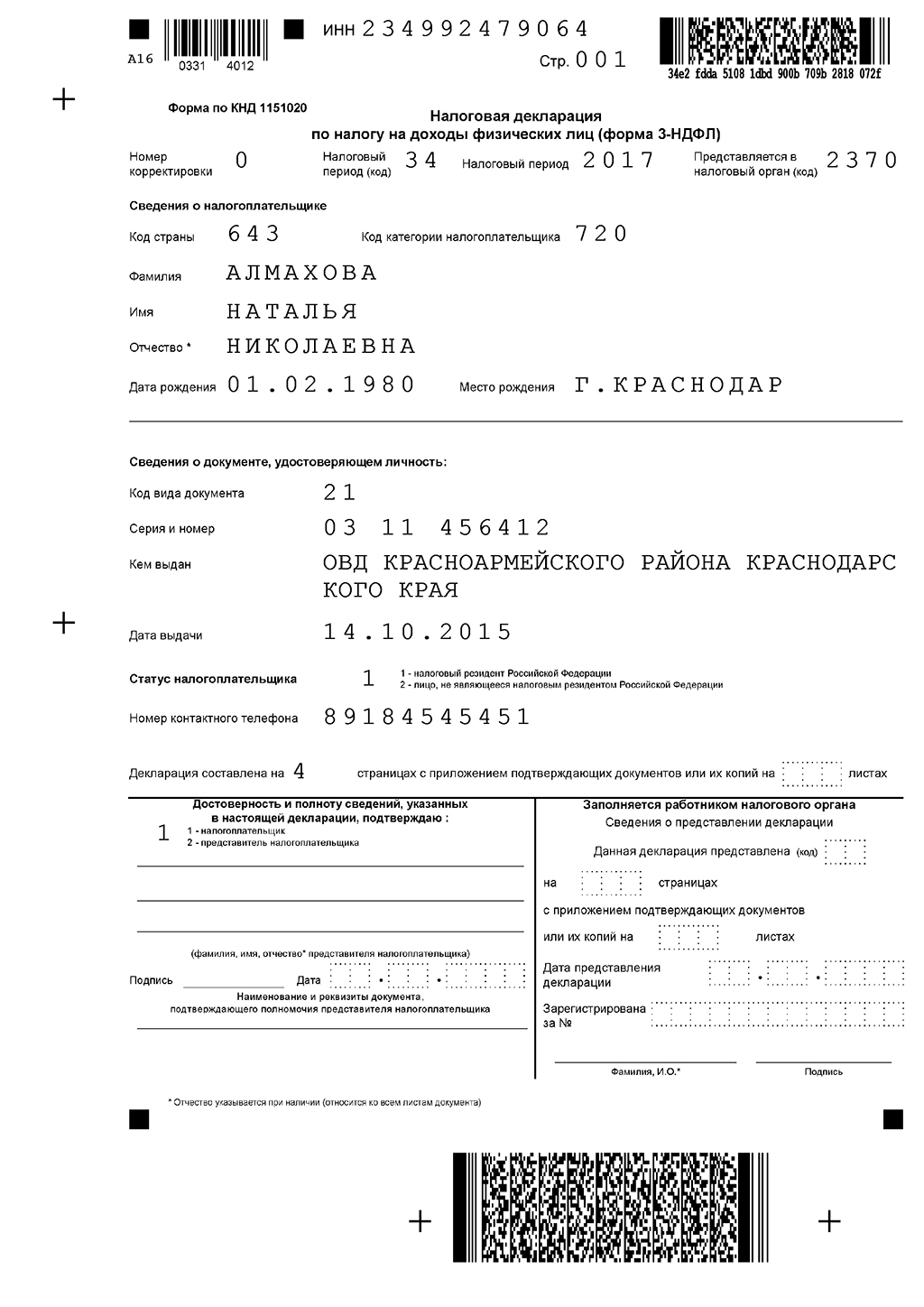

Образец заполнения 3-НДФЛ

В зависимости от причины представления 3-НДФЛ порядок заполнения отличается. Рассмотрим одну из распространенных ситуаций, когда ИП наряду с ЕНВД ведет деятельность на ОСНО:

ИП Алмахова Наталья Николаева осуществляет в рамках ОСНО — оптовую торговлю неспециализированную.

Доход, полученный в рамках этой деятельности, составил — 1 000 000 рублей.

Расходы — 600 000 рублей.

Уплаченные авансовые платежи — 39 000 рублей.

Образец заполнения 3-НДФЛ

В нашем примере к заполнению обязательны следующие разделы:

1. Титульный лист, на котором указываются:

- ИНН налогоплательщика;

- номер корректировки (для первичной отчетности — 0);

- код налогового периода, налоговый период;

- код налогового органа;

- код страны;

- код категории налогоплательщика (для физического лица, зарегистрированного в качестве ИП — код 720);

- Ф.И.О. налогоплательщика, дата и место рождения;

- сведения о документе, удостоверяющем личность;

- статус налогоплательщика (1— налоговый резидент РФ, 2 — лицо, не являющееся налоговым резидентом РФ);

- номер контактного телефона.

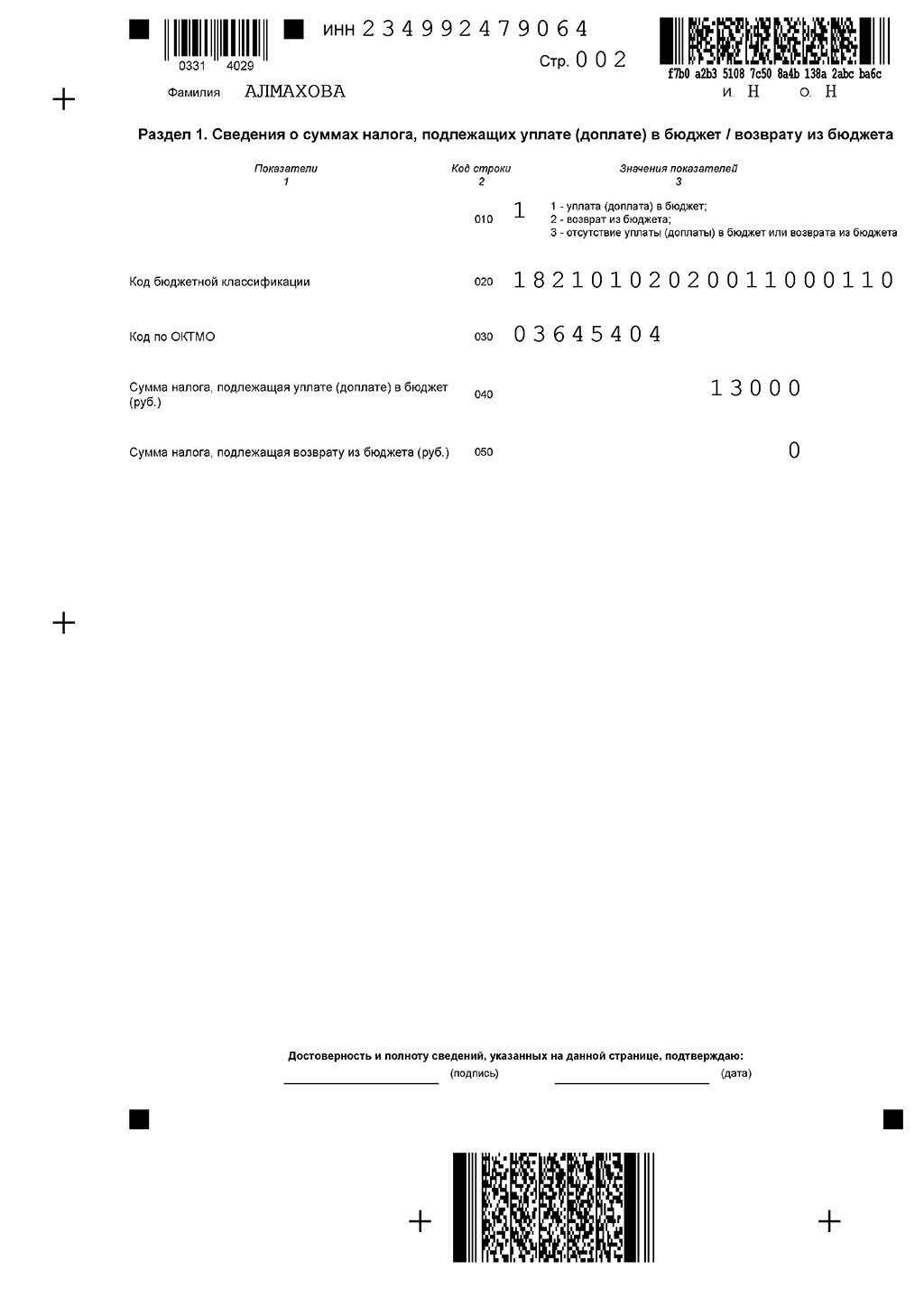

2. Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета:

- по строке «010» указывается код причины представления декларации:

- 1 — уплата (доплата) в бюджет;

- 2 — возврат из бюджета;

- 3 — отсутствие уплаты (доплаты) в бюджет или возврата из бюджета.

- КБК;

- код ОКТМО;

- указывается сумма налога, подлежащая уплате (доплате) в бюджет или подлежащая возврату из бюджета.

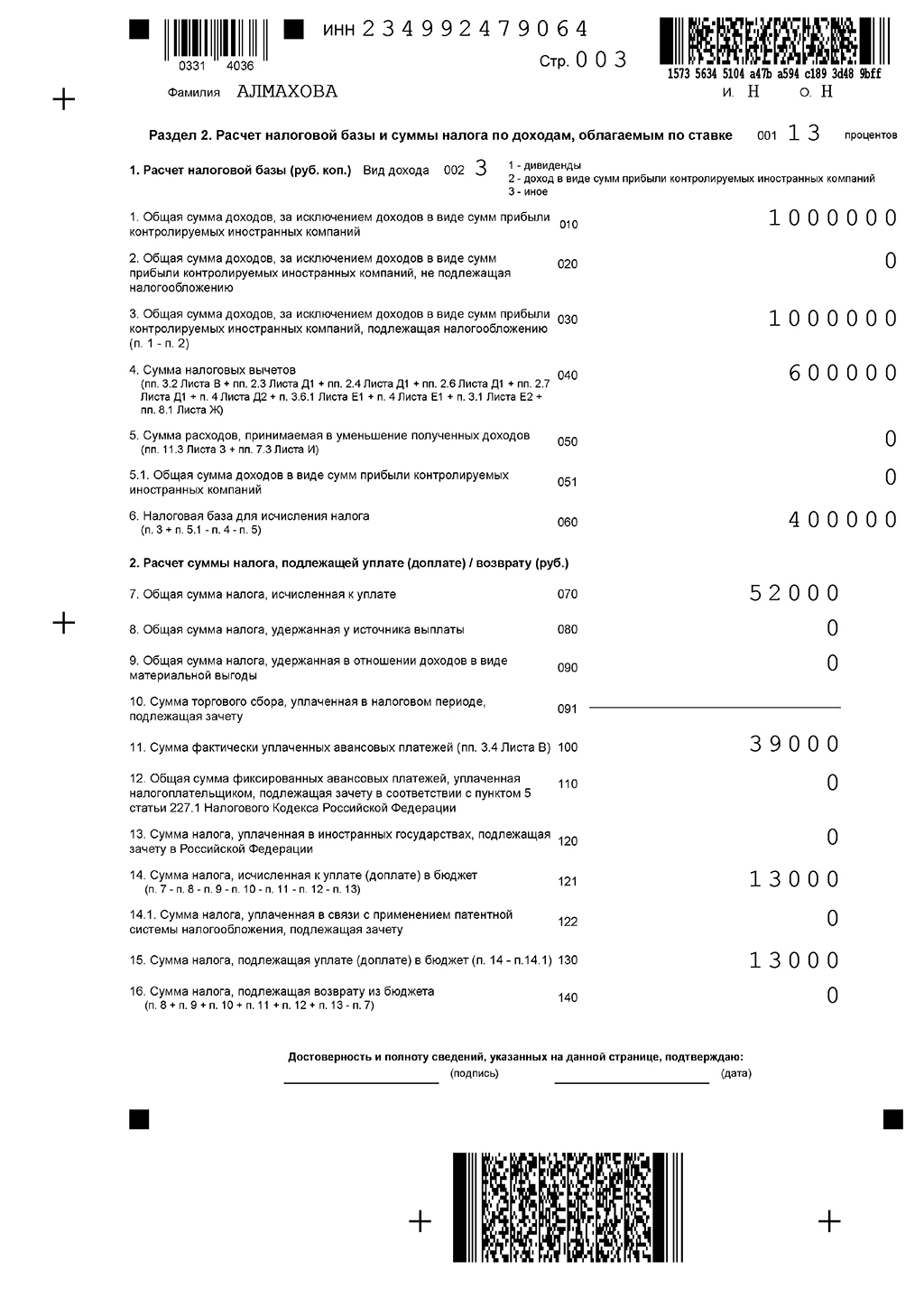

3. Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке:

- строка «001» — указывается процентная ставка НДФЛ (13%);

- строка «002» — вид дохода:

- 1 — дивиденды;

- 2 — доход в виде сумм прибыли контролируемых иностранных компаний;

- 3 — иное.

По доходам от деятельности на ОСНО (код 3).

- строка «010» — общая сумма дохода, исключение доходы в виде сумм прибыли контролируемых иностранных компаний (1000 000 руб.);

- строка «020» — доходы, исключение доходы в виде сумм прибыли контролируемых иностранных компаний, не подлежащие обложению НДФЛ (0);

- строка «030» — разница между строками «010» и «020» ,(1000 000 руб.);

- строка «040» — сумма налоговых вычетов (600 000 руб. — данные с листа В пп.3.2);

- строка «050» — сумма расходов, принимаемая в уменьшение полученных доходов (0);

- строка «051» — сумма доходов в виде сумм прибыли контролируемых иностранных компаний (0);

- строка «060» — строка «030» + строка «050» — строка «040» — строка «050» (1000 000 – 600 000 = 400 000 руб.);

- строка «070» — сумма налога к уплате (400000 × 13% = 52000 руб.);

- строка «080» — общая сумма налога, удержанная у источника выплаты (0);

- строка «090» — общая сумма налога, удержанная в отношении доходов в виде материальной выгоды (0);

- строка «091» — сумма торгового сбора (-);

- строка «100» — уплаченные авансовые платежи (39000 руб. – пп 3.4 лист В);

- строка «110» — фиксированные авансовые платежи (0);

- строка «120» — налог, уплаченный в иностранных государствах и подлежащий зачету в РФ (0);

- строка «121» — налог к уплате (доплате) — строка «070» — строка «080» — строка «090» — строка «091» — строка «100» — строка «110» — строка «120» (52000 − 39000 = 13000 руб.);

- строка «122» — налог, уплаченный на ПСН и подлежащий зачету (0);

- строка «130» — НДФЛ, подлежащий уплате (доплате) в бюджет, строка «121» — строка «122» (13000 руб.);

- строка «140» — НДФЛ, подлежащий возврату из бюджета (0).

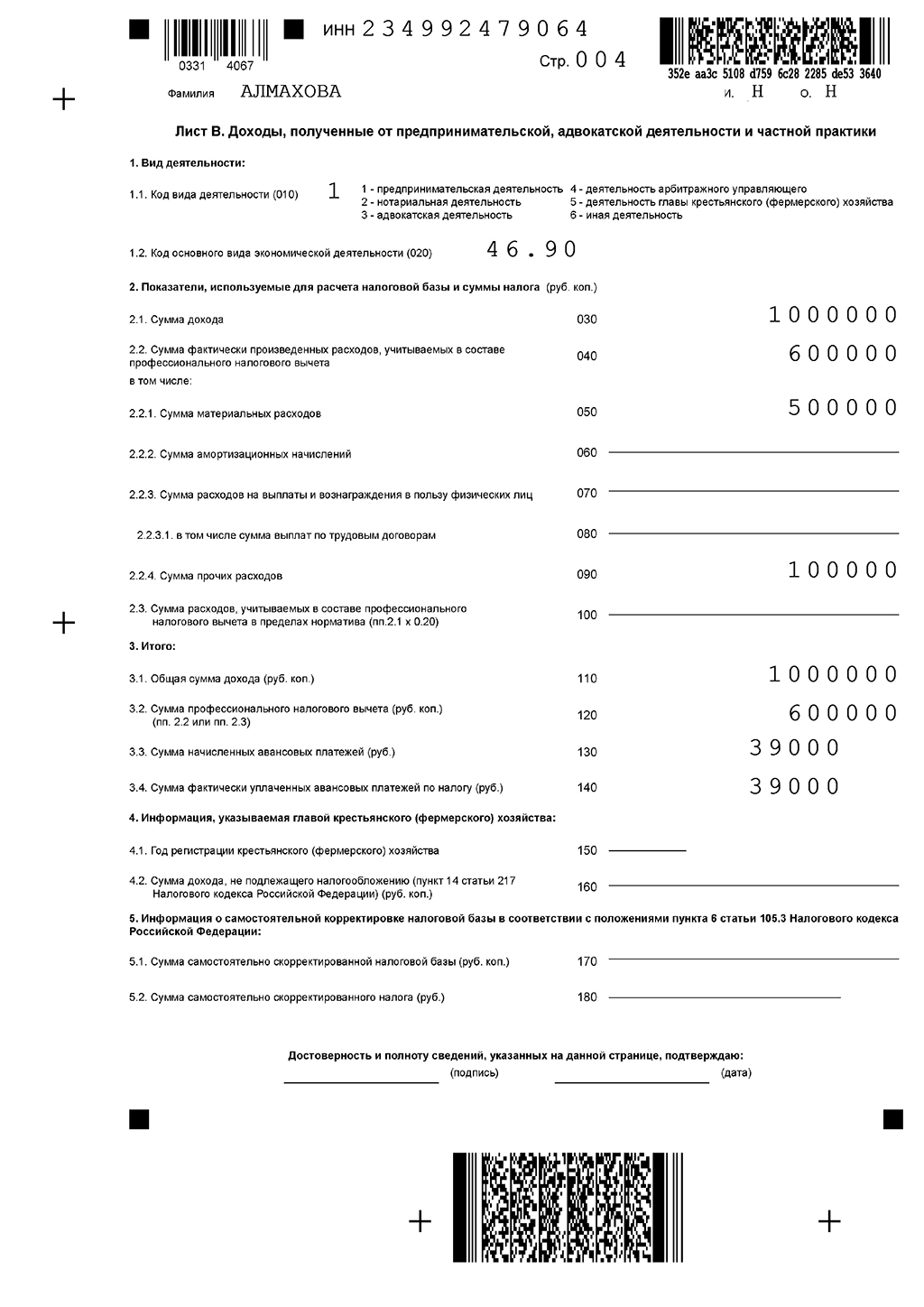

3. Лист В. Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики.

- строка «010» — код вида деятельности (для предпринимательской деятельности — 1);

- строка «020» — ОКВЭД;

- строка «030» — сумма дохода — доход по каждому виду деятельности, если несколько видов деятельности и по каждому получен доход, то лист «В» заполняется на каждый вид деятельности (1000000 руб);

- строка «040» — сумма фактически произведенных расходов, учитываемых в составе профессиональных налоговых вычетов (600000 руб.). Подразделяется на материальные расходы (500000 руб.), амортизационные начисления, расходы на выплату вознаграждений в пользу физических лиц, в т.ч. выплаты по трудовым договорам, прочие расходы (100000 руб.);

- строка «100» — сумма расходов, учитываемая в составе профессионального налогового вычета в пределах норматива (0). Строка «010» × 20%. Расходы принимаются не в полном объеме, а в пределах норматива. Чаще всего применяется, когда нет возможности документально подтвердить расходы;

- строка «110» — общая сумма дохода (1000000 руб.) — суммируется доход по всем видам деятельности;

- строка «120» — профессиональный налоговый вычет (600000 руб.) — строка «040» или строка «100»;

- строка «130» — сумма начисленных авансовых платежей (39000 руб.);

- строка «140» — фактически уплаченные авансовые платежи (39000 руб.);

- строки «150» — «180» — в основном ИП, применяющий ОСНО не заполняет.

В какой срок должен быть уплачен НДФЛ?

Индивидуальные предприниматели перечисляют НДФЛ согласно полученным уведомлениям из ИФНС. Срок перечисления (п.9 ст.227 НК РФ):

- за январь-июнь — не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

- за июль-сентябрь — не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

- за октябрь-декабрь — не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная в соответствии с налоговой декларацией, уплачивается по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом (п.6 ст.227 НК РФ).

Скопировать ссылку

Скопировать ссылку