Объект обложения страховыми взносами определен в статье 7 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон № 212-ФЗ).

Согласно части 1 статьи 7 Закона № 212-ФЗ взносами облагаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках:

- трудовых отношений;

- гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Перечень необлагаемых выплат установлен в статье 9 Закона № 212-ФЗ. Согласно перечню не подлежат обложению страховыми взносами выплаты по трудовым и гражданско-правовым договорам в пользу иностранных граждан, временно пребывающих на территории РФ, кроме случаев, предусмотренных федеральными законами о конкретных видах обязательного социального страхования (п. 15 ч. 1 ст. 9 Закона № 212-ФЗ).

Конкретные виды страхования установлены, в частности, федеральными законами:

- от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее — Закон № 167-ФЗ);

- от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон № 255-ФЗ);

- от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ);

- от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» (далее — Закон № 326-ФЗ).

Иностранный гражданин является временно пребывающим в РФ, если не имеет разрешения на временное проживание или вида на жительство (абз. 10 п. 1 ст. 2 Федерального закона от 25.07.2002 № 115ФЗ)

Работник — временно пребывающий иностранный гражданин может признаваться застрахованным лицом по одному виду обязательного социального страхования и не являться таковым по другому. Это зависит от типа договора, который заключил с ним работодатель.

Трудовой договор

Рассмотрим, по каким видам обязательного социального страхования работник — временно пребывающий иностранный гражданин является застрахованным, если российский работодатель заключил с ним трудовой договор.

Высококвалифицированным специалистом признается иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности и получающий в РФ заработную плату в размере не менее 2 млн руб. в год (подп. 3 п. 1 ст. 13.2 Федерального закона от 25.07.2002 № 115ФЗ)

Обязательное пенсионное страхование

Категории лиц, которые признаются застрахованными в системе обязательного пенсионного страхования, перечислены в пункте 1 статьи 7 Закона № 167-ФЗ.

Иностранные граждане или лица без гражданства, временно пребывающие на территории РФ, признаются застрахованными лицами, если:

- с ними заключен трудовой договор на неопределенный срок либо срочный трудовой договор (срочные трудовые договоры) продолжительностью не менее шести месяцев в общей сложности в течение календарного года;

- они не являются высококвалифицированными специалистами в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Законом № 167-ФЗ для граждан РФ установлен тариф на финансирование страховой части трудовой пенсии, независимо от года их рождения, в размере 22 и 10% (ст. 33.1 Закона № 167-ФЗ)

На выплаты в пользу временно пребывающих иностранных граждан — застрахованных лиц нужно начислять страховые взносы на обязательное пенсионное страхование. Взносы начисляются по тарифу, установленному Законом № 167-ФЗ для граждан РФ на финансирование страховой части трудовой пенсии, независимо от года их рождения (п. 2 ст. 22.1 Закона № 167-ФЗ).

Страхование на случай травматизма

Категории лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, установлены в статье 5 Закона № 125-ФЗ.

Действие Закона № 125-ФЗ распространяется на граждан Российской Федерации, иностранных граждан и лиц без гражданства (п. 2 ст. 5 Закона № 125-ФЗ)

На основании данной нормы застрахованными являются физические лица, выполняющие работу на основании трудового договора, заключенного со страхователем.

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений (п. 1 ст. 20.1 Закона № 125-ФЗ).

Следовательно, на выплаты в пользу работника — временно пребывающего иностранного гражданина нужно начислять страховые взносы на случай травматизма в ФСС РФ. Взносы начисляются по тарифам, установленным для организации.

Застрахованными лицами являются иностранные граждане и лица без гражданства, постоянно или временно проживающие на территории РФ (п. 1 ст. 2 Закона № 255-ФЗ)

Страхование на случай временной нетрудоспособности и в связи с материнством

Сотрудники — временно пребывающие на территории РФ иностранные граждане, работающие по трудовым договорам, не подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 1 ст. 2 Закона № 255-ФЗ).

В связи с этим на выплаты в пользу таких сотрудников начислять страховые взносы в ФСС РФ по этому виду страхования не нужно (письмо ФСС РФ от 02.04.2010 № 02-03-16/08-526П).

Обязательное медицинское страхование

Сотрудники — временно пребывающие на территории РФ иностранные граждане, работающие по трудовым договорам, не являются застрахованными лицами по обязательному медицинскому страхованию (ч. 1 ст. 10 Закона № 326-ФЗ).

Застрахованными лицами являются иностранные граждане и лица без гражданства, постоянно или временно проживающие на территории РФ (п. 1 ст. 10 Закона № 326ФЗ)

Соответственно страховые взносы в ФФОМС на выплату в пользу таких сотрудников не начисляются (письмо Минздравсоцразвития России от 27.02.2010 № 403-19).

Могут стать застрахованными с 1 января 2014 года

С 1 января 2014 года иностранные граждане, временно пребывающие на территории РФ, заключившие трудовой договор на неопределенный срок либо срочный трудовой договор на срок не менее шести месяцев в общей сложности в течение календарного года (кроме высококвалифицированных специалистов), могут стать застрахованными:

- по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Основное условие для возникновения права на получение пособия — уплата работодателем за них страховых взносов в ФСС РФ по тарифу 1,8% за период не менее 12 месяцев, предшествующих месяцу, в котором наступил страховой случай;

- в системе обязательного медицинского страхования. Право на получение медицинских услуг будет предоставлено по договорам (полисам) добровольного медицинского страхования или договорам, заключаемым с медицинскими организациями. Причем условие об обеспечении работодателем добровольного медицинского страхования иностранного гражданина в части первичной медико-санитарной помощи и специализированной медицинской помощи либо получения гражданином указанной медицинской помощи на основании договора, заключенного работодателем с медицинской организацией, будет обязательным для включения в трудовой договор (кроме договоров, заключаемых иностранными гражданами с физическими лицами).

Соответствующий законопроект подготовил Минтруд России. Изменения могут быть внесены в федеральные законы от 25.07.2002 № 115-ФЗ, от 29.12.2006 № 255-ФЗ и от 24.07.2009 № 212-ФЗ.

В настоящее время иностранные граждане, временно пребывающие на территории РФ, не имеют права на пособие по временной нетрудоспособности, так как не являются застрахованными по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Гражданско-правовой договор

Теперь рассмотрим, по каким видам обязательного социального страхования работник — временно пребывающий иностранный гражданин может быть застрахованным или незастрахованным лицом, если российский работодатель заключил с ним гражданско-правовой договор.

Временно пребывающий в РФ иностранный гражданин не является застрахованным:

- по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 1 ст. 2 Закона № 255-ФЗ). В связи с этим на выплату в его пользу начислять страховые взносы в ФСС РФ по этому виду страхования не нужно (письмо ФСС РФ от 02.04.2010 № 02-03-16/08-526П);

- обязательному медицинскому страхованию (ч. 1 ст. 10 Закона № 326-ФЗ). Соответственно страховые взносы в ФФОМС не начисляются (письмо Минздравсоцразвития России от 27.02.2010 № 403-19).

При этом он может быть застрахованным по обязательному социальному страхованию на случай травматизма, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать за него страховые взносы (п. 1 ст. 5 Закона № 125-ФЗ). Взносы на случай травматизма на выплаты и вознаграждения в пользу временно пребывающего иностранца нужно начислять по тем же тарифам, что установлены для других сотрудников организации.

В этих случаях не имеет значения, какой именно вид гражданско-правового договора с ним заключен. Однако это важно для обязательного пенсионного страхования.

Обязательное пенсионное страхование

Каждый гражданско-правовой договор нужно обязательно анализировать на предмет отражения в нем факта выполнения работ или оказания услуг, за которые работнику выплачивается вознаграждение.

ГПД: страховые взносы начисляются

Если с сотрудником — иностранным гражданином, временно пребывающим в РФ, заключен гражданско-правовой договор на выполнение работ (оказание услуг), он является застрахованным в системе обязательного пенсионного страхования. Соответственно выплаты и иные вознаграждения по такому договору являются объектом обложения страховыми взносами (п. 1 ст. 7 Закона № 212-ФЗ).

Тариф на финансирование страховой части трудовой пенсии установлен для граждан РФ, независимо от года их рождения, в размере 22 и 10% (ч. 1 ст. 33.1 Закона № 167-ФЗ)

Взносы на обязательное пенсионное страхование уплачиваются по тарифу, установленному Законом № 167-ФЗ для граждан РФ на финансирование страховой части трудовой пенсии, независимо от года их рождения (п. 2 ст. 22.1 Закона № 167-ФЗ).

К гражданско-правовым договорам на выполнение работ (оказание услуг) относятся (письмо Минфина России от 15.11.2012 № 03-04-05/4-1286):

- договор подряда (гл. 37 ГК РФ). По такому договору одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (ч. 1 ст. 702 ГК РФ);

- договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ (гл. 38 ГК РФ). По договору исполнитель обязуется провести обусловленные техническим заданием заказчика научные исследования, а по договору на выполнение опытно-конструкторских и технологических работ — разработать образец нового изделия, конструкторскую документацию на него или новую технологию, а заказчик обязуется принять работу и оплатить ее (ч. 1 ст. 769 ГК РФ);

- договор возмездного оказания услуг (гл. 39 ГК РФ). По такому договору исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (ч. 1 ст. 779 ГК РФ).

ГПД: страховые взносы не начисляются

Страховые взносы на обязательное пенсионное страхование не начисляются на выплаты по гражданско-правовым договорам, не предусматривающим выполнение работ (оказание услуг). Примерами таких договоров могут служить:

- договор найма жилого помещения (гл. 35 ГК РФ) (письмо Минфина России от 15.11.2012 № 03-04-05/4-1286);

- договор аренды (имущественного найма) (гл. 34 ГК РФ) (письма Минфина России от 13.07.2010 № 03-04-05/3-389, ФНС России от 13.10.2011 № ЕД-3-3/3378@).

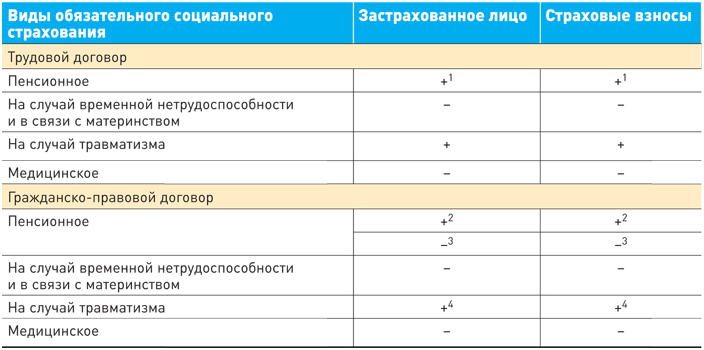

Резюме

Все вышесказанное для наглядности представлено в таблице.

1 Если заключен трудовой договор на неопределенный срок или срочный трудовой договор (договоры) продолжительностью не менее шести месяцев в общей сложности в течение календарного года.

2 Если выплаты производятся по гражданско-правовому договору, предметом которого является выполнение работ, оказание услуг.

3 Если выплаты производятся по гражданско-правовому договору, предметом которого не является выполнение работ, оказание услуг (договору найма жилого помещения или договору аренды).

4 Если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы (абз. 4 п. 1 ст. 5 Закона № 125-ФЗ).

Персонифицированный учет

По общему правилу сведения индивидуального (персонифицированного) учета страхователи подают о каждом работающем у них застрахованном лице, включая лиц, заключивших гражданско-правовые договоры, на вознаграждения по которым начисляются страховые взносы (п. 2 ст. 11 и абз. 2 ч. 2 ст. 15 Федерального закона от 01.04.96 № 27-ФЗ, далее — Закон № 27-ФЗ). Нужно ли подавать такие сведения в отношении временно пребывающих иностранцев?

Если страхователь уплачивает за временно пребывающего иностранного работника страховые взносы на обязательное пенсионное страхование, он должен подавать на него сведения индивидуального (персонифицированного) учета.

Право на пенсию

У временно пребывающих иностранцев нет права на трудовую пенсию в РФ даже несмотря на то, что работодатели уплачивают за них страховые взносы на финансирование страховой части трудовой пенсии.

Согласно части 3 статьи 3 Федерального закона от 17.12.2001 № 173-ФЗ право на трудовую пенсию наравне с гражданами Российской Федерации имеют иностранные граждане и лица без гражданства, только постоянно проживающие в РФ. Кроме статуса постоянно проживающего в РФ, они должны:

- быть застрахованными в системе пенсионного страхования;

- выполнить условия, необходимые для назначения пенсии конкретного вида и предусмотренные Федеральным законом от 17.12.2001 № 173-ФЗ.

Страховое свидетельство, содержащее СНИЛС

Форма «Страховое свидетельство обязательного пенсионного страхования» (АДИ-7) утверждена постановлением Правления ПФР от 31.07.2006 № 192п

Нужно ли оформлять на временно пребывающих иностранцев страховое свидетельство обязательного пенсионного страхования?

Такое свидетельство оформляется на каждое застрахованное лицо, зарегистрированное в системе обязательного пенсионного страхования (п. 1 ст. 7 Закона № 27-ФЗ и п. 8 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной приказом Минздравсоцразвития России от 14.12.2009 № 987н).

Если сотрудник — иностранный гражданин, временно пребывающий в РФ, является застрахованным лицом в системе обязательного пенсионного страхования, на него оформляется страховое свидетельство, если нет — свидетельство оформлять не нужно.

Что такое СНИЛС

Страховой номер индивидуального лицевого счета (СНИЛС) является уникальным и принадлежит только одному человеку. На индивидуальный лицевой счет застрахованного лица заносятся все данные о начисленных и уплаченных работодателем страховых взносах, а также о страховом стаже в течение всей трудовой деятельности гражданина, которые впоследствии учитываются при назначении или перерасчете пенсии. СНИЛС указывают в страховом свидетельстве наряду с другими сведениями, такими как:

— фамилия, имя, отчество застрахованного лица;

— дата и место рождения;

— пол;

— дата регистрации в системе ОПС.

СНИЛС необходим страхователю для представления в ПФР индивидуальных сведений на работника.

Когда нужно оформлять страховое свидетельство, содержащее СНИЛС

Иностранный гражданин, временно пребывающий на территории РФ, является застрахованным лицом в системе обязательного пенсионного страхования, а значит, на него нужно оформлять страховое свидетельство обязательного пенсионного страхования, содержащее СНИЛС, если с ним заключен:

- трудовой договор на неопределенный срок;

- срочный трудовой договор (договоры) продолжительностью не менее шести месяцев в общей сложности в течение календарного года;

- гражданско-правовой договор, предметом которого является выполнение работ, оказание услуг (п. 1 ст. 7 Закона № 212-ФЗ).

Если иностранный гражданин устраивается на работу в Российской Федерации впервые, страховое свидетельство обязательного пенсионного страхования, содержащее СНИЛС, на него оформит работодатель (п. 2 ст. 7 Закона № 27-ФЗ).

Если страховое свидетельство, содержащее СНИЛС, у временно пребывающего иностранного гражданина уже есть, он должен предъявить его работодателю при заключении трудового договора (ч. 4 ст. 65 ТК РФ).

Если срочный трудовой договор заключен на срок менее шести месяцев, а затем продлен, работодатель должен оформить на сотрудника страховое свидетельство с момента продления договора, когда стало ясно, что его срок в течение календарного года у данного работодателя составит шесть месяцев и более.

Скопировать ссылку

Скопировать ссылку