Что же подразумевается под финансовой устойчивостью банка?

Финансовая устойчивость банка характеризуется составом и размещением средств, структурой их источников, способностью данного финансового учреждения погашать свои обязательства в срок и в полном объеме.

Миленниум (2000 г.) - финансовый кризис заставляет "содрогнуться" мировую экономику и Базельским комитетом по банковскому надзору на Международной конвергенции измерения капитала и стандартов капитала были унифицированы и утверждены основные требования к достаточности капитала банков, осуществляющих свою деятельность в международном масштабе. Документ получил название "Базель II". В 2012 году тем же комитетом введен "Базель III", споры и оценки вокруг данного соглашения ведутся достаточно серьезно в финансовых кругах и в системе регуляторов деятельности, и переход на новые инструменты намечен на 13-14 гг..

Основными же компонентами Базеля II, способствующими повышению надежности и финансовой устойчивости банковской системы являются:

- расчет минимальных требований к капиталу;

- текущий контроль;

- рыночная дисциплина.

Национальная методика оценки финансовой устойчивости коммерческих банков РФ разработана Центробанком РФ и приведена в Указании Центрального банка РФ от 30.04.2009 № 2005-У «Об оценке экономического положения банков».

Согласно данному Указанию, экономическое положение банков определяется на основе анализа таких факторов, как капитал; активы; ликвидность; соблюдение обязательных нормативов и лимитов, установленных Банком России: качество управления; прозрачность структуры собственности. Стоит отметить, что Указанием ЦБ РФ от 29.04.2010 № 2226-У, установлено, что оценка экономического положения банков осуществляется без учета результатов оценки их доходности вплоть до 31.12.2011 г.

Оценка экономического положения банков осуществляется территориальными учреждениями Банка России путем отнесения банка к одной из пяти классификационных групп:

- группа 1: банки, в деятельности которых не выявлены текущие трудности, все факторы оцениваются как «хорошие», структура собственности признается прозрачной либо достаточно прозрачной. К группе 1 не могут быть отнесены банки при наличии хотя бы одного основания для отнесения их к иной классификационной группе;

- группа 2: банки, не имеющие текущих трудностей, но в деятельности которых выявлены недостатки, которые в случае их неустранения могут привести к возникновению финансовых проблем в ближайший год: не соблюдается хотя бы один из обязательных нормативов (за исключением норматива достаточности собственных средств (капитала) банка Н1) по совокупности за 6 и более операционных дней в течение хотя бы одного из месяцев отчетного квартала; если имеется хотя бы одно основание для отнесения банка в группы 3-5; основные факторы за исключением структуры собственности признаются как «удовлетворительные»;

- группа 3: банки, имеющие недостатки в деятельности, неустранение которых в ближайший год может привести к возникновению ситуации, угрожающей законным интересам их вкладчиков и кредиторов: капитал, активы или ликвидность оцениваются как «сомнительные» либо доходность как «сомнительная» или «неудовлетворительная»; структура собственности оценивается как непрозрачная; качество управления признается «сомнительным»; не соблюдается 4 и более месяцев в течение последних полугода хотя бы один из обязательных нормативов по совокупности за 6 и более операционных дней в течение каждого месяца (за исключением норматива достаточности собственных средств (капитала) банка Н1); действуют ограничения и (или) запреты на осуществление отдельных банковских операций, предусмотренных лицензией на осуществление банковских операций, и (или) запрет на открытие филиалов; банки имеют хотя бы одно основание для отнесения их к группам 4-5;

- группа 4: банки, финансовая устойчивость которых создает реальную угрозу интересам вкладчиков и кредиторов и стабилизация которой предполагает осуществление мер со стороны органов управления и акционеров (участников) банка: капитал активы или ликвидность оценены как «неудовлетворительные»; качество активов оценивается как «неудовлетворительное»; не соблюдается норматив достаточности собственных средств (капитала);

- группа 5: банки, финансовое состояние которых при непринятии мер органами управления и (или) акционерами (участниками) банка приведет к прекращению деятельности этих банков на рынке банковских услуг: основания для осуществления мер по предупреждению несостоятельности (банкротства).

Применение методики оценки финансовой устойчивости CAMEL(S) и методики В. Кромонова

Данная методика, базируется на определении качества базовых составляющих деятельности коммерческих банков как капитал, активы, менеджмент, доходность (прибыльность), ликвидность, чувствительность к рыночным рискам.

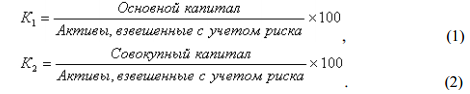

Анализ капитала в данной методике определяет достаточность собственных средств банка, обеспечивающим платежеспособность банка в случае реализации рисковой ситуации. Основную маркирующую роль играют: коэффициент достаточности основного капитала (К1) и коэффициент достаточности совокупного (основного и дополнительного) капитала (К2):

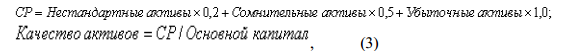

Далее определяется абсолютная величина совокупного риска активов (СР), которая характеризует основной показатель качества активов:

Существуют и показатели отношения активов по степени рисков к совокупной величине активов; доля просроченных и сомнительных ссуд в общем объеме ссуд.

Доходность связана с определением эффективности деятельности финансовой организации.

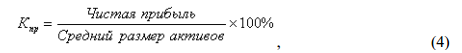

Оценка уровня прибыльности осуществляется, в первую очередь, с помощью коэффициента прибыльности:

Нормативный размер коэффициента относится по группам банка в зависимости от величины активов.

Для окончательного анализа финансовой устойчивости проводится анализ структуры доходов и расходов банка.

Осознание нахождения компании в определенной группе не дает возможность стратегического и оперативного управления деятельностью, но существует и инновационный подход к определению финансовой устойчивости, о котором необходимо сказать, это определение уровня толерантности к рискам финансовой организации. Формирования диапазона, при пересечении которого необходимо изменение стратегии управления компании.

В риск-менеджменте финансовую устойчивость характеризуют через риск-аппетит и толерантность к рискам, которая определяет уровень терпимости организации к рискам и возможным убыткам, а так же зависит от стратегии компании.

Риск аппетит – это степень риска, которую организация в целом считает для себя оптимальной в процессе получения доходов и выполнения основной деятельности. Риск-аппетит можно оценивать как в количественном, так и в качественном выражении.

Качественные методы оценки рисковых событий для ключевых рисков формально не определены. В рабочем порядке используются методы анкетирования, экспертной оценки и, по результатам первых двух этапов, мозговой штурм.

В рабочем порядке проводится и количественная оценка финансовых и рыночных рисков Компании. Краткосрочная оценка рыночных рисков проводится с высокой частотой обновления информации и высокой степенью вовлеченности руководителей организации. При оценке финансовых и рыночных рисков Компании в долгосрочной перспективе проводится стресс-тестирование, что приводит к излишне консервативной, с точки зрения менеджмента, оценке рисков.

Методология выявления и количественной оценки рисков основывается на принципах и алгоритмах следующих методов:

- Анализ диаграммы возможных последствий события (анализ «дерева событий») (Event Tree Analysis, ЕТА),

- Кластерный анализ.

- Теория вероятностей,

- Статистический анализ данных,

- Сценарное моделирование,

- Экстраполяция,

- Финансовая математика.

- Выявление факторов рисков, рисковых событий, последствий воздействия рисков,

- Разработка и описание унифицированных сценариев развития рисков,

- Формирование унифицированного реестра классифицированных рисков проекта.

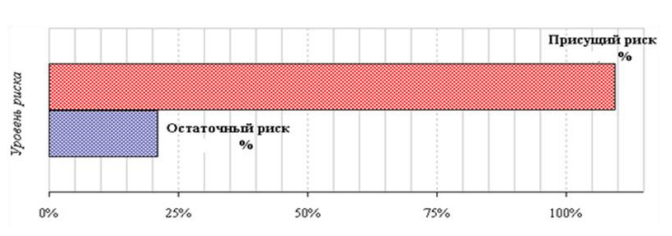

Присущий риск – это риск, определенный для организации, при отсутствии действий со стороны руководства по изменению вероятности или степени влияния данного риска.

Остаточный риск – это риск, остающийся после принятия руководством мер по реагированию на риск, который и должен соответствовать свободному капиталу финансового учреждения.

Риск – аппетит позволяет перейти к оценке материальных потерь, которые можно охарактеризовать толерантностью к рискам.

Толерантность финансового учреждения к рискам – это объем материальных потерь, при котором компания продолжит эффективно функционировать, покрывая все необходимые текущие расходы. Риски, превышающие уровень толерантности организации, являются высокими, угрожают финансовой устойчивости компании и подлежат снижению.

В случае консервативной стратегии компании, направленной на выработку запланированного объема продукции, обеспечения эффективных показателей деятельности не требуется принимать на себя излишние риски ради достижения целей. В случае консервативной стратегии уровень толерантности компании к рискам должен быть минимальным, и стратегия управления рисками должна быть направлена на снижение рисков до слабого уровня.

Соответственно, при определении уровня толерантности компании к рискам применяется консервативная стратегия.

Расчет уровня толерантности компании к рискам можно производить в следующем порядке:

- Выделение финансовых показателей компании, подлежащих анализу.

- Определение фиксированных процентных значений финансовых показателей, характеризующих верхнюю и нижнюю границы толерантности.

- Анализ чувствительности финансовых показателей финансового учреждения к убыткам путем вычисления пороговых значений убытков, соответствующих границам толерантности.

- Определение уровня толерантности в вычисленном диапазоне в зависимости от стратегии компании.

Поэтому в целях расчета уровня толерантности банка к рискам для окончательных выводов необходимо использовать следующие финансовые показатели:

- Выручка от деятельности,

- Прибыль (убыток) от деятельности.

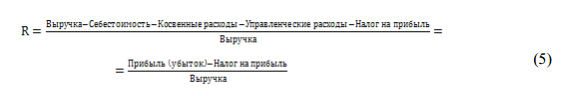

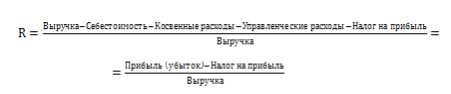

Таким образом, выбирается диапазон, где соответствие пороговых значений убытков выражают уровни рентабельности компаний:

- предельно возможный, если рентабельность соответствует допустимому уровню толерантности к рискам в рамках консервативной стратегии компании финансового сектора и, определяет высокий уровень толерантности, что соответствует верхней границе диапазона толерантности.

- предельно допустимый, если рентабельность соответствует нижней границе возможного уровня толерантности в рамках консервативной стратегии, что соответствует нижней границе диапазона толерантности.

Далее определяем рентабельность на достаточном уровне для существования компании, что и соответствует предельно допустимому уровню толерантности к рискам в рамках принятой стратегии компании финансовой деятельности и, соответственно, высокому уровню толерантности.

Расчет пороговых размеров убытков производится по формуле 6.

В соответствии с принятой стратегией управления рисками следует определять пороговые значения ущербов как минимальные значения среди вычисленных на основании динамики финансовых показателей, сроком минимум 2-4 года.

Классификация рисков в соответствии с определенными границами уровня толерантности:

- Убытки меньше порогового значения нижней границы толерантности соответствуют слабому уровню риска и находятся в пределах допустимой зоны.

- Убытки, находящиеся в зоне толерантности соответствуют умеренному уровню риска и в соответствии с консервативной стратегией управления рисками подлежат снижению до слабого уровня.

- Убытки свыше порогового значения верхней границы толерантности соответствуют сильному уровню риска, угрожают финансовой устойчивости компании и являются наиболее приоритетными с точки зрения разработки и реализации мероприятий по снижению вероятностей и последствий их реализации.

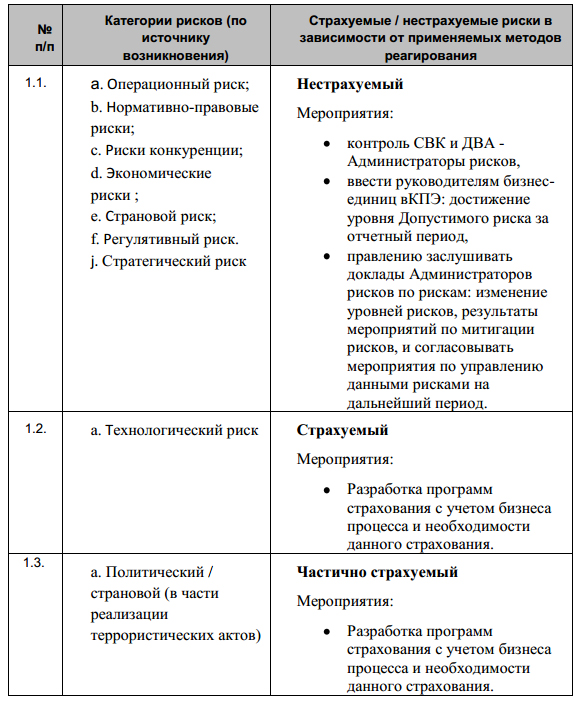

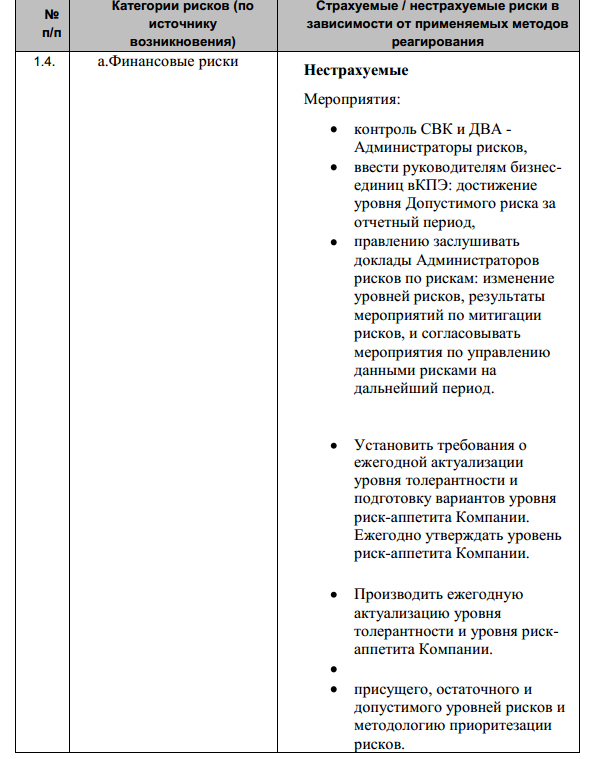

По результатам выявления рисков разрабатывается унифицированный реестр рисков проекта.

Табл 1. Укрупненный реестр рисков, без распределения по бизнес-процессам, с мероприятиями по контролю и управлению

Определяя комплексное состояние компании можно говорить об относительном

уровне финансового состояния организации, но не стоит пренебрегать методиками,

разработанными как международными, так и отечественными регуляторами. Общая

картинка, как мозаика складывается из контрольных значений показателей всего

комплекса исследования организаций финансового профиля.

В целях дальнейшего эффективного мониторирования финансовой устойчивости компании необходимо развитие системы управления рисками и рекомендуется следующее:

Список литературы

- Журнал «Интеграл» №1(74) стр. 36-40, статья Д.В. Шамин «Анализ и оценка рисков в рамках разработки ТЭО проекта «Южный поток» по территории республики Сербии»,

- Журнал «Промышленная политика в Российской Федерации» №10-12 стр. 29-34, статья Д.В. Шамин «Количественная оценка рисков проекта строительства нефтеперерабатывающего завода в районе г. Мурманска»,

- Журнал «Интеграл №3(71)»стр. 48-56, статья Д.В. Шамин «Разработка концептуальных рекомендаций по снижению рисков проекта «Полномасштабная разработка лицензионных участков ЗАО «Роспан Интернешнл»,

- Журнал «Интеграл №5(67)»стр. 44-48, статья Д.В. Шамин «Оперативное управление рисками атомной отрасли при реализации проектов»,

- Журнал «Интеграл №1,2 стр. 62-64, статья Д.В. Шамин «Анализ методики финансовой устойчивости предприятия на основании определения уровня толерантности к рискам»,

- Государственный стандарт Российской Федерации ГОСТ Р 51897-2002 «Риск-менеджмент. Термины и определения»;

- Национальный стандарт РФ ГОСТ Р 51901.4-2005 «Менеджмент риска. Руководство по применению при проектировании»;

- ISO Guide 73:2009, Risk management — Vocabulary;

- IEC 31010, Risk management – Risk assessment guidelines;

- ISO / FDIS 31000:20009 (E), Risk management – Principles and guidelines;

- Federation of European Risk Management Associations (FERMA): Risk Management Standard, 20032;

- Committee of Sponsoring Organizations of the Treadway Commission: Enterprise Risk Management — Integrated Framework, 20043;

- Project Management Institute, Pennsylvania, USA: A Guide to the Project Management Body of Knowledge (PMBOK), 20044;

Скопировать ссылку

Скопировать ссылку