Английским термином cash flow обозначает приток или отток платёжных средств в течение отчётного периода, например, одного хозяйственного года.

Под платёжными средствами понимается кассовая наличность и остатки на банковских счетах. К платёжным средствам не относятся краткосрочные требования и обязательства – дебиторская и кредиторская задолженности.

Процесс, который ведёт к увеличению платёжных средств, называется поступлением. И наоборот: процесс, который ведёт к уменьшению платёжных средств, называется выплатой.

Выплаты представляют собой оттоки ликвидных средств из кассовой наличности или с банковских счетов предприятия. Выплаты имеют место, например, при оплате за наличный расчёт покупок материалов и канцелярских товаров (отток платежных средств из кассы); при оплате банковским переводом задолженности перед поставщиками, выплате процентов и погашении кредитов (отток платежных средств с банковского счёта).

Поступлениями, напротив, являются притоки ликвидных средств в кассу предприятия и на его банковские счета. Примерами могут служить продажа за наличный расчёт готовых изделий, а так же продажа этих изделий клиентам с оплатой банковским переводом; зачисление кредитных средств на банковский счёт.

Как производственно-экономический показатель Cash Flow отвечает на вопрос: "Сколько денег (а не сколько прибыли) получено?" или "Как высоко сальдо из поступлений и выплат?". При этом речь идёт о т.н. "живых" или несвязанных деньгах, которые находятся у предприятия в свободном распоряжении.

Cash Flow информирует о платёжеспособности, финансовой устойчивости предприятия и его способности к самофинансированию: чем больше денег предприятие зарабатывает само, тем меньше их необходимо брать у других (например, банковские кредиты).

Расчёт Cash Flow можно осуществлять с помощью прямого метода (используется редко) и косвенного метода (обычная практика).

1. Прямой метод расчёта Cash Flow

Этот метод противопоставляет поступлениям выплаты и определяет Cash Flow как сальдо.

Пример

Упрощённо принимаются лишь 4 основных показателя финансово-хозяйственной деятельности предприятие сферы услуг в 2013 отчетном году:

- Выручка с оборота: 100.000 евро;

- Расходы на выплату зарплаты: 60.000 евро;

- Амортизация основных фондов: 20.000 евро, а также

- Отчисление в резервный фонд: 10.000 евро.

Cashflow = Поступления – Выплаты

Если из поступлений от выручки с оборота (100.000 евро) отнять выплаты заработной платы (60.000 евро), получим приток платёжных средств (Cash Flow) в размере 40.000 евро.

Амортизация и расходы на пополнение резервного фонда не учитываются, так как они не связаны с выплатами, а представлены лишь бухгалтерскими проводками расходов.

Здесь я должен сделать отступление и объяснить "на пальцах" начинающему предпринимателю содержание термина амортизация.

Предположим, Вы решили завести своё дело по части пошива мужских костюмов из особо лёгких тканей от фирмы Скабаль (Scabal). Приобретённая Вами швейная машинка "Singer" – это Ваше основное средство. На первых порах вопрос о прибыли не стоит, дай Бог найти свою нишу на рынке и окупить своё чудо-приобретение. Процесс окупаемости основного средства называется амортизацией. Достигается он за счёт того, что стоимость приобретения (цена плюс расходы, связанные с таможней, доставкой, наладкой и т.д.) Вы включаете в цену своей продукции. Если Вы включите полную стоимость машинки в один костюм, то его цена будет значительно выше, нежели Вы распределите на 10, 100 или 1000 изделий. Вряд ли кто купит у Вас такой дорогой наряд и могут возникнуть вопросы у налогового инспектора. Поэтому Вам предпочтительнее делить стоимость основного средства на количество сшитых костюмов в соответствии с Правилами бухгалтерского учёта (ПБУ).

Важно помнить, что вырученные от продаж деньги, предназначенные окупить "Singer", хотя и признаются расходом в виде амортизации, платить никому и ни за что не требуется. Вы понесли расход, когда купили основное средство и будете учитывать его долю, приходящуюся на отчётный период, при подведении итогов своей предпринимательской деятельности для уменьшения налогооблагаемой суммы. Эти деньги Вы можете копить и сохранять для покупки новой швейной машинки, когда истечёт срок эксплуатации старой, либо использовать по своему усмотрению.

2. Косвенный метод определения Cash Flow

Косвенный метод берёт отсчёт не от выручки с оборота, а от прибыли (после вычитания налогов) и определяет Cash Flow посредством корректировок, которые учитывают тот факт, что не все указанные в счёте прибылей и убытков расходы связаны с выплатами, а доходы – с поступлениями.

Пример

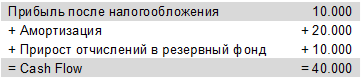

В рассмотренном выше примере прибыль составила: 100.000 евро (оборот) – 60.000 евро (зарплата) – 20.000 евро (амортизация) – 10.000 евро (отчисления в резервный фонд) = 10.000 евро.

Расчёт Cash Flow косвенным методом осуществляется следующим образом:

Косвенный метод расчёта Cash Flow более предпочтителен тем, что каждое предприятие отображает свои хозяйственные операции в бухгалтерском учёте в силу закона и, таким образом, всегда имеются необходимые данные.

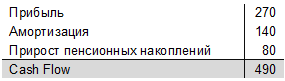

В примере Cash Flow определён в размере 40.000 евро, а прибыль – 10.000 евро.

В то время как прибыль информирует, кроме всего прочего, о сумме дивидендов, которые могут быть выплачены акционерам, Cash Flow показывает, сколько имеется "свободных" денег.

Cash Flow в размере 40.000 евро может использоваться, например, для инвестиций в основные средства, погашения кредита или укрепления платёжеспособности, если деньги оставляются на предприятии.

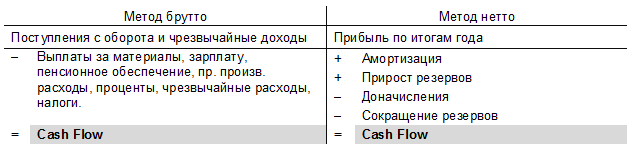

3. Обзор методов расчёта Cash-Flow

В ряде европейских стран рассмотренные выше методы расчёта Cash Flow называют также "Брутто-метод" и "Нетто-метод":

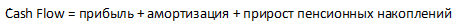

Под пенсионным обеспечением здесь понимается его производственная составляющая, имеющая место в случаях, когда наряду с обязательными отчислениями в пенсионный фонд работодатель по просьбе работника удерживает и сохраняет часть его заработной платы для обеспечения старости, инвалидности, а также выплаты с наступлением смерти. Из отчислений образуется резервный пенсионный фонд предприятия, который может отчасти субсидироваться работодателем.

Резервы – это образованные в силу закона, устава или учредительного договора накопления из прибыли, повышающие собственный капитал. В обиходе их называют "Деньги на чёрный день".

При доначислениях речь идёт об увеличении балансовой стоимости основных средств в результате их переоценки (без изменения первоначальных свойств) и предпринятой в прошлом завышенной амортизации.

Cash Flow может рассчитываться методом нетто через изменения запасов, требований и обязательств, а также полученных и выплаченных задатков, если имеются такие сведения. Метод нетто представляет интерес, в частности, внешним аналитикам баланса, так как Cash Flow один из самых важных индексов к оценке экономической эффективности бизнеса. Как правило, достаточно простой схемы, чтобы получать хорошее представление о предприятии:

Пример

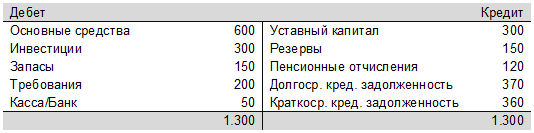

Приняв за основу бухгалтерскую отчетность предшествующего года, бухгалтер предприятия составил следующий баланс (в 1.000 €):

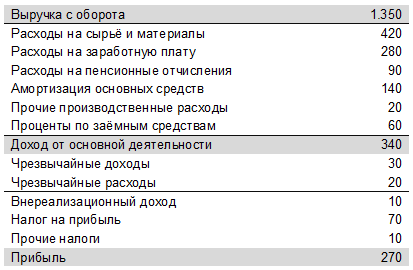

По истечении отчетного года бухгалтер создал упрощенную форму отчета о прибылях и убытках:

Расходы на пенсионное обеспечение в размере 10 т. € влекут планируемые выплаты пенсий, остаток (80 т. €) повышает накопление в резервном фонде пенсий предприятия.

Теперь посредством цифрового материала бухгалтер может рассчитывать Cash Flow методом нетто или брутто.

a. Расчёт Cash Flow методом нетто

b. Расчёт Cash Flow методом брутто

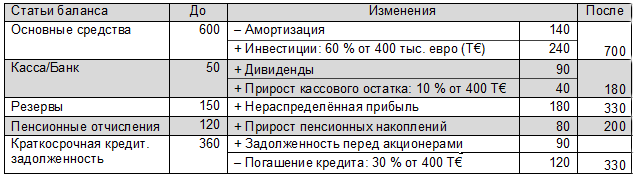

Затем бухгалтер создаёт новый баланс, чтобы выявить изменения отдельных статей по сравнению с прошлым годом. Для этого у него есть еще следующая информация:

- Согласно решению общего собрания акционерам необходимо выплатить 30 % годовой прибыли (270 х 30% = 90 тыс. евро). Это означает, что из оцененного в 490 тыс. Евро Cash Flow 90 тыс. евро больше не должны находиться в свободном распоряжении, а храниться как краткосрочные обязательства по отношению к акционерам в платёжных средствах.

- Из оставшегося Cash Flow (490 – 90 = 400 тыс. евро) 60% инвестировались в течение года в основные средства (400 х 60% = 240 тыс. евро); 30% использовались для сокращения краткосрочных обязательств (400 х 30% = 120 тыс. евро); 10 % размещены в кассе предприятия (400 х 10% = 40 тыс. евро).

Приведённая ниже таблица показывает изменения отдельных статей баланса:

Изменения произошли в активных и пассивных статьях баланса. Прирост основных средств составил 100 тыс. евро (с 600 до 700 тыс. евро). Платёжные средства увеличились на 130 тыс. евро (с 50 до 180 тыс. евро) за счёт предусмотренной к выплате части прибыли в виде дивидендов (90 тыс. евро) и части Cash Flow (40 тыс. евро). Резервы возросли на 180 тыс. евро (со 150 до 330 тыс. евро) из нераспределённой прибыли (270 – 90 = 180 тыс. евро). Отчисления в "Резервный фонд пенсионного обеспечения" предприятия пополнились на 80 тыс. евро (со 120 до 200 тыс. евро). Краткосрочные обязательства сократились на 30 тыс. евро (с 360 до 330 тыс. евро). Предприятие улучшило платёжеспособность и уменьшило зависимость от заёмного капитала. Бухгалтер доволен.

4. Заключение

Если Вы хотите оценить предприятия, например, как возможный кредитор, для этого у Вас имеются различные показатели, на которые следует обратить внимание. Важнейшими "документами", естественно, являются баланс с отчётом о прибылях и убытках. Одним из самых важных индексов, характеризующих ликвидность предприятия, является Cash Flow, который показывает соотношение регулярных поступлений и выплат предприятия. В "здоровом" предприятии это соотношение всегда должно превышать единицу. В этом случае регулярные доходы, например, от продажи товаров, превышают расходы на новые приобретения. Такой избыток платежных средств почти автоматически ведёт к достаточной ликвидности, по меньшей мере, в краткосрочном периоде.

Cash Flow помогает, прежде всего, избегать ложных интерпретаций движения денежных средств: если при растущем Cash Flow прибыль уменьшается, это часто последствие крупных инвестиций в основные средства с возросшей, соответствующим образом, их амортизацией. Уменьшающаяся при растущем Cash Flow прибыль не свидетельствует об ухудшающейся рентабельности предприятия. Скорее она увеличится в будущем, если инвестиции успешны.

Растущая по итогам года прибыль при одновременно уменьшающемся Cash Flow, напротив, может указывать на спад инвестиций, который влечёт за собой более низкую амортизацию. Если это явление наблюдается часто, необходима осторожность: прирост прибыли может нанести вред перспективе предприятия, если инвестируется слишком мало.

Скопировать ссылку

Скопировать ссылку