Что такое цифровые финансовые активы

ЦФА — новый инвестиционный инструмент, созданный с помощью технологии блокчейн. По сути, это токен, подтверждающий владение конкретным финансовым продуктом. Федеральный закон от 31 июля 2020 года № 259-ФЗ определяет цифровые права как:

- денежное требование;

- права по акциям и иным ценным бумагам;

- требование передачи акций и других рыночных активов;

- права участия в капитале непубличного акционерного общества (НАО).

Простыми словами, ЦФА — это цифровые производные обычных акций, облигаций и других продуктов рынка. От обычных активов их отличает технологическая составляющая.

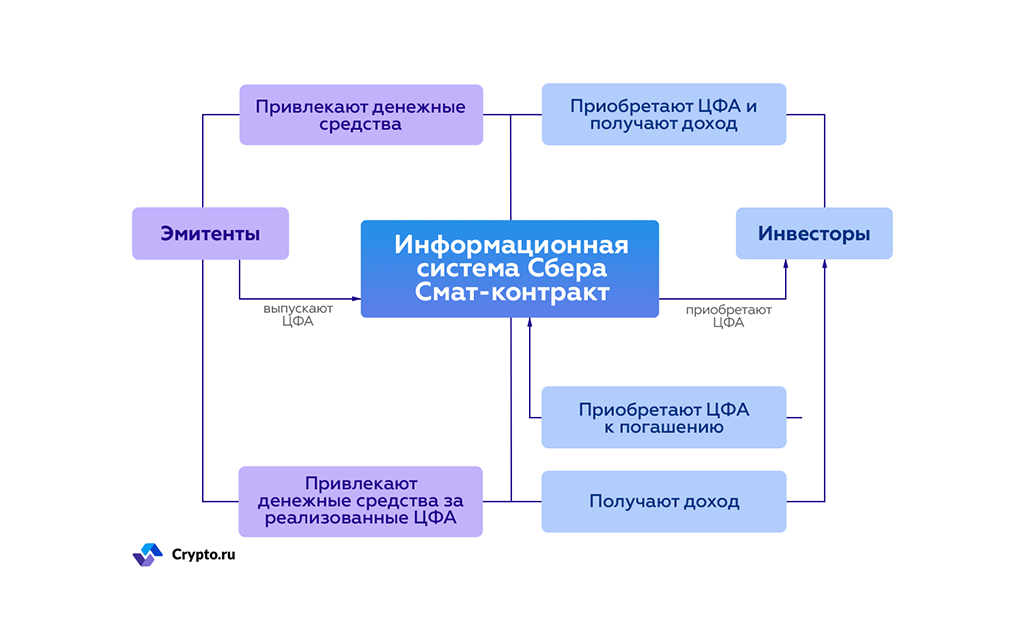

ЦФА работают в обособленной информационной среде с помощью смарт-контрактов (самоисполняемых программ), поэтому не нуждаются в посредниках.

С криптовалютами у них тоже мало общего. Последние обычно не имеют реальной поддержки, в то время как оцифрованные продукты базируются на реальных. Запуск и обращение ЦФА строго регламентированы, вероятность лишиться денег в таких сделках минимальна.

История возникновения

Цифровые финансовые активы как термин применяются в России с 2021 года — после вступления в силу соответствующего нормативного акта. Проект документа готовился Центробанком в тесном взаимодействии с Минфином с 2018 года.

Решение создать нормативную базу для создания и обращения ЦФА стало компромиссным после того, как в ЦБ предложили запретить операции с криптовалютами, а для нарушителей ввести уголовную ответственность. В Минфине, напротив, увидели серьезный потенциал в технологии блокчейн для трансформации устаревшей системы финансов.

Контроль за обращением ЦФА правительство поручило Банку России. Регулятор разработал концепцию торговли активами в виде токенов, которая предусматривает доступ на этот рынок фондовых бирж и центральных контрагентов. Первые располагают готовой инфраструктурой для проведения сделок, вторые могут выступать гарантом выполнения обязательств.

Документ был представлен весной 2022 года на встрече руководства ЦБ с биржами, брокерскими компаниями и операторами информационных систем (организациями, получившими лицензию регулятора на токенизацию активов). Первый такой проект запустили в «ВТБ Факторинг» летом 2022. Эмитент перевел в цифровую форму пул коммерческой задолженности на платформе ОИС «Лайтхаус».

К концу 2023 года на рынке обращалось 237 токенов на базе реальных активов. Новый сегмент оценивался в 44 млрд руб. С января по май 2024 эмиссия токенизированных продуктов составила 47 млрд рублей. Общий показатель с момента основания рынка достиг 133 млрд RUB.

Основные характеристики и функции

Цифровые финансовые активы поддерживают технологию смарт-контрактов. Эти компьютерные алгоритмы содержат условия договора и контролируют их исполнение. Технология позволяет автоматизировать транзакции и исключить посредников. Для бизнеса это возможность сократить расходы и сроки при размещении ценных бумаг.

Чтобы выйти на рынок ЦФА, потребуется 1–2 дня. Комиссия площадки не превышает 1% от предложения. За выпуск акций стандартным способом эмитент платит в среднем 5%. Процедура займет не меньше недели.

Эмитент может внести в цифровой контракт любые условия запуска. Это расширяет возможности инструмента, позволяя создавать обычные и комбинированные права любой сложности.

Другие характеристики ЦФА:

- Участникам сделки гарантирована правовая защита. Клиенты ОИС проходят верификацию в рамках закона 115-ФЗ (об AML). Также цифровые права приравниваются к имущественным, к ним применяется судебная защита.

- Сведения об операциях с токенизированными продуктами заносятся в распределенный реестр. Эти данные публичны, их можно отслеживать.

Виды ЦФА

Законодательство РФ предусматривает 4 типа цифровых прав. Создавать и размещать их могут компании и предприниматели после занесения в реестр операторов ИС:

- Цифровые финансовые активы (ЦФА). В мае 2024 года доступные производные продукты созданы в виде денежного требования. В дальнейшем, при формировании соответствующей инфраструктуры, появятся и другие.

- Утилитарные цифровые права (УЦП). Доступны разновидности в формате требования передачи реального актива, выполнения работ (предоставления услуг), права на результаты интеллектуальной деятельности.

- Гибридные цифровые права (ГЦП). Это комбинация первых двух форм. Владелец может получить физические активы или денежный эквивалент стоимости на момент погашения.

- Цифровые валюты. В 2024 году правительство готовит соответствующий законопроект.

Сейчас в России сформированы условия для создания и обращения токенизированных продуктов и утилитарных цифровых прав. Закон предусматривает создание обособленной информационной среды под контролем ЦБ. Должен обеспечиваться прямой доступ владельца к своим цифровым правам с помощью технологических решений (уникального цифрового кода).

Нужно отметить, что в других государствах точных аналогов ЦФА нет. В таблице можно сравнить характеристики цифровых производных в России и мире.

Примеры токенизированных активов

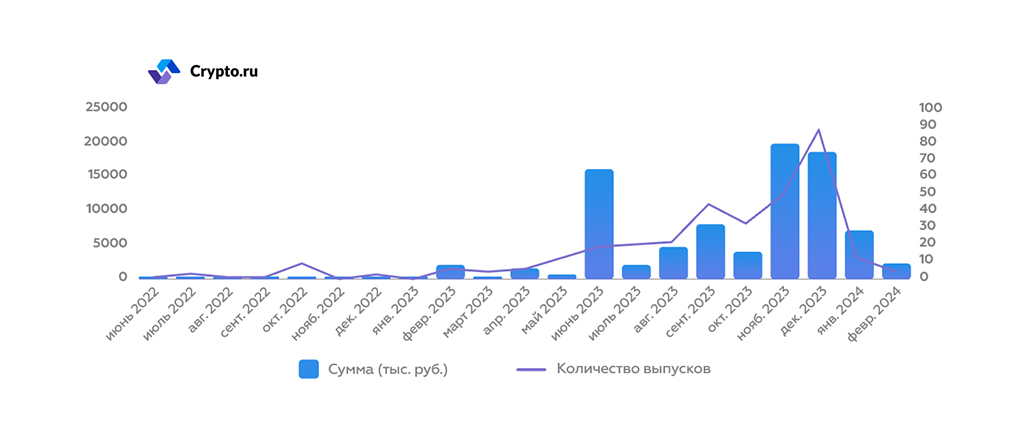

По данным Центробанка, в 2022 году российские компании эмитировали 19 запусков ЦФА на 728 млн рублей. В 2023 году число токенизированных активов увеличилось до 227. Общий объем запусков достиг 53 млрд RUB.

Если в 2022 году компании тестировали инструмент, то в 2023 на рынке появились различные форматы ЦФА. Например, прошло 2 запуска с привязкой к цене на жилую недвижимость. Сначала ГК «Самолет» эмитировала токены с правом денежного требования в размере стоимости квадратного метра. Площадь оцифрованной квартиры составила 32,86 кв. м, начальная цена — 7,31 млн RUB.

Дата погашения установлена в декабре 2025 года. Стоимость меняется от времени реализации. Досрочное погашение происходит по рынку. В случае банкротства застройщика расчет производится по номиналу — 7,31 млн RUB.

Компания «Джи-Групп» дополнительно предложила инвесторам доход в 10% от стартовой стоимости актива. Стартовая цена квадратного метра составила 99,3 тысяч рублей (средний показатель весной 2023 года).

Первые в стране гибридные цифровые права на золото представил Росбанк на площадке «Атомайз». Тестовый запуск составил 170 тысяч рублей. Базовый актив — 30 грамм золота 999,99 пробы. По окончании срока обращения владелец ГЦП мог забрать слиток или денежное возмещение.

Законодательное регулирование

В России правовой режим для токенизированных активов установлен рядом нормативных актов. С января 2021 года действует закон, который разрешает запуск и обращение ЦФА и ГПЦ на подконтрольных регулятору площадках операторов ИС. Данные о них внесены в реестр Центробанка. В мае 2024 года зарегистрировано 11 таких организаций.

ОИС предлагают компаниям размещать оцифрованные финансовые продукты на своих площадках. Функции оператора обмена выполняет Московская биржа.

Ранее в 2020 году начал действовать закон о краудфандинге, который сделал возможным запуск утилитарных цифровых прав. Документ также определил правила проведения транзакций с УЦП через операторов ИС, подконтрольных Центробанку.

В августе 2022 года на стратегической сессии, посвященной модернизации финансового сектора, премьер-министр РФ поручил правительству и Минфину разработать проект закона о цифровой валюте. В современных условиях их использование будет способствовать бесперебойным поставкам товаров из-за рубежа и на экспорт.

Как инвестировать в ЦФА

Приобретать токенизированные активы могут компании и частные лица. Чтобы минимизировать риски при использовании инструмента, Центробанк опубликовал указание от 25 ноября 2020 года № 5635-У. Документ ограничивает сумму покупки токенов до 600 тысяч рублей в течение года. Правило не распространяется на оцифрованные облигации федерального займа, золото и ряд других продуктов.

Инструкция для покупки:

- Создать аккаунт на платформе оператора ИС. Можно использовать сайт или загрузить мобильную версию.

- Пополнить кошелек на площадке.

- Выбрать токенизированный продукт.

- Подписать сделку с помощью приватного ключа.

Для квалифицированных инвесторов ограничений на покупку нет. Чтобы получить статус, надо соответствовать любому из 4 критериев:

- Владеть активами в размере 6 млн рублей и больше. Учитываются средства на банковских и брокерских счетах, включая обезличенные металлические.

- Подтвердить оборот по выполненным сделкам за год на 6 млн рублей и больше. При этом важно проводить хотя бы одну операцию за 30 дней и не меньше 10 за 3 месяца.

- Подтвердить опыт работы не меньше 3 лет в компании, торгующей акциями и прочими ценными бумагами. Как вариант, допустим, стаж 2 года в организации со статусом квалифицированного инвестора.

- Предоставить документ о высшем образовании в вузе с правом аттестации студентов в сфере профессиональной финансовой деятельности.

Риски и возможности при инвестировании

Оцифровать можно любой традиционный актив. Это значительно увеличивает опции для инвесторов. Например, в портфель можно добавить продукты компаний, которые не торгуются на биржах. Другие плюсы и минусы вложений в ЦФА — в таблице.

Советы по выбору надежных платформ для инвестиций

По закону создание и обращение цифровых активов допускается только на сервисах операторов ИС. Соответствующий статус могут получить российские компании, внесенные Центробанком в отдельный реестр. В мае 2024 года в него включены:

- Атомайз.

- Сбербанк.

- Лайтхаус.

- Альфа-Банк.

- Системы распределенного реестра.

- Токены.

- Еврофинанс Моснарбанк.

- СПБ Биржа.

- Блокчейн Хаб.

- НКО АО НРД.

- Т-Банк.

Одни ОИС ориентируются на работу с корпоративными клиентами, другие направлены на розничный рынок. Для выбора инвестиционной платформы можно использовать следующий алгоритм:

- Понять, на каком рынке и с какой целью будет проходить работа с активами.

- Определить потенциальных контрагентов по сделкам (эмитентов).

- Выбрать платформы с учетом их специфики и рыночной ориентации.

Как выпускать ЦФА

Разместить цифровые активы проще и быстрее, чем традиционные акции. Но и здесь требуется подготовительная работа. Необходимо разработать торговое предложение, собрать пакет документов для регистрации на платформе ОИС и выпуска токена. Дальнейший порядок действий такой:

- Связаться с оператором и обсудить структуру ЦФА. Предоставить документы для регистрации.

- Дождаться приглашения по e-mail и зарегистрировать аккаунт на площадке. На этом этапе будет создан личный кабинет, открыт кошелек и сгенерирован набор ключей для подписи.

- Обсудить с оператором цели и детали запуска, определить обеспечение. Это необходимо для разработки смарт-контракта. На Атомайз эту функцию берет на себя оператор. В дальнейшем ее передадут эмитенту, а платформа будет верифицировать программный код.

- Дождаться результатов тестирования смарт-контракта оператором.

- Для выпуска ЦФА нужно задать заранее определенные характеристики и загрузить пакет документов (заявление на допуск, решение о выпуске, уведомление о рисках).

- Подписать договора на листинг и смарт-контракт.

- Активировать запуск с помощью секретного ключа.

Платформы для выпуска и управления

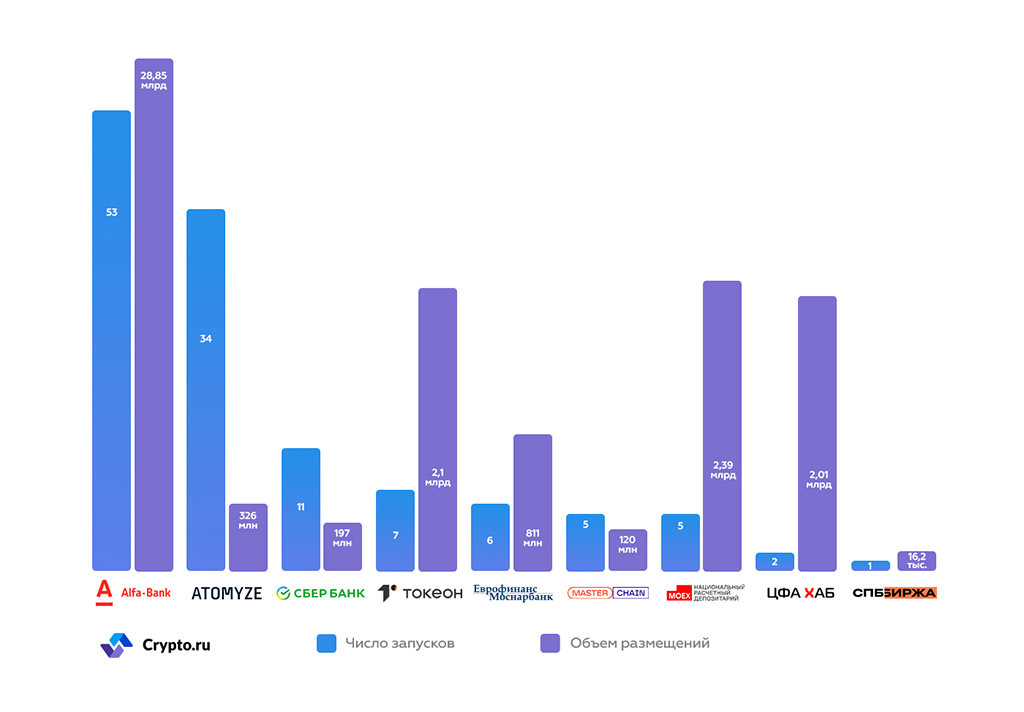

По состоянию на май 2024 года крупнейшей площадкой для ЦФА остается Атомайз. За время работы здесь реализовано 199 выпусков на общую сумму 22,1 млрд рублей. На платформе представлено 22 эмитента высокого качества, включая Росбанк, Трейдберри, ДжиПиЭф Инвестментс (дочерняя компания группы Норникель). Количество зарегистрированных инвесторов — 72 тысяч.

В тройку лидеров по количеству размещений также входят платформы Альфа-Банка и Сбербанка со 125 и 68 запусками соответственно. На графике можно отследить активность операторов в 2024 году.

Маркетинговые стратегии для продвижения

Пока эмитенты выпускают ЦФА только на денежные требования. Однако инструмент настолько гибкий, что его можно адаптировать для различных задач бизнеса. Например, компания Цифровые активы, входящая в группу Норникель, выпустила токены, чтобы мотивировать сотрудников. Для этого были выкуплены акции материнского предприятия на 2,1 млрд рублей. ЦФА привязали к курсу и раздали сотрудникам со стажем работы от года.

В июле 2023 года ГК Главстрой выпустила токены в форме денежных требований с фиксированной ставкой 9,5% годовых. Структура цифрового актива была похожа на традиционные облигации с сокращенным сроком обращения — 30 дней. Пробный объем эмиссии составил 10 млн рублей. После этого представители организации заявили, что рассматривают возможность выпусков до 500 млн рублей.

Заключение

В 2024 году рынок цифровых финансовых активов в РФ активно развивается. Интерес к нему растет как среди инвесторов, так и со стороны эмитентов. Согласно общему прогнозу операторов ИС, в ближайшие месяцы количественно и качественно усилятся темпы роста размещений. Эксперты рассчитывают на двукратное увеличение среднего чека. Прогнозируемый объем рынка на 2024 год — 125 млрд рублей.

Государство также заинтересовано в развитии этой сферы. С марта 2024 года работает закон, который разрешает использовать цифровые активы для внешнеэкономических расчетов. Сейчас разрабатывается соответствующая инфраструктура для проведения таких сделок.

Среди сдерживающих факторов эксперты называют отсутствие ликвидности на вторичном рынке, необходимость подтверждать статус квалифицированного инвестора для частных лиц отдельно для каждого оператора ИС и регуляторные ограничения на запуск более сложных производных продуктов. В SberCIB Investment Research полагают, что решение этих вопросов значительно ускорит качественную трансформацию отрасли. До тех пор преимущественно будут расти объемы на денежные требования.

Скопировать ссылку

Скопировать ссылку