Право налогоплательщика на участие во взаимоотношениях с налоговым органом через уполномоченного представителя закреплено в статье 26 Налогового кодекса Российской Федерации (НК РФ). Согласно указанной норме, полномочия представителя должны быть документально подтверждены в соответствии с действующим законодательством Российской Федерации.

Различают законного и уполномоченного представителя налогоплательщика-юридического лица.

Полномочия законного представителя подтверждаются учредительными документами и нормами гражданского законодательства (Гражданский кодекс Российской Федерации, Федеральные законы №14-ФЗ от 8 февраля 1998 года «Об обществах с ограниченной ответственностью», № 208-ФЗ от 26 декабря 1995 года «Об акционерных обществах», № 193-ФЗ от 8 декабря 1995 года «О сельскохозяйственной кооперации»).

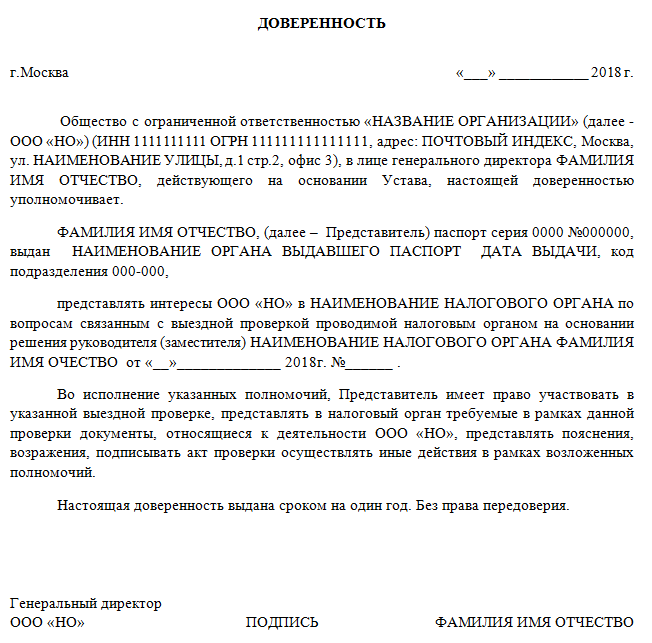

Уполномоченный представитель юридического лица действует в интересах налогоплательщика на основании доверенности. В соответствии с действующим законодательством (статья 185 ГК РФ), доверенность на уполномоченного представителя оформляется в письменном виде.

При оформлении полномочий представителя необходимо учесть, что в силу норм ГК РФ, доверенность от имени юридического лица выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами.

Доверенность на осуществление государственной регистрации юридического лица в Федеральной налоговой службе и ее территориальных органах должна быть удостоверена нотариально (часть 1 статьи 9 Федерального закона № 129-ФЗ от 8 августа 2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Обязательным условием при оформлении доверенности является указание даты ее совершения, без соблюдения данного условия доверенность ничтожна. Указание срока действия доверенности не является обязательным условием, при этом необходимо иметь в виду, что доверенность без указания срока действия сохраняет силу в течение года со дня ее совершения.

Также в доверенности, выдаваемой от имени юридического лица, допускается возможность предусмотреть право передоверия действий, совершаемых уполномоченным представителем по указанной доверенности.

Важным условием является указание в доверенности перечня полномочий, которыми наделяется представитель налогоплательщика-юридического лица, как то:

- представление в налоговый орган документации, предусмотренной законодательством о налогах и сборах, в том числе в электронном виде (налоговые декларации, заявления, запросы, письма, иные документы требуемые налоговым органом);

- участие в налоговых проверках с правом подписи акта проверки, представления возражений, а также необходимых пояснений и документов налогоплательщика, сопутствующих проверке.

Доверенность прекращает свое действие вследствие истечения срока доверенности, отмены доверенности лицом, выдавшим ее, или одним из лиц, выдавших доверенность совместно. При этом отмена доверенности совершается в той же форме, в которой была выдана доверенность, либо в нотариальной форме, отказа лица, которому выдана доверенность, от полномочий и по другим основаниям, указанным в статье 188 ГК РФ.

В конце необходимо отметить, что должностные лица налоговых органов, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры не вправе быть уполномоченными представителями налогоплательщика (пункт 2 статьи 29 НК РФ).

Скопировать ссылку

Скопировать ссылку