Что такое единый налоговый платеж

Единый налоговый платеж (ЕНП) — это новый способ оплаты налогов и большинства страховых взносов одним платежом. С 1 января 2023 года такой способ оплаты налогов и взносов стал обязательным для следующих налогоплательщиков: организаций, ИП и физических лиц.

Самозанятые же могут выбрать — платить налоги через приложение «Мой налог» или перейти на ЕНС.

Единый налоговый платеж освобождает от необходимости заполнять несколько разных платежек и переводить деньги по разным реквизитам, например, отдельно на уплату налогов и отдельно на страховые взносы.

ЕНП — это не новый налог, а новый способ учета начисленных и уплаченных налогов и страховых взносов.

Что изменилось

Платежи нужно перечислять на единый счет

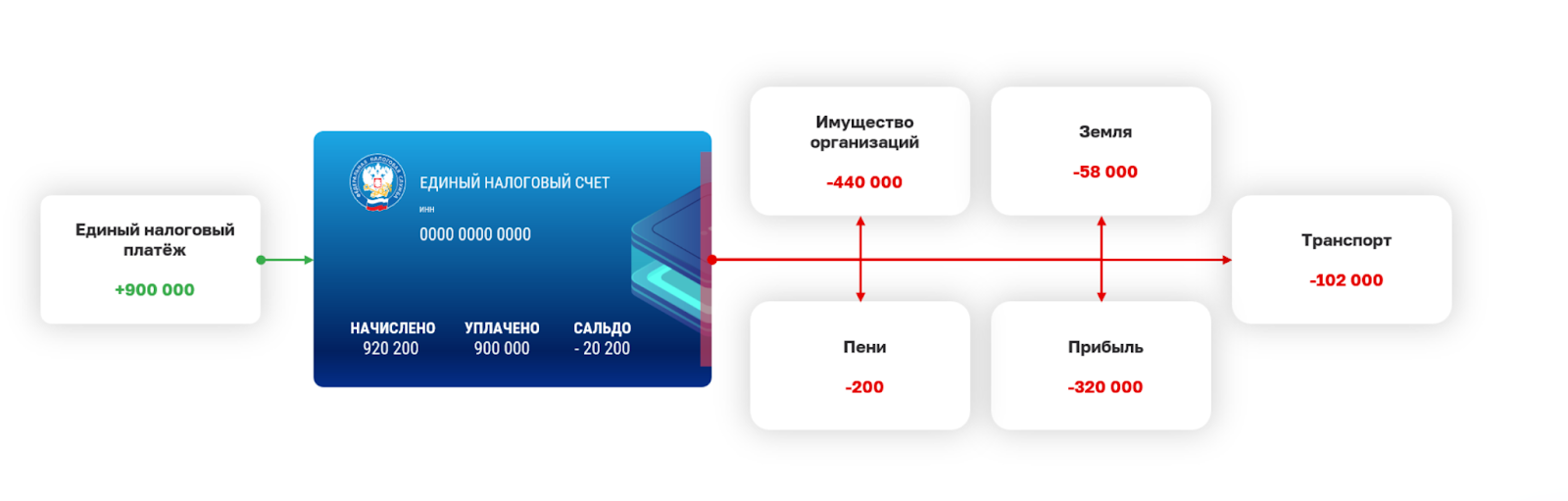

Чтобы оплатить налоги, нужно перечислить деньги на единый налоговый счет (ЕНС). ЕНС — это что-то вроде кошелька, на который компании или физические лица переводят деньги, а ФНС снимает их оттуда, когда приходит срок уплаты налога. Также с единого налогового счета будут списывать все недоимки, пени и штрафы.

Как перейти на ЕНС

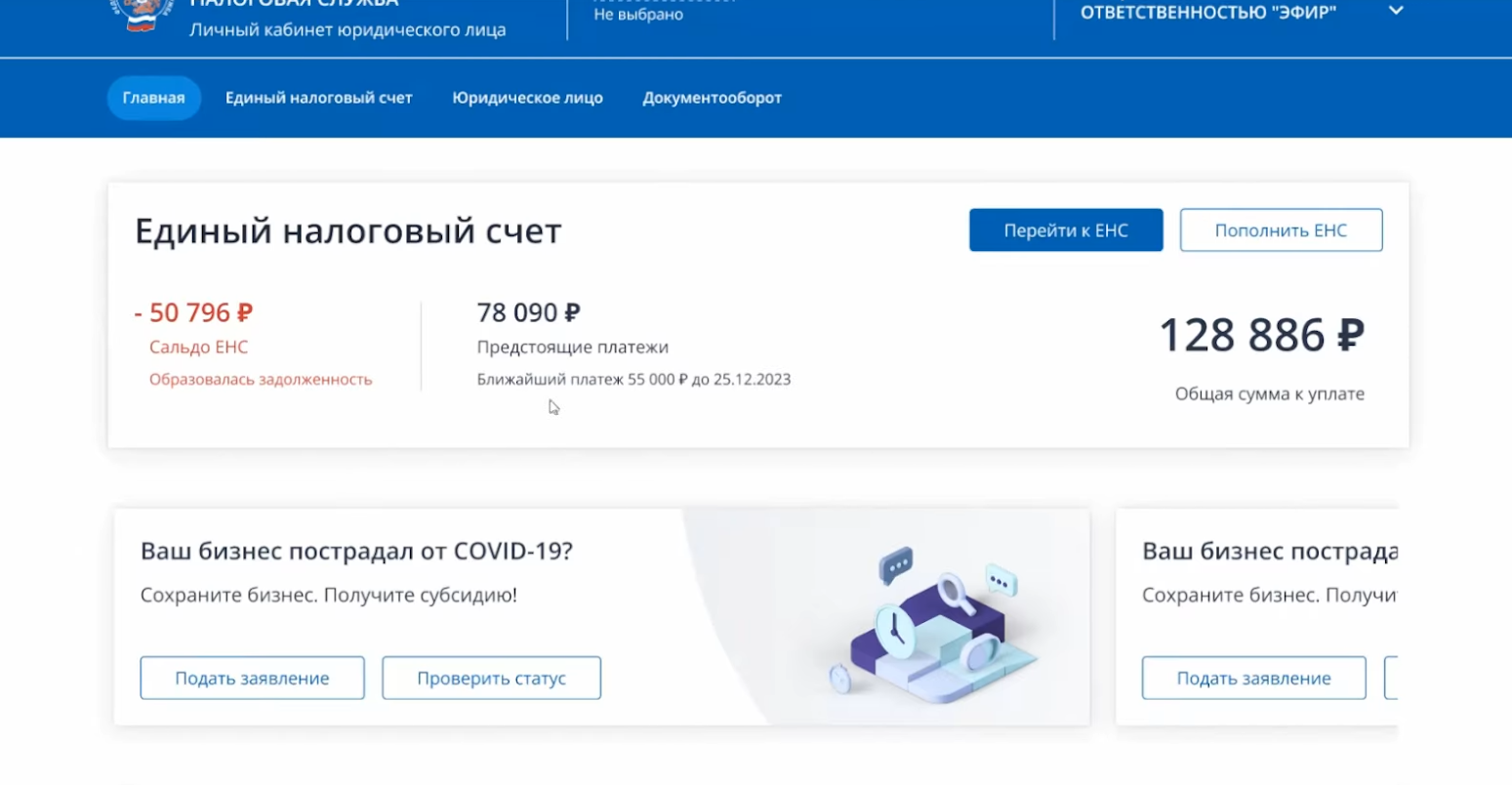

С 1 января 2023 года ЕНС автоматически открыт для каждого налогоплательщика в личном кабинете на сайте ФНС. Налоговая сама посчитает предварительное сальдо и сформирует баланс счета. Нужно только зайти в личный кабинет и проверить состояние ЕНС.

Единый налоговый счет на сайте ФНС доступен для:

Ввели единые даты сдачи отчетов и уплаты налогов

- Ежеквартальные платежи — до 28-го числа месяца, следующего за кварталом.

- Ежемесячные платежи— до 28-го числа следующего месяца.

- Уведомление об исчисленных суммах — до 25-го числа месяца, в котором установлен срок уплаты.

- Сдача отчетности — 25-го числа месяца.

Большинство налогов уплачивается одним платежом по единым реквизитам

Вместо отдельных платежных поручений по каждому налогу с КБК и ОКТМО нужно будет отправлять одно, с указанием суммы и одним КБК единого налогового счета.

Единые реквизиты для налогоплательщиков всех регионов

Компании из всех регионов теперь платят налоги в Тульское казначейство

Если раньше компания сама должна была распределить все платежи по налогам, то сейчас распределять их будет налоговая, основываясь на декларациях или уведомлениях. Когда придет время уплаты конкретного налога, инспекция сама заберет деньги со счета.

Обязанность компании теперь — вовремя переводить деньги на счет, самостоятельно рассчитывать сумму к оплате, а также подавать уведомления.

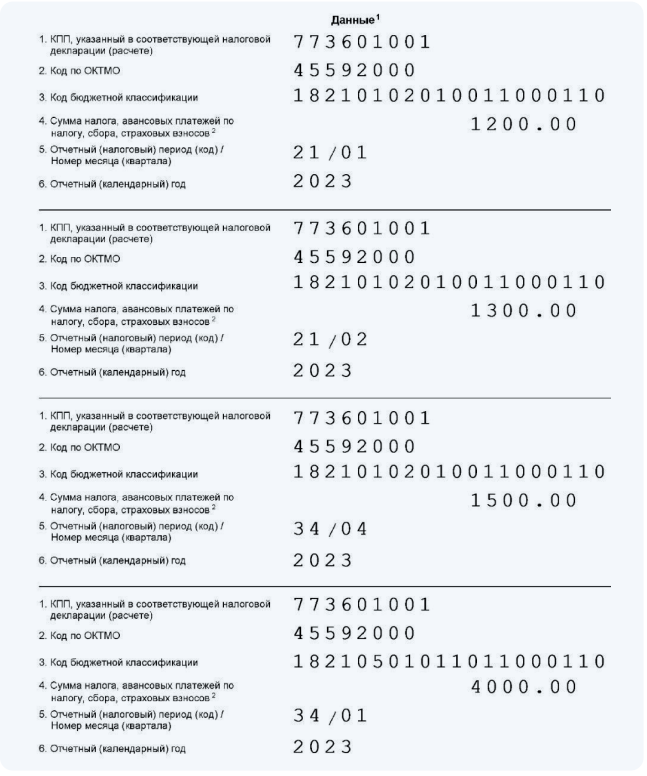

Компании с авансовой системой расчетов должны отправлять в ФНС уведомление

Если срок платежа наступает раньше даты подачи отчетности, нужно подать уведомление об авансовых платежах. Если налоговая не получит уведомление, то она не поймет, на какой налог перечисляли средства, и не сможет зачислить деньги.

Юридические лица и индивидуальные предприниматели подают уведомление:

- по НДФЛ;

- страховым взносам;

- имущественным налогам юрлиц;

- упрощенной системе налогообложения.

Подается уведомление через оператора электронной отчетности, например «Контур» или «СБИС». Его нужно отправить в ФНС до 25-го числа месяца, в котором платите налог; средства со счета снимут до 28-го числа.

Уведомлять ФНС о платежах нужно по единой форме. Уведомления не нужны по обычному налогу на прибыль, НДС, НДПИ, АУСН, налогу на игорный бизнес и некоторым другим.

Пример заполненного уведомления из брошюры ИФНС

На ЕНС будет единое сальдо по всем платежам

Сальдо — общий баланс на едином налоговом счете после того, как ФНС списала деньги в счет уплаты налогов. ЕНС позволяет сформировать единое сальдо расчетов. Оно может быть положительным, отрицательным или нулевым.

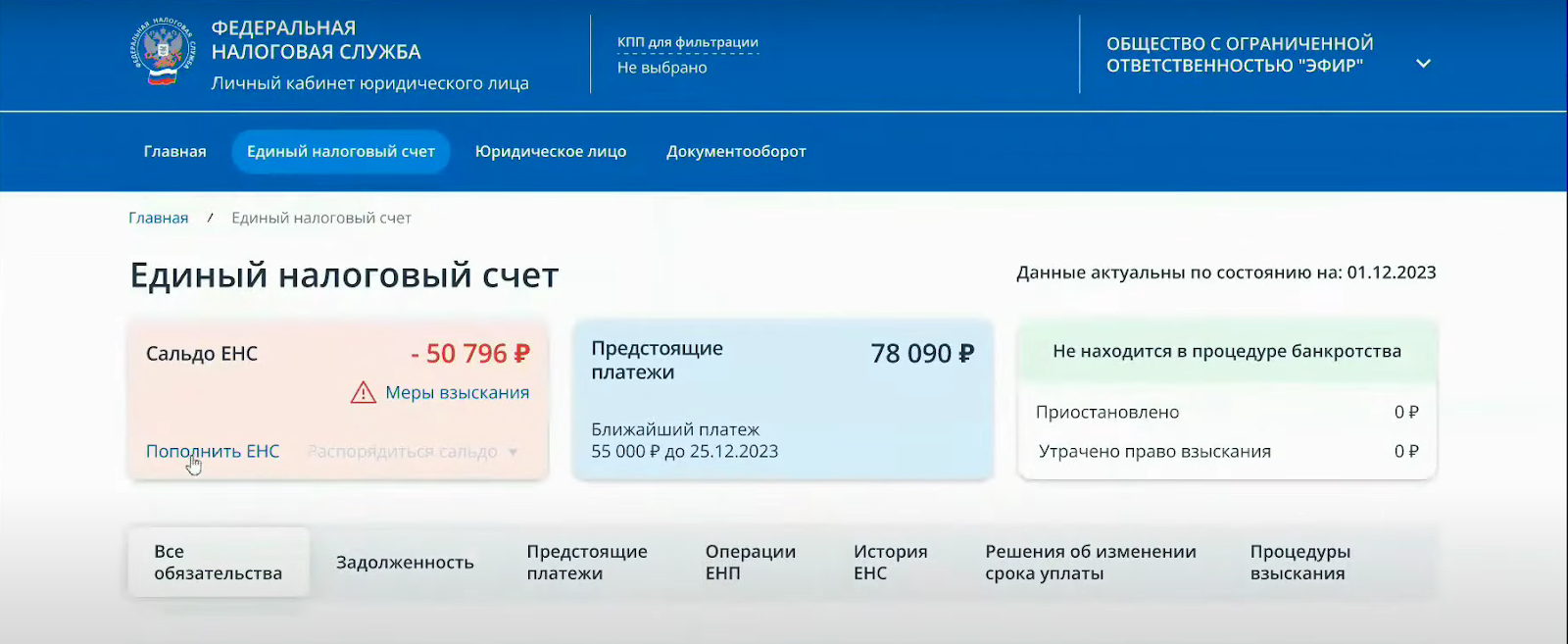

Сальдо будет отражаться во вкладке «Единый налоговый счет» в личном кабинете налогоплательщика.

Где и как проверить состояние ЕНС

Проверить состояние ЕНС можно в личном кабинете налогоплательщика — его функционал доработали. Также информация о ЕНС доступна в учетной бухгалтерской системе, в которой вы работаете.

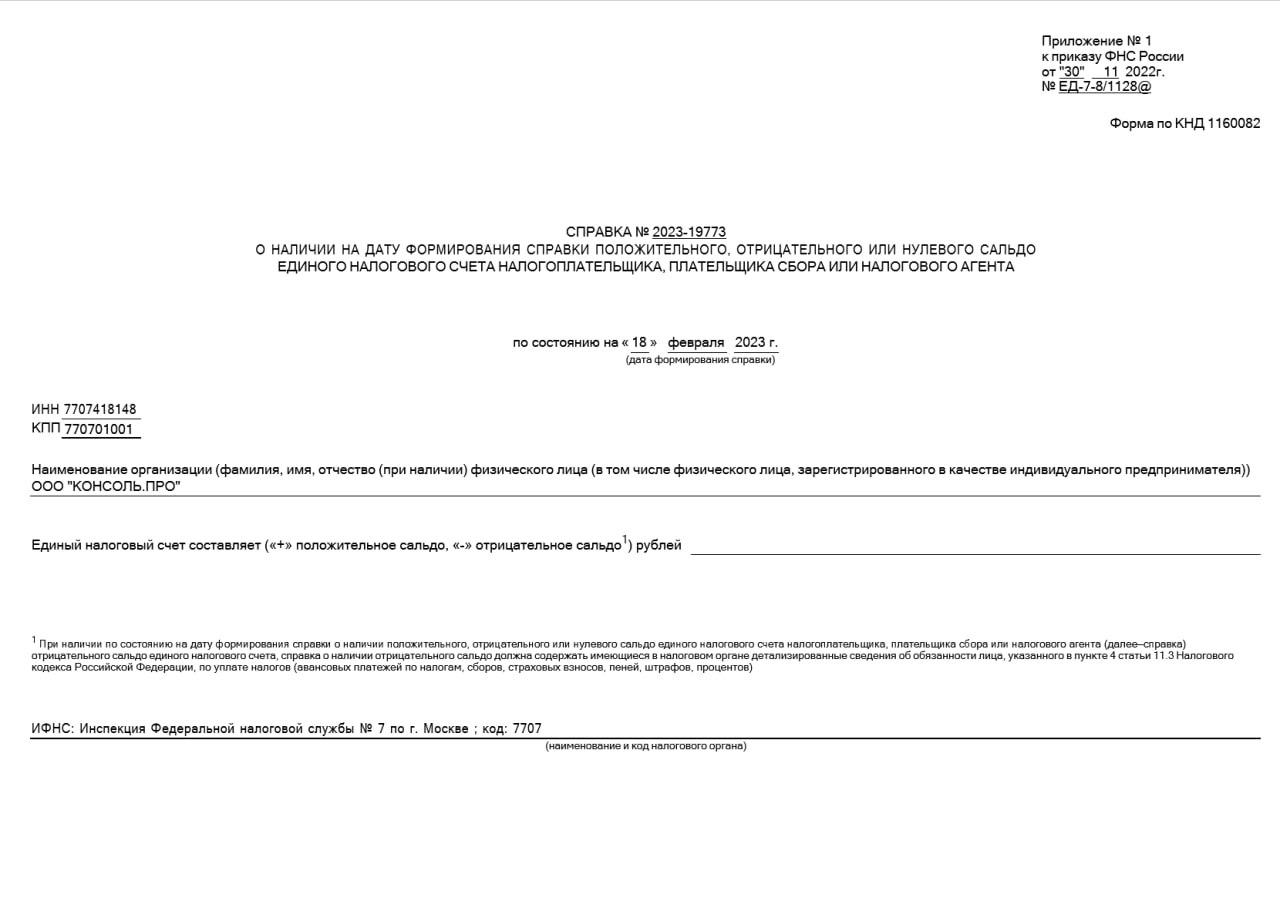

Можно заказать в налоговой справку о состоянии сальдо ЕНС. Справку предоставят в течение 5 рабочих дней. Заказать ее можно по ТКС через операторов электронной отчетности, через ЛК на сайте налоговой или обратившись в налоговую лично.

Пример справки по сальдо Консоль.Про. Информация о сальдо намеренно удалена

Порядок списания с платежей ЕНС

Посмотрим порядок списания средств на примере. Вы посчитали сумму налогов к уплате и перечислили на единый налоговый счет 500 000 ₽. При этом у вас есть недоимка по одному из налогов 50 000 ₽ и штраф 20 000 ₽.

- В первую очередь с единого счета спишут недоимку по налогам. Если недоимок несколько, то сначала будут списывать за налоги с более ранним сроком уплаты. 500 000 ₽ – 50 000 ₽ = 450 000 ₽.

- Во вторую очередь спишут деньги за текущие налоги и сборы: 450 000 ₽ – 150 000 ₽ = 300 000 ₽.

- В третью очередь учитывают пени, проценты и штрафы. В нашем случае пени и процентов не было, но был один штраф на 20 000 ₽: 300 000 ₽ – 20 000 ₽ = 280 000 ₽.

- Оставшиеся деньги переходят на остаток на ЕНС.

Какие налоги считаются по-новому, а какие — как раньше

Например, единым платежом в ФНС уплачиваются:

- НДС;

- налог на прибыль;

- страховые взносы;

- налог на УСН и ПСН;

- ЕСХН;

- НДФЛ;

- акцизы;

- имущественные налоги.

Полный перечень с кодами бюджетных классификаций (КБК) на сайте налоговой.

Через ЕНС нужно будет оплачивать большую часть налогов, но не все. Вот список выплат, которые нужно будет делать как раньше, то есть отдельными платежными поручениями:

- уплата НДФЛ за иностранцев, работающих по патенту в РФ;

- утилизационный сбор;

- пошлины, по которым суд не выдал платежный документ;

- взносы в ФСС по травмам.

Как вернуть переплату по налогу

Переплату по налогам можно вернуть в течение одного дня или зачислить на счет другого лица. Чтобы провести возврат, нужно написать заявление и направить в налоговую.

Что запомнить

- ЕНП — это не новый налог, а новый способ учета начисленных и уплаченных налогов и страховых взносов.

- С 1 января 2023 года деньги нужно перечислять на единый налоговый счет (ЕНС). Он будет автоматически открыт для каждого налогоплательщика в личном кабинете на сайте ФНС.

- Перечислять налоги нужно будет по единым для всех реквизитам.

- Ввели единые даты сдачи отчетов и уплаты налогов:

- Ежеквартальные платежи — до 28-го числа месяца, следующего за кварталом.

- Ежемесячные платежи — до 28-го числа следующего месяца.

- Уведомление об исчисленных суммах — до 25-го числа месяца, в котором установлен срок уплаты.

- Сдача отчетности — 25-го числа месяца.

- Компании с авансовой системой расчетов должны отправлять в налоговую уведомление по форме ФНС.

- Пример заполненного уведомления, а также ответы на частые вопросы по работе с ЕНС и ЕНП есть в брошюре от информационной службы налоговой.

Там же есть телефон, телеграм-бот и центр оперативной помощи по работе с ЕНС, если у вас остались вопросы.

Скопировать ссылку

Скопировать ссылку