I. Общие положения

Инвестиция – обычно это долгосрочное вложение капитала, которое вначале ведёт к выплате, а в будущем от него ожидается ряд прибыльных поступлений. Ликвидные средства "замораживаются" в имущественных объектах (земельные участки, здания и сооружения, машины и оборудование и т.д.) с целью последующего извлечения прибыли. К инвестициям не относятся выплаты в рамках текущих деловых оборотов, например, выплаты зарплаты, издержки на оплату электроэнергии, транспортные расходы, налоговые платежи, и т. д.

Анализ инвестиций – это расчёт экономической эффективности. Он служит определению ожидаемого дохода и выбору наиболее эффективной из различных альтернатив инвестиции, а также принятию оптимальной программы из нескольких взаимно не исключающих инвестиций.

Выбор метода расчёта инвестиции зависит от её вида и значения для финансово-хозяйственной деятельности предприятия. Финансовый менеджмент различает простые усреднённые и более сложные финансово-математические методы, которые ориентируются на конечную величину: прибыль, рентабельность, амортизацию, пересчитанную на сегодняшний день стоимость капитала, ежегодные выплаты в погашение долга, внутреннюю процентную ставку.

Простые усреднённые методы расчёта применяются, в частности, для расчёта инвестиций, связанных с заменой основных средств. Эти методы называют также статическими, относящиеся к определённому моменту или периоду времени. Рассчитанные показатели (издержки, доходы, прибыль, рентабельность) охватываются и сравниваются за средний период. Возможные изменения данных в течение срока эксплуатации и эффект сложного процента не учитываются или учитываются только приблизительно. Анализ инвестиций основан в большинстве случаев на простом сравнении двух показателей, поэтому метод обозначается также как сравнительный расчёт.

Более сложные финансово-математические методы позволяют проводить анализ нескольких периодов с учётом времени денежных потоков. Поэтому их обозначаются как динамичные многопериодные методы или методы, относящиеся к периодам. Чтобы платёжные потоки различных периодов сделать сравнимыми, они пересчитываются на один момент времени (период) с учётом сложного процента. Как правило, для этого выбирается момент принятия решения (сегодня) и все ожидаемые в будущем поступления и выплаты дисконтируются (пересчитываются) на сегодняшнюю стоимость (чистая приведённая стоимость; англ. net present value, NPV). Сегодняшняя стоимость будущего платежа – это сумма, которую нужно вкладывать сегодня с определенной процентной ставкой, чтобы получить стоимость будущего платежа со сложными процентами в будущем.

Существует также возможность рассмотрения конечной стоимости (в конце горизонта планирования) или в любой другой промежуточный момент. Для этого проводится соответствующее начисление сложных процентов (начисление процентов на проценты) или дисконтирование (нахождение первоначальной суммы по конечной наращённой сумме с учётом банковского процента) денежных потоков.

II. Статичные методы

1. Сравнение затрат

В счёте сопоставления затрат сравниваются издержки альтернативных инвестиционных проектов, чтобы найти наименее затратное решение. При этом исходят из того, что достижимые доходы с оборота и рентабельность одинаковы для всех рассмотренных проектов.

Проблема, которую игнорирует метод, заключается в том, что издержки могут поступать и изменяться в течение времени по-разному. Так, например, расходы по техническому обслуживанию и ремонту со временем возрастают и могут сделать инвестицию убыточной. Изменяются транспортные расходы, стоимость материала изготовления, машин, оборудования и запасных частей, зарплаты, аренды, издержек электро- и водоснабжения.

Счёт сопоставления затрат – это простой практический метод, который работает с усреднёнными величинами и приемлем для первой грубой оценки инвестиционных проектов. Он может привлекаться также как инструмент дополнительного оправдания уже принятых решений.

Пример

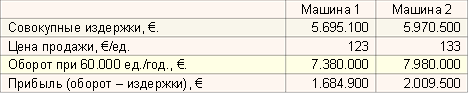

Предприятие рассматривает возможность замены устаревшее оборудование. На выбор взяты две машины, которые соответствуют техническим требованиям. Для принятия окончательного решения имеются следующие данные счёта сопоставления затрат:Бухгалтер применяет в своих расчётах процентную ставку калькуляции 7% в год. Ежегодный объём сбыта изготовленных на машинах изделий составляет 60.000 штук.

Чтобы определить издержки инвестиционного проекта, сначала их необходимо разделить на постоянные и переменные, а также прямые и косвенные.

Постоянные издержки возникают независимо от того, изготавливается продукция или нет, и не зависят от объёма производства. Переменные издержки изменяются с объёмом производства. Как правило, переменные издержки пропорциональны, т.е. находятся в линейной зависимости от количества изделий.

Прямые издержки - это непосредственно причисляемые к инвестиционному проекту издержки, в частности, расходы на приобретение, включая все побочные издержки на покупки, а также и материал изготовления и сдельные зарплаты рабочих основных профессий. Косвенные издержки не могут причисляться непосредственно к изделию, однако могут рассчитываться косвенно по местам их возникновения.

Бухгалтер предложил руководству следующий счёт сопоставления затрат и рекомендовал приобретение машины 1, так как она связана с более низкими издержками.

Амортизация показываеет износ агрегата. Для усреднённого учёта движимых основных средств рекомендуется применять линейный метод списания и делить расходы, связанные с приобретением, на срок эксплуатации. Ожидаемая выручка от продажи машин по остаточной стоимости при завершении проекта уменьшает стоимость амортизацируемых машин.

Бухгалтер рассчитал суммы амортизации и процентов на задействованный капитал следующим образом:

Хотя срок эксплуатации машины 1 составляет 7 лет, оба агрегата рассчитываются на 6 лет, чтобы установить единый горизонт планирования.

У альтернативных агрегатов с разным сроком эксплуатации возникает вопрос, произойдет ли замена основных фондов (реинвестиция) по истечении срока эксплуатации или нет. Если через 6 лет производство продолжится, машина 2 должна быть заменена, в то время как машина 1 может применяться ещё следующий год. При отсутствии более точных сведений можно исходить тогда из одинаковых реинвестиций, т.е. предполагать, что машина 2 может повторно приобретаться на идентичных условиях, а амортизация исчисляться сверх фактического срока эксплуатации.

Расчёт процентов учитывает издержки на инвестированный в предприятие капитал. В расчёт принимается среднее значение из начального и конечного капитала. Оно умножается на процентную ставку. В случае финансирования инвестиционного проекта банковским кредитом, вместо расчетных процентов могут устанавливаться фактические процентные издержки.

Издержки на демонтаж агрегатов могут быть значительными, но не принимаются во внимание, так как они одинаковы для обеих машин.

Переменные издержки на единицу продукции умножаются на ожидаемый в среднем ежегодный объём сбыта. В примере он составляет 60.000 штук. Если против ожидания спрос на продукт вырастит до 80.000 штук, машина 2 с её максимальной производительностью была бы узким местом. Влияние объёма производства и сбыта на сопоставление затрат показывает функция издержек обеих машин.

В то время как постоянные издержки у машины 1 значительно выше, чем у машины 2, ситуация с переменными издержками в расчёте на единицу продукции противоположная. Пороговая (критическая) нагрузка получается из отношения разницы постоянных издержек к разнице переменных издержек:

Изготавливая не более 29.400 единиц, машина 2 менее затратная. Начиная с объёма производства, превышающего 29.400 единиц, машина 1 становится выгоднее.

До тех пор, пока у одной машины более высокие постоянные и более низкие переменные издержки в расчёте на единицу продукции, чем у другой, имеет место критическая (пороговая) нагрузка. Она получается из эффекта дегрессии постоянных издержек. Чем больше количество изделий, тем ниже издержки на единицу, так как груз постоянных издержек распределяется более широко. Поэтому капиталоемкие процессы производства при больших количествах менее затратные. Ниже критической нагрузки благоприятнее производство с небольшими постоянными и более высокими переменными издержками в расчёте на единицу продукции. Выше критической нагрузки – производство с более высокими постоянными и более низкими переменными издержками в расчёте на единицу продукции. Поэтому предприятиям, планирующим повышать объём производства и сбыта в течение ряда лет, рекомендуется сначала более дорогой проект с более высокими постоянными издержками.

2. Сравнение прибыли

Прибыль – это разница между оборотом и издержками. В отличие от счёта сопоставления затрат сравнение прибыли даёт возможность решать, какой из двух альтернативных инвестиционных проектов обещает более высокую прибыль? Какая машина экономически выгоднее?

Сравнение прибыли имеет смысл тогда, когда изготовленные на альтернативных агрегатах товары продаются по разным ценам, так как в процессе изготовления получают, например, разное качество. Если цена товара не зависит от выбора оборудования, достаточно счёта сопоставления затрат.

Счёт сравнения прибыли – это простой практический метод, который работает с оцененными средними величинами и выполняет только грубую поддержку решения. Он игнорирует, что обороты и издержки поступают в течение времени на разном уровне.

Пример

Фирма рассматривает возможность замены технически устаревшего оборудования. На выбор две альтернативные установки, которые соответствуют техническим требованиям. Для принятия окончательного решения используют следующие данные счёта сравнения прибыли:

На основании сравнения прибыли должна быть рекомендована машина 2.

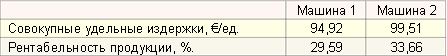

Рентабельность продукции определяется из отношения прибыли от реализации продукции к совокупным издержкам (себестоимости) её производства и обращения.

Совокупные (полные) издержки на единицу продукции рассчитываются как частное из полных издержек и объёма сбыта. Разница между достижимой ценой продажи и совокупными издержками даёт в итоге дополнительную прибыль за единицу продукции. Предоставляя клиентам скидку из маркетинговых соображений, дополнительная прибыль соответственно уменьшается.

Сравнение прибыли следовало бы дополнить, в частности, анализом повышенной чувствительности к изменению объёма сбыта и цены, а также рассмотреть их воздействие. Для этого можно использовать анализ безубыточности:

Обе машины хорошо позиционируют в зоне прибыли, однако машина 2 имеет большой запас прочности.

3. Сравнение рентабельности

При сравнении рентабельности ставят достигнутую из инвестиционного проекта прибыль в зависимость к задействованному капиталу и получают информацию о доходности капитала (Return on Investment).

Задействованный капитал рассчитывается как среднее значение из начального капитала (расходы на приобретение) и конечного капитала (остаточная стоимость). Несмотря на то, что при выяснении прибыли проценты на собственный капитал вычитаются как издержки, тем не менее, они поступают инвесторам в виде дохода. Поэтому прибыль рекомендуется повышать на сумму процентов, чтобы определить фактическую доходность задействованного капитала. Чтобы оценить выгодность проекта без учёта источников финансирования, при расчёте прибыли также не следует сразу удерживать проценты на заёмный капитал.

Пример

Фирма рассматривает возможность замены технически устаревшего оборудования. Для замены основных фондов на выбор взяты по прежним соображениям два альтернативных агрегата, которые соответствуют техническим требованиям. Счёт сравнения рентабельности проводится по следующим данным:

Положенный в основу расчёта (ожидаемый) объём реализации составляет 60.000 изделий в год (смотри примеры сопоставление затрат и сравнение прибыли).

Сравнение рентабельности инвестиционных проектов осуществляется следующим образом:

Чрезвычайный высокая рентабельность не должна удивлять, так как показатель учитывает только издержки, имеющие значение для альтернативных инвестиционных проектов. Прочие накладные расходы предприятия (административные расходы, зарплаты, парк транспортных средств, аренда здания, и т. д.) не учтены.

4. Сравнение сроков амортизации

В то время как рассмотренные выше статические методы расчёта инвестиций оперировали с издержками и доходами, сравнение амортизации учитывает денежные потоки, однако, как у всех статических методах, в среднем значении.

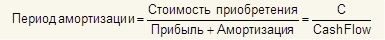

В качестве срока амортизации, времени амортизации или времени обратного притока капитала обозначается период, в течение которого выплата в начале проекта (расходы на приобретение) покрывается обратными притоками платежных средств из доходов с оборота.

Поэтому говорят о периоде окупаемости. Положительное сальдо достигается только после превышения срока амортизации.

Предпочтение отдают проекту с более коротким сроком. Сравнение сроков амортизации информирует не о доходности инвестиционного проекта, а о риске. Этот метод часто применяется при рискованных инвестициях за рубежом, когда должен минимизироваться возможный тотальный убыток из-за политических переворотов (минимизация риска). При этом полагают, что риск возрастает с возрастающим сроком инвестиции.

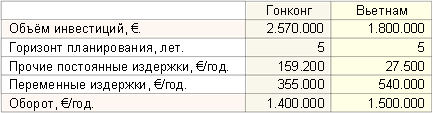

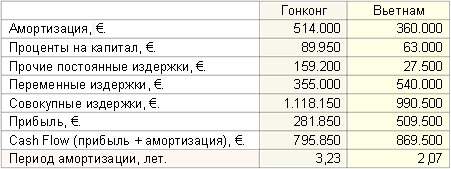

Пример

Руководство фирмы обдумывает создание совместного предприятия в двух альтернативных странах на Дальнем Востоке. В обеих странах инвестиционный проект возможен только с 50% долевым участием в акционерном капитале местного предприятия. Для обоих мест имеются следующие сведения:

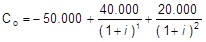

где С - стоимость инвестиции, €.

Расчёты показывают, что во Вьетнаме срок амортизации значительно короче. Седовательно, принимается создание совместного предприятия во Вьетнаме.

III. Динамичные методы

Более сложные финансово-математические методы расчёта инвестиций позволяют делать анализ нескольких периодов с учётом времени денежных потоков. Поэтому эти методы обозначаются также как динамичные многопериодные или методы, относящиеся к периодам. Чтобы платёжные потоки различных периодов сделать сравнимыми, их пересчитывают на один и тот же момент времени с помощью сложных процентов. Как правило, для этого выбирается момент принятия решения (сегодня) и все ожидаемые в будущем поступления и выплаты дисконтируются на сегодняшнюю стоимость. Сегодняшняя стоимость будущего платежа – это сумма, которую нужно было вкладывать сегодня с определенной процентной ставкой, чтобы получить стоимость будущего платежа со сложными процентами в будущем. Конечная стоимость (англ. Terminal Value, TV) – это стоимость платежного потока в завершении проекта.

Под "инвестицией" здесь понимается ряд платежей, который начинается с одной или нескольких выплат, за которыми в будущем следуют поступления. О "финансировании" говорят тогда, когда вначале имеют место поступления, за которыми в будущем следуют выплаты. Типичный пример – банковский кредит. Сначала заёмщик получает выданную банком сумму кредита (поступление), потом должен эту сумму возвращать, включая проценты (выплаты). Налицо, типичное финансирование. С точки зрения банка, предоставление кредита – это, напротив, инвестиция. Первоначальной выплате противостоят более поздние поступления от заёмщика. Здесь можно отчетливо видеть, как сильно переплетены друг с другом области финансирования и инвестиций. Для обеих областей можно применять финансово-математические методы лишь с противоположным знаком.

К динамичным относятся, прежде всего, методы:

- Оценки инвестиций по чистой текущей стоимости;

- Аннуитетный метод;

- Внутренняя норма доходности.

Финансово-математические модели (дисконтирование, накопление, аннуитет, ренты и т.д.) с помощью которых ведут расчёт инвестиционных проектов, и примеры к ним имеются на моём сайте "Производственная бухгалтерия", адрес которого приведён ниже, в разделе "Финансовый менеджмент". На практике редко кто высчитывает значения коэффициентов с помощью сложных формул, вместо этого пользуются специальными таблицами. Достаточно знать наименование коэффициента, чтобы по принятой в проекте процентной ставке и выбранному периоду получить величину интересующего фактора. В Интернете имеется немало сайтов с подобного рода данными.

1. Метод оценки инвестиций по чистой текущей стоимости

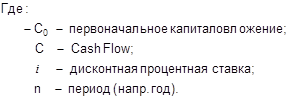

Метод оценки инвестиций по чистой текущей стоимости (англ. net present value method, NPV), называемый также методом чистой дисконтированной или чистой приведённой стоимости – это важнейший метод оценки вложений капитала: из двух альтернативных инвестиционных проектов выбирается с более высокой чистой текущей стоимостью. Отдельный инвестиционный проект признается тогда выгодным, когда чистая текущая стоимость превышает ноль.

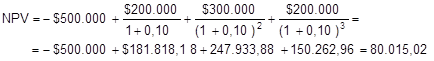

Чистая текущая стоимость – это сегодняшняя или приведённая стоимость. Она фокусирует будущие платежные потоки в единый показатель и позволяет делать сравнение различных инвестиционных проектов. Чтобы добиться сопоставимости, все притоки и оттоки платёжных средств на момент принятия решения дисконтируются и суммируются. Результат получается из суммы стоимостей будущих Cash Flows, пересчитанных на сегодняшний день. Идеей текущей стоимости является то, что сегодняшняя инвестиция определенной суммы увеличилась в будущем на проценты и сложные проценты. Поэтому вычитав из будущей суммы проценты и сложные проценты, получается сегодняшняя стоимость. Этот расчёт называется также дисконтированием.

Пример

Решение:

Пример

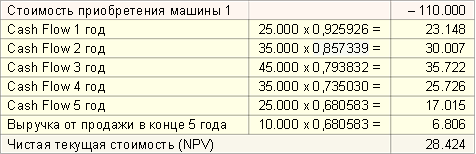

Стоимость приобретения (начальная инвестиция) подлежит оплате в начале года. Обратные потоки происходят, соответственно, в конце каждого года. Процент на капитал рассчитывается со ставкой 2 %, надбавка за риск – 6 %.

Чтобы добиться сопоставимости, отдельные Cash Flow обоих проектов пересчитываются (дисконтируются) на сегодняшнюю стоимость. Для этого применяют коэффициент дисконтирования (discount factor), соответствующий 8 %.

Обе машины имеют положительную чистую текущую стоимость, однако у машины 1 этот показатель на 7.125.000 евро выше, чем у машины 2. Инвестиция в машину 1 является более предпочтительной.

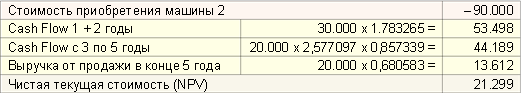

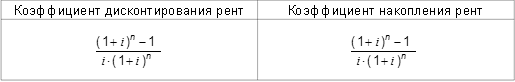

Если денежные потоки (Cash Flows) в течение нескольких периодов одинаковые, для облегчения расчётов можно не пересчитывать каждый платёж на сегодняшнюю стоимость, а применить коэффициент дисконтирования рент (англ. present value of an annuity factor).

Сначала коэффициент дисконтирования рент применяется к стоимости равных платежей первых двух лет:

Дисконтированные платежи с 3 по 5 годы дают стоимость на начало третьего года, равную стоимости в завершение второго года (а не в начальный период), поэтому её также необходимо дисконтировать за 2 предшествующих года (1 + 2 годы), т.е.:

где 0,857339 – значение простого коэффициента дисконтирования для второго года (не путать с коэффициентом дисконтирования рент!).

Следующий вариант расчёта чистой текущей стоимости при сравнении двух альтернативных проектов – это дисконтирование разниц платежей. Для этого каждый год из Cash Flow одного инвестиционного проекта вычитается Cash Flow другого инвестиционного проекта. Как правило, Cash Flow вычитают из проекта с большей стоимостью капиталовложений (стоимостью приобретения). Этот подход упрощает расчёт, но связан с потерей данных, так как неизвестно, есть ли вообще у проигравшей инвестиции положительная чистая текущая стоимость.

* Под дисконтом следует понимать коэффициент дисконтирования (present value factor).

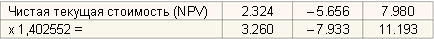

Даже если обе альтернативные инвестиции имеют отрицательную чистую текущую стоимость, разница может быть положительной, как показывает следующая вариация примера, в котором первоначальный платёж на оплату машин был на 30.000 евро выше:

Несмотря на то, что инвестиция 1 выгоднее инвестиции 2, следует отказаться от обоих проектов, так как каждый из них имеет отрицательную чистую текущую стоимость.

Если в измененном примере процентные ставки варьируют, то в зависимости от их величины могут получаться совершенно разные результаты.

При дисконтной процентной ставке 7% инвестиция 1 показывает положительную, а инвестиция 2 отрицательную чистую текущую стоимость.

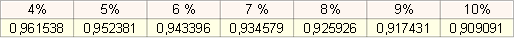

Всегда действует правило: чем ниже процент, тем выше чистая текущая стоимость проекта, так как значение коэффициента дисконтирования больше и отрицательный платёж на приобретение быстрее компенсируется более высокими будущими притоками платёжных средств (Cash Flows). Это показывает следующее сравнение значений коэффициентов дисконтирования для первого года:

В столбце "Прирост" приведены значения коэффициентов накопления (англ. future value factor; нем. Aufzinsungsfaktor).

К разнице начальных инвестиций для приобретения машин (20.000) применяется коэффициент накопления для 5 года при 7% (К5 = 1.402552). Разница первого года умножается на коэффициент накопления для 4 года (К4 = 1,310796), разница второго года – на коэффициент накопления для 3 года (К3 = 1,225043) и т.д. Результат не меняется. Если применить коэффициент накопления для 5 года (К5 = 1.402552) к чистой текущей стоимости, получится конечная стоимость проектов:

Если, например, необходимо определить, следует ли инвестировать сегодня или только через 2 года, стоимость может проекта определяться к любой дате. Метод определения чистой текущей стоимости имеет широкие возможности для применения. Им, например, можно пользоваться при выборе оптимального момента замены основных фондов или оптимального срока эксплуатации основного средства. Оптимальный момент замены достигается, если чистая текущая стоимость (PNV) замены в момент Т = 0 превышает текущую стоимость более поздней замены (Т = n). Оптимальный срок эксплуатации достигается в тот год, в котором чистая текущая стоимость максимальна.

2. Аннуитетный метод

Этот метод основывается на чистой текущей стоимости (net present value, NPV), но представляет результаты расчёта в другом виде: он равномерно распределяет текущую стоимость на весь срок инвестиционного проекта и даёт за счёт этого более наглядное представление о платёжных потоках в сравнении со статичными методами. С точки зрения финансирования аннуитет может восприниматься как более показательный, позволяющий хорошо сравнивать, например, аннуитетные займы (твердый ежегодный платёж со снижающейся долей процентов и растущей долей погашения).

Аннуитет – это неизменный ежегодный платёж, который рассчитывается из чистой текущей стоимости с помощью аннуитетного фактора (англ. annuity factor). Поэтому всегда необходимо сначала определять текущую стоимость инвестиции, чтобы из неё рассчитывать аннуитет.

Проект всегда выгоден, если аннуитет положительный. Из двух альтернативных проектов предпочтение отдаётся проекту с более высоким аннуитетом.

Пример

Предприятие сравнивает две инвестиции в обновление производственного оборудования. При горизонте планирования 5 лет получаются разные денежные потоки (Cash Flows), которые приведены в таблице (в 1.000 €):

Разовые выплаты на приобретение машин необходимо делать в начале года. Обратные притоки поступают в конце каждого года. Процентная ставка принимается 8 %.

Для принятия решения платёжные потоки обоих проектов пересчитываются на сегодняшнюю стоимость с помощью коэффициента дисконтирования и распределяются на 5 летний срок посредством аннуитет-фактора (коф. распределения текущей стоимости).

Машина 1:

Оба проекта имеют положительные аннуитеты, поэтому выгодны для вложения капиталов. Машина 1 показывает аннуитет, величина которого на 1.785.000 евро больше, чем у машины 2. Поэтому предпочтение получает инвестиция в приобретение машины 1.

Рассмотренные ранее примеры оценки инвестиций с помощью методов расчёта чистой текущей стоимости показывает, что аннуитет является не чем иным, как другая форма их изложения:

Под дисконтом (8%) следует понимать коэффициент дисконтирования с учётной ставкой 8 %;

SFF – коэффициент распределения конечной стоимости (sinking fund factor) в 5 год при учётной ставке 8 %.

Ежегодные разницы из обеих инвестиций приводят к текущей стоимости с помощью коэффициента дисконтирования. Полученные суммы перемножают с аннуитет-фактором и складывают. Коэффициент распределения конечной стоимости (SFF) применяют непосредственно к обеим разницам Cash Flows в последний год проекта и остаточной стоимости машин. Так как разница инвестиций имеет положительный аннуитет, инвестиция 1 выгоднее инвестиции 2.

3. Внутренняя норма доходности

Этот метод представляет собой попытку обойти проблему выбора правильной процентной ставки. В качестве критерия для оценки инвестиционного проекта она принимает такую величину, при которой чистая текущая стоимость проекта будет нулевая. Внутренняя норма доходности информирует, насколько выгоден проект и может хорошо противопоставляться статичному методу сравнения рентабельности инвестиций. Различие состоит в том, что внутреннюю норму доходности считают с точными денежными потоками, что даёт более точную информацию, чем метод сравнения рентабельности проекта, который работает со средними величинами.

Инвестиционный проект выгоден тогда, когда внутренняя норма доходности выше рыночной. Из двух проектов предпочтение отдают тому, у которого более высокая внутренняя норма доходности.

Проблема этого метода лежит в сложности расчётов.

Пример

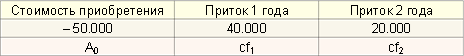

Бухгалтер фирмы Себастьян обдумывает, стоит ли вкладывать деньги на двухлетний срок в инвестиционный проект, из которого ожидаются следующие платёжные потоки:

Под стоимостью приобретения понимается начальная инвестиция.

Решение:

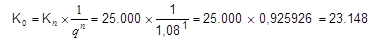

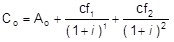

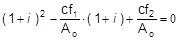

Чистая текущая стоимость инвестиции для 2 периодов рассчитывается с помощью формулы:

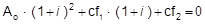

Необходимо определить процент, при котором чистая текущая стоимость С0 равна нулю. Поэтому формула должна приравниваться к нулю и считаться с процентом (i ). Для этого все члены уравнения сначала необходимо умножить на (1 + i )2.

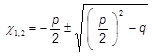

Теперь следует решить квадратное уравнение:

Первый корень уравнения имеет отрицательный результат (Х1 = – 0,348331477 ), отчего только второй (Х2 = 1,148331477) представляет рациональный результат. Внутренняя норма доходности инвестиционного проекта лежит при 14,83%.

Если число периодов превышает 2, расчёт становится очень сложным, а с увеличением периодов растёт число математически возможных решений этих т.н. полиномов. В зависимости от последовательности платежей могут получаться несколько положительных внутренних норм доходности, которые нет смысла интерпретировать рационально, либо никакое решение не устанавливается, если в представленном выше примере корень отрицателен и поэтому не разрешим.

Вместо математических преобразований внутреннюю норму доходности можно определить более простым способом интерполяция, так как при оценке проектов инвестиции речь идёт не столько о математической точности, сколько об их рациональной оценке.

При интерполировании начинают с произвольного процента. Если чистая текущая стоимость проекта положительная, выбирается более высокий процент, т.к. чем выше процент, тем меньше его чистая текущая стоимость, поскольку Cash Flows при более высоком проценте имеют более низкую текущую стоимость. Если более высокий процент даёт в итоге отрицательное значение, искомая внутренняя норма доходности должна лежать между обоими этими процентами.

Пример

Бухгалтеру Себастьяну абстрактное преобразование уравнений идёт не очень, поэтому он выбирает грубое определение внутренней нормы доходности способом интерполяции посредством того, что для процента ( i ) он применяет различные значения:

Решение:

При процентной ставке 10% чистая текущая стоимость проекта получается 2.893; при процентной ставке 20% – 2.777; при 15% – 95, т.е. внутренняя норма доходности проекта составляет чуть менее 15% и поэтому явно выше рыночного процента, из-за чего инвестиция классифицируется как выгодная.

Скопировать ссылку

Скопировать ссылку