Кто такие самозанятые

Налог на профессиональный доход (НПД) в 2024 году отметил свой юбилей — 5 лет, как он был введен в качестве эксперимента. Самозанятые — это физлица или ИП, которые зарегистрировали специальный налоговый статус и сами платят налог с доходов, полученных от их профессиональной деятельности. Они не считаются официально трудоустроенными, а оказывают разовые услуги по заказам.

Самозанятые могут:

- Продавать товары собственного производства. Например, торты, вязанные игрушки или подарочные продуктовые корзины.

- Оказывать услуги. Это самый распространенный вид сотрудничества с плательщиками НПД. Компании часто обращаются к дизайнерам, копирайтерам, курьерам и так далее.

- Выполнять работы. Например, по ремонту помещений или оборудования.

Конкретного перечня того, чем могут заниматься самозанятые, нет. Но есть виды деятельности, которые запрещены плательщикам НПД:

- Перепродавать товары.

- Заниматься деятельностью, связанной с полезными ископаемыми.

- Продавать подакцизные товары.

- Работать по договорам поручения и комиссии, а также по агентским договорам.

Почему компаниям выгодно работать с самозанятыми

Плательщики НПД сами платят за себя налоги — заказчик не является налоговым агентом и не перечисляет страховые взносы с вознаграждения самозанятого. Экономия налицо — 30% от стоимости услуги.

Для подтверждения расходов компании надо заключить договор ГПХ и получить от самозанятого чек. Этих двух документов хватит для бухгалтерского и налогового учета. Дополнительно можно подписать акт — он будет являться закрывающим документом, который подтвердит принятие оказанной услуги.

Эти два преимущества касаются только финансов и бухучета. Но есть и другие, например, кадровые:

- С самозанятыми заключается договор ГПХ, а это значит, что компания может выбирать любого исполнителя по своим критериям.

- Воинский учет исполнителей по договорам ГПХ не ведется, в том числе и по самозанятым. Компания минимизирует штрафы за возможные нарушения и освобождается от обязанности оповещать о повестках.

- При нарушении условий договора его можно расторгнуть, а также запросить неустойку. Уволить штатного работника сложнее — нужно составлять акты нарушений, выносить предупреждения и соблюдать другие нормы ТК РФ.

Риски сотрудничества с самозанятыми

ФНС постоянно проверяет компании, которые работают с плательщиками НПД, на сокрытие трудовых отношений и незаконную оптимизацию налогов — это основной риск. Одними из главных признаков этого являются:

- сотрудничество 3 и более месяцев;

- компания обеспечивает исполнителя всеми необходимыми материалами и оборудованием;

- самозанятый работает по графику заказчика и на его территории;

- перечисление вознаграждения происходит в даты выплаты зарплаты;

- у самозанятого это единственный источник дохода (нет других заказчиков).

При проверке учитывается совокупность указанных и некоторых других критериев.

Если ФНС переквалифицирует договор ГПХ с самозанятым в трудовой, то:

- исполнителя придется принять в штат с даты начала сотрудничества, а значит на него будут распространяться социальные гарантии (отпуск, больничный);

- заказчика заставят уплатить НДФЛ и страховые взносы, а также пени за несвоевременное перечисление;

- также потребуется пересдать налоговую отчетность за весь период, в котором были найдены нарушения (ФНС имеет права проверять 3 предыдущих календарных года);

- ФНС оштрафует компанию на сумму от 50 000 до 100 000 рублей, ИП — от 5 000 до 10 000 рублей, а должностное лицо — от 10 000 до 20 000 рублей (пункт 4 статьи 5.27 КоАП РФ);

- за грубое нарушение учета с занижением налоговой базы компанию могут оштрафовать на 20% от суммы неуплаченного налога и взносов. Минимальный размер штрафа — 40 000 рублей (статья 122 НК РФ).

Как работать с самозанятыми в 2025 году

Дабы избежать проблем с контролирующими органами, надо сотрудничать с плательщиками НПД в рамках закона и с особым вниманием относиться к ведению документооборота. Главное правило — нельзя увольнять штатных работников и замещать их самозанятыми.

Определитесь с услугой и исполнителем

Не заключайте договор ГПХ с работниками, которые нужны для основной деятельности. Например, с продавцами, если у вас магазин. Или с бухгалтерами в аутсорсинговой компании. Это основные сотрудники. Выберите услугу, которая нужна бизнесу разово или редко. Например, разработчик логотипа или специалист по ведению групп в соцсетях. Также можно привлечь исполнителей на пик сезона или временное расширение бизнеса.

Определитесь с требованиями к исполнителю: образование, возраст, опыт работы, место проживания и другие. Сформулируйте его задачи: что он должен сделать, в какой срок, сколько стоит услуга (от минимальной суммы до максимальной). После этого приступайте к поиску исполнителя. Это можно сделать через знакомых или на специальных платформах для работы с самозанятыми. Просто разместите заказ на сайте, отслеживайте отклики и выбирайте исполнителя, который больше вам подходит.

Заключите договор ГПХ с самозанятым

Сделки между компанией и физлицом, в том числе самозанятым, составляются в письменной форме (статья 161 ГК РФ). Договор можно не заключать, если компания оплачивает разовую услугу или товар в момент получения. Но это редкость — обычно оказание услуги занимает несколько дней или недель, поэтому лучше подписать договор ГПХ.

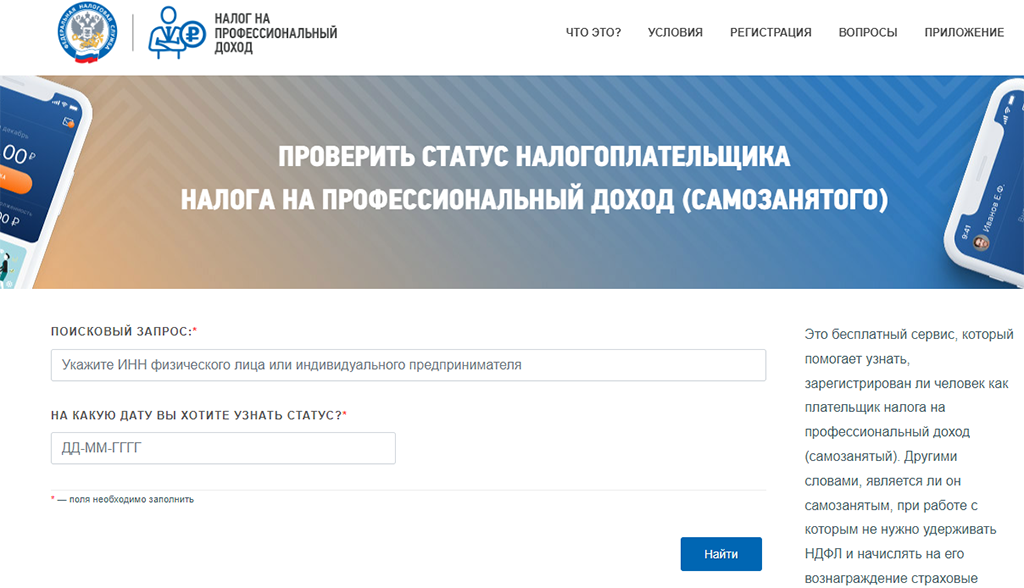

Перед заключением договора проверьте статус плательщика НПД. Это можно сделать на сайте ФНС. Введите ИНН исполнителя и дату, на которую надо проверить статус.

При составлении договора обязательно:

- укажите, что исполнитель является плательщиком НПД;

- подробно опишите услугу или товар, конкретный срок выполнения (действия договора);

- сумму вознаграждения и срок перечисления средств (например, в течение 5 дней после сдачи услуги или подписания акта выполненных работ);

- пропишите обязанности исполнителя: сформировать и передать чек, выставленный в приложении «Мой налог», подписать акт, оповестить об утрате специального налогового статуса.

Что нельзя указывать в договоре с плательщиком НПД

Есть пункты, которые категорически нельзя указывать в договоре ГПХ с самозанятым. Например:

- Обязанность зарегистрировать специальный налоговый статус для продолжения сотрудничества.

- Называть стороны договора «работодателем» и «сотрудником». Надо — «заказчик» и «исполнитель».

- Указывать постоянную рабочую функцию, должность исполнителя и социальные гарантии — это привилегии работников.

- Прописывать полную материальную ответственность. В договоре ГПХ с самозанятым можно прописать пени или неустойку.

Правильно составленный договор защитит компанию от споров с самозанятым исполнителем и с ФНС. Форму договора можно скачать пройдя по ссылке.

Проверьте услугу, подпишите акт и оплатите работы самозанятого

После того, как исполнитель закончит свою работу, проверьте правильность ее выполнения. Рекомендую подписать акт выполненных работ. В нем укажите:

- Дату и номер документа.

- Название компании или ФИО ИП-заказчика, а также ФИО исполнителя.

- Наименование выполненных работ или оказанных услуг, их количество и стоимость.

- Качество работ или услуг.

- Подписи сторон.

После этого проверьте статус исполнителя еще раз и оплатите услугу — это можно сделать наличными или безналично. Способ перечисления указывается в договоре.

Получите чек от самозанятого

Плательщик НПД обязательно должен выставить чек в приложении «Мой налог» и передать его заказчику:

- в момент расчета, если оплата происходит наличными;

- не позднее 9 числа следующего месяца — по безналу.

Если самозанятый не предоставит чек — напишите ему и постарайтесь урегулировать этот вопрос самостоятельно. В противном случае заказчик может обратиться в ФНС с документами, подтверждающими сотрудничество с плательщиками НПД, — подписанный договор и акт, а также переписку с исполнителем. Тогда инспектор проверит самозанятого и обязует выставить чек, а также оштрафует плательщика НПД.

Как выбрать надежного исполнителя

Новое сотрудничество — это риски с двух сторон. Исполнитель переживает, что его работа не подойдет или ее не оплатят, а заказчик — что самозанятый вовремя не выполнит заказ. 100% гарантии никто дать не может, но есть несколько способов, как максимально обезопасить себя от ненадежных исполнителей:

- Работать только с проверенными самозанятыми. Возможно, вы уже работали с кем-то по такой же услуге или вам посоветовали кого-то как хорошего специалиста.

- Изучить портфолио. Выбор любого исполнителя основывается на той информации, которую указывает о себе кандидат. Если у самозанятого нет портфолио — запросите эту информацию: попросите его показать примеры уже выполненных работ, если это возможно.

- Посмотреть отзывы об исполнителе. На специальных платформах заказчики нередко могут оставлять обратную связь по заказу. Также каждому самозанятому присваивается рейтинг.

- Обратить внимание на общение с самозанятым, в том числе и на скорость его ответов на ваши сообщения. Это важно, если исполнитель, заинтересованный в заказе, будет отслеживать переписку и быстро отвечать на все вопросы. Стиль общения тоже оказывает свое влияние, как на первое впечатление о самозанятом, так и о его профессиональном опыте. Например, надежный дизайнер будет расспрашивать о нюансах эскиза, а также о формате, в котором надо будет сдать конечный результат.

- Посмотреть информацию по самозанятому в интернете. Возможно, этот человек уже известен. Например, копирайтер пишет статьи на других сайтах или ведет блог.

***

Бизнес сам выбирает, с кем ему удобнее сотрудничать. Но стоит помнить о законе и не нарушать его. Увольнять всех работников и заменять их труд самозанятыми, так как это выгодно — главная ошибка бизнеса. Перед заключением договора ГПХ с плательщиком НПД следует взвесить все плюсы и минусы, бизнес-обоснованность привлечения такого исполнителя, а также внимательно отнестись к формулировкам в договоре. При соблюдении этих простых правил вы сможете воспользоваться всеми плюсами нового налогового режима.

Скопировать ссылку

Скопировать ссылку