Для внутреннего учета организация должна вести регистры по НДФЛ. О них-то и пойдет речь. Давайте разберемся, что это за документ и какую информацию туда нужно вносить.

Налоговый регистр по НДФЛ

Вообще регистры по НДФЛ предназначены для персонального учета данных по каждому физлицу, с доходов которого компания удерживает налог. Основное назначение этого документа – корректно сформировать показатели для годовой справки 2-НДФЛ.

Какие данные туда нужно вносить? В регистрах вы покажете доходы, выплаченные гражданам за год, суммы предоставленных налоговых вычетов, а также суммы исчисленного, удержанного и уплаченного в бюджет НДФЛ.

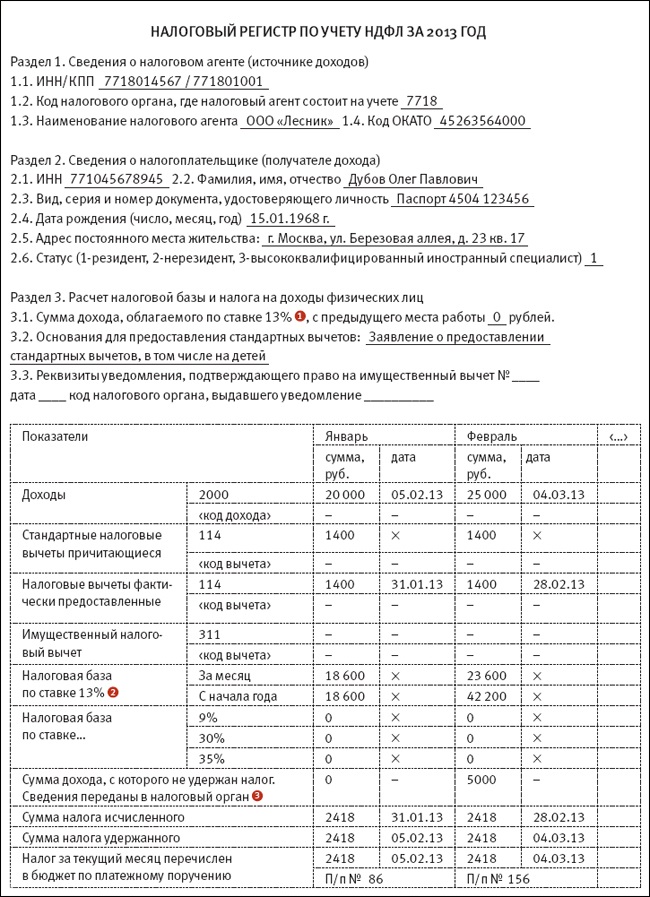

Единого образца налогового регистра для расчета НДФЛ законодательством не предусмотрено. Поэтому разработайте бланк самостоятельно. Для удобства можете воспользоваться образцом. В нем есть все необходимые реквизиты.

А теперь пройдемся по основным моментам, которые должен знать бухгалтер. Регистры рассчитаны на налоговый период (календарный год). Вести их нужно персонально по каждому человеку, который получает от организации доходы, облагаемые НДФЛ. Сами регистры по НДФЛ могут быть как на бумаге, так и в электронном виде.

С какого момента нужно вести регистры по НДФЛ? Как только вы впервые начислили и выплатили какой-либо доход человеку.

Все показатели в регистре налогового учета (кроме суммы НДФЛ) отражайте в рублях и копейках. Сумму налога показывайте в полных рублях. Валютные показатели пересчитывайте по курсу Банка России на дату получения доходов (дату расходов, если они принимаются к вычету).

А заполняя разделы регистра по НДФЛ, используйте справочники, утвержденные ФНС России. Например, при заполнении раздела, в котором отражаются персональные данные человека, следует применять справочники «Коды документов» и «Коды регионов».

Чтобы указать гражданство, адрес и код страны постоянного проживания нерезидентов, используйте Общероссийский классификатор стран мира. В отношении налоговых резидентов укажите код России – 643. При отражении доходов и налоговых вычетов руководствуйтесь справочниками «Коды доходов» и «Коды вычетов».

Налоговая ставка

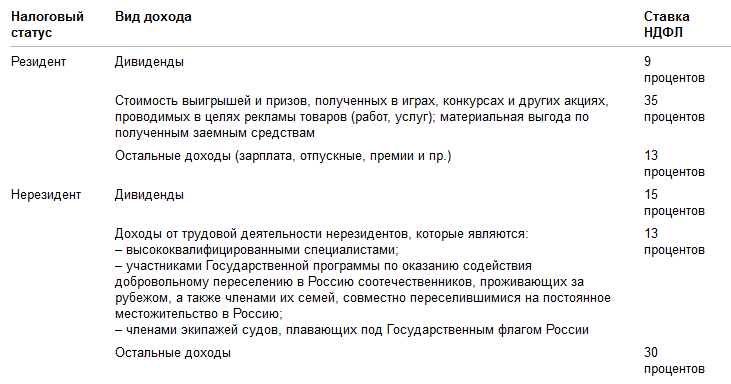

Чтобы правильно удержать НДФЛ, нужно определить его ставку (см. графу с пометкой «1» в образце выше). Она зависит от двух факторов. Во-первых, является человек резидентом или нерезидентом. Во-вторых, какой вид дохода он получает. Подробная информация о ставках налога на доходы приведена в таблице.

Ставки НДФЛ по основным видам доходов

Статус получателя дохода определяйте по количеству календарных дней, которые человек находился на территории России в течение 12 следующих подряд месяцев.

Если этот показатель равен 183 календарным дням или более, то гражданин считается налоговым резидентом. Соответственно, по его доходам нужно применять ставки НДФЛ, установленные для резидентов.

Обратите внимание: в течение года налоговый статус сотрудника может измениться. Ведь 12-месячный период не ограничен календарным годом. И определять его нужно на каждую дату выплаты дохода сотруднику.

Нужно определить налоговый статус сотрудника (резидент или нерезидент). По каким документам считать время пребывания человека на территории России? Тут используйте документы, в которых фиксируются даты пересечения человеком государственной границы или подтверждается факт нахождения на российской территории. Период пребывания в стране отсчитывайте начиная со дня прибытия (въезда) человека в Россию. Дни отъезда и возвращения также включите в количество дней пребывания в стране. Об этом сказано в письме Минфина России от 7 октября 2010 г. № 03-04-06/6-245.

Так, даты въезда в Россию и выезда из нее можно установить по отметкам российской пограничной службы в загранпаспорте или в миграционной карте. Бывает, что отметки о въезде в паспорте вовсе нет. Допустим, человек приехал из Украины или Республики Беларусь.

Тогда вы можете запросить другие документы. Например, квитанции о проживании в гостинице, а для работающих сотрудников – табели учета рабочего времени или справки с места работы, выданные на основании данных табелей.

Заметьте, документы с отметкой о регистрации по местожительству нельзя использовать в качестве подтверждения налогового статуса! Сами по себе они не подтверждают факт пребывания в нашей стране. Данный вывод есть в письме Минфина России от 27 июня 2012 г. № 03-04-05/6/782.

Рассчет НДФЛ

Налоговую базу рассчитывайте отдельно по каждому виду доходов, в отношении которых установлены различные ставки (см. графу с пометкой «2» в образце выше). НДФЛ удерживайте в целых рублях. Если рассчитанная сумма налога будет с копейками, то сумму до 50 коп. отбрасывайте, а 50 коп. и более округляйте до полного рубля.

Если доходы облагаются по ставке 13 процентов, налоговую базу рассчитывайте ежемесячно нарастающим итогом по такой формуле:

НБ = Д – НД – НВ,

где НБ – налоговая база по НДФЛ с начала года по текущий месяц включительно; Д – доходы, полученные сотрудником с начала года по текущий месяц включительно; НД – доходы, не облагаемые НДФЛ; НВ – налоговые вычеты (стандартные, имущественные, профессиональные, социальные).

Иногда бывает, что сумма налоговых вычетов за год больше доходов, полученных за этот период. В этом случае налоговая база равна нулю. А про образовавшуюся разницу забудьте. Переносить ее на следующий год не нужно.

Исключение – имущественный вычет на строительство или покупку жилья. Его остаток переносится на следующий налоговый период. То есть на следующий год.

Когда базу вы определили, остается только рассчитать сам налог (13%). Для этого воспользуйтесь формулой:

НДФЛ = НБ × 13% – НДФЛу,

где НДФЛ – НДФЛ, удерживаемый по ставке 13%; НБ – налоговая база по НДФЛ с начала года по текущий месяц включительно; НДФЛу – НДФЛ, удержанный с начала года по предыдущий месяц включительно.

Ну а теперь о других ставках. Если доходы облагаются НДФЛ по 9, 15, 30, 35 процентов, налоговую базу рассчитывайте по следующей формуле:

НБ = Д – НД,

где НБ – налоговая база по НДФЛ; Д – доходы; НД – доходы, не подлежащие налогообложению.

Будьте внимательны: налог, удерживаемый по ставке, отличной от 13 процентов, нужно рассчитывать с каждой выплаты (не нарастающим итогом). Формула такая:

НДФЛ = НБк.в. × СН,

где НДФЛ – НДФЛ, удерживаемый по ставке 9, 15, 30 или 35%; НБк.в. – налоговая база по НДФЛ по каждой выплате; СН – ставка налога (9, 15, 30 или 35%).

Удержать НДФЛ невозможно

По правилам компания в качестве налогового агента удерживает и перечисляет НДФЛ за своих сотрудников. Но не всегда есть возможность этот налог удержать.

Например, сотрудник получил доход в натуральной форме или в течение года стал нерезидентом (НДФЛ в этом случае нужно пересчитать по ставке 30%). Тут возможно два варианта развития событий.

Первая ситуация – после месяца, в котором не удалось удержать налог, сотрудник получает другие доходы в денежной форме. Здесь у налогового агента появляется возможность удержать ту сумму НДФЛ. При этом не забывайте о важном правиле. Удерживаемая сумма налога не может превышать 50 процентов суммы выплаты. Так сказано в пункте 4 статьи 226 НК РФ.

Но возможен и другой случай. Работник уволился. Тогда удержать налог у вас вообще не получится. Такая же ситуация возникает, если доход в натуральной форме получил человек, не являющийся сотрудником организации, например покупатель.

Будьте внимательны! О выплаченных доходах, из которых компания не удержала налог, придется сообщить налоговикам. Это относится и к доходам в натуральной форме или в виде вы-игрышей. Направьте в инспекцию сообщение по форме 2-НДФЛ, в графе «Признак» поставьте код «2». Это нужно сделать в течение месяца после окончания того года, в котором такие доходы были выплачены.

О том, что налог не удержан, сообщите и самому человеку, получившему доход. Ну и сделайте соответствующую запись в регистре (см. графу с пометкой «3» в образце выше).

После того как всех известили, удерживать недостающую сумму налога вы уже не обязаны. Даже если появится такая возможность (см. письмо Минфина России от 12 марта 2013 г. № 03-04-06/7337). Заплатить НДФЛ в бюджет должен тот, кто получил доход.

Редакция журнала «Семинар для бухгалтера»

Скопировать ссылку

Скопировать ссылку