По итогам I квартала 2015 года все работодатели — ООО и ИП — должны сдать отчеты во внебюджетные фонды. И в отдельных случаях «упрощенцам» потребуется подготовить декларацию по ЕНВД, расчет по налогу на имущество организаций, экологическую отчетность, декларацию по НДС. Вся информацию представлена в сводной таблице в конце статьи.

Расчеты во внебюджетные фонды за I квартал 2015 года

Все организации на УСН и предприниматели, стоящие на учете во внебюджетных фондах как работодатели, даже если в Iквартале они работали в одиночку, обязаны представить расчеты по страховым взносам с доходов сотрудников.

Если зарплата и никакие другие вознаграждения работникам в отчетном квартале не выплачивались, взносы вы не начисляли. Отчетность в этом случае будет нулевая. Но сдавать ее тем не менее придется.

Внимание: отчитываться за взносы, уплаченные в I квартале предпринимателем на личное страхование, не нужно. Такая отчетность не предусмотрена законодательством ни по итогам кварталов, ни по итогам года.

Что касается непосредственно отчетных форм и сроков.

Расчет в ФСС. Первым делом сдается расчет в Фонд социального страхования РФ по форме-4 ФСС (утверждена приказом Минтруда России от 19.03.2013 № 107н). Какие именно разделы расчета представлять, поможет разобраться табл. 2, размещенная в конце данной статьи.

Сроки отчетности в ФСС, начиная с 2015 года, варьируются в зависимости от формата представления отчета. Если расчет сдается на бумаге, то по итогам I квартала 2015 года нужно отчитаться не позднее 20 апреля 2015 года. А если расчет в электронном виде, то не позднее 27 апреля. Заметьте: крайний срок во втором случае — это 25-е число. Но в апреле оно выпадает на выходной — субботу, поэтому срок переносится на ближайший рабочий день (п. 7 ст. 4, подп. 2 п. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ, далее — Закон № 212-ФЗ).

Сдавать отчетность в ФСС электронно может по желанию любой плательщик. В обязательном случае данный формат применяется, если среднесписочная численность сотрудников за прошлый год (у новых фирм — за текущий год) превышает 25 человек (п. 10 ст. 15 Закона № 212-ФЗ).

Расчет в ПФР. Отчетность в Пенсионный фонд сдается по форме РСВ-1 ПФР (утверждена постановлением Правления ПФ РФ от 16.01.2014 № 2п). Какие именно разделы расчета представлять, поможет разобраться табл. 3, размещенная в конце данной статьи. Заметим, указанная форма содержит данные индивидуального (персонифицированного) учета. Поэтому представлять в Пенсионный фонд какие-либо дополнительные формы не нужно.

Сроки отчетности в ПФР, начиная с 2015 года, варьируются в зависимости от формата представления отчета. Если расчет сдается на бумаге, то по итогам I квартала 2015 года нужно отчитаться не позднее 15 мая 2015 года. А если расчет в электронном виде, то не позднее 20 мая (подп. 1 п. 9 ст. 15 Закона № 212-ФЗ).

Сдавать отчетность в ПФР электронно может по желанию любой плательщик. В обязательном случае данный формат применяется, если среднесписочная численность сотрудников — 25 человек и более (п. 10 ст. 15 Закона № 212-ФЗ, абз. 3 п. 2 ст. 8 Федеральный закон от 01.04.96 № 27-ФЗ).

Декларация по ЕНВД за I квартал 2015 года

Налоговую декларацию по единому налогу на вмененный доход по итогам I квартала 2015 года нужно подать в ИФНС до 20 апреля 2015 года включительно тем плательщикам, кто совмещает «упрощенку» с ЕНВД (п. 3 ст. 346.32 НК РФ).

Внимание: начиная с отчетности за I квартал 2015 года, декларация по ЕНВД подается по новой форме. Она утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/353@.

Расчет по налогу на имущество за I квартал 2015 года

Начиная с 2015 года все фирмы на УСН, имеющие в составе своих основных средств недвижимость, поименованную в региональном кадастровом списке, обязаны платить налог на имущество (п. 2 ст. 346.11 НК РФ). Указанный перечень объектов должен быть утвержден властями не позднее 1 января 2015 года (п. 7 ст. 378.2 НК РФ). Если ваше имущество поименовано в нем, то в отношении таких активов вы должны рассчитывать и платить налог на имущество. Найти объект недвижимости в списках можно по адресу, кадастровому номеру или коду Классификатора адресов России (КЛАДР).

В течение года по итогам отчетных периодов необходимо рассчитывать авансовые платежи по налогу на имущество, если законом вашего субъекта РФ не предусмотрено иное (п. 2 ст. 383 НК РФ). И — подавать налоговый расчет (п. 3 ст. 379, ст. 386 НК РФ). Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года (п. 2 ст. 379 НК РФ).

Форма расчета утверждена приказом ФНС России от 24.11.2011 № ММВ-7-11/895. Подается документ в налоговую инспекцию не позднее 30 календарных дней с даты окончания соответствующего периода (п. 2 ст. 386 НК РФ). То есть за I квартал 2015 года нужно отчитаться до 30 апреля включительно.

Сумма аванса по общему правилу считается так (подп. 1 п. 12 ст. 378.2 НК РФ):

Экологическая отчетность за I квартал 2015 года

Если вы платите экологический сбор, то ежеквартально должны сдавать в Росприроднадзор такую отчетность, как расчет платы за негативное воздействие на окружающую среду. Напомним, есть следующих четыре случая, когда платится подобный сбор (п. 1 Порядка, утвержденного постановлением Правительства РФ от 28.08.92 № 632):

Вы осуществляете выбросы загрязняющих веществ в атмосферу стационарными объектами. Например, сюда относится работа котельных, заводских цехов (п. 3 Порядка, утвержденного приказом Ростехнадзора от 24.11.2005 № 867, далее — Порядок № 867).Вы осуществляете выбросы загрязняющих веществ в атмосферу передвижными объектами. Например, используете в своем бизнесе транспорт, работающий на топливе. Или генераторные установки, оборудованные дизельными двигателями (п. 4 Порядка № 867).Вы сбрасываете загрязняющие вещества в водные объекты. Допустим, в поверхностные водные объекты. Например, озера, водохранилища, пруды, реки (ст. 5 Водного кодекса РФ).Вы размещаете отходы производства и потребления. Заметьте, в данном случае имеется в виду деятельность специализированных организаций по хранению и захоронению отходов (например, отработанных люминесцентных ламп, бытового мусора) на полигонах, шламохранилищах, хвостохранилищах, отвалах горных пород (ст. 1 Федерального закона от 24.06.98 № 89-ФЗ, постановление Президиума ВАС РФ от 17.03.2009 № 14561/08).

Форма отчета утверждена приказом Ростехнадзора от 05.04.2007 № 204. Подается она не позднее 20 календарных дней по истечении отчетного квартала (п. 3 Общих положений Порядка заполнения расчета, п. 1 приказа Ростехнадзора от 08.06.2006 № 557). При этом если 20-е число выпадает на выходной день, сдайте отчетность накануне. Поскольку перенос срока на следующий рабочий день, как это установлено, например, в отношении налогов, не предусмотрен.

В какой форме представлять расчет, зависит от суммы, исчисленной к уплате. Так, если сумма платежа меньше 50 000 руб., расчет можно оформлять в бумажном виде. Причем такой расчет должен быть пронумерован, прошнурован и скреплен печатью. Если платеж равен 50 000 руб. или превышает данный размер, отчетность сдавайте электронно — на магнитном носителе или по телекоммуникационным каналам связи (п. 11 и 17 Общих положений Порядка заполнения расчета).

Декларация по НДС за I квартал 2015 года

Если вы по собственной инициативе по просьбе контрагента выставляли в I квартале 2015 года счета-фактуры с выделенным НДС, то по итогам квартала вы должны сдать декларацию по НДС. Также данную отчетность представляют «упрощенцы» — налоговые агенты по НДС (п. 5 ст. 174 НК РФ). Напомним, про налоговых агентов сказано в статье 161 НК РФ.

Форма декларации утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Если вы выписываете счета-фактуры по собственной инициативе, декларацию по НДС в 2015 году нужно подавать только в электронном виде (абз. 1 п. 5 ст. 174 НК РФ). Иначе отчетность будет считаться не представленной (абз. 4 п. 5 ст. 174 НК РФ). А вот когда вы выступаете налоговым агентом по НДС, можно отчитываться как электронно, так и на бумаге — на ваш выбор. Исключение: ситуация, когда вы в качестве налогового агента по НДС осуществляете предпринимательскую деятельность в интересах другого лица на основе посреднических договоров. Тогда вы также обязаны сдавать декларации по НДС только электронно (абз. 3 п. 5 ст. 174 НК РФ).

Срок сдачи декларации по НДС за I квартал во всех случаях — не позднее 25 апреля. А поскольку это число в 2015 году выпадает на выходной (субботу), то крайний срок переносится на 27 апреля (п. 7 ст. 6.1, ст. 163, абз. 1 п. 5 ст. 174 НК РФ). Напомним, ранее, до 2015 года, нужно было отчитаться не позднее 20-го числа по итогам отчетного квартала. То есть с 2015 года срок отчетности по НДС увеличен.

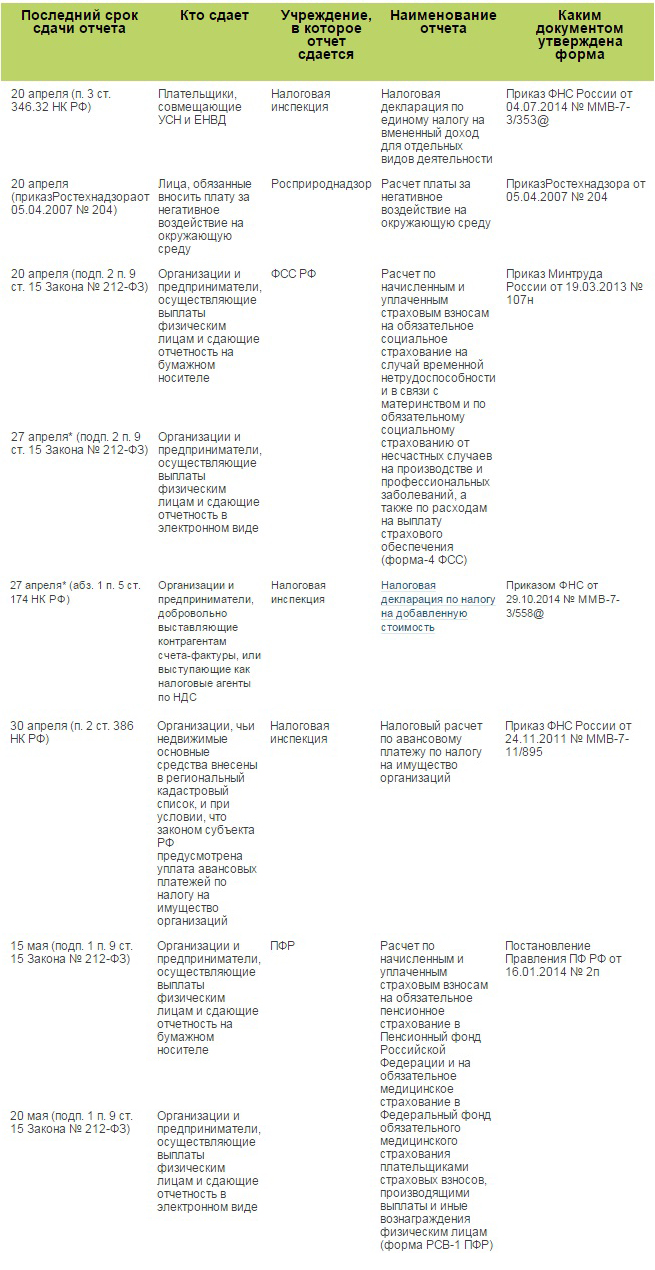

Таблица 1. Сроки сдачи отчетности на УСН по итогам I квартала 2015 года

* Крайний срок для сдачи электронной отчетности в ФСС РФ и декларации по НДС за I квартал — 25 апреля. Этот день в 2015 году является выходным, поэтому последний день срок переносится на следующий за ним рабочий день (п. 7 ст. 4 и подп. 2 п. 9 ст. 15 Закона № 212-ФЗ, п. 7 ст. 6.1, абз. 1 п. 5 ст. 174 НК РФ).

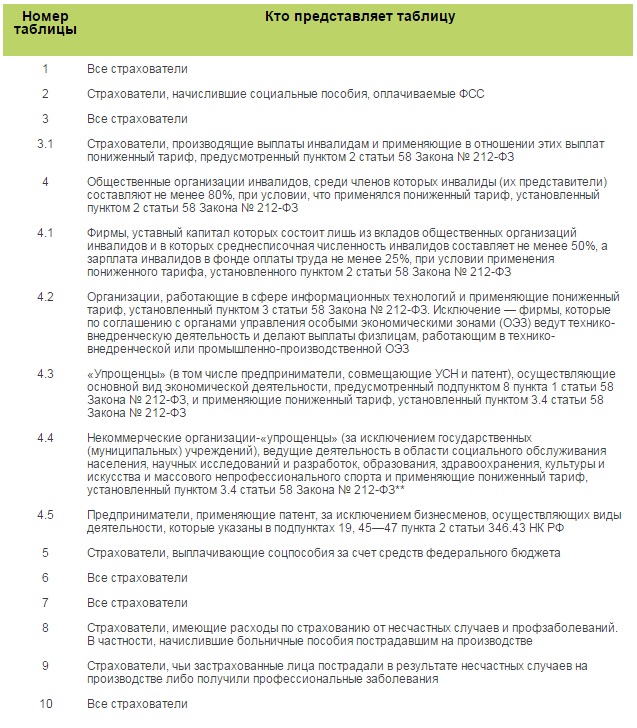

Таблица 2. Какие таблицы включаются в форму-4 ФСС*

** В порядке заполнения таблицы 4.4 указано, что плательщики, которые ее должны представлять, применяют тариф, установленный пунктом 2 статьи 58 Закона № 212-ФЗ. Судя по всему, это опечатка, так как льгота для заполняющих данную таблицу установлена пунктом 3.4 статьи 58 Закона № 212-ФЗ.* Форма-4 ФСС утверждена приказом Минтруда России от 19.03.2013 № 107н.

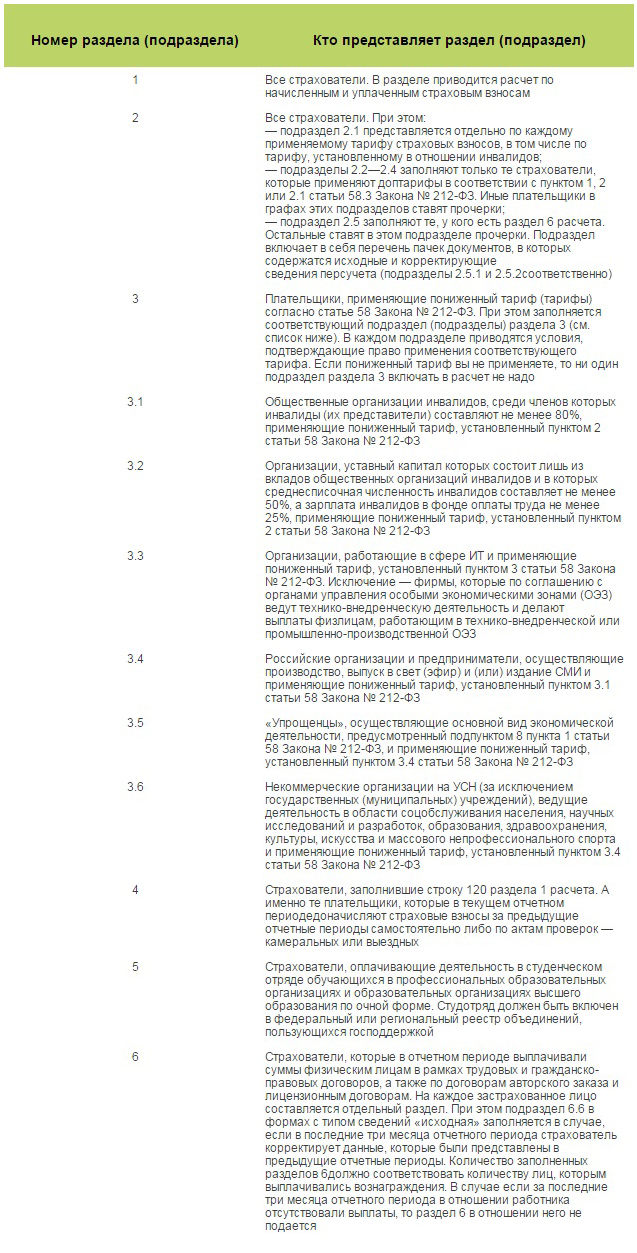

Таблица 3. Какие разделы (подразделы) включаются в форму РСВ-1 ПФР*

* Форма РСВ-1 ПФР утверждена постановлением Правления ПФР от 16.01.2014 № 2п.

По материалам журнала «Упращенка»

Скопировать ссылку

Скопировать ссылку