Определение понятия «бизнес»

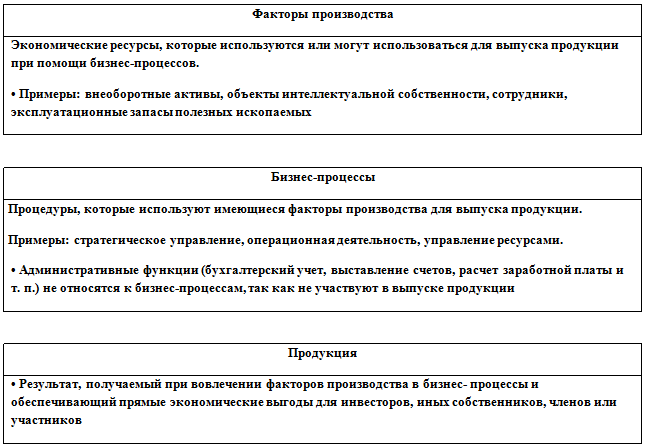

Для того чтобы признать объект приобретения бизнесом, достаточно убедиться в том, что в наличии есть два элемента из приведенных выше: факторы производства и бизнес-процессы. Выпускаемая продукция не является обязательным элементом на дату приобретения.

В добывающей отрасли ситуация осложняется тем, что объект приобретения может находиться на различных стадиях развития. Это может быть:

- предприятие на этапе предварительного изучения территории;

- компания на стадии геологоразведки:

– компания, получившая лицензию на разработку минеральных ресурсов;

– предприятие на этапе детального изучения перспективной территории (бурение разведочных скважин, определение фактического наличия запасов минеральных ресурсов и т. п.);

- проект развития:

– компания, которая провела аудит запасов и определила, что разработка месторождения является технически обоснованной и экономически рентабельной;

– компания на стадии разработки и строительства;

- производственный объект, уже ведущий добычу и переработку природных ископаемых.

Приобретение проекта развития или действующей производственной компании не вызывает вопросов — это явно сделка по объединению бизнеса. Даже если предприятие еще не выпускает готовую продукцию, покупатель с момента сделки получает возможность использовать приобретенные факторы производства (ресурсы, сотрудников, лицензии и др.) и имеющиеся на предприятии бизнес-процессы с целью производства продукции в будущем.

При этом не имеет значения то, как именно продавец управлял этим предприятием или что с ним собирается делать покупатель. Важно именно наличие возможности достижения целей бизнеса. Например, если в купле-продаже участвуют не все факторы производства и процессы, которые продавец использовал для управления, сделка тем не менее может считаться объединением бизнеса — ведь покупатель может интегрировать уже имеющиеся у него активы и бизнес-процессы с приобретенными или приобрести недостающие элементы у других участников рынка.

Но как правильно классифицировать операцию по приобретению компании на стадии предварительного изучения территории или геологоразведки? Для этого необходимо проанализировать объект приобретения и ответить на ряд вопросов, чтобы определить, какие элементы понятия «бизнес» присутствуют у данного предприятия:

- Выпускает ли предприятие какую-либо продукцию?

Для предприятия на стадии геологоразведочных работ ответ на этот вопрос будет отрицательным. Но это еще не значит, что сделку нельзя считать объединением бизнеса: МСФО (IFRS) 3 допускает отсутствие продукции на этапе развития компании, и этот критерий не является принципиальным.

- Начата ли запланированная основная деятельность предприятия?

Для ответа на этот вопрос необходимо получить информацию от производственных и технических специалистов о том, какие работы были проведены на предприятии до сделки: возможно, уже осуществлялись технологические исследования месторождения, есть результаты поискового/разведочного бурения, подготовлено технико-экономическое обоснование разработки месторождения или произведен подсчет запасов. В РСБУ затраты на проведение разведочных работ обычно отражаются по дебету сч. 97 «Расходы будущих периодов», и при наличии доступа можно использовать для анализа отчетность и учетные данные объекта приобретения. Наличие капитализированных затрат на сч. 97 в РСБУ также свидетельствует о том, что запланированная основная деятельность предприятия — геологоразведка — начата и может быть продолжена силами покупателя.

- Есть ли у предприятия потребляемые факторы производства, т. е. экономические ресурсы, с помощью которых в будущем сможет выпускаться продукция?

Здесь важно рассмотреть все имеющиеся факторы производства: сотрудники в штате или на аутсорсинге, объекты интеллектуальной собственности (в частности, лицензии на пользование недрами), внеоборотные активы (объекты недвижимости, оборудование), скважины и соответствующие приспособления. Важнейшим фактором производства, безусловно, являются вероятные или доказанные запасы полезных ископаемых.

- Есть ли на предприятии процессы, которые, воздействуя на потребляемые факторы производства, могут в будущем привести к выпуску продукции?

Для анализа бизнес-процессов на предприятии желательно опять же привлечь производственных и технических специалистов. Какие-то бизнес-процессы могут отсутствовать на самом предприятии, но покупатель может внедрить свои процессы, интегрировав объект приобретения в группу и наладив стратегическое и операционное управление ресурсами, например через собственную управляющую компанию.

- Разработан ли план производства продукции для объекта приобретения?

В добывающих отраслях для каждой производственной компании обычно строится экономическая модель долгосрочного развития месторождения, которая охватывает весь предполагаемый срок его разработки. Именно такую модель можно считать планом производства продукции: она показывает, при каких экономических параметрах разработка месторождения является технически обоснованной и экономически рентабельной. Модель долгосрочного развития корректируется при изменениях внешних входящих данных, а также используется для краткосрочного планирования деятельности предприятия.

- Имеются ли у предприятия возможности получения доступа к клиентам, которым будет реализована продукция?

Как правило, компании добывающей отрасли не испытывают недостатка в клиентах — покупателях готовой продукции: полезные ископаемые являются биржевыми товарами, и возможность доступа к клиентам всегда есть посредством товарных бирж. Покупатели продукции золотодобывающих компаний — банки, и доступ к ним также обеспечен.

Ответы на перечисленные вопросы следует изложить в письменном виде, задокументировав результаты проведенного анализа деятельности приобретаемого объекта и сделав вывод о классификации сделки как объединения бизнеса или приобретения актива (активов). Грань между этими категориями для компаний на стадии геологоразведки настолько тонка, что два разных специалиста МСФО могли бы классифицировать одно и то же предприятие по-разному. Именно по причине субъективности подхода нужно четко сформулировать свою позицию и, конечно, обсудить ее с аудиторами заранее, до того, как начнется проработка отражения операции в консолидированной финансовой отчетности по МСФО и примечаниях к ней.

Рассмотрим несколько примеров классификации сделки как объединения бизнеса или приобретения актива (активов) согласно МСФО (IFRS) 3.

Пример 1

Нефтегазовая компания «Петролеум» приобретает систему газопроводов, используемых для транспортировки природного газа. Трудовые ресурсы — технические и производственные специалисты, административная служба — также являются предметом сделки.

Система газопроводов и трудовые ресурсы — это факторы производства. Бизнес-процессы, осуществляемые техническими и производственными специалистами, также входят в сделку. Результат деятельности — транспортировка природного газа в пункт назначения — это третий элемент бизнеса. Таким образом, объект сделки полностью соответствует определению бизнеса согласно МСФО (IFRS) 3.

Даже если бы в этой ситуации трудовые ресурсы не переходили к покупателю, компания «Петролеум» могла бы заключить договоры подряда на техническое обслуживание месторождения, передать это на аутсорсинг. И такая сделка все равно считалась бы объединением бизнеса, так как недостающий элемент легко восполним.

Пример 2

Горнодобывающая компания «Голд» приобретает предприятие на стадии разработки. Объект сделки включает в себя все факторы производства (трудовые ресурсы, лицензию на пользование недрами, подтвержденные запасы полезных ископаемых, а также объекты недвижимости и оборудование) и бизнес-процессы по геологоразведке и оценке, необходимые для производства продукции.

Это предприятие полностью соответствует определению бизнеса по МСФО (IFRS) 3, так как содержит по крайней мере два элемента понятия «бизнес»: факторы производства и бизнес-процессы.

Пример 3

Горнодобывающая компания «Золото» покупает золотоносный участок для ведения геологоразведочных работ (с подтвержденными запасами золота), но разработка в соответствии с планом развития еще не начата.

Согласно МСФО (IFRS) 3 приобретение данного участка может представлять собой объединение бизнеса, если участник рынка может объединить приобретаемый ресурс с собственными факторами производства и процессами в целях производства продукции в будущем. Однако данная ситуация является спорной: разработка не начата, бизнес-процессы не организованы, трудовые ресурсы не задействованы. Компании «Золото» предстоит доказать, что интеграция приобретаемого объекта с ее собственными возможностями реальна.

Пример 4

Горнодобывающая компания «Аурум» приобретает месторождение, разработка которого велась 15 лет назад, но затем была остановлена, и никакие работы в течение этих 15 лет не осуществлялись. Покупатель планирует заново провести геологоразведку с целью установить наличие там запасов золота, разработка которых может являться технически обоснованной и экономически рентабельной.

На данном месторождении присутствуют только факторы производства — потенциальные запасы золота, а также лицензия на пользование недрами. Никаких бизнес-процессов нет, поэтому данная сделка будет считаться приобретением актива (активов).

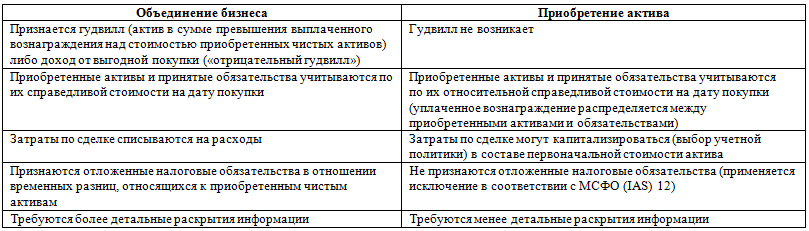

Классификация сделки оказывает непосредственное влияние на отражение операции по приобретению в учете. Основные отличия учета сделки по объединению бизнеса от учета приобретения актива (активов) представлены в таблице.

Отличия учета сделки по объединению бизнеса

от учета приобретения актива

Раскрытие информации о приобретении бизнеса

В качестве иллюстрации того, как обычно выглядит учетная политика по МСФО в части приобретения бизнеса, можно рассмотреть фрагмент консолидированной финансовой отчетности ОАО «Северсталь» и его дочерних предприятий, подготовленной в соответствии с МСФО.

Пример 5

ОАО «Северсталь» (2011 год)[4]

Приобретение дочерних компаний

Приобретение дочерних компаний было отражено Группой с использованием метода приобретения.

Первоначальный учет приобретения дочерней компании предполагает оценку справедливой стоимости приобретенных идентифицируемых активов, принятых обязательств и переданного возмещения. Если первоначальное распределение стоимости не завершено по состоянию на конец отчетного периода, в котором было осуществлено приобретение, Группа учитывает приобретение компании, используя предварительную стоимость по тем показателям отчетности, по которым оценка не завершена. Группа признает все корректировки предварительной оценки в результате окончательного распределения стоимости в течение 12 месяцев с даты приобретения. В результате гудвилл или доход от выгодного приобретения корректируется соответственно.

Сравнительная информация за периоды, предшествующие завершению окончательной оценки, представляется так, как если бы окончательная оценка была завершена на дату приобретения.

Приобретение компаний, осуществляемое поэтапно

При приобретении компании, осуществляемом поэтапно, Группа переоценивает предыдущий процент владения ассоциированной компанией или совместным предприятием по справедливой стоимости на дату приобретения и признает полученный в результате доход или расход, если есть, в прибылях или убытках.

Гудвилл

Гудвилл определяется как разница между:

- совокупной на дату приобретения справедливой стоимостью переданного возмещения, доли неконтролирующих акционеров и, при приобретении компании, осуществляемом поэтапно, справедливой стоимостью доли неконтролирующих акционеров на дату приобретения, которой покупатель ранее владел в приобретаемом предприятии, и

- долей чистой справедливой стоимости приобретенных идентифицируемых активов и принятых обязательств.

Гудвилл отражается по первоначальной стоимости и впоследствии переоценивается за вычетом накопленных убытков от обесценения. Гудвилл, возникший при приобретении дочерних предприятий, отражается в составе нематериальных активов, а гудвилл по ассоциируемым и совместно контролируемым компаниям включается в балансовую стоимость инвестиций в эти компании.

При увеличении процента владения в уже приобретенной ранее компании (в рамках неконтрольного процента) гудвилл не признается. Разница между приобретенной долей чистых активов и переданным возмещением признается в капитале.

Когда гудвилл относится к единице, генерирующей денежные потоки, и часть операций, относящихся к ней, выбывает, гудвилл, связанный с этими операциями, включается в балансовую стоимость при определении прибыли или убытка от выбытия.

Доход от выгодного приобретения представляет собой превышение доли чистой справедливой стоимости приобретенных Группой идентифицируемых активов и принятых обязательств над переданным возмещением, при приобретении компании, осуществляемом поэтапно, — справедливой стоимостью доли неконтролирующих акционеров на дату приобретения, которой покупатель ранее владел в приобретаемом предприятии. Доход признается в отчете о прибылях и убытках на дату приобретения.

К сделкам по приобретению актива, группы активов или компании, не подпадающей под определение бизнеса, применимы другие разделы учетной политики: затраты на разведку и оценку запасов минеральных ресурсов, затраты на деятельность по разработке минеральных ресурсов, основные средства, нематериальные активы (за исключением гудвилла), запасы и т. д.

Определение даты приобретения компании

Установление даты получения контроля над приобретаемым предприятием — еще один важный момент, влияющий на отражение сделки в учете и отчетности, а также на раскрытие информации в примечаниях к консолидированной финансовой отчетности.

Справка

Дата приобретения — это дата, на которую приобретающая сторона получает контроль над приобретаемым бизнесом или активом (МСФО (IFRS) 3, Приложение A).

Контроль — это наличие полномочий управления финансовой и операционной деятельностью компании с целью получения прибыли от ее деятельности.

Как правило, дата приобретения компании — это дата юридического заключения сделки, т. е. дата, когда покупатель принимает у продавца законное право собственности на долю в компании, а также все иные права в отношении доли, закрепленные за ней. Но на практике в МСФО (IFRS) 3 указано, что фактический контроль может быть получен до или после даты формального перехода права собственности с юридической точки зрения. И в связи с этим определение даты перехода контроля становится отдельной задачей для специалиста по МСФО. Ситуация несколько осложняется, например, когда сделка была совершена на границе отчетных периодов, и от того, какую дату считать датой приобретения компании, зависит раскрытие сделки в консолидированной финансовой отчетности и примечаниях к ней.

Для облегчения учета сделки дата приобретения может быть приравнена к первому или последнему числу того месяца, в котором был подписан договор купли-продажи, так как обычно бухгалтерский учет по РСБУ закрывается на конец каждого месяца. Конечно, это возможно только в том случае, если перенос даты не приводит к существенным изменениям признаваемых в учете сумм.

Дата приобретения может предшествовать дате юридического заключения сделки, если по письменному соглашению сторон покупатель получает контроль над приобретаемой компанией до даты формального перехода права собственности.

Противоположная ситуация — переход контроля наступает после заключения сделки, когда в документах по сделке содержатся отлагательные условия. Например, завершение сделки может зависеть от решения акционеров или от получения разрешения контролирующего органа.

Пример из российской практики: завершение сделки ограничено и обусловлено получением покупателем письменного одобрения Федеральной антимонопольной службы Российской Федерации (ФАС РФ). Подразумевается, что дата перехода контроля не может предшествовать получению разрешения от надзорного органа, и завершение сделки откладывается до этого момента.

Но само получение одобрения в действительности может быть простой формальностью, и в этом случае аудиторы вправе усомниться, не был ли контроль по факту получен раньше, при подписании самого договора купли-продажи и до выполнения того самого отлагательного условия. Помочь определить дату перехода контроля в данной ситуации могут ответы на следующие вопросы:

- С какого момента сделка стала «необратимой», т. е. когда стороны уже не могли отступить от договора о намерениях и отказаться от купли-продажи без штрафных санкций?

- Когда были назначены сотрудники, ответственные за интеграцию объекта приобретения в группу (например, руководитель проекта со стороны управляющей компании)?

- Когда была передана от продавца к покупателю рабочая документация по приобретенному предприятию?

- Когда началась подготовка инвестиционной программы и плана закупок (уже в составе группы компаний покупателя) для приобретенного предприятия?

- Если в составе затрат объекта приобретения есть статья «Услуги управления», то когда платежи по этой статье расходов стали адресоваться покупателю, а не продавцу?

- Когда к покупателю перешло право управления банковскими счетами приобретенного предприятия?

Пример 6

Отчетная дата для подготовки консолидированной промежуточной отчетности группы компаний «Серебро» — 30 июня 2012 г. Договор о намерениях купить долю в предприятии «Рудник» у компании «Золото» был подписан 15 июня 2012 г. и содержал отлагательное условие — получение разрешения ФАС РФ. Разрешение ФАС было получено 30 июня 2012 г., но в соответствии с условиями сделки завершение купли-продажи произошло 6 июля 2012 г., когда был подписан и нотариально заверен сам договор купли-продажи доли в предприятии «Рудник». Работа по интеграции предприятия «Рудник» в группу компаний «Серебро» началась 9 июля 2012 г., когда были переданы документы и назначены ответственные лица.

Точка зрения 1. Группа компаний «Серебро» получила контроль над предприятием «Рудник», как только ФАС дала разрешение на сделку, т. е. 30 июня 2012 г. Предприятие «Рудник» консолидируется в отчетности группы «Серебро» по состоянию на 30 июня 2012 г., информация об объединении бизнеса раскрывается в отдельном примечании.

Точка зрения 2. Группа компаний «Серебро» приобрела фактический контроль над предприятием «Рудник», когда получила от компании «Золото» всю правовую и бухгалтерскую документацию и начала реальное управление финансовой и операционной деятельностью предприятия. Предприятие «Рудник» не консолидируется в отчетности группы «Серебро» по состоянию на 30 июня 2012 г., информация об объединении бизнеса раскрывается в примечании «События после отчетной даты».

Заключение

Таким образом, не самые сложные аспекты применения МСФО (IFRS) 3 применительно к добывающей отрасли вызывают ряд вопросов и требуют тщательной проработки. Это лишний раз говорит о том, что специалисту по МСФО в своей работе необходимо тесно общаться с представителями разных служб и отделов, аккумулировать полученную информацию и применять свое профессиональное суждение для отражения операции в учете и отчетности.

[1] Пресс-релиз «Сделки M&A в горнодобывающем и металлургическом секторах: их доля в структуре инвестиций повышается?» (сайт компании «Эрнст энд Янг» www.ey.com).

[2] Пресс-релиз «Несмотря на волатильность, интерес к сделкам слияния и поглощения в горнодобывающей отрасли остается на высоком уровне?» (сайт компании «Эрнст энд Янг» www.ey.com).

[3] Бизнес-лента АЭИ «Бизнес-ТАСС» www.biztass.ru/news.

[4] Официальный сайт ОАО «Северсталь», финансовые отчеты: www.severstal.com.

А. А. Яговцева — старший специалист отдела консолидированной отчетности ООО «Руссдрагмет» / Highland Gold Mining Limited, эксперт журнала "Корпоративная финансовая отчетность"

Скопировать ссылку

Скопировать ссылку