Налоговый период по упрощенной системе налогообложения — год. Поэтому окончательный расчет с бюджетом осуществляется в конце каждого года. Тем не менее, Налоговый кодекс РФ обязывает предпринимателей делать платежи каждый квартал. Эта мера введена с целью равномерного поступления денежных средств в бюджет в течение года.

Первый отчетный период в году — по итогам первого квартала (с 1 января по 31 марта). Если были поступления на расчетный счет или в кассу, следует сделать авансовый платеж в бюджет. Это надо сделать не позднее 25 дней после окончания отчетного месяца. При отсутствии доходов платежи в бюджет не делаются.

Авансовые платежи получили свое название потому, что делаются вперед, то есть авансом бюджету. Авансовый платеж за 1 квартал учитывается при подсчете суммы налога по итогам года.

Смещение сроков уплаты авансового платежа по УСН за 1 квартал 2021 года

Из-за коронавируса сроки уплаты авансовых платежей переносились несколько раз. Предпринимателям предоставлялась отсрочка только в первом полугодии 2020 года, однако с 3 квартала все вернулось в прежний режим.

Поэтому уплачивать авансовые платежи по УСН в 2021 году придется в стандартные сроки, так как пролонгация для налогоплательщиков не была предусмотрена.

Как рассчитать авансовый платеж за 1 квартал 2021 года при УCН с объектом «Доходы»

Для расчета аванса по УСН с дохода, вам понадобятся следующие данные:

- Сумма налогооблагаемого дохода, которую вы можете посмотреть в Разделе 1 КУДиР — это книга учета доходов и расходов, обязательная для упрощенцев. Сначала она заполняется на основании данных по расчетному счету и кассы, а затем данные из книги берутся для расчета авансового платежа УСН.

- Размер ставки упрощенного налога, установленной региональными властями по вашему виду деятельности.

- Сумма вычетов, на которую можно снизить налог.

Остановимся немного подробнее на каждом пункте.

Книгу учета доходов и расходов обязаны вести все упрощенцы. Это главный документ учета. Сейчас он не предоставляется в ФНС с отчетностью, но по требованию налоговых органов его нужно будет показать. Поэтому он обязателен к заполнению. Тем более, что он автоматически собирает данные по доходам, необходимые для расчета налога.

Кстати, вести Книгу учета доходов и расходов (КУДиР) вы можете онлайн в сервисе «Моё дело».

Доходами от реализации признаются:

- выручка от продажи произведенных товаров и услуг;

- выручка от перепродажи товаров и другого имущества;

- выручка от продажи имущественных прав.

Учитывается также и предоплата за не отгруженные товары, не оказанные услуги. Потому что налоговая база считается согласно кассовому методу — то есть все, что поступило на расчетный счет и в кассу ИП или организации, облагается налогом. Конечно, если соответствует критериям налогооблагаемых доходов.

Со ставкой налога не все однозначно. Базовый размер УСН с дохода составляет 6%. Но области и регионы получили право предоставлять льготы, снижая ставку до 1%. Поэтому перед началом расчета очень рекомендуем найти закон по применению льготных ставок в вашем регионе.

К суммам вычетов, на которые можно уменьшить налог, относят:

- Страховые платежи за сотрудников. Для ИП — также можно учесть страховые взносы за себя. Какой здесь нюанс — если ИП работает один, без сотрудников, то он может полностью учесть всю сумму страховых взносов. Если же есть сотрудники, то налог можно уменьшить только на сумму, не больше 50% от самого налога.

- Суммы, выплаченные по больничным листам за первые три дня (которые за счет работодателя).

- Для москвичей — уплаченные торговые сборы.

Уплаченный авансовый платеж будет учитываться при расчете УСН за весь год. Итоговую сумму по УСН за 2021 год можно будет снизить на размер авансового платежа за 1 квартал 2021 года.

Расчет авансового платежа по УСН «Доходы» за 1 квартал 2021 года

Организация работает на УСН «Доходы», ставка — 6%. За 1 квартал 2021 года суммарная выручка составила 1 200 000 рублей. Фирма начислила и перечислила за своих наемных работников страховые взносы в размере 80 000 рублей. По больничным листам выплаты не осуществлялись. Плательщиком торгового сбора компания не является.

Рассчитаем авансовый платеж за 1 квартал:

1 200 000 × 6% = 72 000 рублей.

Так как организация уплачивает страховые взносы за своих работников, то может уменьшить сумму авансового платежа не более, чем на половину. Так как страховых взносов было уплачено на 80 000 рублей, уменьшить платеж можно на 36 000 рублей (половина от суммы налога).

Учтем в авансовом платеже размер страховых взносов и получим:

72 000 – 36 000 = 36 000 рублей.

Срок уплаты авансов по УСН за 1 квартал 2021 года

Перечислить авансовый платеж в бюджет по УСН за 1 квартал 2021 года ИП и организации по закону должны не позднее 26 апреля.

При перечислении авансового платежа по УСН за 1 квартал 2021 года сдавать квартальный отчет не требуется. Промежуточная отчетность для данной системы налогообложения не предусмотрена.

Если не сделать авансовый платеж в установленный срок, штраф со стороны ФНС выписан не будет, но пени ведомство начислит.

Как уплатить аванс по УСН с объектом «Доходы» за 1 квартал 2021 года

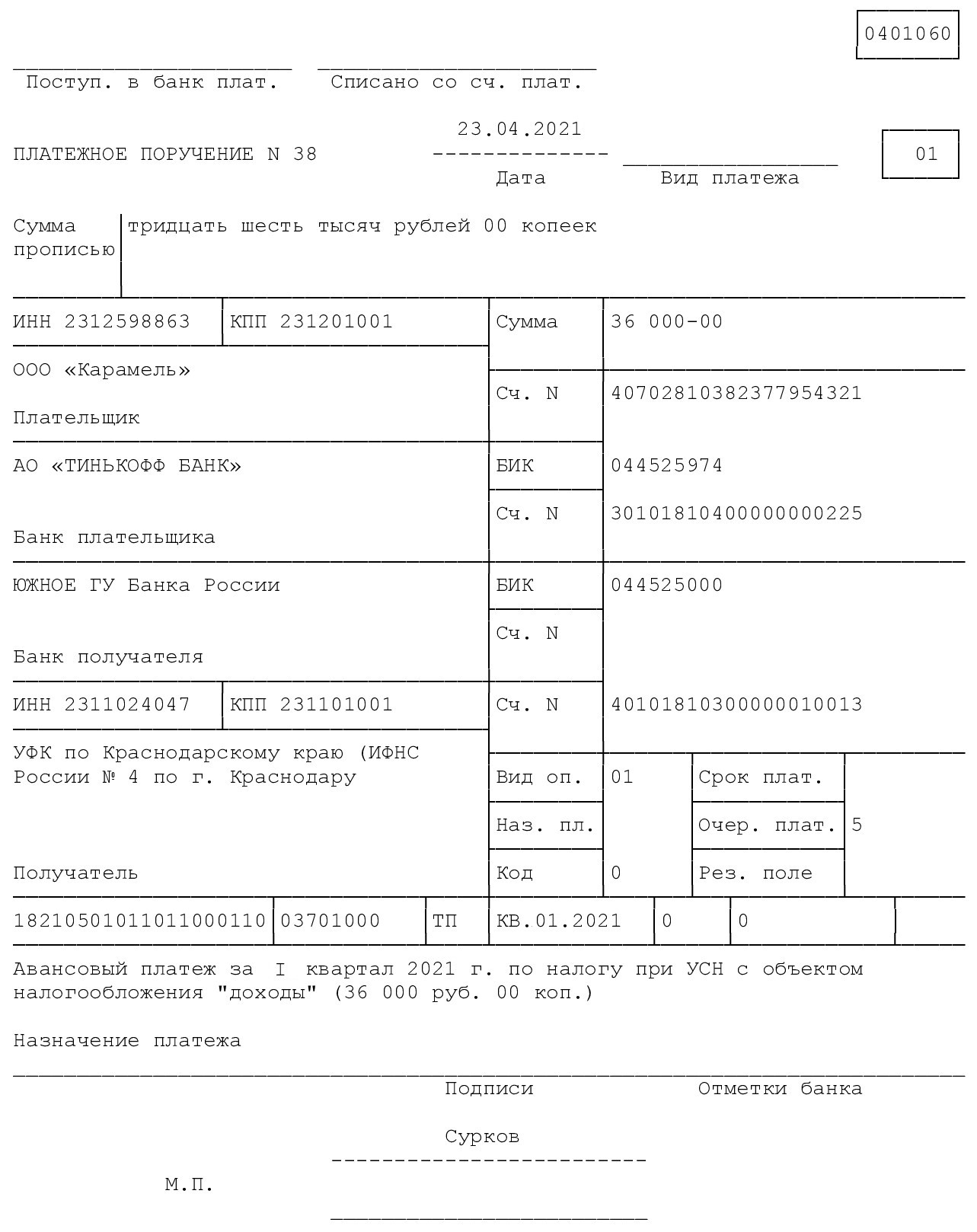

Чтобы перечислить любой налоговый платеж, в том числе и аванс по УСН, проще всего заполнить и отправить в банк платежное поручение. Сегодня практически все ИП и организации используют интернет-банк. Многие интернет-банки очень удобны и помогают заполнить платежные поручения, используя всплывающие подсказки. Но перечисление налога — очень ответственное дело. Поэтому перечислим основные нюансы заполнения платежного поручения.

Пошаговый алгоритм заполнения платежки на перечисление авансового платежа по УСН «Доходы»:

- КБК — это главный идентификатор налогового платежа. Для авансов по УСН «Доходы» следует использовать КБК 182 1 05 01011 01 1000 110. Всегда нужно очень внимательно заполнять это поле. Ошибка в одной цифре приведет к тому, что налог будет перечислен не туда. Для КБК в платежном поручении предусмотрено поле 104.

- Поле 105 предназначено для ОКТМО. Его можно узнать на сайте ФНС.

- Поле 21 — указывает очередность. Укажите число 5. При уплате налога компаний самостоятельно указывается эта очередность.

- В поле 107 необходимо указать периодичность платежа. В нашем случае это квартальный платеж. Он обозначается буквенно-цифровым рядом КВ.01.2021.

- В поле 106 укажите ТП — это текущие платежи года.

- Поле 108 служит для указания номера документа, по которому осуществляется платеж. Так как мы уплачиваем самостоятельно, то нужно поставить «0».

- В поле 109 — также поставьте «0».

- Поле 110 не заполняется.

Образец платежки на аванс по УСН с объектом «Доходы»

Как рассчитать авансовый платеж за 1 квартал 2021 года при УСН с объектом «Доходы минус расходы»

Для расчета аванса по УСН «Доходы минус расходы» понадобятся следующие данные:

- Доходы и расходы из раздела 1 КУДиР.

- Ставка налога УСН, установленная региональными властями по вашему виду деятельности.

- Суммы по перечисленным авансовым платежам за три предыдущих квартала.

Поскольку объект налогообложения «Доходы минус расходы», то упрощенцы в этом случае в КУДиР отражают и доходы, и расходы. Поэтому все данные должны быть внесены в книгу.

По итогам 4 квартала 2021 года будет рассчитываться налоговый платеж за год. Его размер можно будет уменьшить на сумму уплаченного авансового платежа за 1 квартал 2021 года. Кстати, если хотите платить меньше налогов, оптимизируйте их законными способами с сервисом «Моё дело»: эксперты предложат оптимальные варианты по снижению налоговой нагрузки и дадут рекомендации по применению льгот. Просто оставьте заявку на услугу, это бесплатно.

Давайте разберем расчет авансового платежа на примере.

Расчет авансового платежа за 1 квартал 2021 года на УСН «Доходы минус расходы»

Фирма работает на УСН «Доходы минус расходы», ставка — 15%. Доход от продажи продукции за 3 месяца составил 1 900 000 рублей. Расходы на закупку сырья и коммунальные услуги составили 450 000 рублей. На заработную плату наемным сотрудникам потрачено 300 000 рублей, в бюджет перечислены страховые взносы в размере 100 000 рублей.

Рассчитаем налоговую базу:

1 900 000 – 450 000 – 300 000 – 100 000 = 1 050 000 рублей.

Рассчитаем размер авансового платежа за 1 квартал 2021 года:

1 050 000 × 15% = 157 500 рублей.

Таким образом, организация должна уплатить в бюджет 157 500 рублей в качестве авансового платежа за 1 квартал по УСН.

Как уплатить аванс по УСН с объектом «Доходы минус расходы» за 1 квартал 2021 года

Рассчитаться с бюджетом можно также с помощью платежного поручения через интернет-банк или непосредственно в банке. Алгоритм заполнения документа точно такой же, как и для УСН «Доходы». Но следует указать идентификатор налогового платежа для УСН «Доходы минус расходы»: КБК 182 1 05 01021 01 1000 110.

Наименование платежа тоже будет немного другим. Посмотрите образец заполнения платежного поручения, чтобы не ошибиться при заполнении.

Образец платежки на аванс по УСН за 1 квартал 2021 года при объекте «Доходы минус расходы»

Что нужно проверить в Книге учета доходов и расходов

Поэтому пройдемся по основным моментам.

В КУДиР для УСН «Доходы» должны быть заполнены следующие разделы:

В КУДиР для УСН «Доходы минус расходы» должны быть заполнены следующие разделы:

- Раздел 1 в части доходов и расходов. О том, какие расходы можно признать и как это сделать, можно прочитать в статье 346.16 и 346.20 НК РФ.

- Справка к Разделу 1.

- Раздел 2, если есть основные средства.

- Раздел 3, если убыток переносился с прошлых периодов.

Что необходимо проверить:

- Каждая операция прихода или расхода должна быть подтверждена документально. Это называется первичной документацией — акты, чеки, накладные, счет-фактуры и другие документы. Они должны быть в оригинале и правильно заполнены.

- Суммы начислений по больничным листам должны быть подтверждены расчетами и наличием самих листков нетрудоспособности.

- Суммы начисленных страховых и пенсионных взносов также должны соответствовать расчетам.

- Суммы фактических затрат должны совпадать с суммами по счетам учета кассы и расчетного счета.

- В КУДиР отражены только те операции, которые относятся к облагаемым УСН. Необлагаемые налогом операции не должны присутствовать в отчете.

Мы рассмотрели алгоритмы расчета авансовых платежей по УСН «Доходы» и УСН «Доходы минус расходы». Расчеты довольно просты, но требуют очень ответственного подхода. Основная сложность — в определении облагаемых доходов и расходов. Если вы должным образом организуете документооборот, а также будете своевременно вести оперативный учет, то расчет авансовых платежей будет носить действительно автоматический характер. И зная нюансы, вы легко сможете проверить его вручную.

Скопировать ссылку

Скопировать ссылку