До 25 июля 2018 года упрощенцам следует заплатить авансовые платежи за 2 квартал. Рассмотрим, как правильно рассчитать и оплатить авансовые платежи по УСН, а также какие подготовительные действия следует осуществить перед расчетом и уплатой.

В статье вы узнаете:

- Кто уплачивает авансовые платежи по УСН;

- Подготовка к расчету авансового платежа — заполнение Книги учета доходов и расходов;

- Уточнение ставки налога для УСН Доходы;

- Пример расчета авансового платежа;

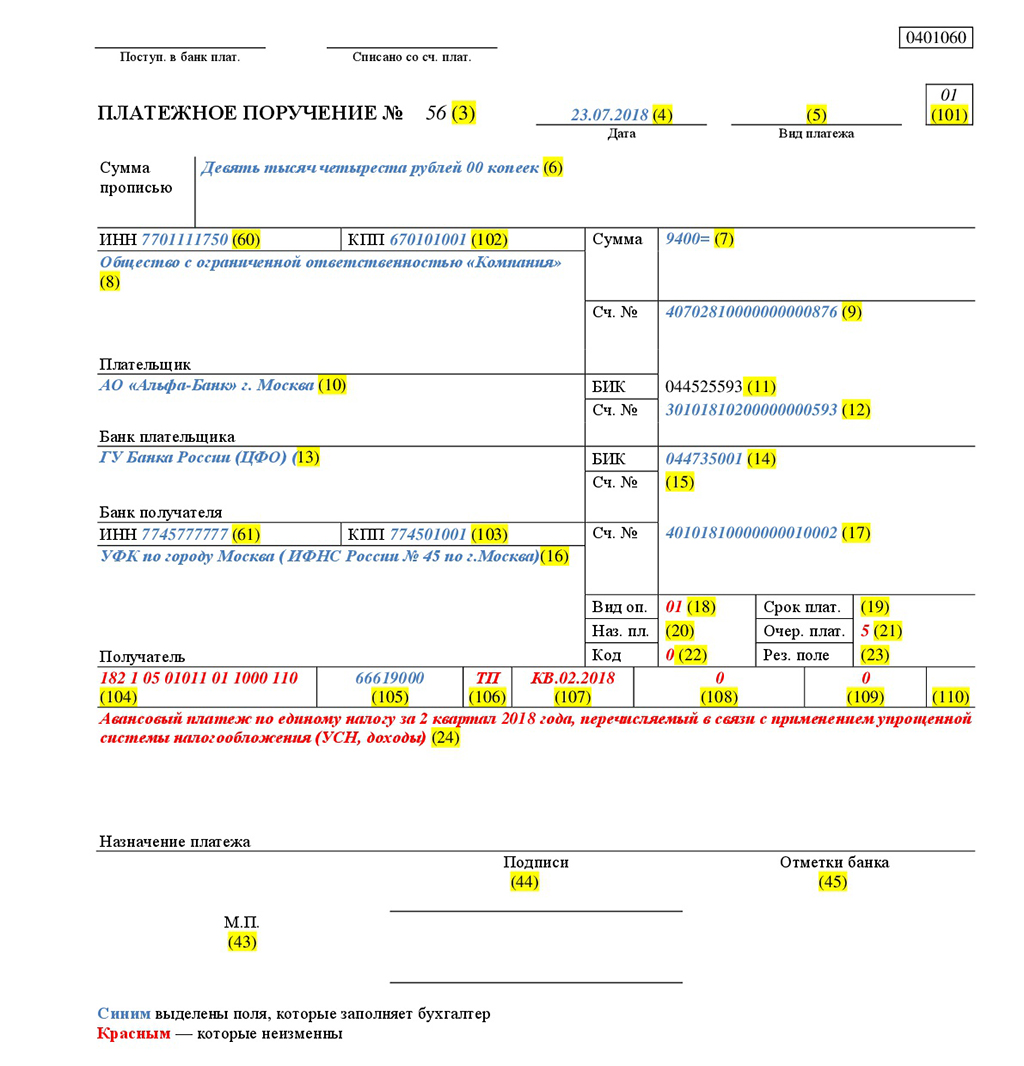

- Пример заполнения платежного поручения.

Кто уплачивает авансовые платежи по УСН

Авансовые платежи по УСН уплачивают налогоплательщики, которые применяют упрощенную систему налогообложения. Данная система налогообложения может быть двух видов:

- УСН с Дохода, при которой ставка налога составляет 6% от дохода;

- УСН с Доходов за минусом расходов, при которой ставка налога 15%.

Подготовка к расчету авансового платежа — заполнение Книги учета доходов и расходов

Налогоплательщики УСН не сдают квартальную отчетность. Однако авансовые платежи обязаны уплачивать каждый квартал. Основанием для расчета авансовых платежей служит Книга учета доходов и расходов. Это отчетный документ, который каждый упрощенец обязан вести либо в электронном виде, либо в бумажном.

Сдавать его никуда не нужно, но вестись он должен обязательно. В случае возникновения вопросов со стороны налоговых органов, он послужит доказательством правильности расчета налога. Кстати, ФНС вправе запросить его копию.

Форма Книги учета доходов и расходов (КУДИР) с 1 января 2018 года была изменена приказом Минфина РФ от 07.12.2016 № 227н. Самые главные изменения:

Заверять книгу печатью обязательно только в случае наличия самой печати. Это изменение внесли в связи с тем, что организации и ИП имеют право не использовать печать в своей деятельности.

Появился пятый раздел для плательщиков торгового сбора. Сбор в текущем году введен только в Москве. Однако включить пятый раздел в Книгу учета доходов и расходов должны все упрощенцы. В этом случае поля просто остаются пустыми.

Для заполнения Книги учета доходов и расходов при УСН Доходы и УСН Доходы минус расходы — разные подходы.

При УСН Доходы в первом разделе Книги отражаются только налогооблагаемые доходы, полученные от покупателей и клиентов. Доход учитывается по дате поступления на расчетный счет или в кассу. Проверить, являются ли те или иные поступления доходами можно, прочитав статью 346. 15 НК РФ. Так, доходами не являются поступления по договорам займа. А вот проценты по ним относятся к доходам.

При УСН Доходы минус расходы отражаются и доходы, и расходы. Причем расходы должны быть начислены и перечислены поставщику. Расходы, принимаемые к учету, перечислены в статье 346.16 НК РФ.

Второй раздел предназначен для отражения расходов по основным средствам. Его заполняют только упрощенцы с объектом Доходы минус расходы.

Третий раздел также заполняют только упрощенцы с объектом Доходы минус расходы. Он служит для отражения убытков прошлых лет, уменьшающих базу текущего периода.

А вот упрощенцы с объектом Доходы заполняют четвертый раздел для отражения начисленных и уплаченных страховых взносов как за своих сотрудников, так и за себя в случае, если это ИП. Перечисленные страховые взносы уменьшают сумму налога.

Пятый раздел заполняют плательщики торгового сбора. Неплательщики — оставляют раздел пустым.

Уточнение ставки для УСН Доходы и УСН Доходы минус расходы

Если организация или ИП применяет УСН Доходы, то необходимо уточнить, какая ставка установлена в вашем регионе. Поскольку на отдельные виды деятельности региональное законодательство может устанавливать ставки от 0 до 6%.

В случае, если субъект РФ никаких законов на эту тему не издавал, то используется максимальная ставка 6%.

Для объекта Доходы минус расходы в НК установлена вилка тарифа — от 5 до 15%. Для Крыма и Севастополя ставка может быть снижена до 3%, а для некоторых ИП любых регионов — до 0%.

Обратите внимание! Безошибочно рассчитать авансовый платеж по УСН и подготовить отчетность вы легко можете с помощью онлайн-сервиса «Мое дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически производит все расчеты, формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Пример расчета авансового платежа для УСН Доходы

ООО «Компания» применяет УСН Доходы, ставка 6%.

За 1 квартал налогооблагаемые доходы составили 200 000 рублей;

Уплаченные страховые взносы 50 000 рублей.

За 2 квартал налогооблагаемые доходы составили 280 000 рублей;

Уплаченные страховые взносы 48 000 рублей.

Авансовый платеж за 1 квартал составил 5000 рублей.

Организация не получала внереализационных доходов за первое полугодие 2018 года. Плательщиком торгового сбора не является.

Авансовый платеж за 2 квартал 2018 года составляет:

(200 000 + 280 000) × 6% = 28800 рублей.

Максимальная сумма, на которую можно уменьшить налог:

28800 × 50% = 14400 рублей.

Страховые взносы, уплаченные за 1 и 2 квартал составляют:

50000 + 48000 = 98000 рублей.

Эта сумма больше 14400 рублей, значит уменьшить организация может только на 14400, тогда авансовый платеж за 2 квартал 2018 года составит:

14400 – 5000 (аванс за 1 квартал 2018 года) = 9400 рублей.

Пример расчета авансового платежа для УСН Доходы минус расходы

ООО «Организация» применяет УСН Доходы минус расходы.

Доходы за 1 квартал составили 250000 рублей.

Расходы, принимаемые к учету, составили 120000 рублей.

Доходы за 2 квартал составили 300000 рублей.

Расходы принимаемые к учету составили 150000 рублей.

Организация не получала внереализационных доходов за первое полугодие 2018 года. Плательщиком торгового сбора не является.

Авансовый платеж за первый квартал составил 25000 рублей.

Тогда база для расчета налога составит:

(250000 + 300000) – (120000 + 150000) = 280000 рублей.

Авансовый платеж за 2 квартал 2018 года составит:

280000 × 15% = 42000 рублей.

42000 – 25000 (аванс за 1 квартал 2018 года) = 17000 рублей.

Уплата авансового платежа

При перечислении авансового платежа по УСН необходимо указать верный КБК:

- КБК для УСН на объекте доходы — 182 1 05 01011 01 1000 110.

- КБК для УСН на объекте доходы минус расходы — 182 1 05 01021 01 1000 110.

При перечислении минимального платежа, указывается тот же КБК что и для УСН Доходы минус расходы.

Скопировать ссылку

Скопировать ссылку