Что нужно знать об отпускных для того, чтобы заполнить зарплатные отчеты

- С больничного нужно удержать НДФЛ.

- Дата получения дохода в виде больничного для целей НДФЛ — дата его выплаты.

- Больничный не облагается взносами.

Как видите, различия в правилах для НДФЛ и взносов — «налицо».

Больничный в полной сумме попадает в налоговую базу по НДФЛ в момент выплаты. Однако, в базу по взносам больничный не включается, так как является не облагаемой выплатой. Между отчетом 6-НДФЛ и отчетом по страховым взносам существуют контрольные соотношения. Они не являются строгими, то есть их выполнение не обязательно. Однако, при их невыполнении налоговая может запросить пояснения (в виде требования). И больничный — как раз такой случай.

Итак, на примере.

Пример

Зарплата сотрудника Иванова И.И. — 50 000 рублей в месяц. Сотрудник принят на работу 1 июля 2018 года. Весь август (с 1 по 31 августа) сотрудник был на больничном. Больничный в размере 6 826,20 рублей был выплачен сотруднику 31 августа. Дополнительно были выплачены:

- зарплата за июль — 5 августа;

- зарплата за сентябрь — 5 октября.

Зарплата за август не была начислена и выплачена, так как сотрудник весь месяц был на больничном.

На примере формирования отчетов в онлайн-сервисе «Моё дело» покажем, как сумма больничного отобразится в отчете 6-НДФЛ и отчете по взносам.

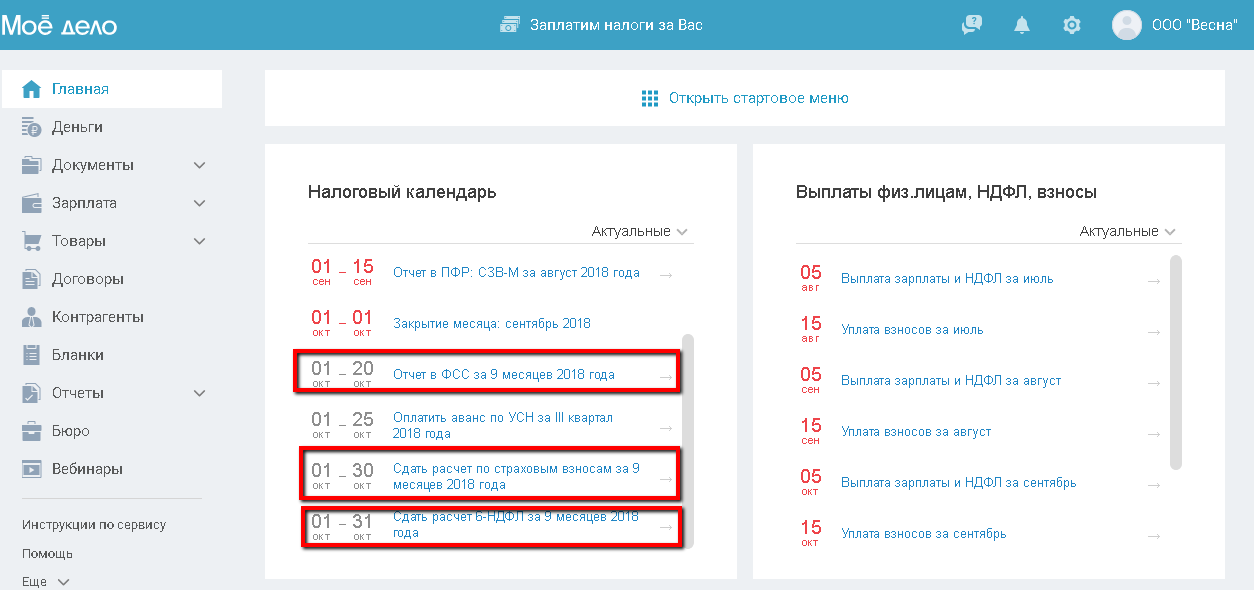

1. Начнем с того, что все события (в том числе по сдаче отчетности) удобно расположены в налоговом календаре. Кроме того, за три дня до наступления крайнего срока события вы получите информирующую смс о том, что подходит срок сдачи отчета. Тем самым мы убережем вас от штрафов за несвоевременное представление отчетов.

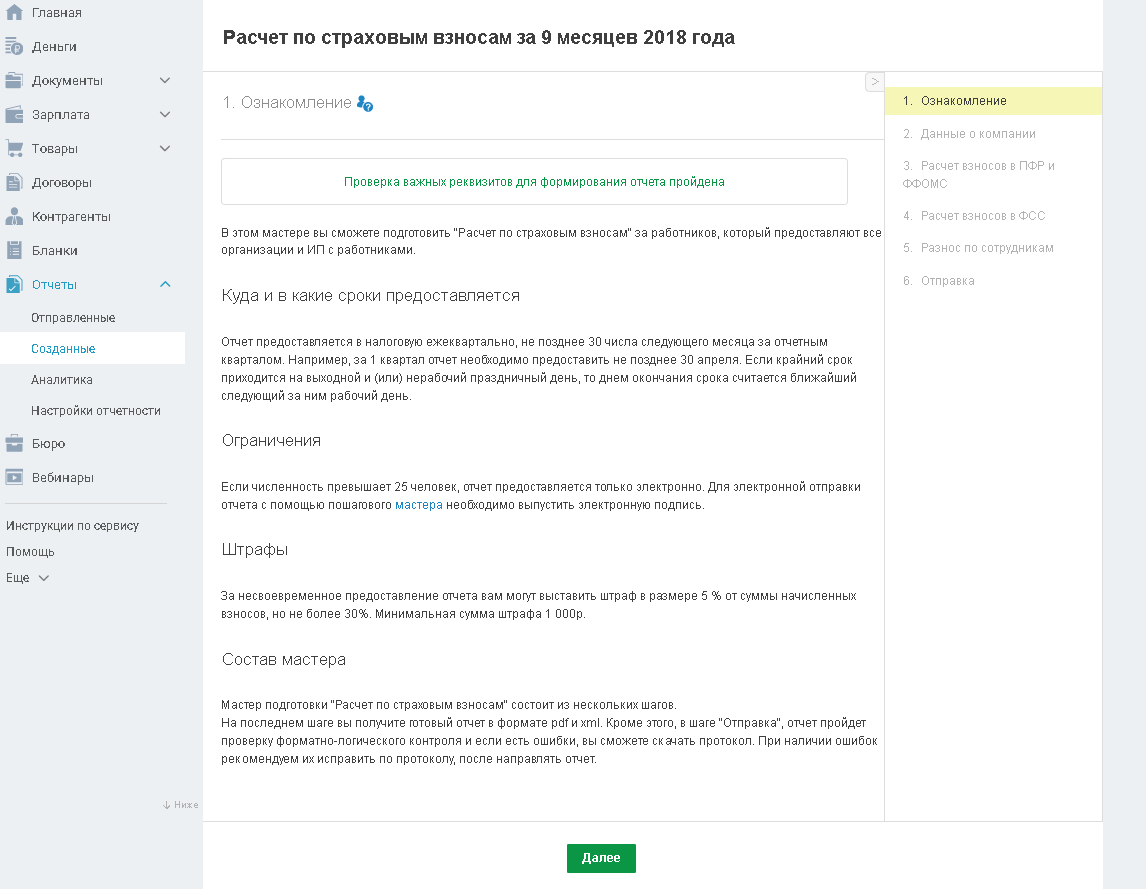

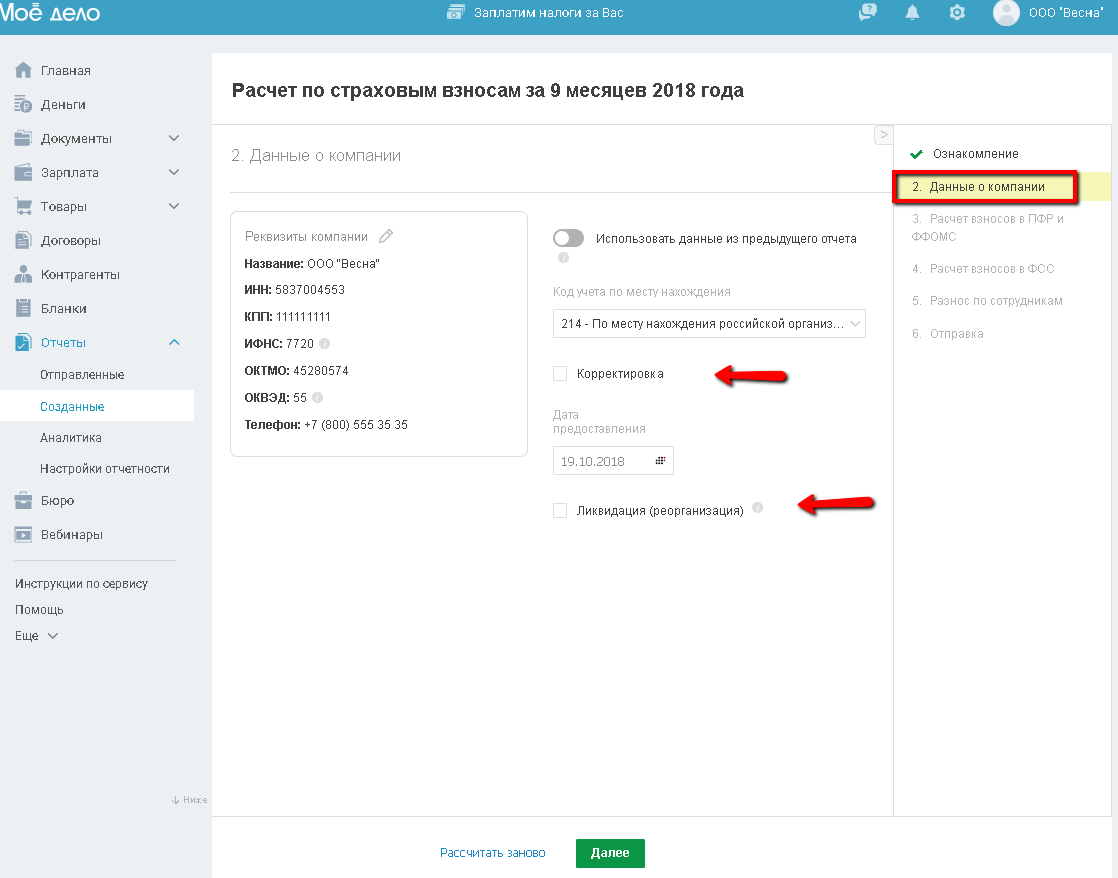

2. При переходе по событию календаря вы попадаете в мастер формирования соответствующего отчета, который состоит из нескольких шагов. На перовом шаге мы, обычно, предлагаем вам ознакомиться с общей информацией по предоставлению отчета. На втором — просмотреть реквизиты, если это необходимо — выбрать корректировочную форму отчета (по умолчанию всегда формируется первичный отчет).

Отчет по страховым взносам в ФНС (Шаг 1. Ознакомление)

Отчет по страховым взносам в ФНС (Шаг 2. Данные о компании — данные шага попадают в титульный лист отчета)

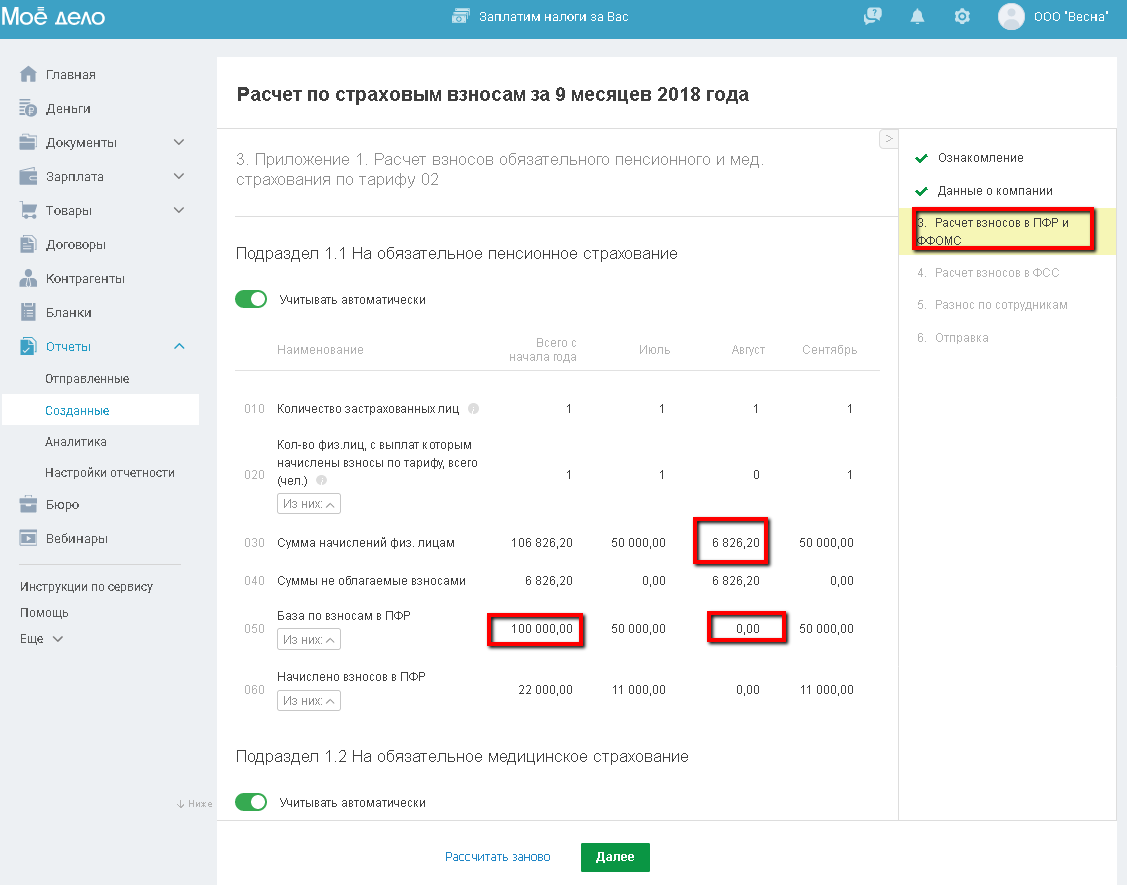

Далее рассмотрим, как отразилась сумма больничного в отчете по страховым взносам (на шаге 3. Расчет взносов в ПФР и ФОМС). Больничный в полной сумме (6 826,20) отражен в:

- строке 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц»;

- в строке 040 «Сумма, не подлежащая обложению страховыми взносами».

Строка 050 «База для исчисления страховых взносов» рассчитывается как разница между строкой 030 и строкой 040. Таким образом, в августе 2018 года база по взносам будет равна 0. А общая база по взносам за период январь-сентябрь составит: 100 000 рублей (то есть база состоит из зарплаты за июль и сентябрь, так как сотрудник был принят на работу 1 июля).

Отчет по страховым взносам в ФНС (Шаг 3. Расчет взносов в ПФР и ФОМС — данные шага попадают в Подраздел 1.1 и 1.2 формы отчета)

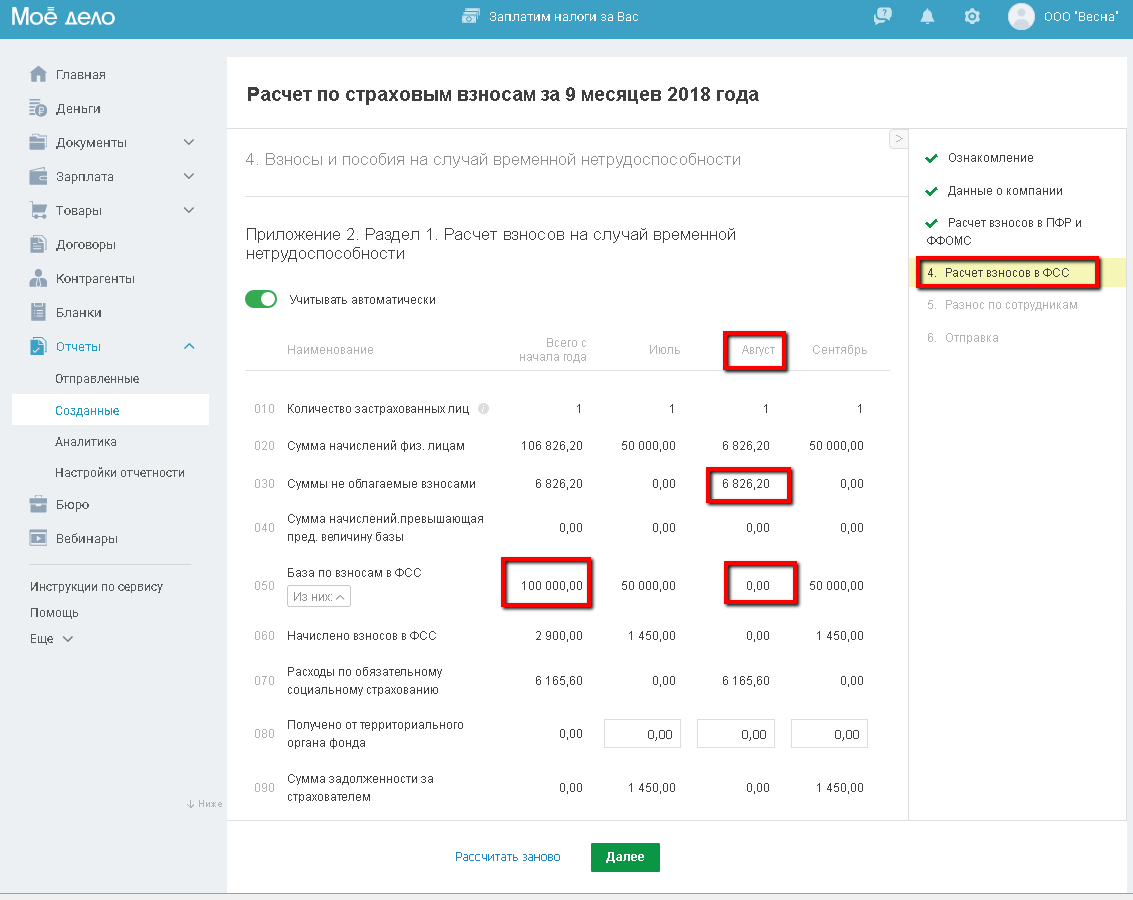

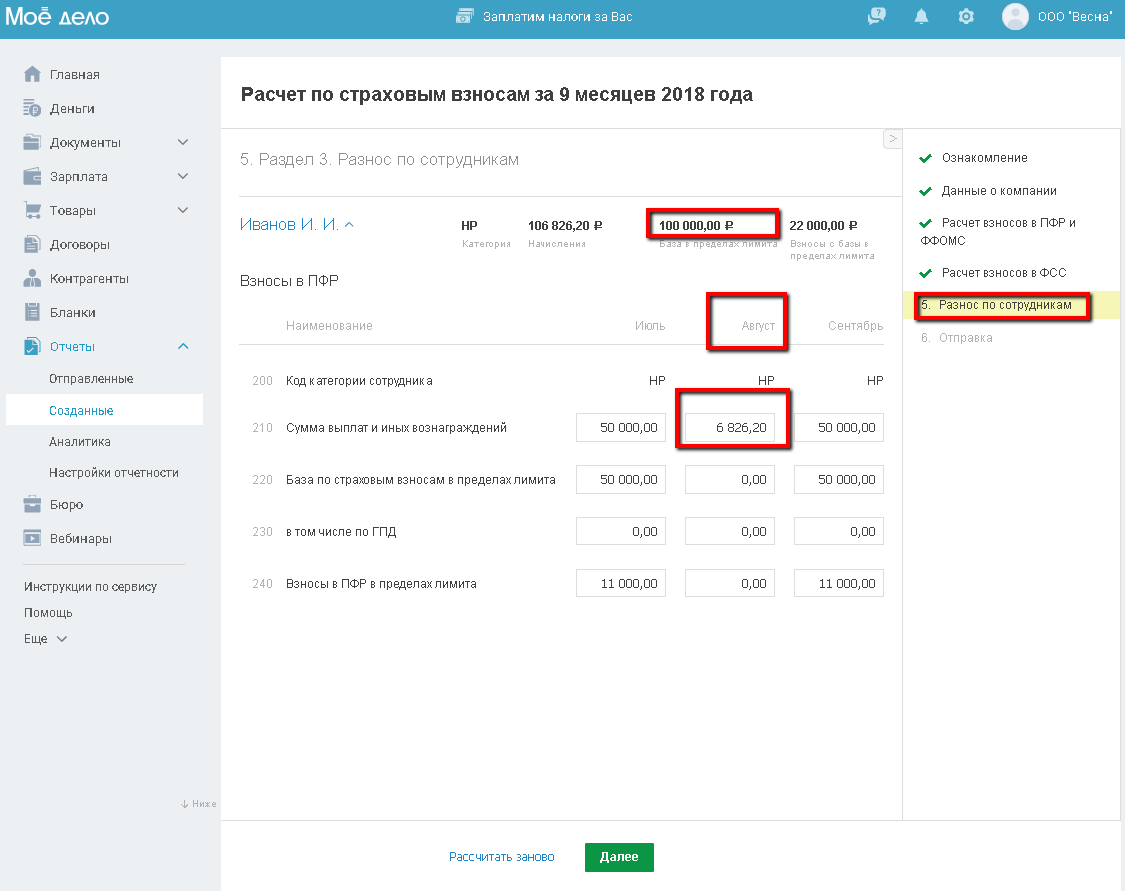

Аналогичным образом сумма больничного отобразилась на иных шагах мастера:

- на шаге 4. Расчет взносов в ФСС (Приложение 2 отчета);

- на шаге 5. Разнос по сотрудникам (Раздел 3 отчета).

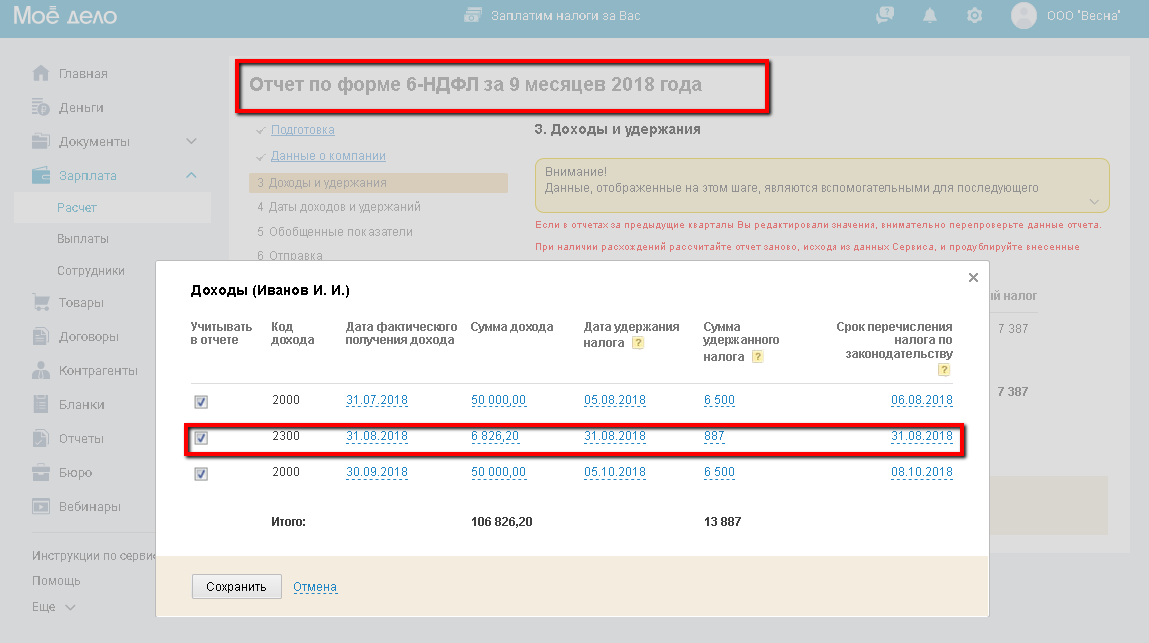

А теперь рассмотрим, как больничный отразился в отчете 6-НДФЛ за этот же отчетный период (9 месяцев 2018 года). Мастер отчета также состоит из нескольких шагов. Отчет 6-НДФЛ не является персонифицированным отчетом, то есть в нем не выделяются данные по каждому сотруднику. Однако, мы понимаем всю сложность данного отчета. Поэтому в мастере в качестве справочной информации мы вывели специальный шаг, который показывает, из каких данных по каждому сотруднику формируется та или иная строчка отчета. На данном шаге мы отчетливо видим: больничный, выплаченный 31 августа, попал в отчет 6-НДФЛ за 9 месяцев 2018 года в качестве налогооблагаемой выплаты. Что является совершенно корректным.

Отчет 6-НДФЛ. Справочный шаг 3 «Доходы и удержания»

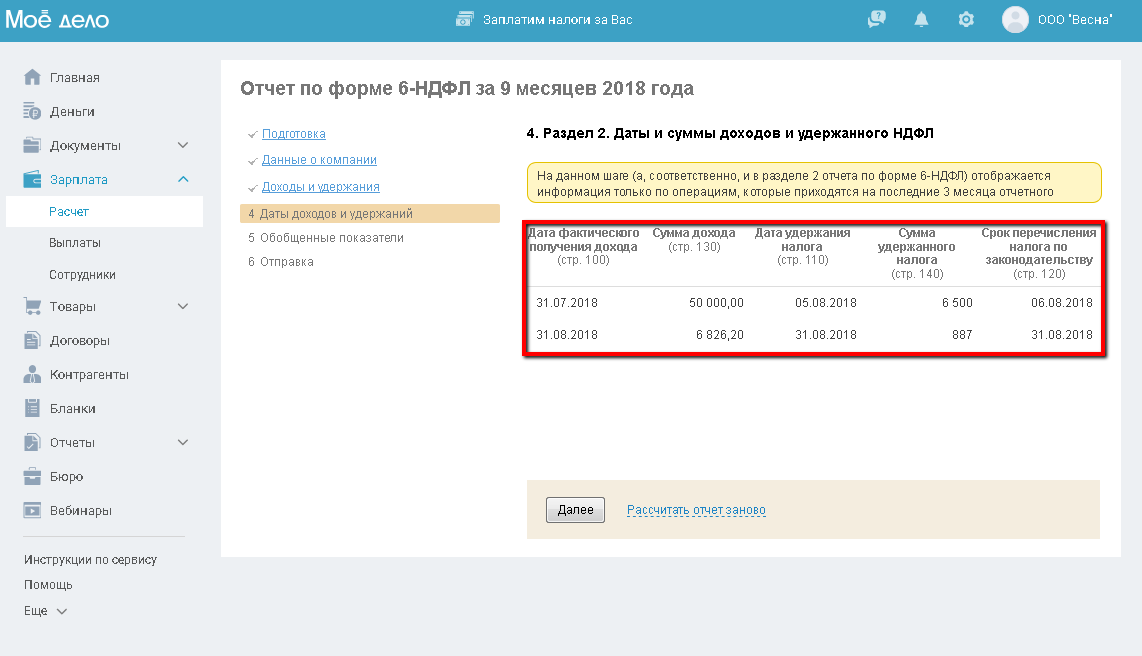

На шаге 4 «Даты и суммы доходов и удержанного НДФЛ» мы выводим данные для заполнения раздела 2 отчета 6-НДФЛ:

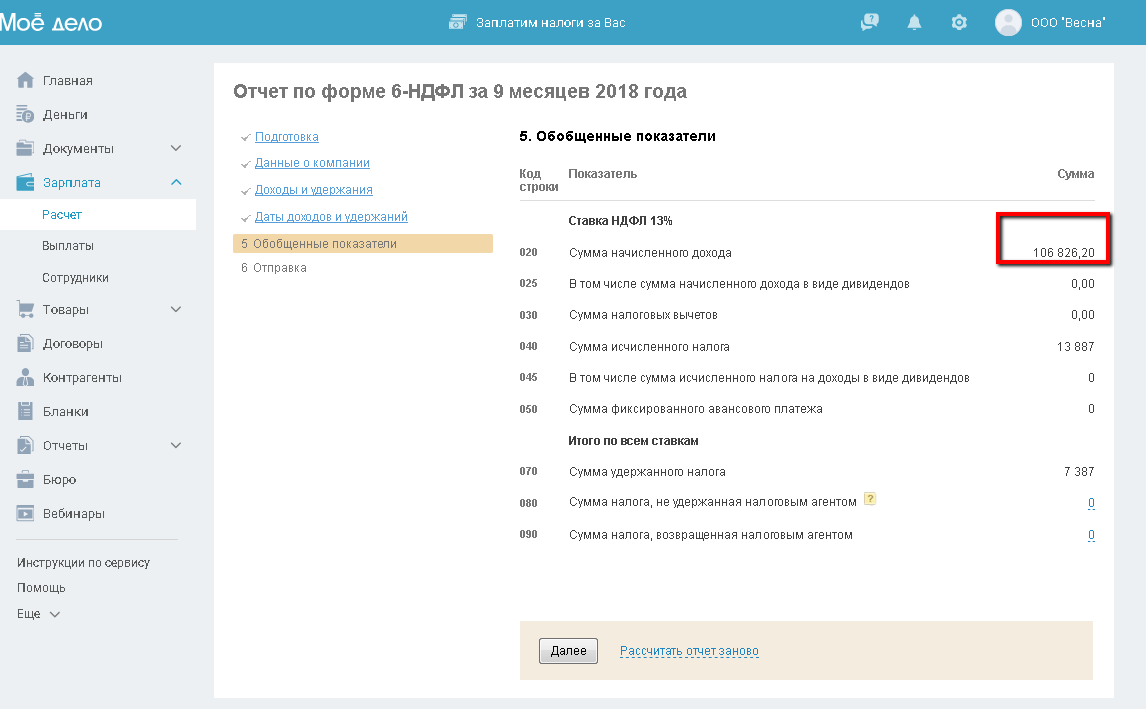

А на шаге 5 «Обобщенные показатели» — данные для заполнения раздела 1 отчета 6-НДФЛ. Здесь мы видим сумму больничного в составе строки 020, что является совершенно корректным, так как больничный облагается НДФЛ.

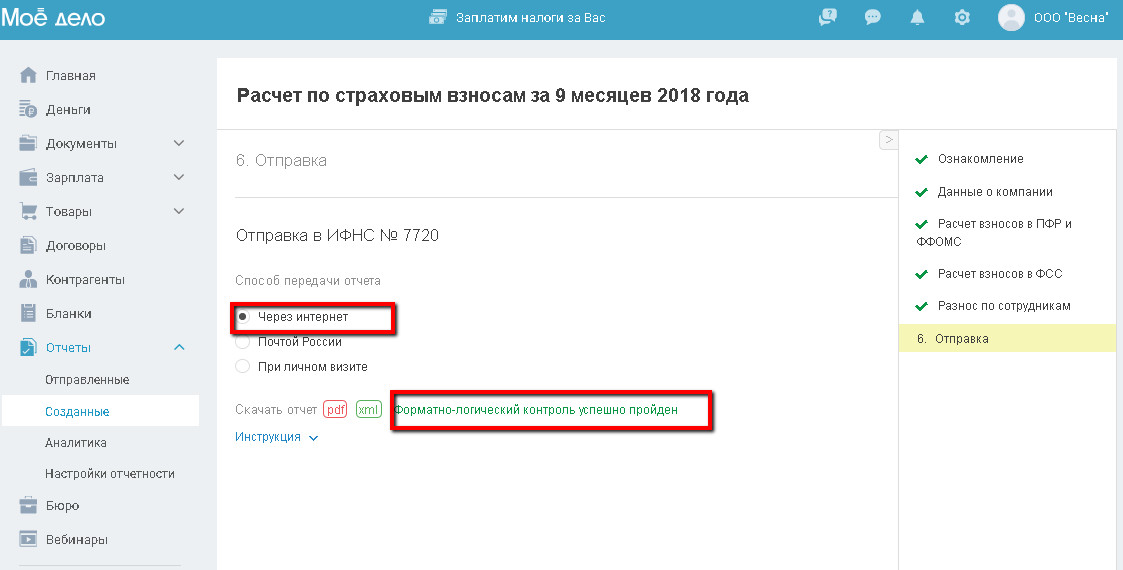

На последнем шаге каждого из мастеров мы проверяем отчеты и даем вам возможность сразу же отправить их в налоговую (фонды). Кроме того, можно скачать и просмотреть отчеты в удобном для вас формате.

По представленному выше примеру отчеты за 9 месяцев 2018 года были заполнены следующим образом:

Как видите, отчеты заполнены совершенно корректно, однако контрольные соотношения не выполняются, ведь базы по взносам и НДФЛ за один и тот же отчетный период не совпадают:

- в отчете по страховым взносам база (строка 050) — 100 000 рублей;

- в отчете 6-НДФЛ налоговая база (строка 020) — 106 826,20 рублей.

При поступлении требования от налоговой о несоответствии сумм в строках 050 и 020 необходимо в течение 5 рабочих дней ответить на него (скачать примерный текст ответа на требование).

Как видите, формирование отчетов в онлайн-сервисе «Моё дело» проходит полностью автоматически. Мы учли все необходимые требования законодательства. А при возникновении вопросов (например, при поступлении требования) вас в течение 24 часов грамотно проконсультирует служба бухгалтерских консультаций. Вы можете самостоятельно ознакомиться с возможностями сервиса, получив бесплатный доступ прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку