Налоговым периодом по налогу на прибыль является календарный год. Однако в течение налогового периода необходимо уплачивать авансовые платежи — ежемесячно или ежеквартально.

Исчислять авансы по итогам квартала должны все организации, кроме поименованных в пунктах 2 и 3 статьи 286 НК РФ. Уплачиваются авансы как по итогам квартала, так и ежемесячно в течение следующего квартала.

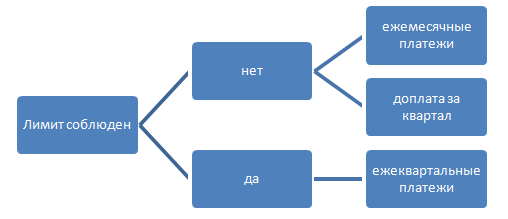

Критерием, определяющим порядок оплаты авансов, является лимит по выручке без НДС за 4 предыдущих квартала. В среднем за квартал он не должен превышать 15 млн рублей или 60 млн рублей за 4 квартала.

Пример: рассчитаем среднеквартальную выручку, если выручка за 4 предыдущих квартала составила:

- 4 квартал 2017 = 25 млн рублей;

- 1 квартал 2018 = 18 млн рублей;

- 2 квартал 2018 = 10 млн рублей;

- 3 квартал 2018 = 5 млн рублей;

- (25 + 18 + 10 + 5) ÷ 4 = 14,5 млн рублей.

Лимит не превышен. Обязанность уплачивать ежемесячные платежи отсутствует.

Определиться с периодичностью платежей поможет наша блок-схема.

Декларация по налогу на прибыль подается по итогам 1 квартала, полугодия, 9 месяцев и года.

Любая организация может перейти на исчисление и уплату авансов ежемесячно, исходя из фактически полученной прибыли. О своем решении нужно уведомить налоговую инспекцию до 31 декабря текущего года. Для таких организаций отчетным периодом является месяц.

Как считать и когда платить

Общая формула расчета аванса:

авансовый платеж = налоговая база × налоговая ставка

- налоговая база считается нарастающим итогом;

- налоговая ставка на 2018 год = 20 %, она распределяется между федеральным (3 %) и региональным (17 %) бюджетами.

Платить авансы по налогу на прибыль нужно на те же КБК, что и производить доплату налога за год.

Авансы по налогу на прибыль в общем порядке (не с дивидендов от иностранной компании, не с доходов по государственным\муниципальным бумагам) платятся на:

- КБК федеральной части аванса по налогу на прибыль 182 1 01 01011 01 1000 110;

- КБК региональной части аванса по налогу на прибыль 182 1 01 01012 02 1000 110.

Крайние сроки уплаты авансов:

- квартальные авансовые платежи: 28 апреля, 28 июля, 28 октября;

- ежемесячные авансовые платежи — до 28 числа месяца, следующего за расчетным (отчетным) периодом.

Вновь созданные организации должны платить авансы по истечении полного квартала с даты записи в ЕГРЮЛ, если не подано заявление об уплате авансов по фактической прибыли.

Если по итогам отчетного периода получен отрицательный финансовый результат, то авансы платить не нужно.

«Моё дело» напоминает: сумму авансового платежа можно уменьшить на сумму торгового сбора, если уведомление о нем предоставлено в налоговую инспекцию (п. 10 ст. 286 НК РФ).

Отражая в декларации авансы по прибыли, помните, что в ней отражаются начисленные, а не оплаченные платежи. Фактически оплаченные авансовые платежи отражаются только в карточке налогоплательщика, а не в его отчетности.

Как считать авансы по прибыли, исходя из показателей предыдущего квартала

Метод расчета авансовых платежей по налогу на прибыль на основании показателей предыдущего квартала является расчетным. Периодичность платежа — квартал или месяц — зависит от соблюдения лимита по выручке.

Для расчета платежа за 1 квартал, 1 полугодие и 9 месяцев нужно умножить налоговую базу на ставку налога на прибыль и вычесть авансовый платеж за предыдущий квартал.

Алгоритм расчета ежемесячного авансового платежа за квартал следующий:

- ежемесячный авансовый платеж за 1 квартал = авансовому платежу за 4 квартал ÷ 3;

- ежемесячный авансовый платеж за 2 квартал = авансовый платеж за 1 квартал ÷ 3;

- ежемесячный авансовый платеж за 3 квартал = (авансовый платеж за полугодие – авансовый платеж за 1 квартал) ÷ 3;

- ежемесячный авансовый платеж за 4 квартал = (авансовый платеж за 9 месяцев – авансовый платеж за полугодие) ÷ 3.

«Моё дело» напоминает: авансовый платеж на 1 квартал следующего отчетного периода рассчитывается в декларации за 9 месяцев текущего отчетного периода.

Пример расчета авансовых платежей

Налоговая база по итогам 2018 года составила:

- 1 квартал = 3 млн рублей;

- 1 полугодие = 5 млн рублей;

- 9 месяцев = 10 млн рублей;

- год = 15 млн рублей.

В декларации по налогу на прибыль за 9 месяцев 2017 года отражены авансы по налогу на прибыль в сумме 450 тысяч рублей.

- аванс по итогам 1 квартала = 3000 × 20 % = 600 тысяч рублей;

- к доплате по итогам 1 квартала 600 тысяч рублей – 450 тысяч рублей = 150 тысяч рублей;

- ежемесячный аванс на 2 квартал = 600 тысяч рублей ÷ 3 = 200 тысяч рублей;

- аванс по итогам полугодия = 5 млн × 20% = 1 млн рублей;

- к уменьшению по итогам полугодия = 1 млн рублей – 600 тысяч рублей – 600 тысяч рублей = – 200 тысяч рублей (переплату по авансу можно зачесть в счет будущих платежей);

- ежемесячный аванс на 3 квартал = 1 млн рублей – 600 тысяч рублей = 400 тысяч рублей ÷ 3 = 133,33 тысяч рублей;

- аванс по итогам 9 месяцев = 10 млн рублей × 20 % = 2 млн рублей;

- аванс к доплате по итогам 9 месяцев = 2 млн рублей – 1 млн рублей – 400 тысяч рублей = 600 тысяч рублей;

- ежемесячный аванс на 4 квартал = 2 млн рублей – 1 млн рублей = 1 млн рублей ÷ 3 = 333,33 тысяч рублей;

- аванс по итогам года = 15 млн рублей × 20 % = 3 млн рублей;

- к доплате по итогам года = 3 млн рублей – 2 млн рублей – 1 млн рублей = 0

Как считать ежемесячные авансы по фактической прибыли

Авансовый платеж = налогооблагаемая база за отчетный период × ставка налога – авансовые платежи за предыдущие отчетные периоды.

Напомним, что налог на прибыль считается нарастающим итогом.

Пример: база по налогу на прибыль за 1 квартал 2018 составила:

- Январь = 5 млн рублей;

- Февраль = 7 млн рублей;

- Аванс за январь = 5 млн рублей × 20 % = млн рублей;

- Аванс за январь-февраль = (5 млн рублей + 7 млн рублей) × 20 % = 2,4 млн рублей;

- К доплате за февраль 2,4 млн рублей – 1 млн рублей = 1,4 млн рублей.

«Моё дело» обращает внимание: если по итогам 2018 года у вас образуется переплата по налогу на прибыль, а с 1 января 2019 года вы перейдете на исчисление налога на прибыль, то вы имеете право зачесть переплату при новом методе расчета налога, начиная с января 2019 года.

Неважно, какой метод расчета вы выберите, отразить авансовые платежи необходимо в декларациях по налогу на прибыль. Безошибочно заполнить декларацию поможет онлайн-сервис «Моё дело». Сервис автоматически рассчитает налог к уплате, сформирует, проверит и отправит декларацию в налоговую инспекцию. Получить бесплатный доступ к сервису вы можете по ссылке.

Скопировать ссылку

Скопировать ссылку