Закончился первый месяц осени, а вместе с ним и третий отчётный период по налогу на прибыль. Отчитаться по нему нужно до 30 октября. И есть ещё время разобраться в нюансах формы, чтобы заполнить ее правильно.

Что заполнять в декларации по налогу на прибыль?

Обязательные к заполнению разделы:

- Титульный лист;

- Подраздел 1.1 раздела 1;

- Лист 02;

- Приложения 1 и 2 к листу 02.

Эти разделы обязательно заполняются абсолютно всеми плательщиками налога. Остальные разделы, листы и приложения заполняют только в том случае, если осуществлялись операции, данные по которым нужно отразить.

Давайте рассмотрим другие разделы, и кто должен их заполнять.

- Раздел 1 подраздел 1.2 — этот подраздел заполняется теми компаниями, которые уплачивают авансы по налогу каждый месяц.

- Раздел 1 подраздел 1.3 — заполняется компаниями в случае наличия дохода в виде дивидендов.

- Лист 02 приложение 3 — заполняется в случае продажи имущества, подлежащего амортизации.

- Лист 02 приложение 4 — заполняется при перенесении убытка прошлых лет.

- Лист 02 приложение 5 — заполняют организации, у которых есть обособленные подразделения. Исключение — налог за все подразделения платят по месту нахождения головного офиса компании.

- Лист 03 — заполняют налоговые агенты, выплачивающие дивиденды и проценты по государственным и муниципальным ценным бумагам.

- Лист 04 — заполняют организации, получившие дивиденды от иностранных компаний.

- Лист 05 — заполняется компаниями, получившими доход от операций с ценными бумагами.

- Лист 06 — заполняют только негосударственные пенсионные фонды.

- Лист 07 — заполняют организации, получившие средства целевого финансирования (только в годовых декларациях).

- Лист 08 — заполняют организации при самостоятельной корректировке доходов и расходов, полученных по контролируемым сделкам с взаимозависимыми лицам.

- Лист 09 — заполняют налогоплательщики, которые являются контролирующими лицами.

- Приложение N 1 к декларации — заполняют организации, причисленные к специальным категориям плательщиков, у которых были доходы или расходы, перечисленные в приложении N 4 к Порядку заполнения декларации.

- Приложение N 2 к декларации — заполняют только налоговые агенты.

Как заполнять декларации по налогу на прибыль?

Титульный лист

Здесь необходимо указать ИНН и КПП организации, номер корректировки (при подаче первички «0»), указать период, за который предоставляется декларация (за третий квартал указывается код 33 — если отчётность квартальная, и 43 — если отчётность ежемесячная).

Далее указывается код налогового органа, полное наименование организации, код основного вида экономической деятельности, номер телефона налогоплательщика, количество страниц, на которых представлена сдаваемая декларация. Также, при наличии подтверждающих документов и приложений, необходимо указать количество листов.

Ниже предусмотрено поле для подтверждения полноты и достоверности сведений в декларации. Здесь руководитель ставит «1», а представитель «2». В строке «Фамилия, имя, отчество» — указываются данные руководителя компании, его личная подпись и дата заполнения. Если же декларация предоставляется его представителем, то указываются данные представителя, и документ, подтверждающий его полномочия.

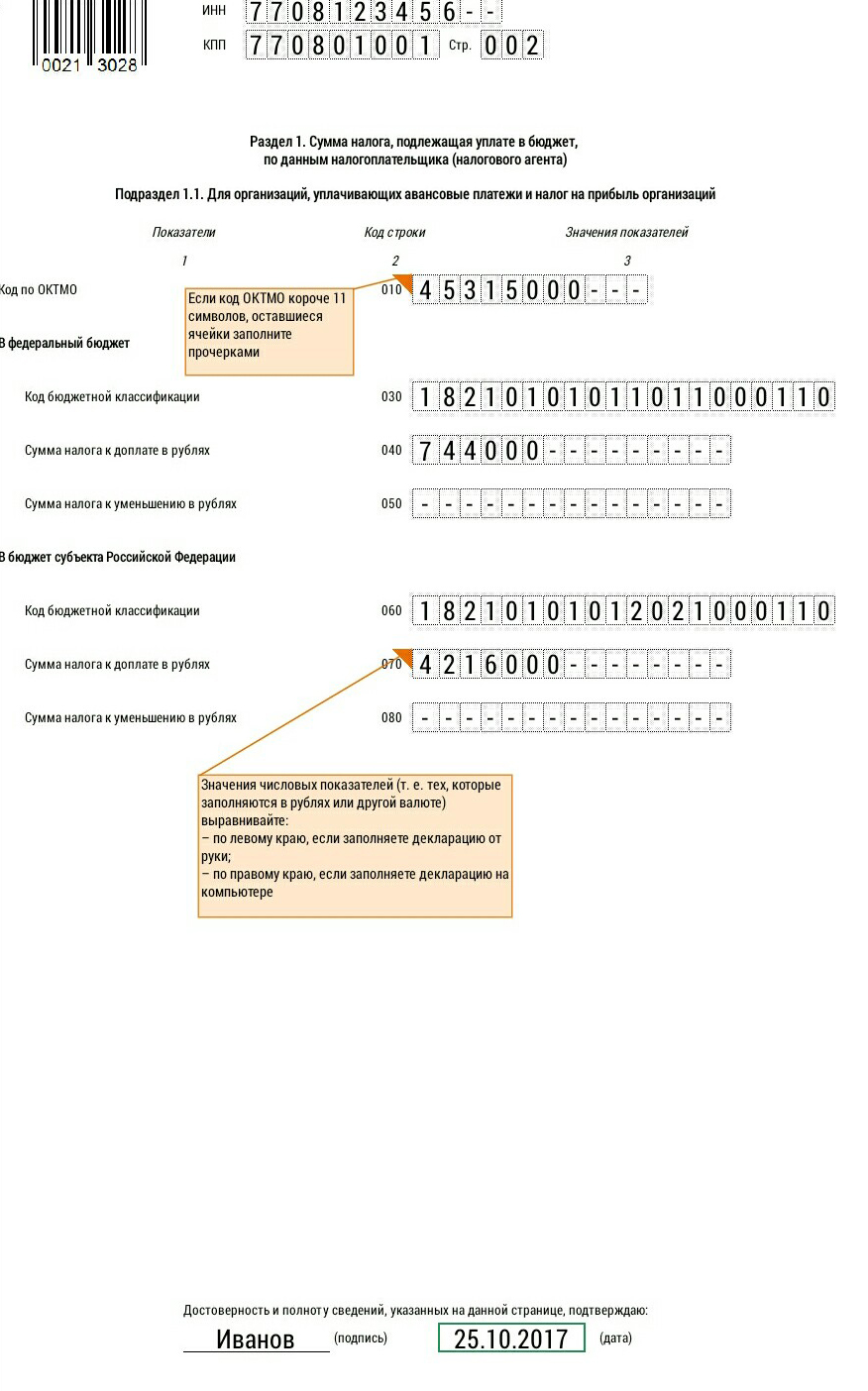

Раздел 1 — в этом разделе указывается сумма налога, подлежащего уплате. В поле «Код ОКТМО» необходимо указать код муниципального образования организации.

Подраздел 1.1 раздела 1

В строках 040 и 070 указываются суммы доплаты в бюджеты федеральный и субъектов соответственно (040 — федеральный бюджет, 070 — бюджет субъекта РФ).

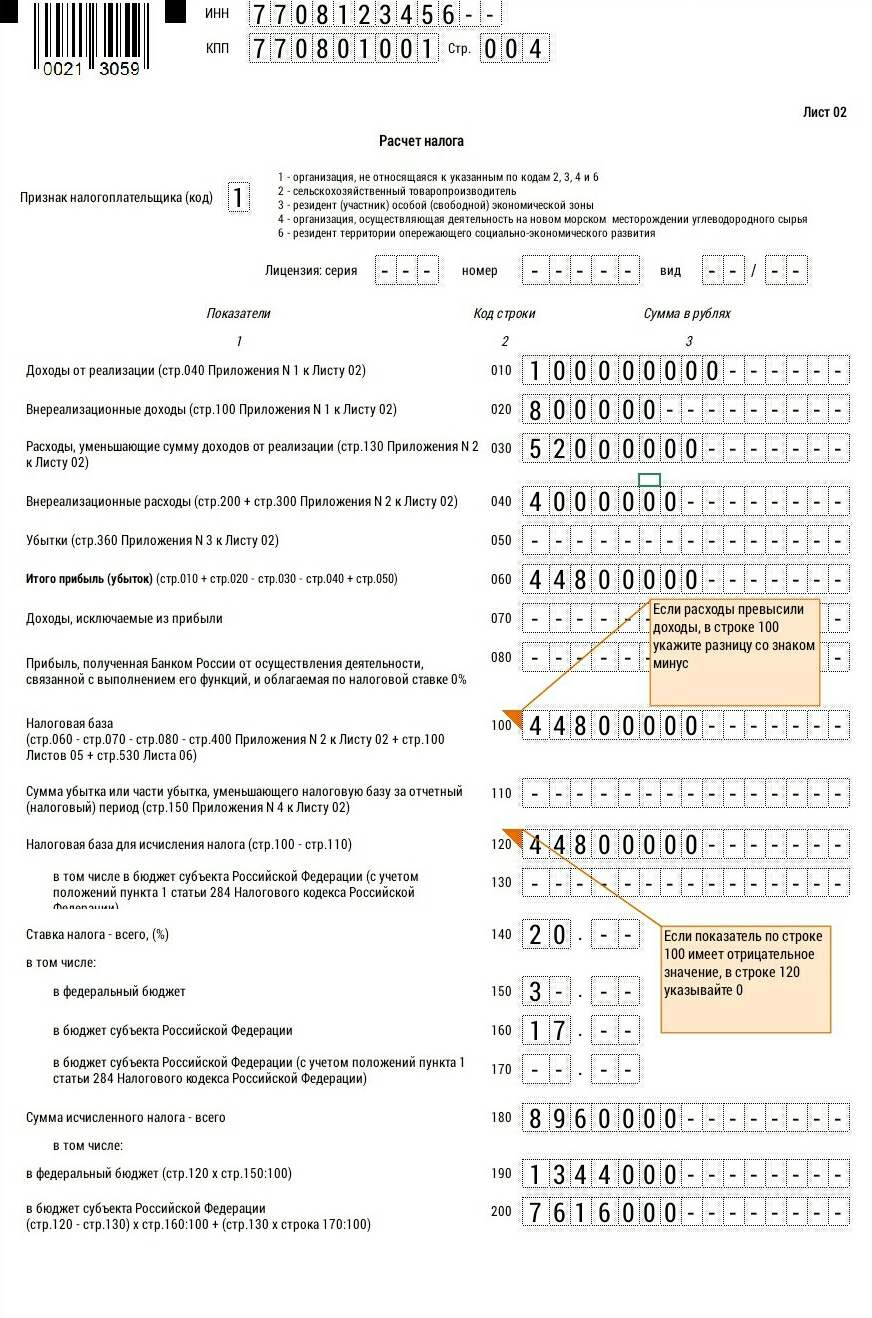

Лист 02

На этом листе расчет налога. При этом нужно указать признак налогоплательщика. Если организация не является производителем сельскохозяйственной продукции, не является резидентом экономически опережающих зон или зон экономических свободных, а также организации, не принадлежащие к перечисленным в пункте 1 статьи 275.2 НК РФ, то нужно поставить «1».

Далее, нужно заполнить строки по доходам и расходам от реализации и внереализационным доходам и расходам. После заполнения этих строк рассчитывается налогооблагаемая база, исходя из которой ниже считается налог на прибыль. Рассчитать его нужно как по полной тарифной ставке, так и с разбивкой по бюджетам.

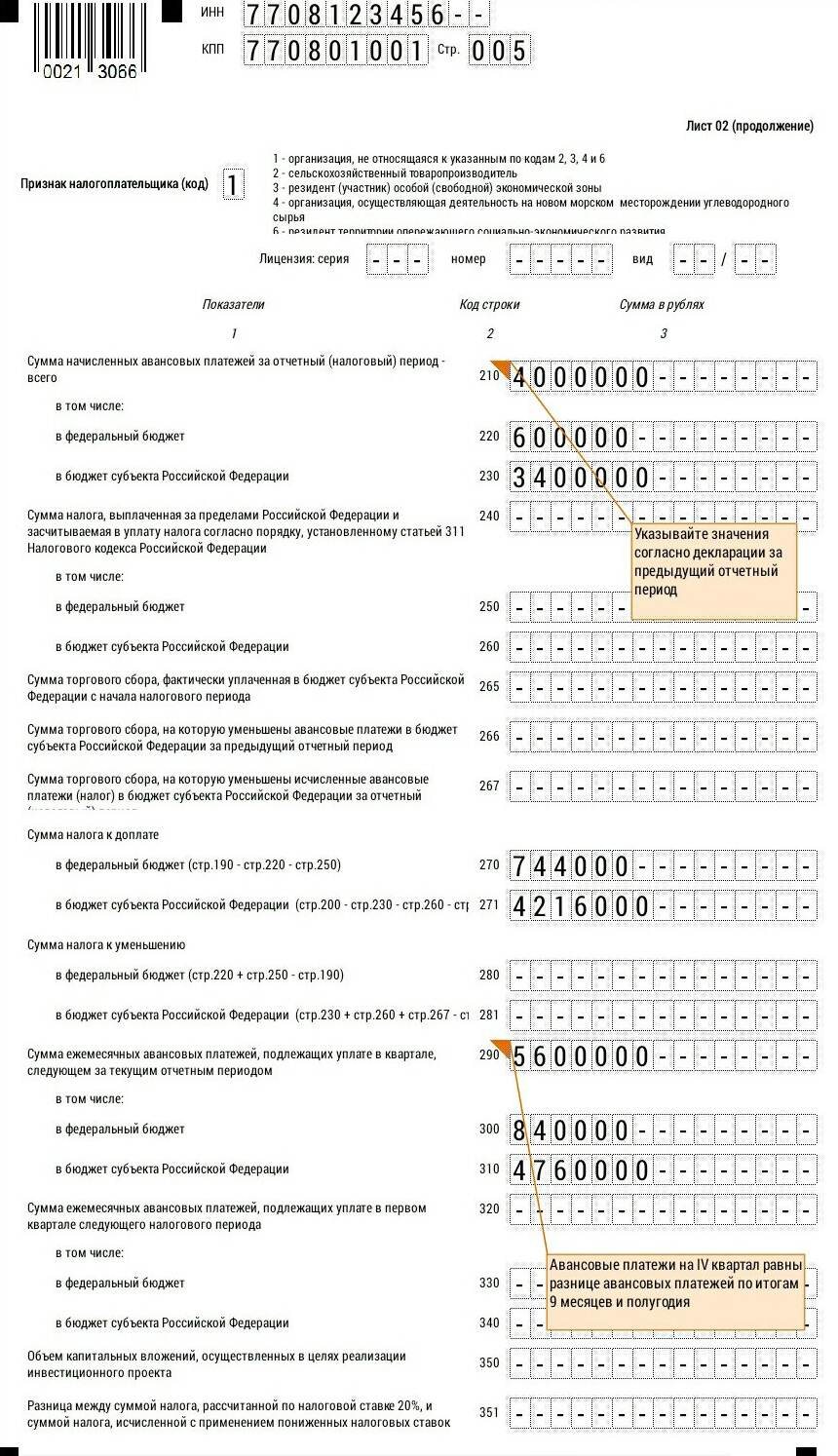

Также, в этом разделе указываются суммы авансовых платежей за текущий отчётный период, суммы доплаты за прошлый период и суммы авансовых платежей за следующий отчётный период.

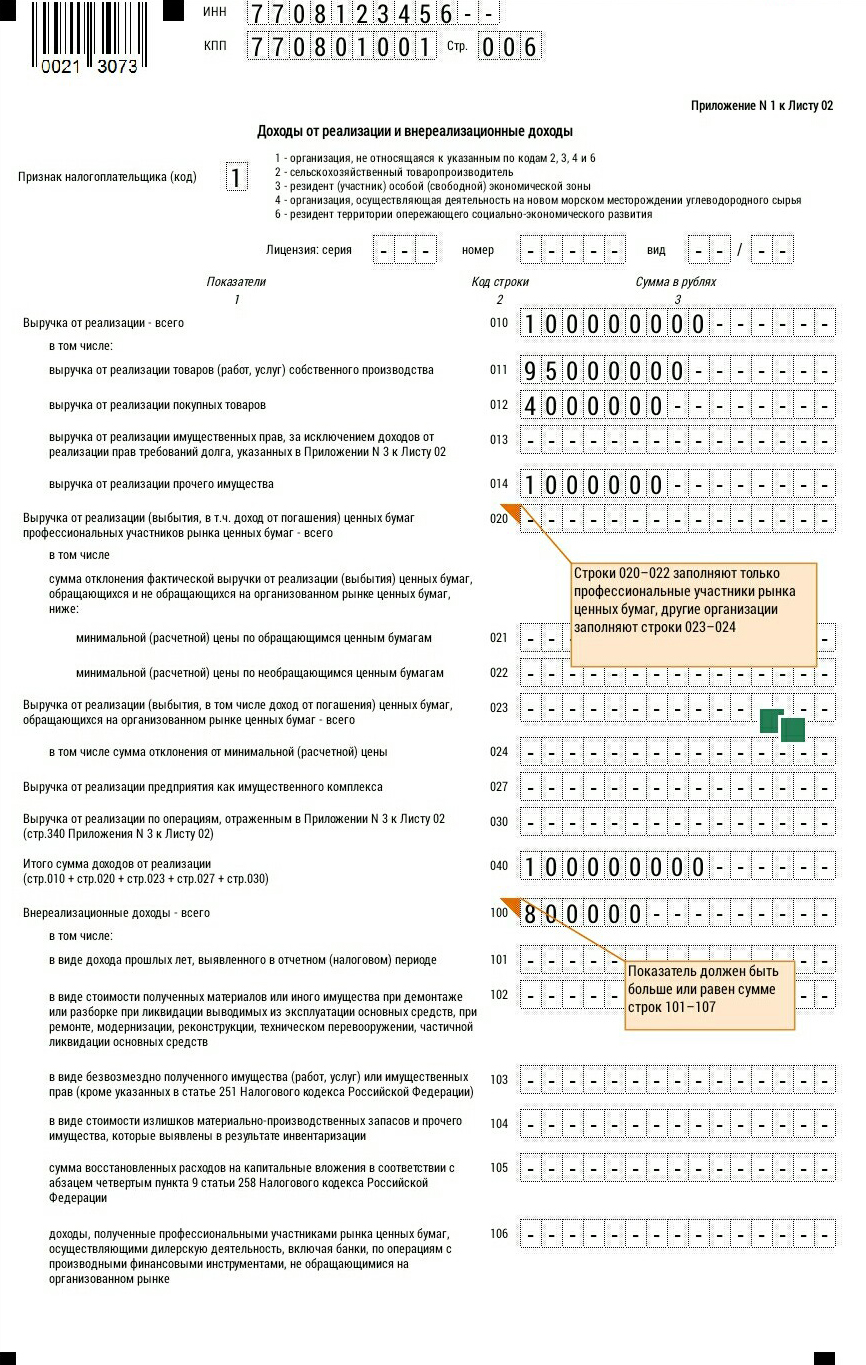

Приложение 1 к листу 02

В первом приложении к листу 02 организации должны указать свои доходы более подробно — доходы от реализации всего и в разрезе по доходам от реализации произведенных товаров и покупных. Доходы от реализации других видов имущества, внереализационные доходы также должны быть расписаны в этом разделе. Именно из этого раздела суммы итого доходов от реализации и внереализационных доходов переносится в строку 010 и 020 листа 02.

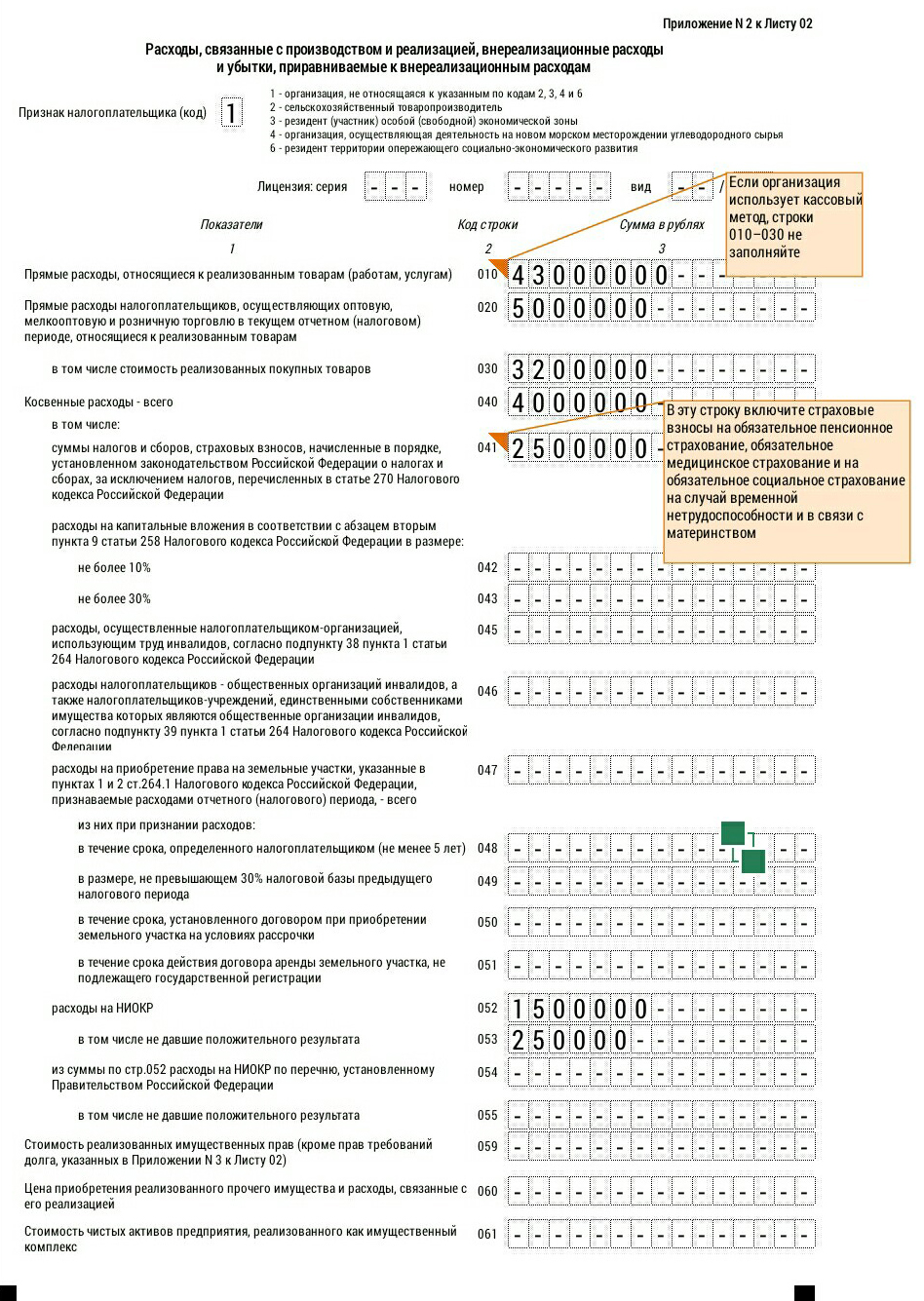

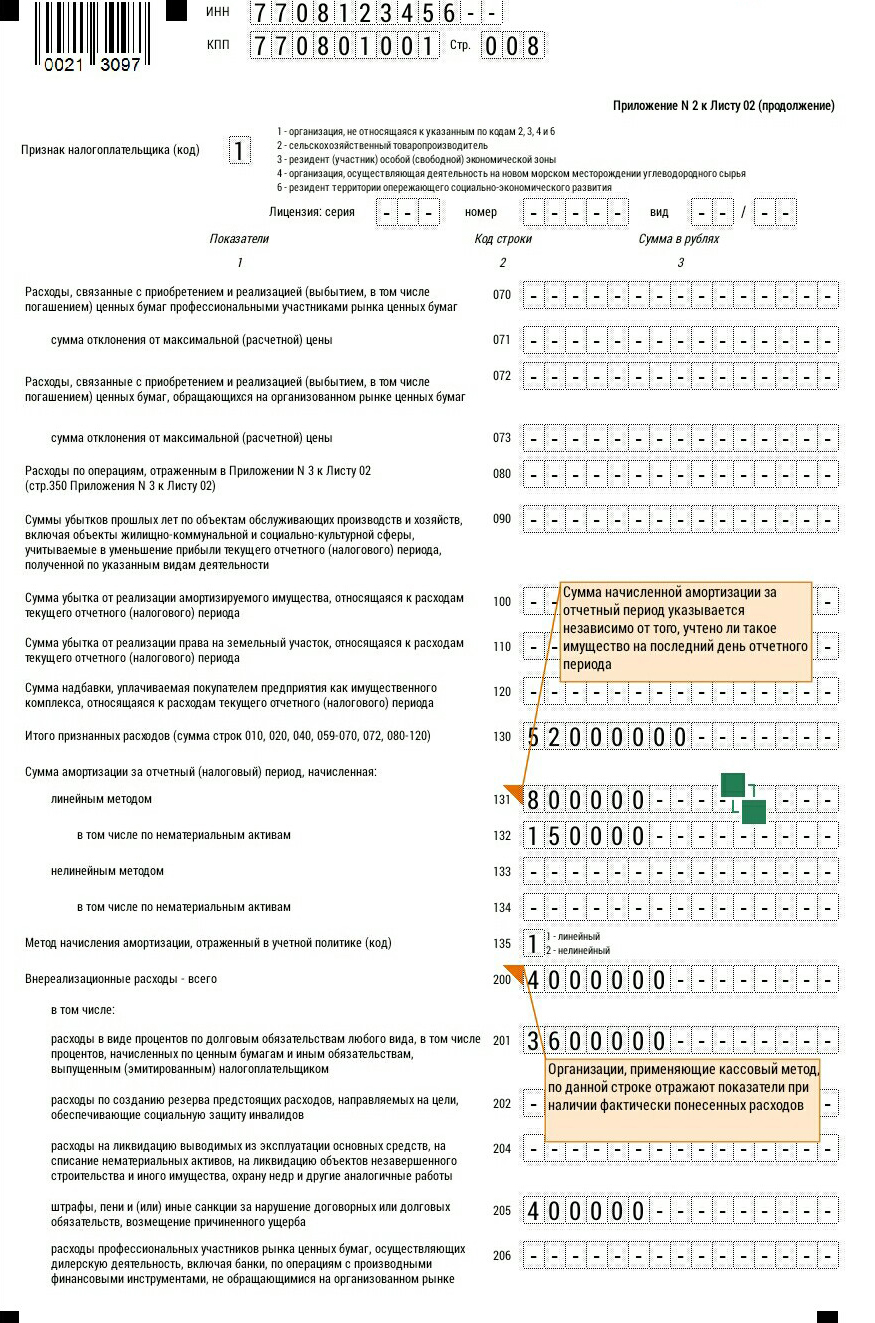

Приложение 2 к листу 02

Этот раздел достаточно объемный. В нем организации должны расписать свои расходы. Если метод признания доходов и расходов «по начислению», то необходимо указать расходы в соответствии с разделением на прямые и косвенные в строках 010 и 030.

При «кассовом» методе признания — строки 010-030 заполнять не нужно.

Сумма итого признанных расходов переносится в строку 030 листа 02.

В этом разделе также указывается сумма начисленной амортизации с разбивкой по методам начисления.

Необходимо заполнить строки по внереализационным расходам с уточняющей аналитикой по определенным видам расходов. Из этого раздела сумма по внереализационным расходам переносится в строку 040 листа 02.

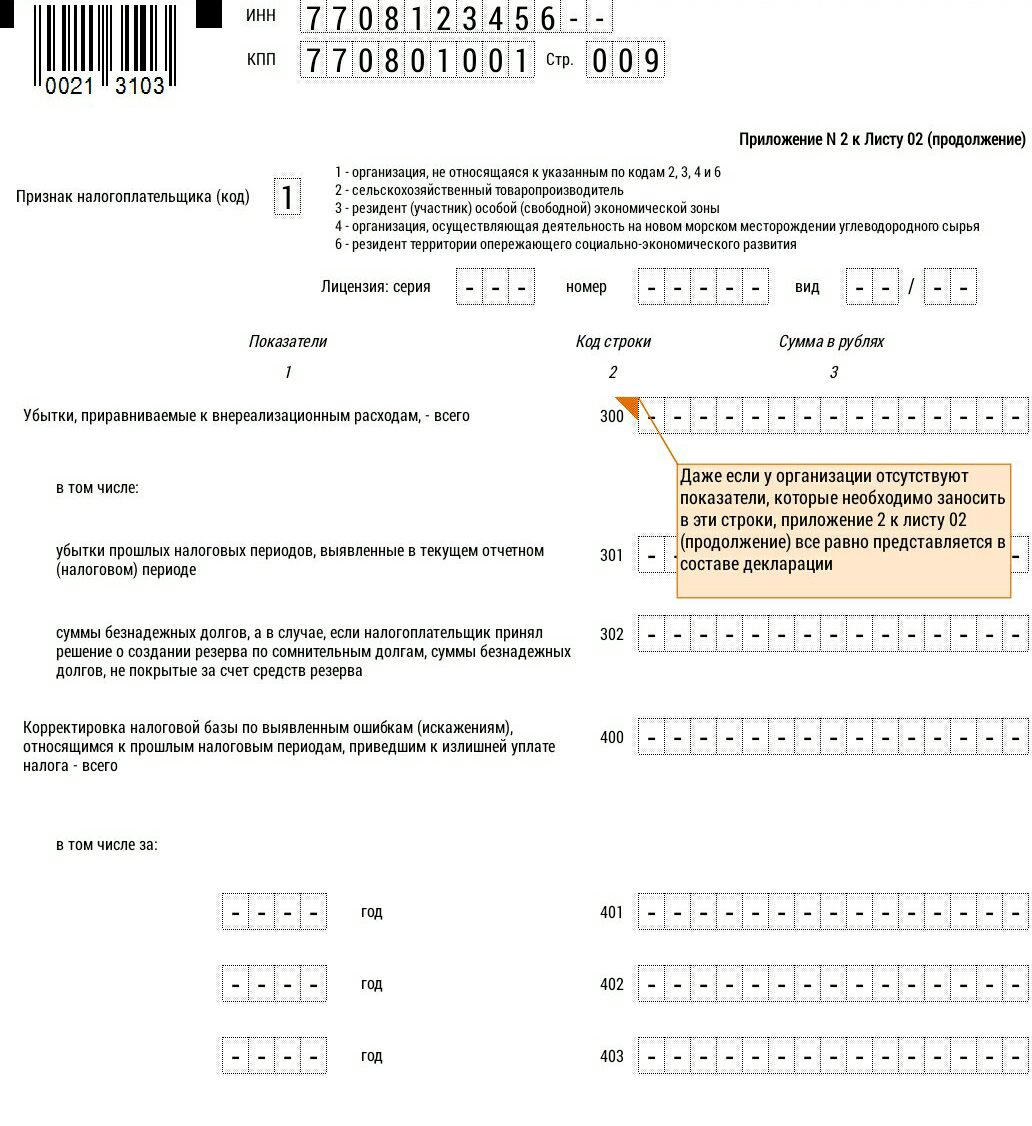

Если существуют убытки, приравненные к внереализационным расходам, то их нужно отразить в строке 300 в этом разделе.

Остальные строки также должны отражать расходы, но в других областях. Например, строка 070 для расходов от покупки ценных бумаг.

Если в течение отчётного периода осуществлялись какие-то расходы, перечисленные в других строках этого раздела декларации, то их также необходимо заполнить.

Кстати, для подготовки и сдачи отчетности Вы можете воспользоваться онлайн-сервисом «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку