Заполнение декларации по НДС всегда вызывает множество вопросов. Давайте вместе заполним декларацию за 3 квартал 2018 года.

Форма декларации и срок сдачи за 3 квартал 2018 года

Декларация по НДС за третий квартал 2018 года сдается не позднее 25 октября. Импортеры из Евразийского экономического союза отчитываются ежемесячно до 20 числа месяца, следующего за отчетным. Форма декларации применяется с первого квартала 2017 года. С 2014 года сдавать ее можно только в электронном виде по каналам телекоммуникационной связи.

Обратите внимание! Безошибочно подготовить и сдать декларацию по НДС вы легко можете с помощью онлайн-сервиса «Моё дело» — интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не нужно будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Пример:

ООО «Организация» занимается строительством. За 3 квартал «входной» НДС — то есть налог, предъявленный организации при покупке товаров или услуг — составил 50 000 рублей, а «исходящий» — то есть предъявленный организацией при предоставлении своих услуг — 150 000 рублей, выручка 983 500 рублей, ставка НДС 18 %.

Заполнить нужно следующие листы:

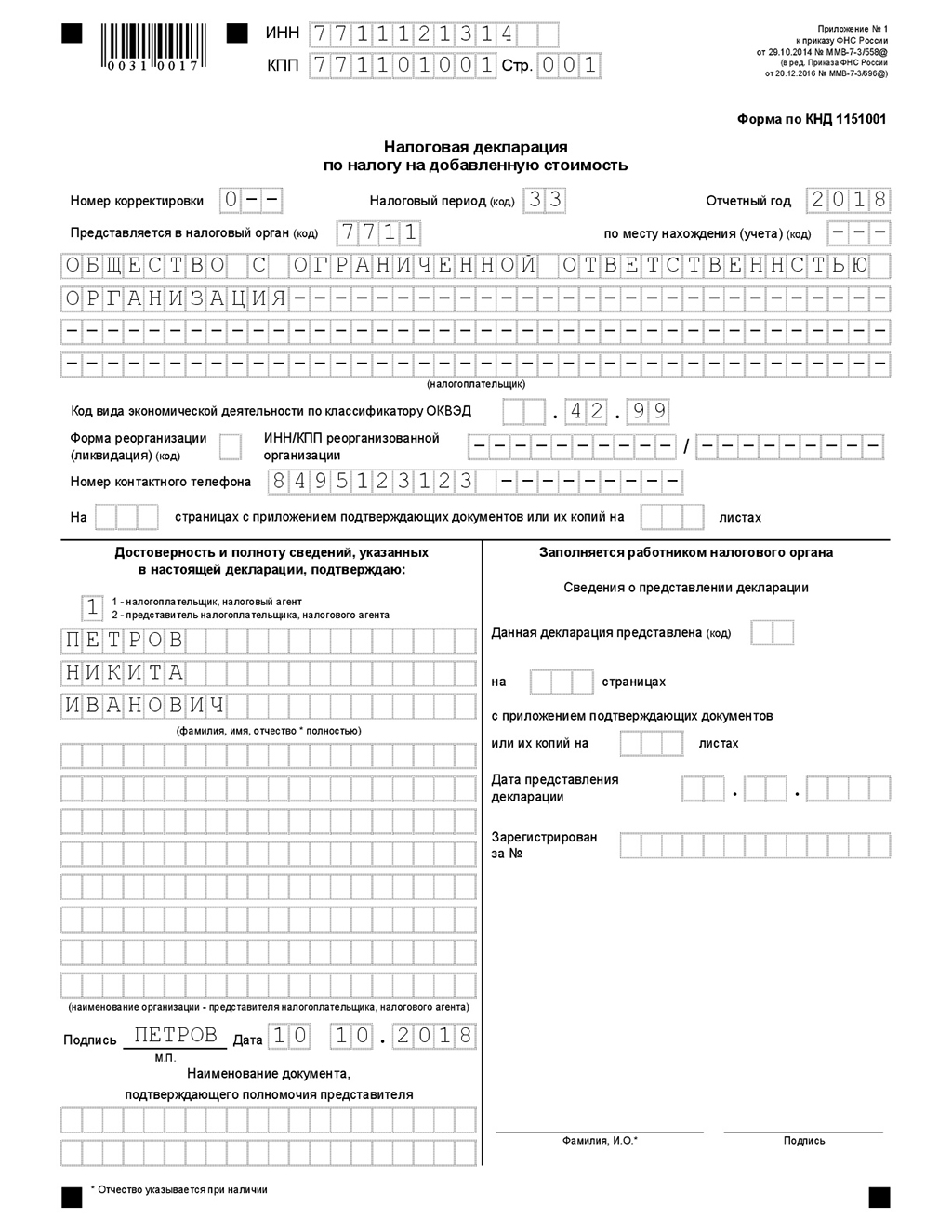

1. Титульный лист.

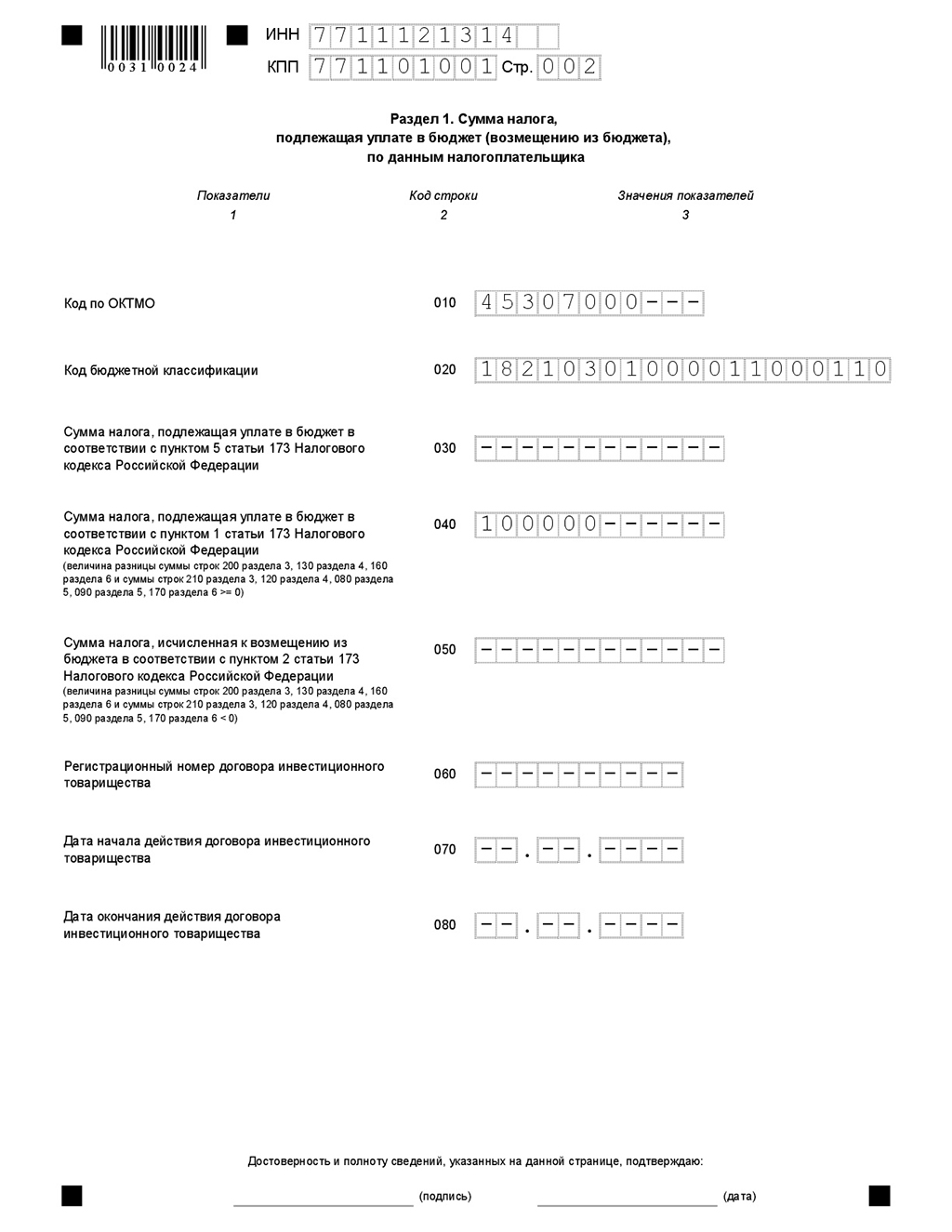

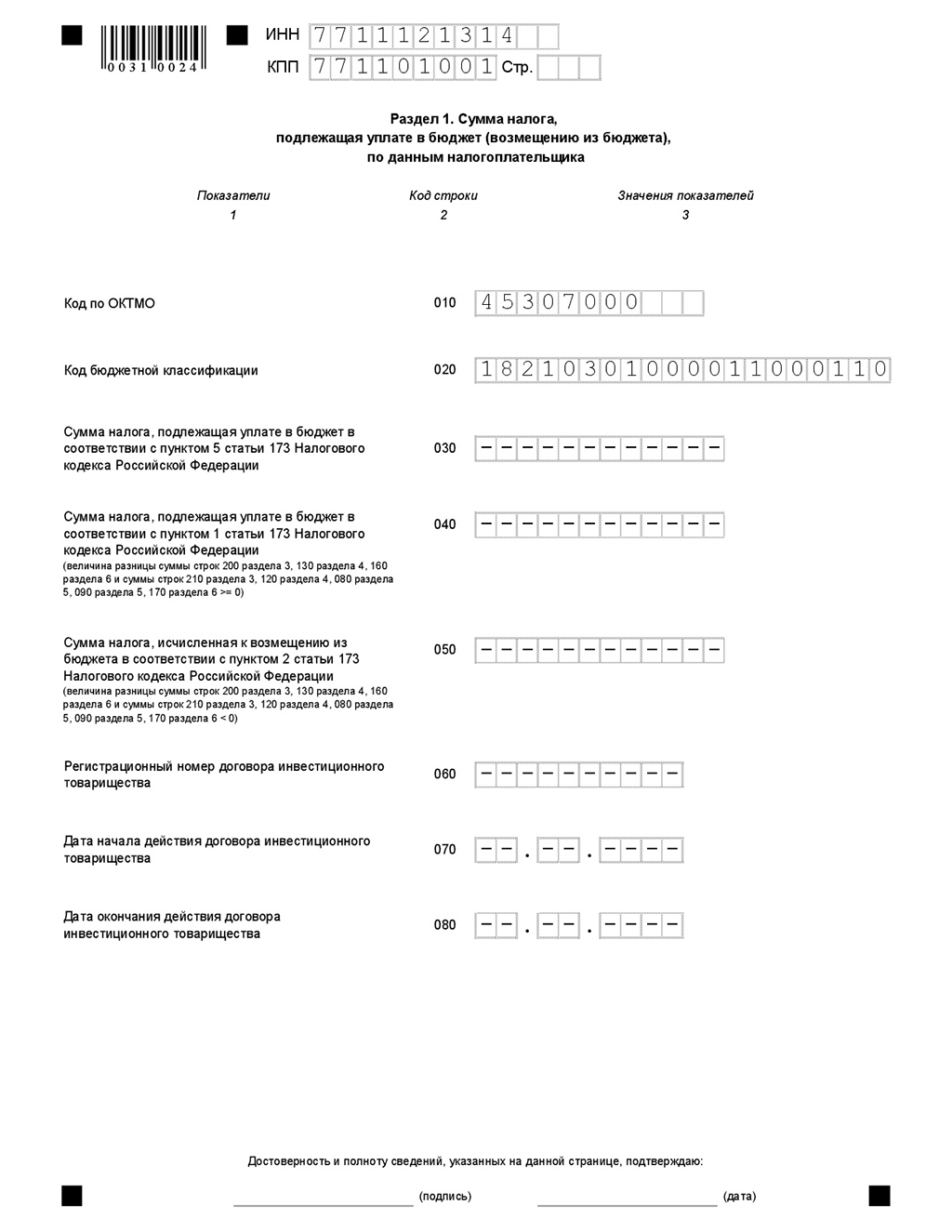

2. Раздел 1. Этот раздел предназначен для отражения КБК налога, кода ОКТМО и итоговой суммы НДС, подлежащей уплате в бюджет, либо возмещению из бюджета.

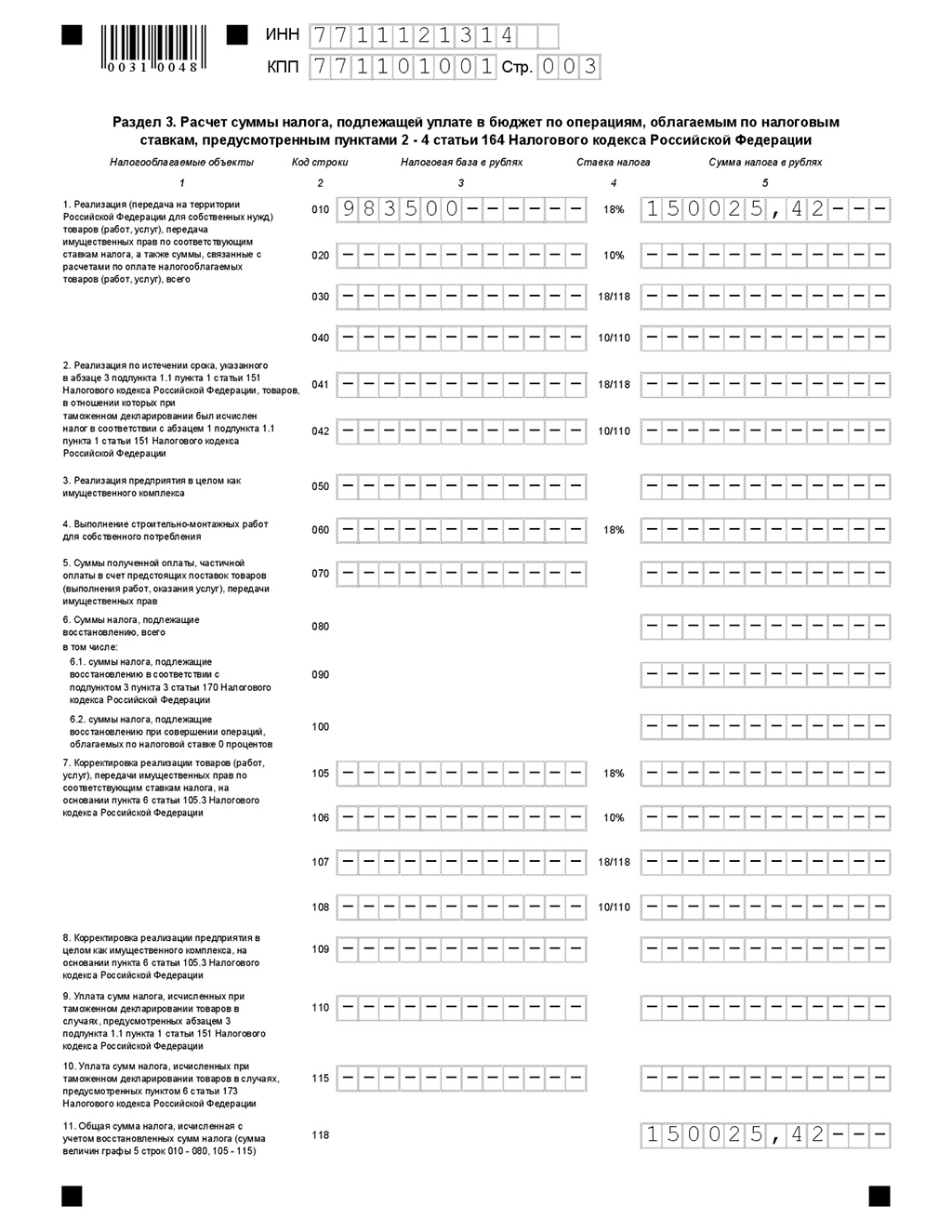

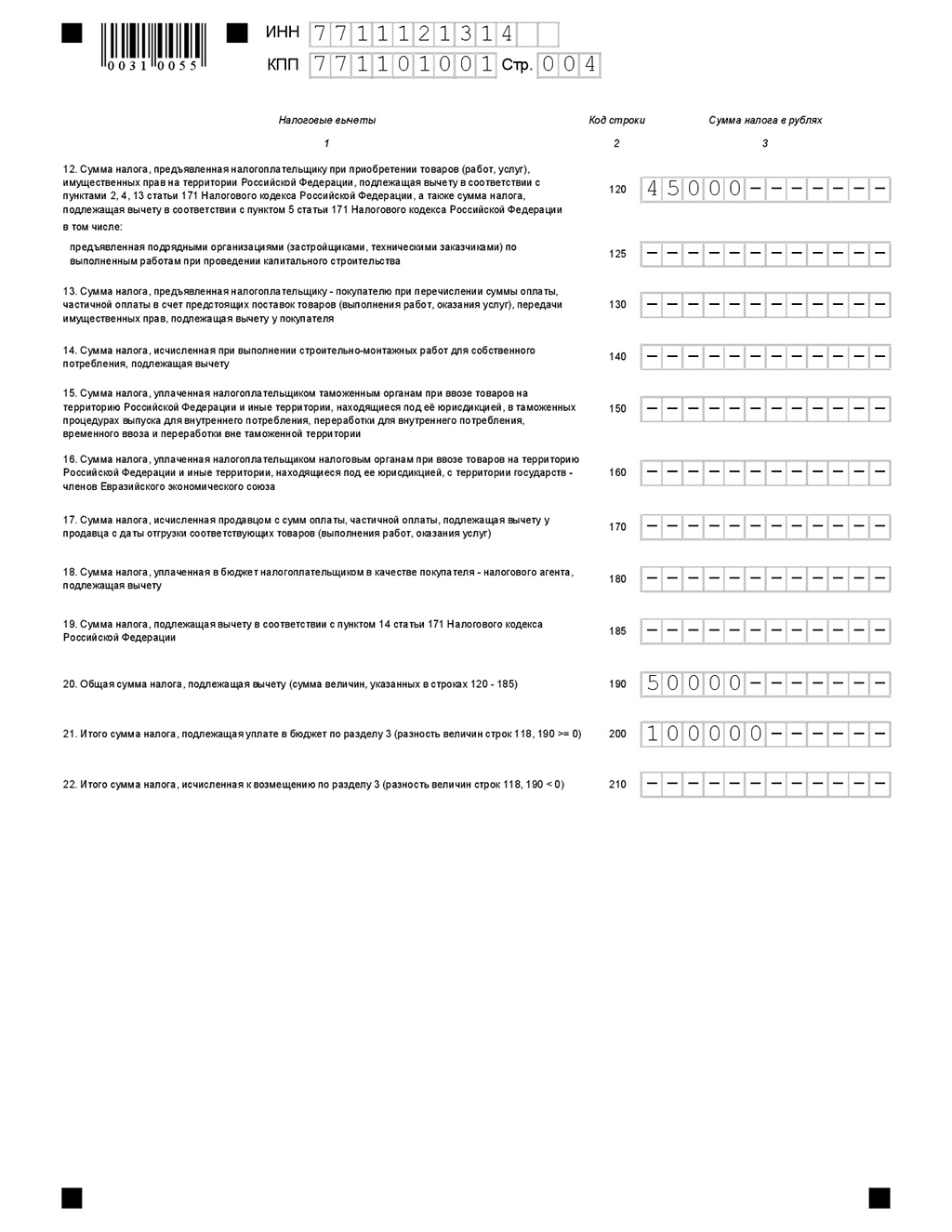

3. Раздел 3. В этом разделе происходит расчет налога исходя из суммы дохода, полученного от реализации товаров или услуг. Для каждой ставки налога предусмотрено свое поле, как и для базы исчисления. В нашем примере выручка составила 983 500 рублей, вносим эту сумму в строку 010, напротив вносим сумму налога 18 %, которая составляет 150 000 рублей. Так как у организации больше не было дохода за третий квартал по другим ставкам, сумма 150 000 рублей дублируется в поле 118. Следующая страница — продолжение раздела 3. Здесь необходимо отразить сумму налога, которая была предъявлена нашей организации при оплате товаров и услуг. По условиям примера та сумма составляет 50 000 рублей. Вносим данные в строку 120. Других сумм нашей организацией уплачено не было, поэтому данные строки 120 дублируются в строку 190. В строке 200 отражается разница строк 118 и 190. По данным нашего примера 150 000 – 50 000 = 100 000 рублей. Если бы разность оказалась отрицательной, то результат нужно было бы вносить в строку 210 с положительным знаком.

4. Раздел 8. В восьмом разделе отражаются данные из книги покупок за отчетный период. За третий квартал наша организация приобрела материалы по одной счет-фактуре. Данные документа необходимо перенести из книги покупок в тот раздел — порядковый номер записи в книге покупок, код вида операции, номер и дата счет-фактуры, дата и номер платежного документа, по которому произошел расчет с контрагентом, дата постановки на учет приобретенных материалов. На следующей странице продолжение восьмого раздела, где необходимо ввести ИНН и КПП контрагента в поле 130, код валюты — для российского рубля это 643. Далее в строке 160 — стоимость приобретенного товара по счет-фактуре, а в строке 170 — сумма предъявленного НДС. В строке 190 указывается сумма НДС итого по книге покупок.

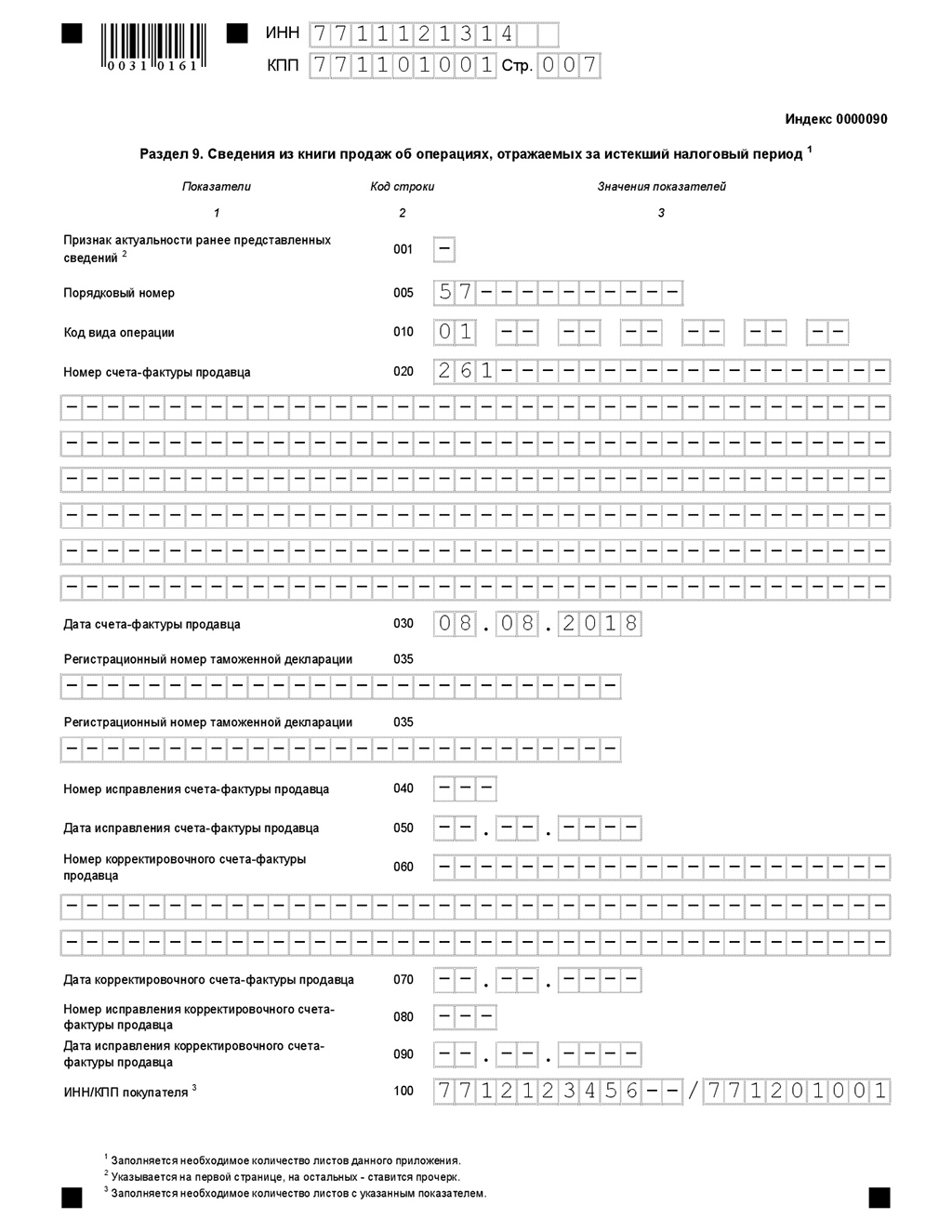

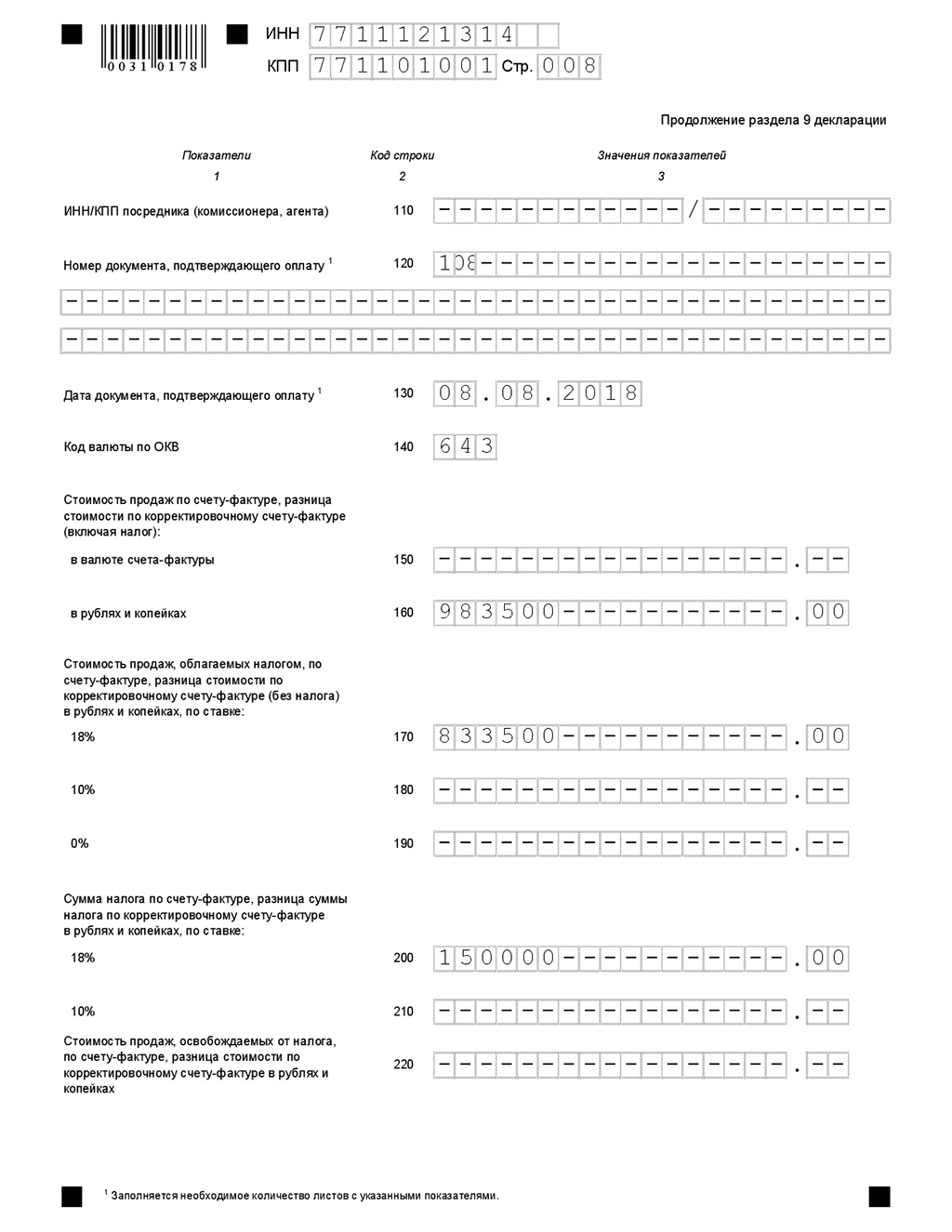

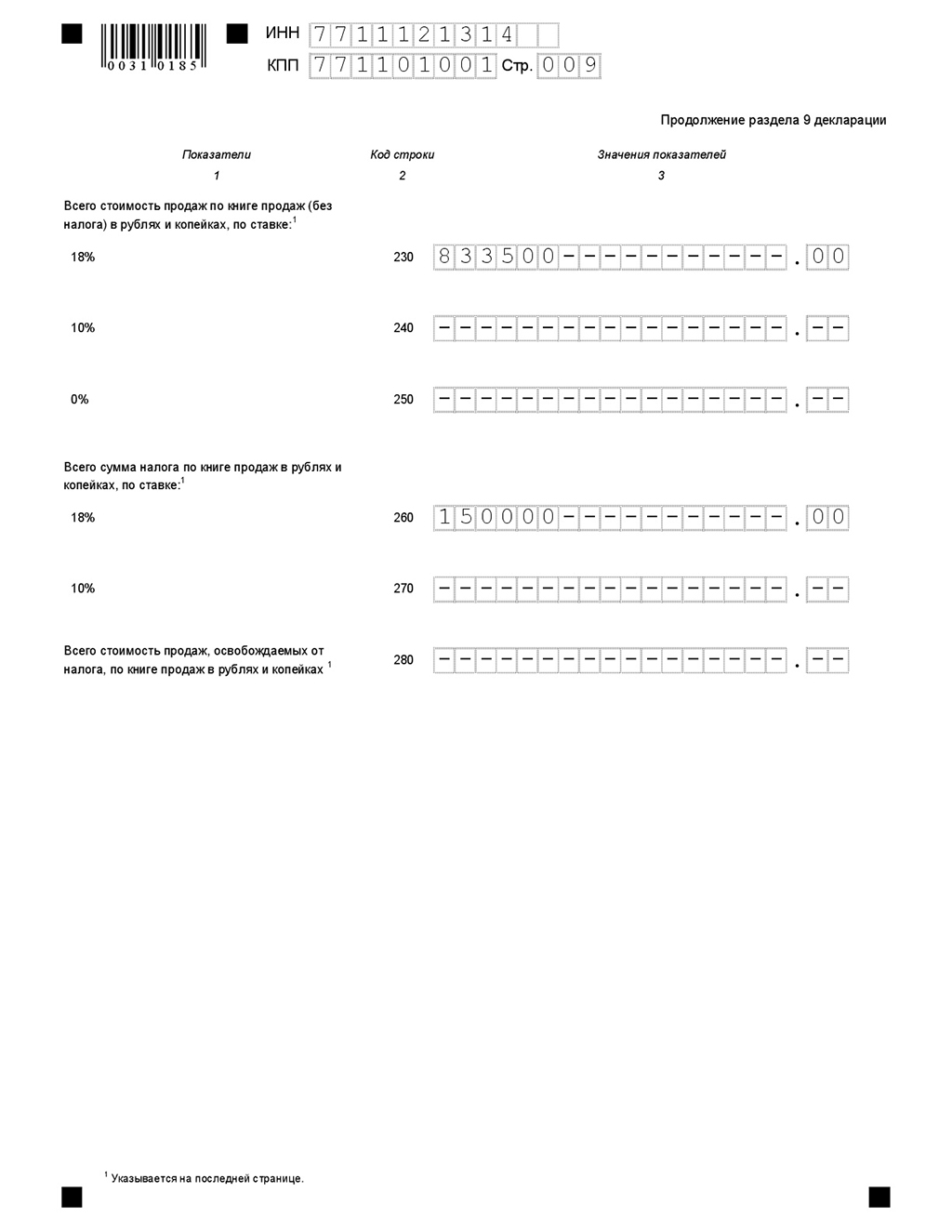

5. Раздел 9. В девятом разделе отражаются данные из книги продаж за отчетный период. За третий квартал организация из примера оказала строительных услуг на сумму 983 500 рублей по одной счет-фактуре. Данные счет-фактуры переносятся в соответствующие поля раздела. Предварительно нужно указать порядковый номер операции из книги продаж и код операции. Далее номер счет-фактуры, дата. В поле 100 вносятся ИНН и КПП покупателя. Дата и номер документа, подтверждающего оплату, а также код валюты, стоимость продаж всего и без налога, сумма самого налога по каждой ставке отдельно — на следующей странице этого же раздела. В строке 230 отражается сумма налога по книге продаж всего, но по каждой ставке отдельно.

Нулевая декларация по НДС

Налогоплательщики по НДС обязаны представлять декларацию, даже если в отчетном периоде не было операций, подлежащих отражению. В таком случае подается «нулевка» или нулевая декларация.

Кто сдает нулевую декларацию:

- ИП и организации на ОСНО;

- организации, осуществляющие деятельность по перемещению товаров из Таможенного союза.

Если нулевой отчет не сдать, то организацию или предпринимателя ждет штраф 1 000 рублей за непредставление декларации.

Какие листы заполнять при нулевой декларации

Информация о том, какие разделы заполнять при нулевых показателях, отражена в Порядке заполнения декларации по НДС (Приказ ФНС от 29.10.2014 № ММВ-7-3/558@).

1. Титульный лист.

2. Раздел 1.

В разделе 1 строки 030-080 проставляются прочерки.

Несмотря на то, что декларация нулевая, она также должна сдаваться исключительно в электронном виде по телекоммуникационным каналам связи.

Напомним! Безошибочно подготовить и сдать декларацию по НДС вы легко можете с помощью онлайн-сервиса «Моё дело» — интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не нужно будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Образец заполнения декларации по НДС за 3 квартал (9 месяцев) 2018 года

Образец заполнения нулевой декларации по НДС за 3 квартал (9 месяцев) 2018 года

Скопировать ссылку

Скопировать ссылку