Очень часто деятельность в фирме (ИП) не ведется или фирма (ИП) только недавно зарегистрировалась и лишь начинает свою деятельность. Для таких случаев Налоговый кодекс предусматривает сдачу не нулевых деклараций по всем налогам, а замену одной — Единой (упрощенной) — декларацией. Об этом более детально и поговорим в данной статье.

Право на применение упрощенной декларации

Единую (упрощенную) налоговую декларацию могут сдавать:

- Организации (независимо от применяемой системы налогообложения);

- Индивидуальные предприниматели, применяющие специальные налоговые режимы.

Важный момент: предприниматели на общей системе налогообложения (ОСНО) не могут подавать единую (упрощенную) декларацию по итогам года. Даже при условии, что в течение года они не совершали никаких сделок и не получали доходов. В данном случае им придется представить в налоговую инспекцию нулевую декларацию по форме 3-НДФЛ. Что касается декларации по НДС, то законодательство не запрещает замену месячных или квартальных деклараций единой (упрощенной) декларацией. Главное, чтобы выполнялось условие — отсутствие каких-либо операций, которые должны отражаться в декларации по НДС.

Для представления единой упрощенной декларации необходимо выполнение следующих условий:

- У фирмы или ИП не было движения денежных средств на расчетных счетах и в кассе;

- У фирмы или ИП не возникало объектов налогообложения по тем налогам, плательщиками которых является организация (предприниматель).

Важный момент: если на вашем расчетном счете было произведено списание комиссии за расчетный счет, то в таком случае налоговая инспекция признает это движением денежных средств. И в этом случае вы теряете право на единую (упрощенную) декларацию. Придется подавать только нулевые отчеты. Также стоит отметить, что такие операции, как уплата налогов за предыдущие отчетные периоды, поступление и возврат ошибочно поступивших сумм, оплата взносов в уставный капитал в денежной форме — это все относится к движению денежных средств, а значит автоматически лишает организацию права на подачу единой (упрощенной) декларации.

Кстати! Для безошибочной подготовки и своевременной сдачи Единой (упрощенной) налоговой декларации, а также других отчетностей, воспользуйтесь онлайн-сервисом «

Мое дело». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды что, несомненно, сэкономит не только время, но и нервы.

Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Срок подачи единой (упрощенной декларации)

Единая (упрощенная) декларация подается в инспекцию поквартально. Декларацию нужно представить не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, девятью месяцами, календарным годом (в нашем случае за 2 квартал 2018 года нужно подать не позднее 20 июля 2018 года). Подается декларация в налоговую инспекцию по местонахождению организации или местожительству предпринимателя.

Важный момент: несвоевременная подача единой (упрощенной) налоговой декларации является правонарушением, за которое предусмотрена налоговая и административная ответственность. За несвоевременную подачу упрощенной декларации штрафы взимаются по каждому налогу, который в ней указан, и в таком случае штрафы нужно перечислять в бюджет по соответствующим налогам КБК. Размер штрафа составляет 5 процентов от суммы налога, которая должна быть уплачена по декларации, но которая не была перечислена в бюджет в установленный срок, но не более 30 процентов от суммы налога по декларации и менее 1000 руб.

Помимо штрафа Налогового правонарушения за непредставление (несвоевременное представление) единой (упрощенной) налоговой декларации, по заявлению налоговой инспекции суд может применить к должностным лицам административную ответственность в виде предупреждения или штрафа на сумму от 300 до 500 руб.

Способы подачи единой (упрощенной) декларации

Единую (упрощенную) налоговую декларацию можно подать в инспекцию:

- на бумажном носителе;

- в электронном виде по телекоммуникационным каналам связи. Только такой способ предусмотрен, если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях — за месяц создания или реорганизации) — превышает 100 человек. Также такой вариант сдачи отчетности касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. За нарушение установленного способа представления налоговой отчетности предусмотрена налоговая ответственность в виде штрафа 200 рублей за каждое нарушение.

Единая (упрощенная) декларация вместо «нулевых» отчетов

Стоит отметить, что налоговая инспекция не может требовать от организации (ИП) представить единую (упрощенную) налоговую декларацию вместо нулевых налоговых деклараций по каждому налогу. Так как для применения единой (упрощенной) налоговой декларации существует ряд ограничений, которые установлены пунктом 2 статьи 80 НК. На момент сдачи отчетности только сама организация знает, выполняются ли все эти ограничения или нет. Исходя из чего следует, что применение единой (упрощенной) налоговой декларации — это право, а не обязанность организации и индивидуальных предпринимателей.

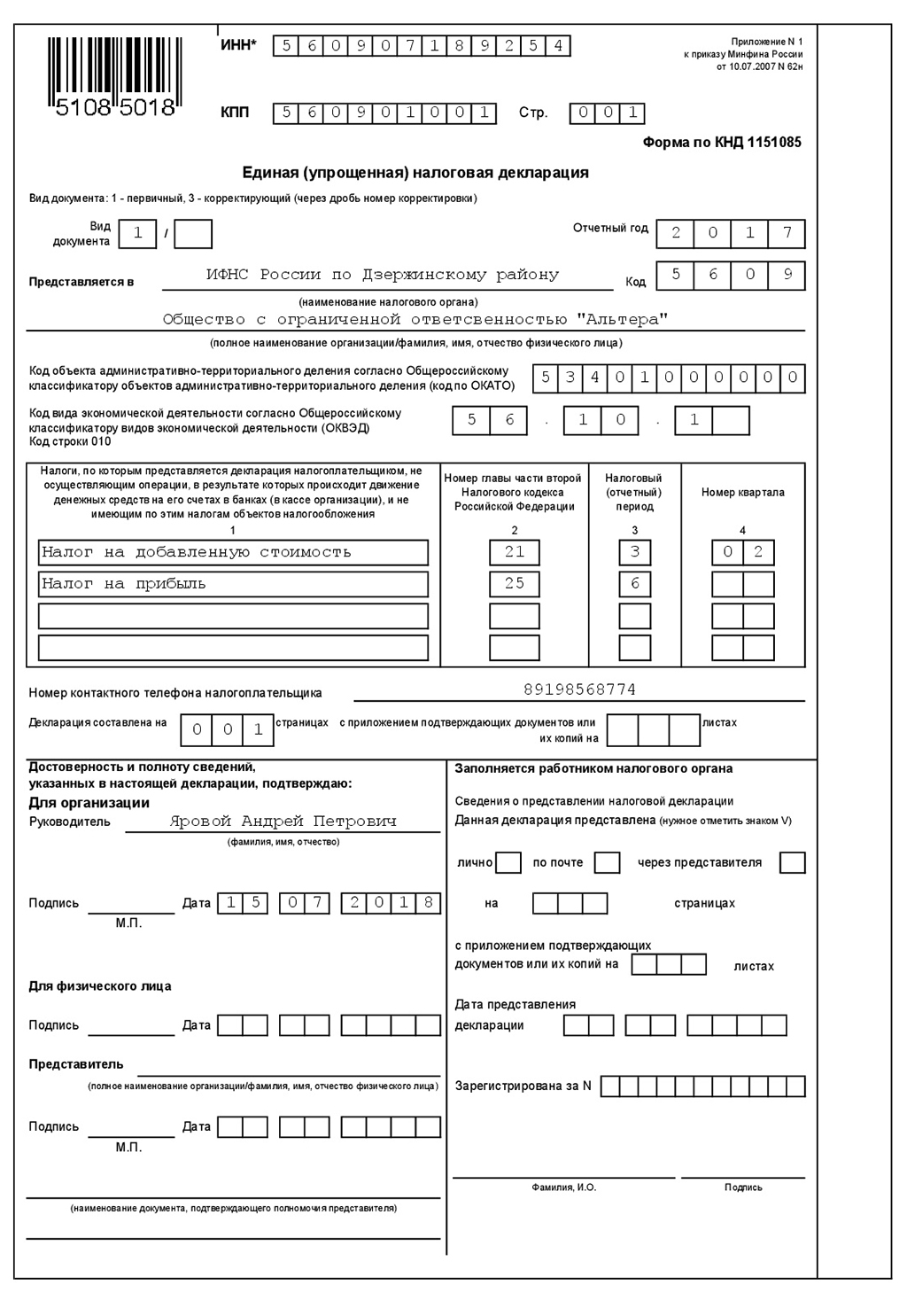

Порядок заполнения единой (упрощенной декларации)

Единая (упрощенная) декларация включает в себя два листа.

Рассмотрим общие правила заполнения Листа 1

| Поле | Описание заполнения поля |

| ИНН и КПП | Данный показатель берется из уведомления о постановке на учет в качестве предпринимателя, выданном ИФНС России при регистрации |

| Код вида документа | При сдаче декларации первую (обычную) в этом году, то в поле «Номер корректировки» поставьте «0--».Если же вы уточняете первичную декларацию (например корректируете доход, заявленный раннее), то указываете «1/2/3…» в зависимости от того который раз уточняете. |

| Налоговый период | Указывается год, за который представляется декларация (т. е. год, в котором предприниматель получил заявленный предполагаемый доход). |

| Представляется в налоговый орган | Поставьте код налоговой инспекции, где зарегистрирован предприниматель. Этот код можно посмотреть в уведомлении о постановке на учет в качестве предпринимателя, выданном при регистрации. Также код ИФНС России можно определить на официальном сайте ФНС России. |

| Наименование налогоплательщика | Полное наименование организации (ИП). |

| Код ОКТМО | Указывается код территории, на которой зарегистрирован предприниматель. Этот код можно посмотреть в уведомлении о постановке на учет в Росстате. Если предприниматель не получал уведомление в Росстате, код можно определить самостоятельно с помощью официального сайта статистики. Если ваш код ОКТМО содержит меньше 11 символов, тогда в ячейках справа, оставшихся пустыми, проставьте прочерки. |

| Ф. И. О. и телефон | Указывается полностью фамилию, имя, отчество предпринимателя, как в паспорте (Если у предпринимателя иностранное гражданство, его имя и фамилию можно писать латинскими буквами). А так же ваш контактный телефон (с кодом города), для того чтобы можно было связаться налоговому инспектору в случае, если у него возникнут вопросы. |

| Таблица налогов | Основное содержание первого листа – таблица, где нужно перечислить названия налогов, по которым в течение квартала организация или предприниматель признавались налогоплательщиками, но объекты налогообложения по этим налогам не возникали, и движения денежных средств на расчетных счетах и в кассе организации не было. Наименования налогов указывайте в очередности, соответствующей нумерации глав части второй НК. По налогам, вписанным в единую (упрощенную) декларацию, укажите: в графе 1 — номер главы НК, которой установлен налог (Например: В таком порядке нужно вписывать в декларацию: - Налог на прибыль (ст. 285 НК);

- Единый сельхозналог (ст. 346.7 НК);

- Единый налог при упрощенке (ст. 346.19 НК);

- Налог на имущество (ст. 379 НК);

- Транспортный налог (ст. 360 НК);

- Земельный налог (ст. 393 НК).

в графе 2 — код налогового (отчетного) периода По налогам, налоговый период у которых равен кварталу, код налогового периода — 3. Этот код укажите, когда в декларацию вписываются: - НДС (ст. 163 НК);

- водный налог (ст. 333.11 НК).

По налогам, налоговый период у которых равен году, указывается код отчетного периода: - 3 — если сведения подаются за I квартал;

- 6 — если сведения подаются за первое полугодие;

- 9 — если сведения подаются за девять месяцев;

- 0 — если сведения подаются за год.

в графе 3 — номер квартала, в котором у налогоплательщика не было объектов обложения данным налогом. Номер квартала (графа 4) по этим налогам указывать не нужно. В таком порядке нужно вписывать в декларацию: - налог на прибыль (ст. 285 НК);

- единый сельхозналог (ст. 346.7 НК);

- единый налог при упрощенке (ст. 346.19 НК);

- налог на имущество (ст. 379 НК);

- транспортный налог (ст. 360 НК);

- земельный налог (ст. 393 НК).

Важный момент: таблица позволяет вписать в нее сведения только о четырех налогах. Если этого недостаточно, включите в состав декларации две первые страницы. |

Лист 2 Единой (упрощенной) налоговой декларация за 2 квартал (полугодие) 2018 года

Согласно п. 15 Порядка, утвержденного приказом Минфина от 10.07.2007 № 62н, Лист 2 единой (упрощенной) декларации организации и предприниматели не заполняют. Здесь сведения о себе должны представить только граждане-налогоплательщики, не зарегистрированные в качестве предпринимателей.

Напомним, что для безошибочной подготовки и своевременной сдачи Единой (упрощенной) налоговой декларации вы можете воспользоваться онлайн-сервисом «

Мое дело». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде.

Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Образец заполнения Единой (упрощенной) налоговой декларации за 2 квартал 2018 года

Скопировать ссылку

Скопировать ссылку