Предприниматели находятся в режиме «тотального» контроля со стороны налоговых органов при взаимодействии со своими контрагентами. В связи с этим они вынуждены отслеживать все «новые веяния», которые появляются в качестве рекомендаций у налоговых органов в части проявления должной осмотрительности, заниматься детальной проверкой деятельности своих контрагентов. Налогоплательщику уже недостаточно запросить учредительные документы у своего контрагента, оформить всю первичную и исполнительскую документацию по договору, он вынужден проверить наличие у своего контрагента материальных и трудовых ресурсов для выполнения работ (услуг), поставки товара. Если налогоплательщик пренебрегает этими правилами, то он безусловно вызовет интерес у налогового органа.

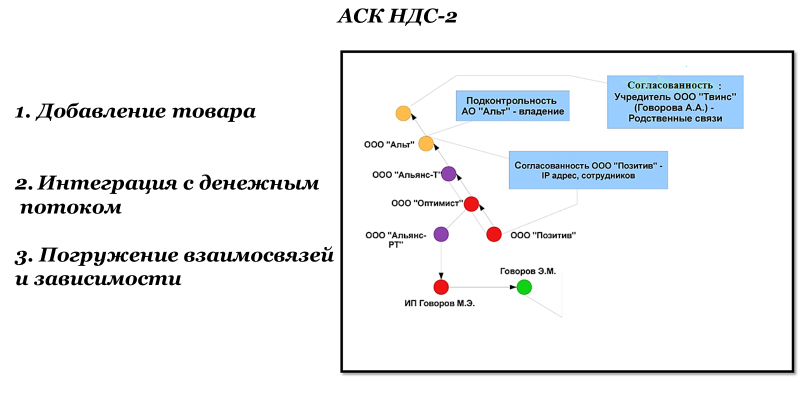

Многие налогоплательщики ощутили существенное увеличение требований (уведомлений) со стороны налоговых органов, пристальный взгляд налоговых органов на договорные отношения с контрагентами. Во многом это объясняется внедрением налоговыми органами баз АСК НДС-2, АСК НДС-3, созданием единой платформы направления налогоплательщиками (налоговыми органами) документов через операторов электронного документооборота, определением порядка обмена документами (информацией) между налоговыми и иными органами (например, правоохранительными, таможенными).

Указанные ресурсы позволяют сформировать досье на налогоплательщика, производить аналитику его деятельности, подконтрольных лиц, контрагентов, выявлять схемы ухода от уплаты налогов, реагировать на расхождения, которые были выявлены между данными бухгалтерской и налоговой отчетности, сведениями из банка, обслуживающего налогоплательщика.

Взгляд налоговых органов за последние несколько лет настолько расширился, что на сегодняшний момент он охватывает не только базы налоговых и иных органов, но и внешние источники (сайт, социальные сети, блоги, сервисы по поиску работников и другие), в которых нередко размещают сведения сами налогоплательщики.

Предприниматели задаются вопросом: «При каких условиях они и их контрагенты заинтересуют налоговые органы?»

Для ответа на этот нелегкий вопрос нужно понимать, что налоговый орган оценивает предпринимателей по заданным программой критериям, которых уже около ста (количество их постоянно растет), вводит профили для оценки деятельности налогоплательщиков в прошлый, настоящий и будущий период. Программа прогнозирует возможную деятельность налогоплательщика и предполагаемые к совершению нарушения. Налогоплательщик еще не совершил никаких нарушений, но вся его прошлая предпринимательская деятельность свидетельствует о возможных нарушениях в будущем.

Для налоговой инспекции все налогоплательщики делятся на три группы риска: низкий (организации не совершают налоговых нарушений, оплачивают в значительных размерах налоги, своевременно реагируют на требования налогового органа), средний (у налогоплательщиков есть незначительные нарушения, размеры налогов приближены к нормативам по данной отрасли), высокий риск (юридические лица участвуют в схемах по уплате налогов). Безусловно особое внимание налоговая инспекция уделяет налогоплательщикам, относящимся к группе с высоким риском и (или) работающими с такого рода контрагентами.

Контрольно-аналитический отдел налоговой инспекции занимается поиском «разрывов» НДС. В случае, если контрагент предпринимателя или последующий контрагент не оплатил НДС, не имеет в штате сотрудников, активов, не содержит в ОКВЭД данного вида деятельности, налоги платит в минимальных размерах, то организации (выгодоприобретателю) предложат доплатить налоги и сдать уточненную налоговую декларацию. Полнота собираемой документации в рамках проявления должной осмотрительности, исполняемого договора, наличие контактов контрагента и лиц, которые его курировали, может позволить избежать данного неблагоприятного варианта. Тем более, что «добросовестные» налогоплательщики не несут ответственности за сдачу налоговой отчетности контрагентами и оплату ими налогов (пункт 3 статьи 54.1 НК РФ).

С учетом того, что все операции между предпринимателями оцениваются под призмой статьи 54.1 НК РФ, налогоплательщик должен доказать, что операция с его контрагентом реальная, и своей основной целью он не ставит уход от уплаты налогов. В этом случае тщательному анализу подвергаются сделки со взаимозависимыми компаниями или операции, в которых через цепочку контрагентов денежные средства возвращаются в аффилированную организацию.

При определении взаимозависимости (аффилированности, подконтрольности) налоговая инспекция исходит как из прямых критериев (совпадение компаний по генеральному директору, участникам), так и косвенных (юридический адрес, миграция кадрового состава, IP-адрес, работа под единым брендом, банк, единый состав заказчиков и иные совпадающие критерии).

Совпадение IP-адреса является ключевым критерием для признания подконтрольности налогоплательщика и его контрагента. Этот критерий исследуется как через оператора электронного документооборота (при взаимоотношениях налогоплательщика с налоговым органом), так и через банк. Операторы электронного документооборота и банки представляют информацию о всех организациях, работающих под одним IP-адресом. При совпадении IP налоговый орган трактует эту операцию как сомнительную, совершенную в отношении подконтрольного контрагента без цели создать права и обязанности у сторон. Исключениями являются нахождение контрагентов в одном бизнес-центре с выделением арендаторам одного IP (в этом случае безусловно речь не идет о работе организаций в одном или в соседнем помещении при единстве хозяйственной деятельности), обслуживание налогоплательщика и его контрагента одной бухгалтерской организацией (при условии, что такая организация поддерживает деятельность не только этих лиц, но и иных, не взаимосвязанных с ними контрагентов).

Серьезное внимание у налогового органа будет в отношении сделок между предпринимателями, в которых наблюдается миграция сотрудников между собой, совместительство должностей, полное или частичное совпадение контактов (сайта, телефонов), кадровой службы, ведущей фактический набор персонала. В случае если налогоплательщик не сможет доказать самостоятельный характер деятельности, реальность договорных отношений с таким контрагентом, то это будет основанием для проведения контрольных мероприятий налоговыми органами, проведения проверок с соответствующим доначислением налогов.

На рисунке изображено, как налоговые органы видят операции налогоплательщика в базе АСК НДС-2.

В письме Министерства финансов РФ ФНС от 13 июля 2017 года № ЕД-4-2/13650@ систематизированы схемы незаконной деятельности налогоплательщиков, связанной с уходом от уплаты налогов.

К ним были отнесены следующие схемы:

1. Классическая схема уклонения от уплаты налогов

Это применение фиктивных сделок с целью увеличения стоимости приобретенного товара (услуг) — завышения расходной части либо с целью занижения доходной части, а именно продажа товара по заниженной стоимости (экономически необоснованные сделки). Фиктивные сделки могут быть заключены «недобросовестными» налогоплательщиками как с фирмой-однодневкой, так и с аффилированной организацией.

2. Дробление бизнеса с целью необоснованного применения специальных налоговых режимов

Для того, чтобы минимизировать налоговую нагрузку, многие налогоплательщики свою деятельность, имеющую определенные ограничения, препятствующие переходу на упрощенную систему налогообложения, делят на ряд более мелких, подпадающих под упрощенную систему налогообложения или систему налогообложения в виде единого налога на вмененный доход по отдельным видам деятельности.

3. Необоснованное применение налоговых льгот, льготных налоговых ставок

В письме приведен следующий пример такой схемы. Налогоплательщик и иные организации, входящие в группу компаний «А», создали схему взаимоотношений по аренде производственных мощностей таким образом, чтобы здания, сооружения, земельные участки, машины и оборудование, необходимые для производства автомобилей, находились в собственности резидента ОЭЗ, уплачивающего налог на прибыль по ставке 0%. ООО «Б» было создано как единый подконтрольный имущественный центр с целью аккумулирования на счетах этой организации значительных денежных средств в виде арендной платы для последующего их вывода за границу в виде дивидендов. Такая организация финансово-хозяйственной деятельности обеспечивала арендаторам возможность отражать в составе расходов по налогу на прибыль затраты в виде арендных платежей в завышенных размерах и минимизировать налоговые поступления в бюджет.

4. Подмена гражданско-правовых отношений с целью извлечения налоговой выгоды

Например, чтобы избежать уплаты НДС с аванса, стороны заключают договор займа, а после отгрузки товара засчитывают заемные средства в счет его оплаты. Или заключают с контрагентом договоры комиссии, хотя реально осуществляют сделки по купле-продаже товаров.

Предприниматели отказываются от работы с «проблемными» контрагентами и ищут способы внутренней «оптимизации» своей деятельности. Среди «сомнительных» способов такой оптимизации, вызывающей интерес налоговых органов, можно выделить:

- необоснованные роялти в своих компаниях;

- существенное завышение стоимости аренды сдаваемых активов;

- «транзитное» движение денежных средств по обязательствам, которые не обладают признаками реальности;

- создание подконтрольных компаний с небольшими материальными ресурсами для увеличения расходной части при фактическом оказании услуг (выполнении работ) самим заказчиком;

- дивиденды, которые перечисляются еженедельно с нарушением порядка выплаты, предусмотренного учредительными документами и не отражающего фактического финансового результата общества;

- работа с самозанятыми при условии, что указанные лица фактически работают только на одного работодателя, ранее работали в аффилированной структуре.

Судебная практика вырабатывает критерии, позволяющие отнести сделку к реальной (не реальной):

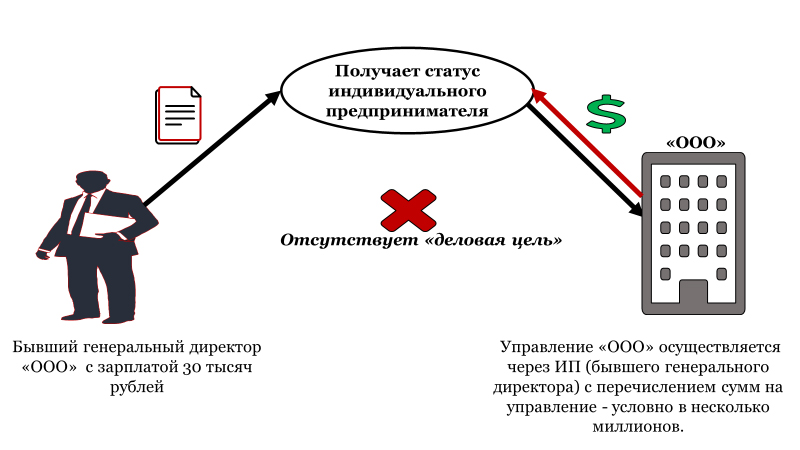

Наличие или отсутствие деловой цели

Соответствие договорных отношений виду деятельности налогоплательщика (контрагента) и применяемой системы налогообложения

Экономическая целесообразность

В приведенном примере по деловой цели также и отсутствует экономическая целесообразность: налогоплательщик платил сотруднику ежемесячную заработную плату 30 000 рублей, а потом в качестве индивидуального предпринимателя — несколько миллионов рублей в месяц. Очень распространенный пример отсутствия экономической целесообразности с выплатой роялти по товарному знаку. Товарный знак, принадлежащий ООО «Ромашка», за минимальную стоимость (например, 10 000 рублей) продается ООО «Лютик». В дальнейшем ООО «Лютик» и ООО «Ромашка» заключают лицензионный договор, по которому бывший владелец товарного знака ООО «Ромашка» ежемесячно платит новому владельцу товарного знака ООО «Лютик» несколько миллионов рублей. По аналогии поступают и с иными активами.

Недоказанность (доказанность) подконтрольности

Предпринимателю крайне важно доказать отсутствие подконтрольности в деятельности налогоплательщика и контрагента, не возможность должностными лицами контрагента (участниками) влиять на принятие решений налогоплательщиком и наоборот.

Наличие собственных ресурсов, самостоятельный характер деятельности

Особенно актуален этот критерий при работе налогоплательщика с контрагентом, обладающим признаками аффилированности. Наличие специфики деятельности у налогоплательщика, самостоятельное администрирование бизнес-процессов, подбор кадров, наличие собственных ресурсов — все это может помочь в доказательстве реальности хозяйственных взаимоотношений.

Внедрение и работа с постоянно обновляющимся Положением о должной осмотрительности, ресурсами, предлагаемыми ФНС РФ, иными открытыми сервисами

На сегодняшний момент на сайте nalog.ru сформирован ресурс «Риски бизнеса: проверь себя и контрагента», электронный сервис «Прозрачный бизнес», можно получить отчет о соответствии контрагента статье 54.1 НК РФ. Указанный ресурс систематизировал данные, которые ранее приходилось налогоплательщику самостоятельно проверять (сведения о судебных делах, исполнительных производствах, о нахождении в стадии банкротства, бухгалтерские и налоговые показатели и другие). Налогоплательщики, которые добросовестно относятся к выбору контрагента, безусловно должны проверять их по данным базам, вести деловую переписку, характерную для данных договорных отношений в соответствии с обычаями делового оборота.

Типичность операций и договорных отношений

В случае, если финансовые операции не типичны для налогоплательщика или (и) его контрагента, заключаются не типичные договоры по сравнению с контрагентами (в той же области), к которым нет претензий со стороны налоговых органов.

Для защиты своих интересов предпринимателям рекомендовано вводить в договор положения статьи 406.1 РФ, устанавливать возможность возмещения ущерба при нарушении самим контрагентом либо контрагентом последующего звена налогового законодательства.

Согласно пункту 1 статьи 406.1. Гражданского кодекса РФ, стороны обязательства, действуя при осуществлении ими предпринимательской деятельности, могут своим соглашением предусмотреть обязанность одной стороны возместить имущественные потери другой стороны, возникшие в случае наступления определенных в таком соглашении обстоятельств и не связанные с нарушением обязательства его стороной (потери, вызванные невозможностью исполнения обязательства, предъявлением требований третьими лицами или органами государственной власти к стороне или к третьему лицу, указанному в соглашении).

Соглашением сторон должен быть определен размер возмещения таких потерь или порядок его определения. Суд не может уменьшить размер возмещения потерь, предусмотренных настоящей статьей, за исключением случаев, если доказано, что сторона умышленно содействовала увеличению размера потерь (пункт 2 статьи 406.1. Гражданского кодекса РФ).

В данном случае ущерб выплачивается в независимости от вины контрагента, по аналогии со страховым случаем: наступает условие договора, ущерб связан с нарушением налогового законодательства РФ, выплачивается в объемах, установленных договором. Дополнительной гарантией также является составление контрагентом согласия на признание сведений, составляющих налоговую тайну, общедоступными (Приказ ФНС России от 15 ноября 2016 года № ММВ-7-17/615@). В этом случае налогоплательщик может контролировать исполнение налоговых обязанностей своим контрагентом, отсутствие разрывов НДС по сделкам с этим контрагентом.

Согласие может быть дано по кодам 1100 и 1400, включать следующую информацию:

- по коду 1100: сведения, содержащиеся в налоговых декларациях (расчетах), представляемых по окончании каждого налогового (отчетного) периода;

- по коду 1400: сведения, составляющие налоговую тайну, признаваемые общедоступными.

При этом соответствующие сведения о «разрывах» по НДС относятся к информации по коду 1400. В связи с этим рекомендовано предпринимателям получать согласие от контрагентов именно по этому коду.

У налогоплательщика появляются ресурсы для достаточно детальной проверки своего контрагента. При соблюдении требований по должной осмотрительности, положений Налогового кодекса РФ даже при возникновении вопросов у налоговой инспекции по реальности сделки налогоплательщик сможет ее подтвердить, так как докажет возможность исполнения договорных отношений этим контрагентом, наличие у него материально-технических ресурсов, фактическое исполнение договора и оформление всей документации, которая свидетельствует об этом. Налогоплательщик должен знать и соответствовать новым «налоговым реалиям», только это может обеспечить жизнеспособность его бизнеса.

Скопировать ссылку

Скопировать ссылку