Получение налогоплательщиком запросов от налоговой инспекции явление нередкое. Как правило, налоговики запрашивают пояснения в рамках камеральной налоговой проверки (пункт 3 статьи 88 НК РФ). И у компании есть только 5 дней на подготовку ответа.

Причина требования пояснений

Требования о предоставлении пояснений должны быть оформлены по утвержденной форме (Приложение № 4 Приказа ФНС России от 7 ноября 2018 года № ММВ-7-2/628@). В бланке запроса должны быть указаны обязательные для такого рода документа данные, в частности, причина, по которой налоговая запрашивает пояснения.

Такими причинами могут быть, например:

- Невыполнение контрольных соответствий;

- Разночтение данных с данными контрагентов;

- Возмещение НДС;

- Ошибки по кодам операций;

- Ошибки в реквизитах;

- Пояснения по налоговым разрывам.

Благодаря четко указанной причине налогоплательщику проще подготовить корректные пояснения и ответить на поставленный в требовании запрос.

Пояснения затребованы необоснованно

Если налогоплательщик не согласен с полученным требованием, а неточности и несоответствия, по его мнению, отсутствуют, об этом нужно сообщить в обязательном порядке, пояснив причину. Для укрепления позиции можно приложить подтверждающие документы (сканы).

Порядок предоставления пояснений

При подготовке пояснений к декларации по НДС по ошибкам, обнаруженным при камеральной проверке, плательщику налога следует отправить ответ в электронном виде по определенному шаблону (Приказ ФНС России от 16 декабря 2016 года № ММВ-7-15/682@ «Об утверждении формата представления пояснений к налоговой декларации по налогу на добавленную стоимость в электронной форме»).

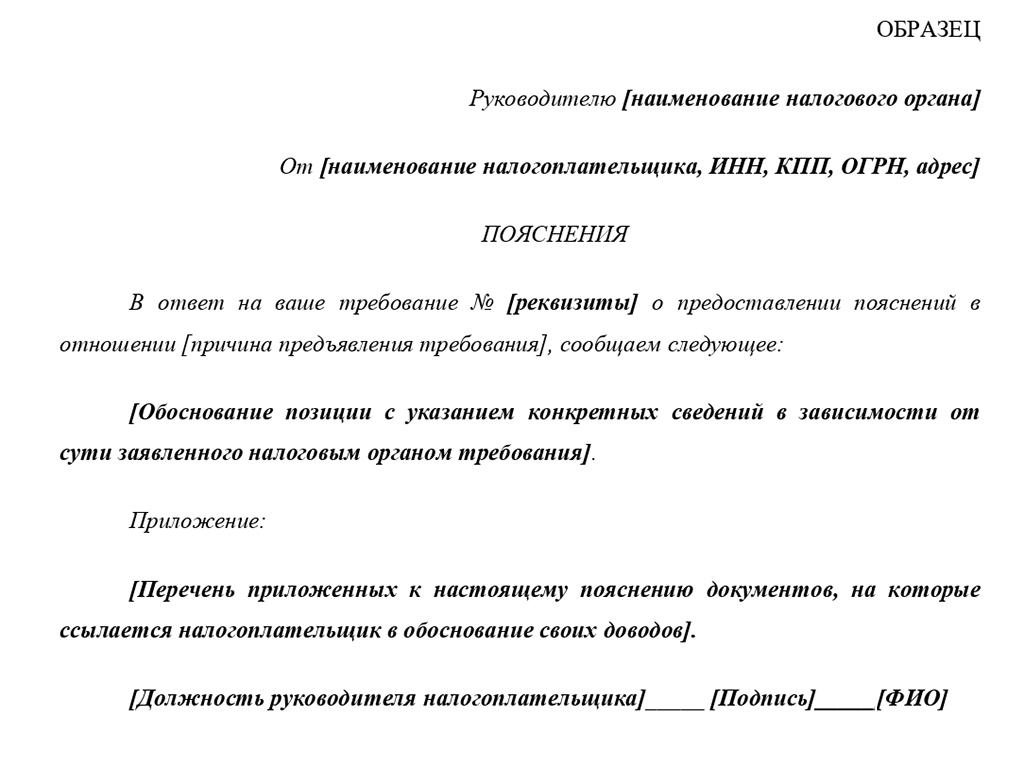

Если пояснения не связаны с камеральной налоговой проверкой декларации по НДС, их можно представлять в инспекцию в произвольной форме. Главное, указать информацию о налоговом органе и налогоплательщике, реквизиты требования о предоставлении пояснений, а также дать само пояснение с обоснованием (смотрите образец).

Еще одно важное условие — пояснение следует отправлять только в электронном виде (абзац 4 пункта 3 статьи 88 НК РФ). На бумажном носителе пояснения не будут считаться принятыми.

Содержание пояснения

Ошибки

Одни из самых простых — пояснения в части выявленных ошибок, кодов операций, реквизитов. В подобных случаях налогоплательщику достаточно подтвердить или опровергнуть выявленную неточность.

Налоговые разрывы

Пояснения по налоговым разрывам, пожалуй, самые «неприятные». Налоговый разрыв — это расхождения заявленного вычета и уплаченного налога контрагентом.

По такого рода запросам пояснения лучше предоставлять сразу и в полном объеме, иначе последует отказ в вычете НДС. При этом подтверждения в основном должны касаться реальности операций и доказательств того, что услуги/работы выполнены именно стороной по договору.

Вычет НДС

Пояснения могут запросить и по уровню вычета НДС. Существует норма вычета НДС, которую заявлять безопасно. Рассчитывается она как процентное отношение суммы вычета к сумме начисленного налога.

Налоговики заинтересуются деятельностью налогоплательщика и попросят пояснений, если доля вычетов по НДС равна либо превышает 89 % суммы начисленного НДС (Приказ ФНС России от 30 мая 2007 года № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»). Хотя стоит сказать, что периодически этот показатель меняется и определяется отдельно в конкретно взятом регионе.

Проблемный контрагент

Если запрос связан с деятельностью проблемного контрагента, то лучше сразу сообщать о проведенных мероприятиях мониторинга и выбора контрагента. Это снизит риск проведения дополнительных контрольных мероприятий, по итогам которых может быть вынесено решение о доначислении НДС.

Скопировать ссылку

Скопировать ссылку