Расчет по страховым взносам (форма КНД 1151111) — самая новая форма, которая применяется с 1 квартала 2017 года. Она до сих пор является одной из самых сложных в заполнении. В данной статье рассмотрим более детально, что представляет собой данная форма.

Обратите внимание! Безошибочно подготовить и сдать расчет по страховым взносам, по форме КНД 1151111, вы легко можете с помощью онлайн-сервиса «Мое дело». Сервис автоматически производит все расчеты, формирует отчетность, проверяет ее и отправляет в электронном виде. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Кто сдает расчет по форме КНД 1151111

КНД форма 1151111 предусмотрена для всех страхователей:

1. Независимо от правовой формы:

- организации и их обособленные подразделения (в том числе иностранные, которые работают в России);

- индивидуальные предприниматели;

- физлица без статуса предпринимателя;

- главы крестьянских (фермерских) хозяйств.

2. Независимо от статуса застрахованных лиц, которым выплачиваются вознаграждения:

- сотрудники по трудовым договорам;

- генеральный директор (он же единственный учредитель);

- физлица — исполнители по гражданско-правовым договорам (договорам подряда или оказания услуг).

Важный момент:

Сдавать нулевой отчет необходимо, даже если организация не ведет деятельность и не выдает зарплату, а из сотрудников есть только директор. В противном случае вам выпишут штраф в размере 1 000 руб. Но заблокировать счет за опоздание с расчетом по страховым взносам налоговая не вправе.

Срок сдачи расчета по форме КНД 1151111

Форма КНД 1151111 подается не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если срок выпадает на выходной, то расчет можно сдать в ближайший следующий за ним рабочий день.

Согласно статье 423 НК, отчетным периодом для расчета по страховым взносам являются: первый квартал (код 21), полугодие (код 31), девять месяцев (код 33). Расчетный период — календарный год (код 34).

За 2 квартал (полугодие) 2018 года расчет необходимо подать не позднее 30 июля.

В том случае, если организация или предприниматель прекращает деятельность до окончания расчетного периода, то расчет необходимо представить, когда:

- составили промежуточный ликвидационный баланс — для организаций;

- подали заявление о регистрации прекращения деятельности — для ИП.

В расчет включите данные за период с начала года и по день, когда составили расчет. Если заполняете КНД 1151111 за организацию, которая ликвидируется в том же году, в котором была создана, то период отсчитывается с даты ее регистрации в ЕГРЮЛ.

Согласно пункту 15 статьи 431 НК, сумму взносов к уплате или доплате перечисляйте в бюджет в течение 15 календарных дней. Этот период начинается на следующий день после того, как вы сдали расчет.

Важный момент:

Согласно пунктам 3 и 4 статьи 432 НК, главы крестьянских (фермерских) хозяйств без наемных работников сдают расчет всего один раз в год до 30 января календарного года, который следует за истекшим расчетным периодом. В том случае, если глава КФХ прекратил деятельность до конца расчетного периода, расчет нужно сдать не позднее 15 календарных дней с даты государственной регистрации прекращения деятельности.

Как и куда сдавать расчет по форме КНД 1151111

Расчет по страховым взносам организации и предприниматели подают в налоговую инспекцию по месту учета.

В пункте 10 статьи 431 НК сказано, что форма подачи расчета зависит от среднесписочной численности сотрудников за предыдущий отчетный (расчетный) период:

- 25 человек и меньше — в электронном виде или на бумаге;

- больше 25 человек — строго в электронном виде.

Важный момент:

Обособленное подразделение сдает расчет на своих сотрудников в налоговую по своему местонахождению и указывает в отчете свой КПП, если самостоятельно начисляет работникам вознаграждение.

Если обособленное подразделение не начисляет вознаграждение, данные о его сотрудниках включаются в расчет за головной офис. За обособленные подразделения за пределами России также отчитывайтесь по месту учета самой организации.

Из разъяснений письма ФНС от 17.08.2017 №ЗН-4-11/16329 следует, что обособленное подразделение переехало по другому адресу и встало на учет в другую налоговую инспекцию. По итогам отчетного периода, в котором это произошло, подайте расчет по взносам в новую ИФНС и укажите в нем КПП, который вам присвоили на новом месте. В расчете приведите сведения о выплатах и взносах за весь отчетный (расчетный) период. Включите в него данные за период до того, как подразделение сняли с учета в прежней ИФНС.

Несвоевременная сдача расчета

За несвоевременную сдачу формы КНД 1151111 налоговая инспекция может оштрафовать организацию или предпринимателя. Размер штрафа составляет 5 процентов от взносов, которые надо уплатить (доплатить) на основании данного расчета. При расчете штрафа из этой суммы инспекторы вычтут взносы, которые вы перечислили в бюджет в срок.

5-ти процентный штраф начислят за каждый месяц просрочки, включая день подачи расчета. За полный месяц посчитают, даже если срок был 1-го числа месяца, а расчет вы сдали 15-го.

Но общая величина штрафа не может превышать 30-ти процентов от суммы не уплаченных в срок взносов, но штраф все же будет не менее 1000 руб. Если в срок, установленный для подачи расчета, организация перечислила только часть взносов, то штраф рассчитают с разницы между суммой взносов, которую заявили в расчете и которую перечислили в бюджет. Так как в данном расчете отражаются три вида взносов:

- пенсионные;

- социальные;

- медицинские,

то штраф необходимо оплатить пропорционально каждому взносу на отдельные КБК.

Ниже в таблице представлены КБК и распределение штрафа в рамках минимального значения в 100 рублей.

Важный момент:

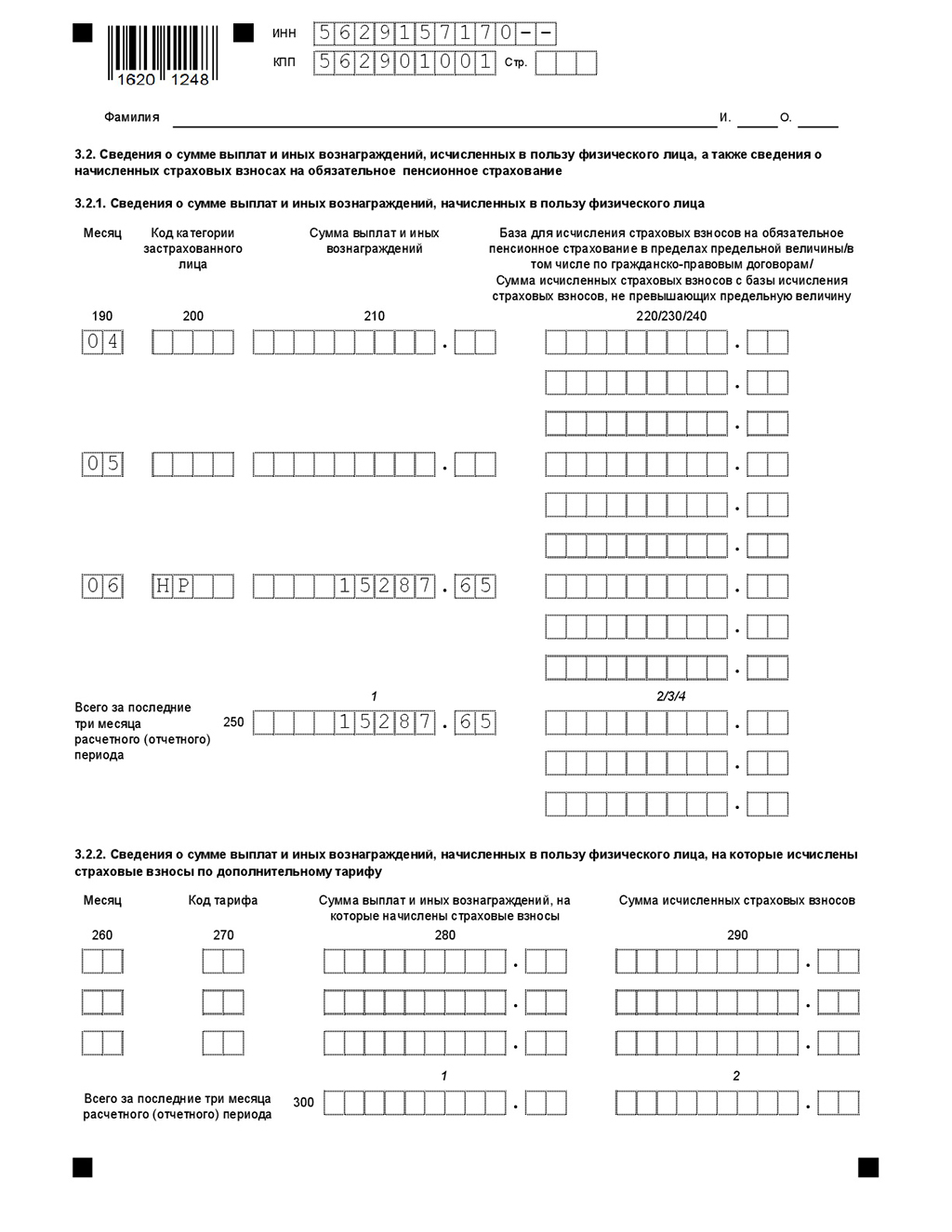

С 1 января 2018 года расчет будут считать непредставленным, если по каждому физическому лицу есть ошибка в следующих сведениях:

- о сумме выплат и иных вознаграждений в пользу физлиц;

- о предельной базе для расчета страховых взносов на обязательное пенсионное страхование;

- о сумме страховых взносов на обязательное пенсионное страхование, исходя из предельной базы;

- о базе для расчета страховых взносов на обязательное пенсионное страхование по доп. тарифу;

- о сумме страховых взносов на обязательное пенсионное страхование по доп. тарифу.

Такие правила действуют как при сдаче первичного расчета по взносам, так и по уточнениям, представленным с 1 января 2018 за истекшие периоды 2017 года.

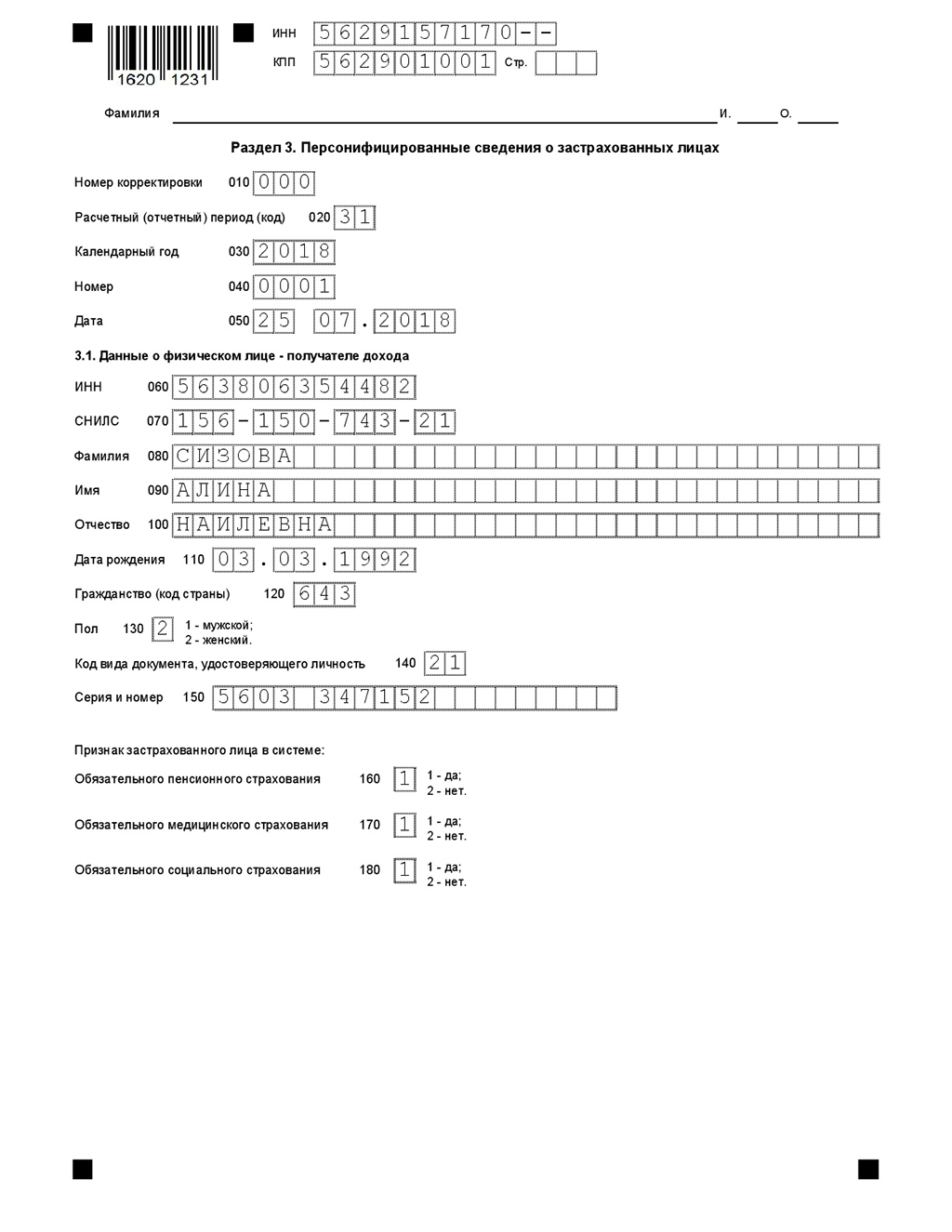

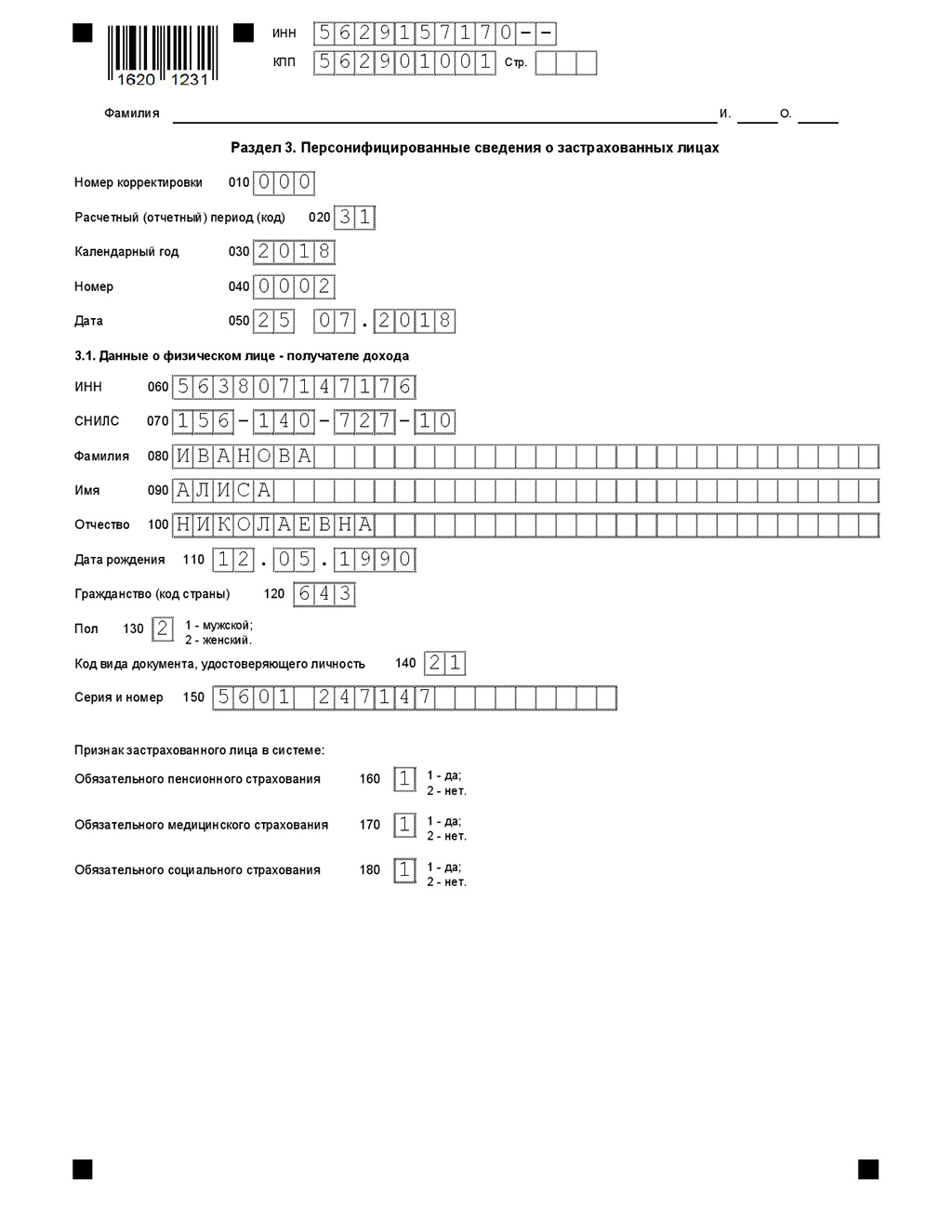

Предоставление копии раздела 3 расчета по страховым взносам сотрудникам

В обязательном порядке необходимо предоставлять сотрудникам копии раздела 3 расчета по страховым взносам — в течение пяти календарных дней с даты, когда человек обратился за такой информацией или в случае увольнения сотрудника или в день, когда закончится гражданско-правовой договор. Каждому сотруднику необходимо подавать копию раздела 3 только с данными о данном человеке.

Расчет включает в себя:

- титульный лист;

- лист «Сведения о физическом лице, не являющимся индивидуальным предпринимателем»;

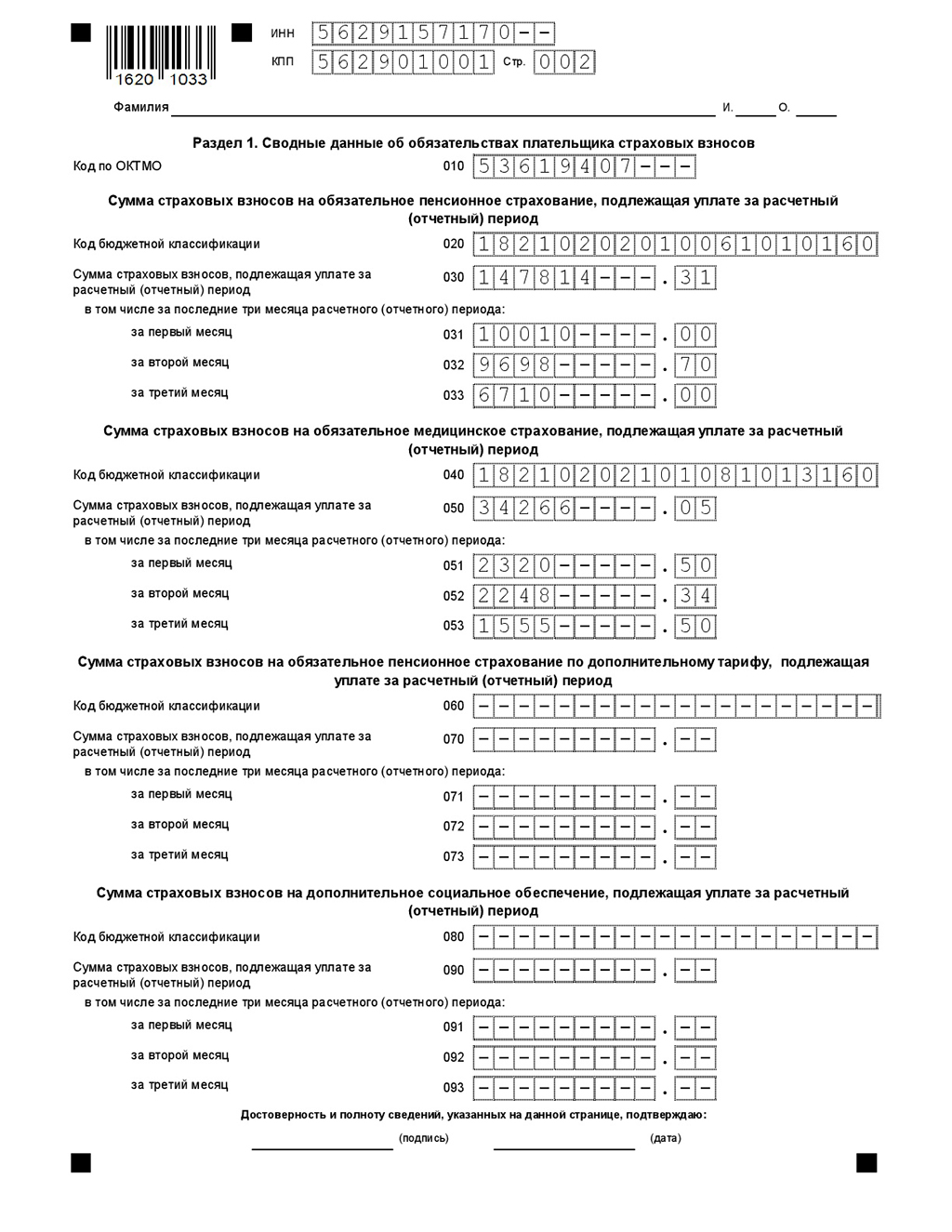

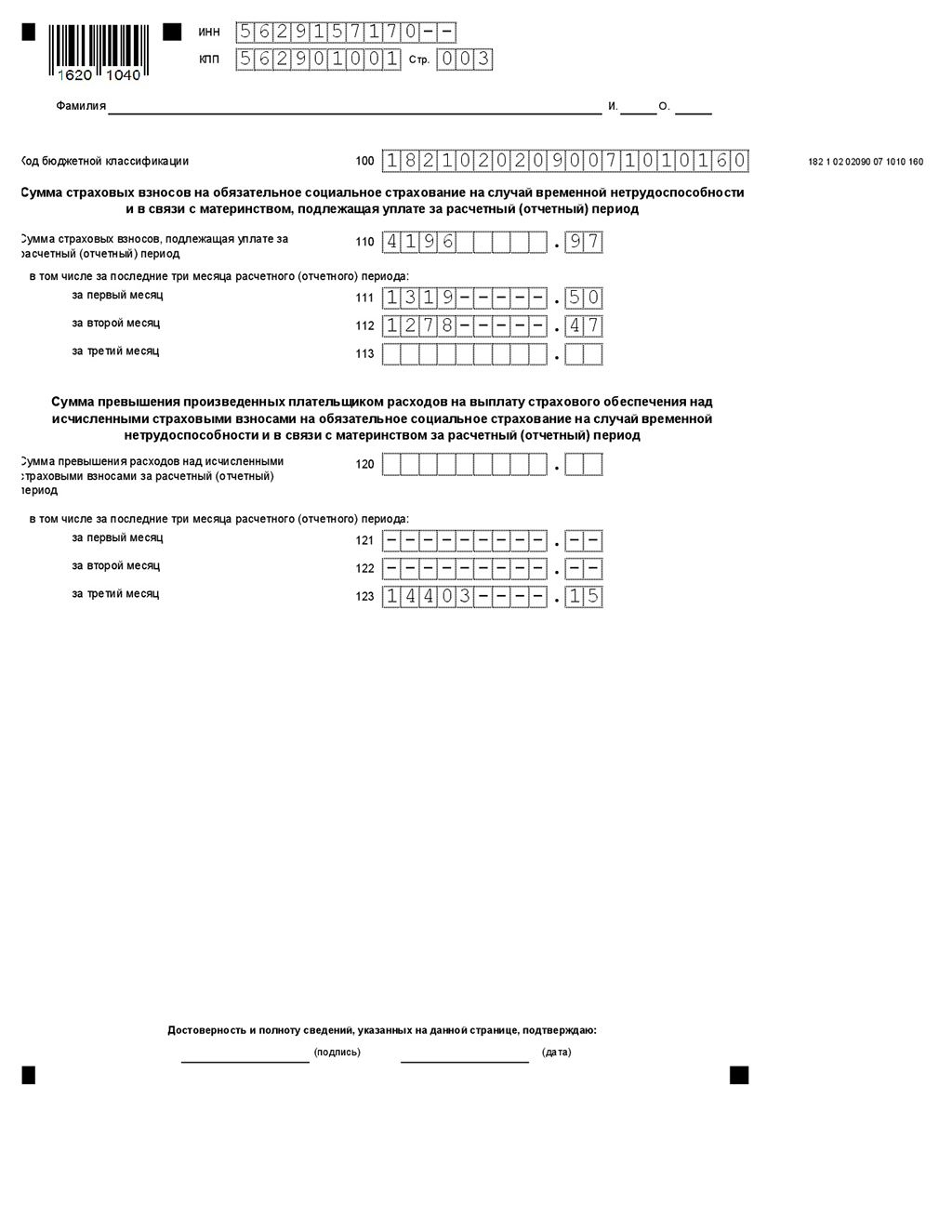

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

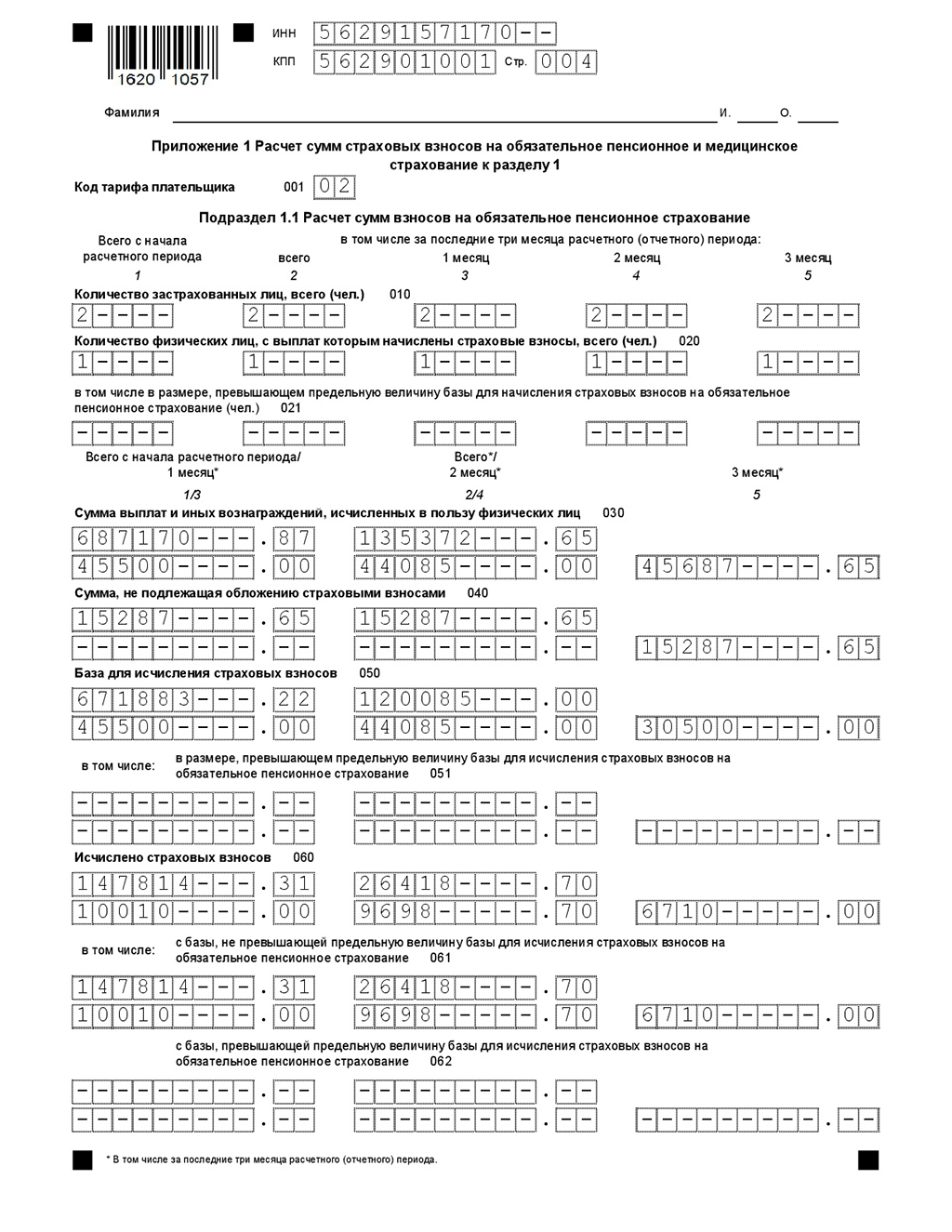

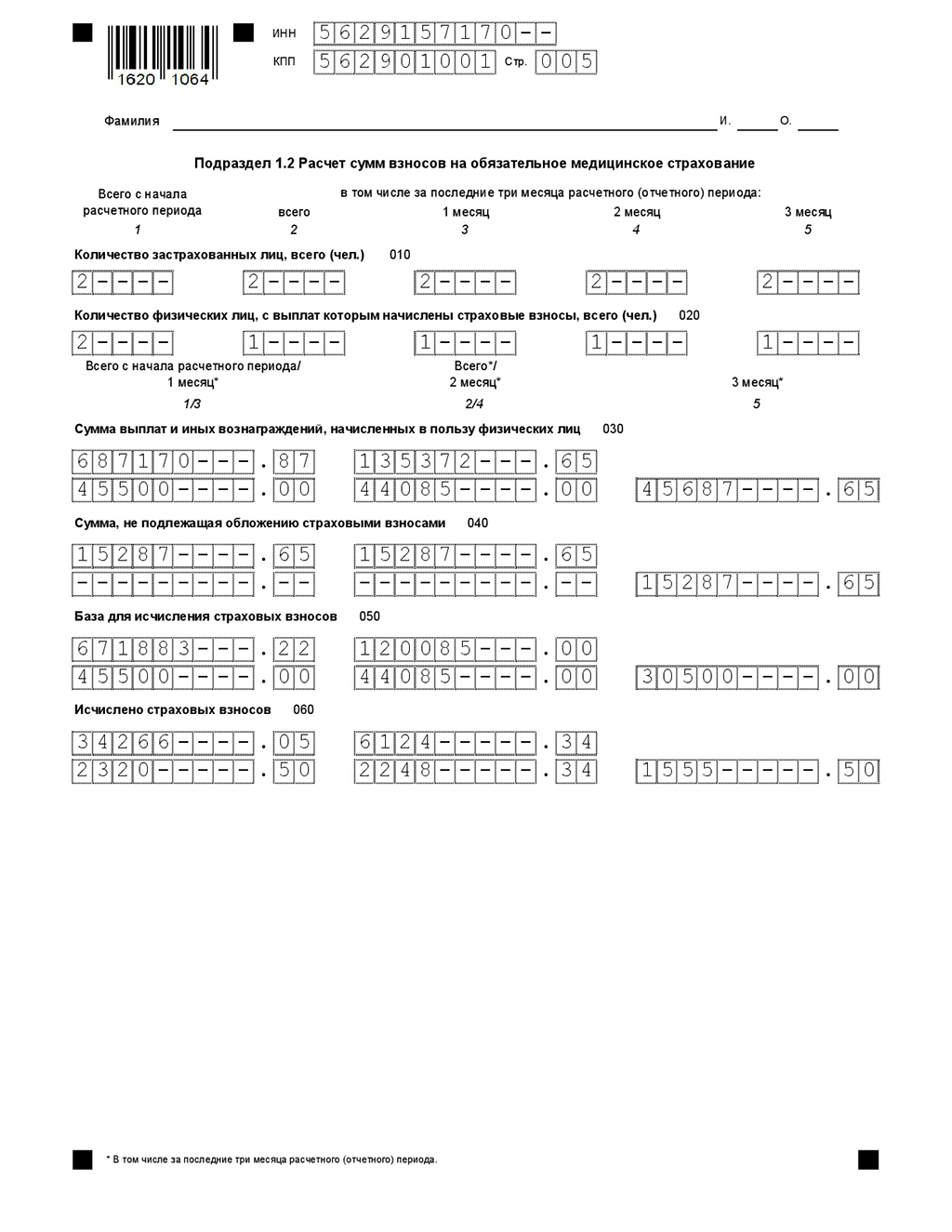

- приложение 1 к разделу 1;

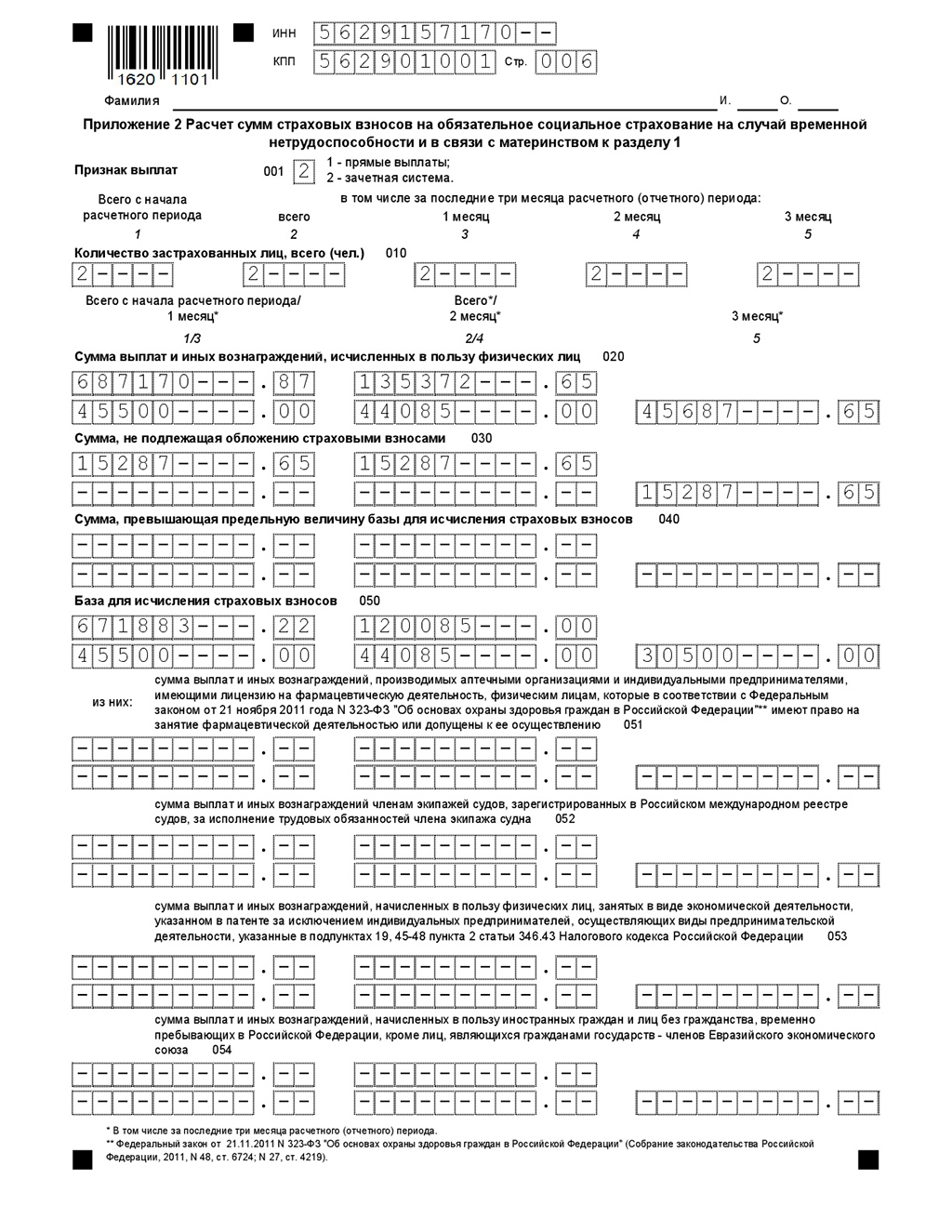

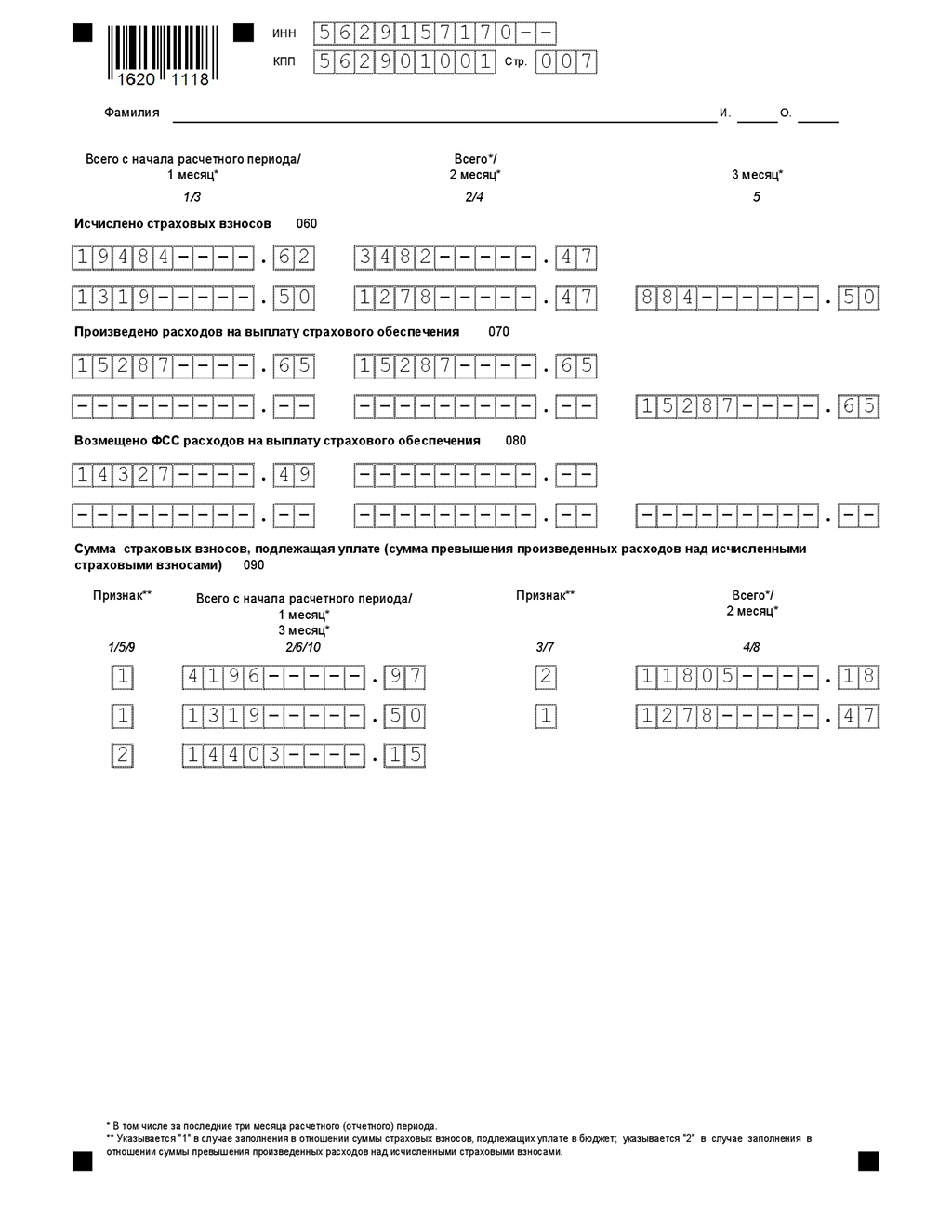

- приложение 2 к разделу 1;

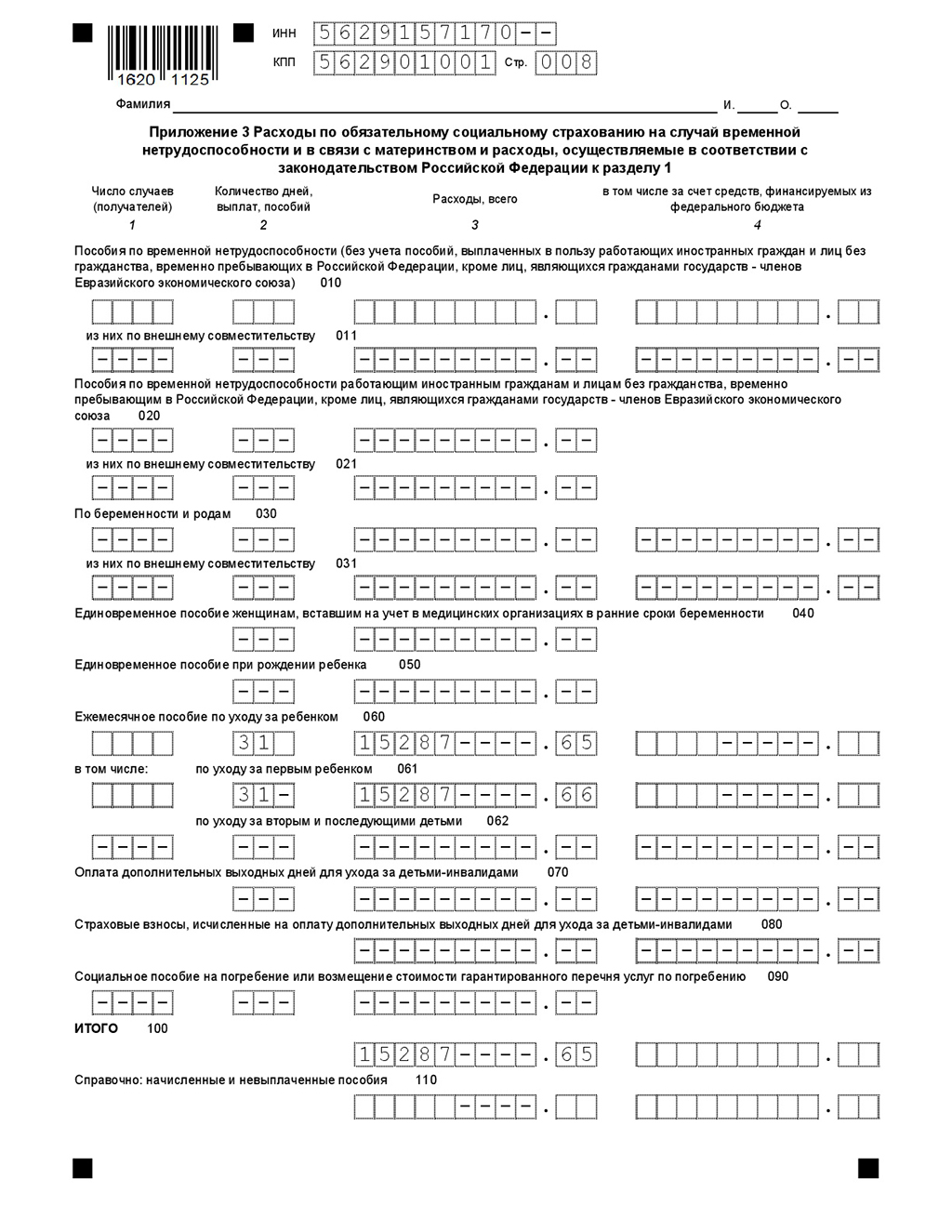

- приложение 3 к разделу 1;

- приложение 4 к разделу 1;

- приложение 5 к разделу 1;

- приложение 6 к разделу 1;

- приложение 7 к разделу 1;

- приложение 8 к разделу 1;

- приложение 9 к разделу 1;

- приложение 10 к разделу 1;

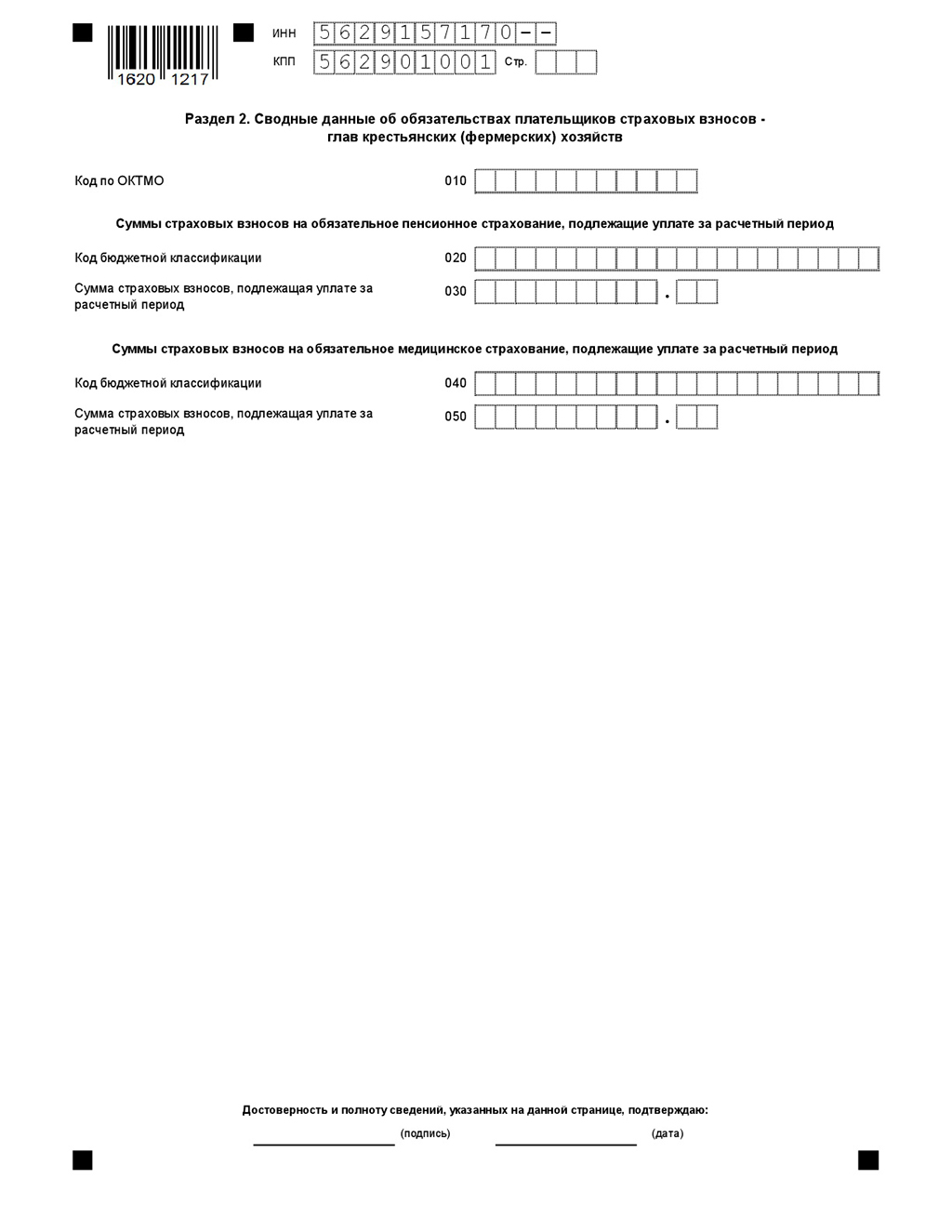

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств»;

- приложение 1 к разделу 2;

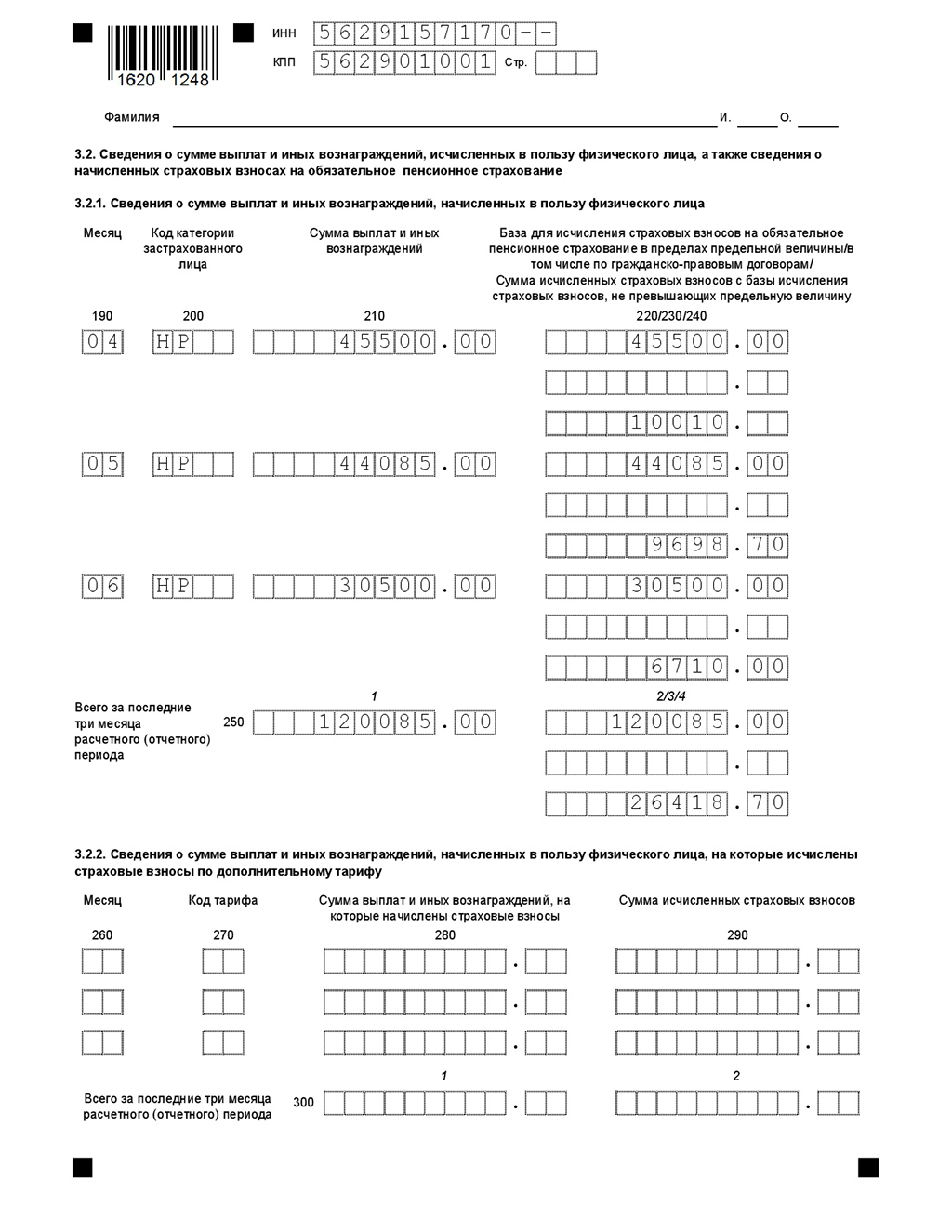

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

С помощью таблицы посмотрим, кто и какой раздел должен заполнять:

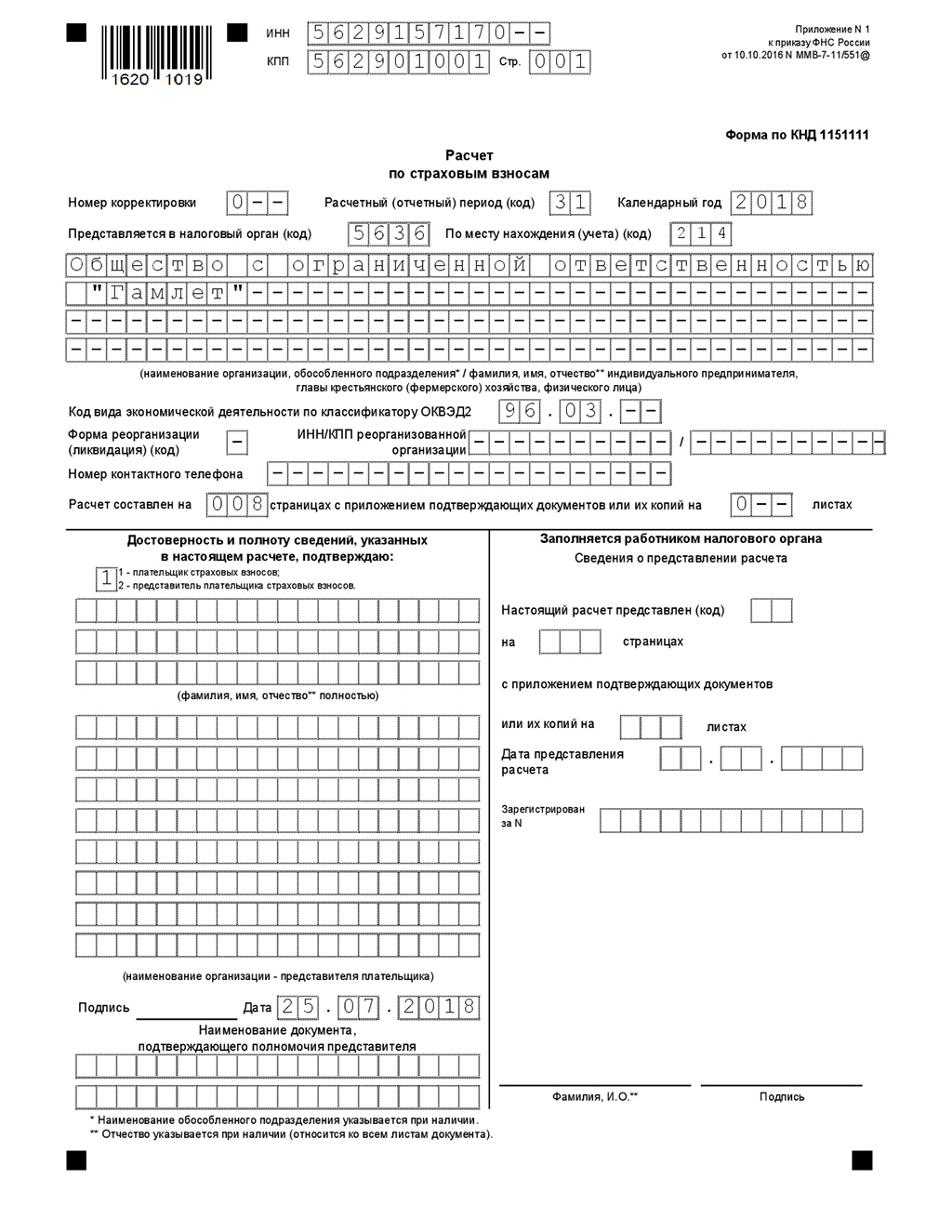

Ниже рассмотрим образец заполнения Расчета по страховым взносам.

Напомним, что безошибочно подготовить и сдать расчет по страховым взносам, по форме КНД 1151111, вы легко можете с помощью онлайн-сервиса «Мое дело». Сервис автоматически производит все расчеты, формирует отчетность, проверяет ее и отправляет в электронном виде. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку