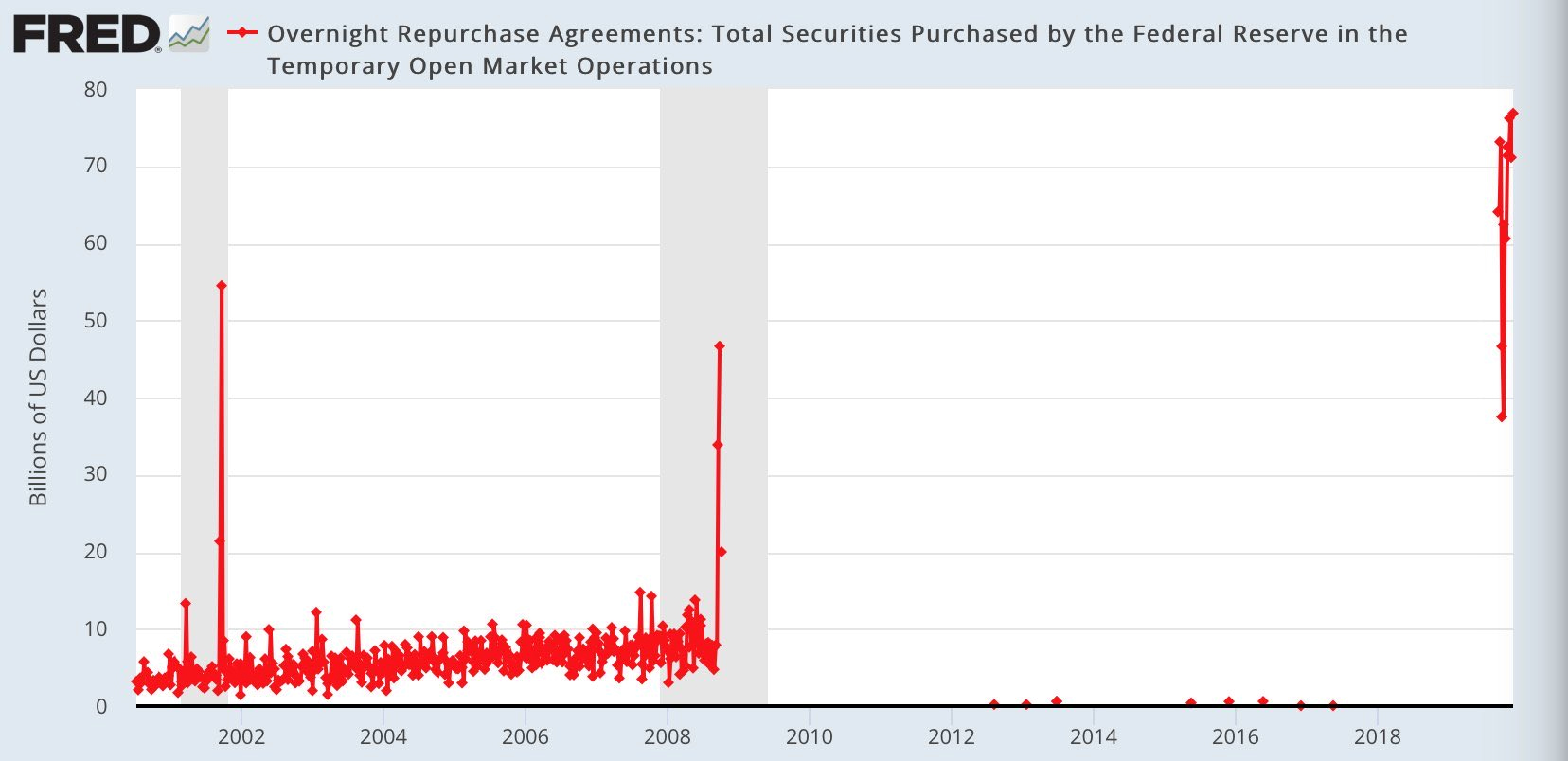

График 1: историческая ретроспектива объемов операций РЕПО, в рамках которых под залог ценных бумаг американский Центробанк предоставляет банкам краткосрочные займы.

Источник: Federal Reserve Economic Data, Федеральный Резервный Банк Сент-Луиса

Как можете видеть, эти операции, возобновленные ФРС в сентябре уходящего года, превышают пики кризисных 2002-го и начала 2009-го годов. В 2002-м году ФРС спасала финансовую систему от краха пузыря, надутого в акциях высокотехнологичных компаний, в 2008-м — от пузыря, надутого на рынке низкокачественного ипотечного долга.

От чего же ФРС спасает сейчас? Мы же не видим сейчас какого-то драматического падения рынков, напротив, индексы американских бирж сейчас обновляют исторические максимумы. Однако, если бы не действия ФРС, уже осенью этого года случился бы повтор финансового кризиса 2008-го и по силе он, похоже, превзошел бы события осени 2008-го.

Очевидно, мы наблюдаем какого-то «черного лебедя», которого ФРС успела, фигурально выражаясь, удачно «подстрелить на подлете» своими упреждающими действиями. Судя по объемам операций РЕПО ФРС, осенью уходящего года где-то в финансовом мире чуть не умерло что-то побольше, чем легендарные Lehman Brothers и Bear Stearns вместе взятые.

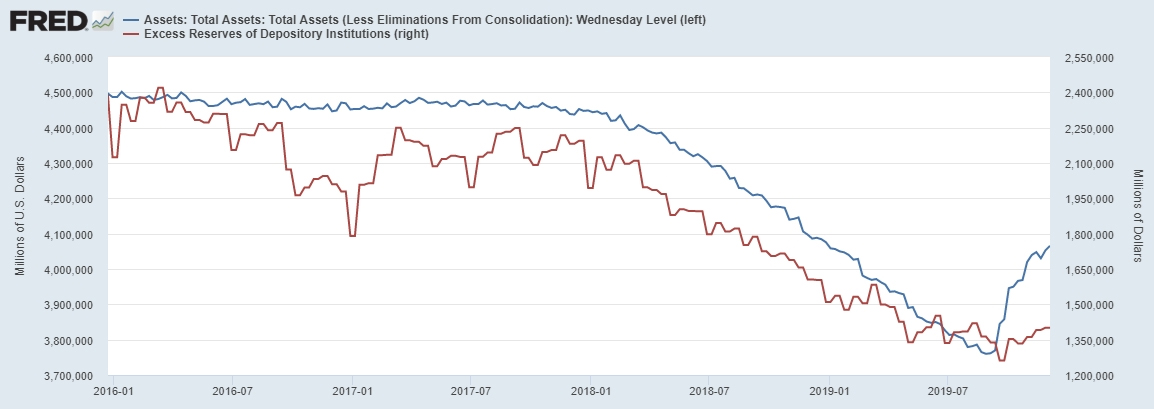

График 2: баланс ФРС (синяя кривая) и избыточные резервы американских банков (красная кривая).

Источник: Federal Reserve Economic Data, Федеральный Резервный Банк Сент-Луиса

До сентября ФРС выполняла свою программу сокращения баланса, известную как quantitative tightening («количественное ужесточение»). Однако в сентябре случилось нечто, что обратило процесс вспять. Факт, что рост баланса ФРС идет на фоне остающимися в области долгосрочных минимумов избыточных резервов банков, говорит о том, что деньги, впрыскиваемые сейчас ФРС в глобальную финансовую систему, поглощаются не американскими банками. Условная «черная дыра» образовалась на этот раз не в банковской системе США.

График 3: объемы корпоративных дефолтов в Китае.

Источник: Bloomberg

Дела в Китае идут не блестяще с тех пор, как началась торговая война, но драматического ухудшения в уходящем году нет. Значит, упомянутая «черная дыра» образовалась, скорее всего, не там. Да и вряд ли в условиях торговой войны ФРС стала бы спасать какой-то китайский банк или корпорацию. Однако, объемы китайских долговых проблем аппетита к риску тоже не добавляют.

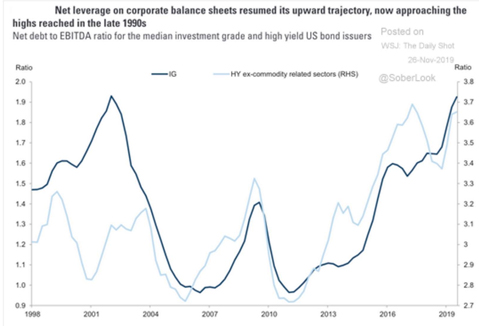

График 4: общий объем высококачественного (синяя) и высокодоходного (голубая) корпоративного долга, отнесенного к EBITDA (прибыль до вычета процентов, налогов и амортизации) эмитентов.

Источник: Wall Street Journal

Соответствующее соотношение для качественного долга уже подошло к уровню после краха «доткомов», когда шло «бегство в качество» из высокодоходного долга, а для высокодоходного долга превышает пики и кризиса начала 2000-го, и кризиса осени 2008-го. Рискованная ситуация.

Предварительные индексы PMI за декабрь уходящего года, опубликованные в середине месяца и отражающие настроения деловых кругов, демонстрируют синхронное ухудшение конъюнктуры в промышленности ведущих развитых стран. Наблюдавшийся в ноябре рост носил характер отскока, простимулированного сменой политики ФРС. В последние месяцы явно негативными выглядят тенденции в Британии, связанные, по-видимому, с Brexit, и в Австралии, зависящей от китайского индустриального спроса.

Источник: Telegram-канал @russianmacro

Вывод: сентябрьская смена политики ФРС не спасает промышленность ключевых развитых стран от сползания в рецессию. Падение корпоративных прибылей в промышленном секторе в глобальном масштабе в следующем году представляется неизбежным, в то время как фондовые рынки усилиями центробанков пока еще разгоняются вверх. И это — абсолютно типичная ситуация конца бизнес-цикла перед очередным биржевым крахом. Проблема усугубляется на этот раз рекордным объемом низкокачественного высокодоходного корпоративного долга.

С 2008-го года в мире не было сильного циклического кризиса. Начавшийся в 2009-м году цикл роста американского фондового рынка побил все рекорды длительности, хотя пока еще не стал самым доходным (если считать с «дна», откуда начался рост в 2009-м году).

Дорог ли сейчас американский рынок акций? Ответ на этот вопрос может дать историческая ретроспектива индекса P/E (отношение цены акции к годовой прибыли корпорации) по Шиллеру. По-другому ее еще обозначают аббревиатурой CAPE (сyclically adjusted P/E), то есть P/E, скорректированный на цикличность. При CAPE текущая цена делится не на прибыль прошлого года, а на среднюю прибыль за последние 10 лет с учетом инфляции.

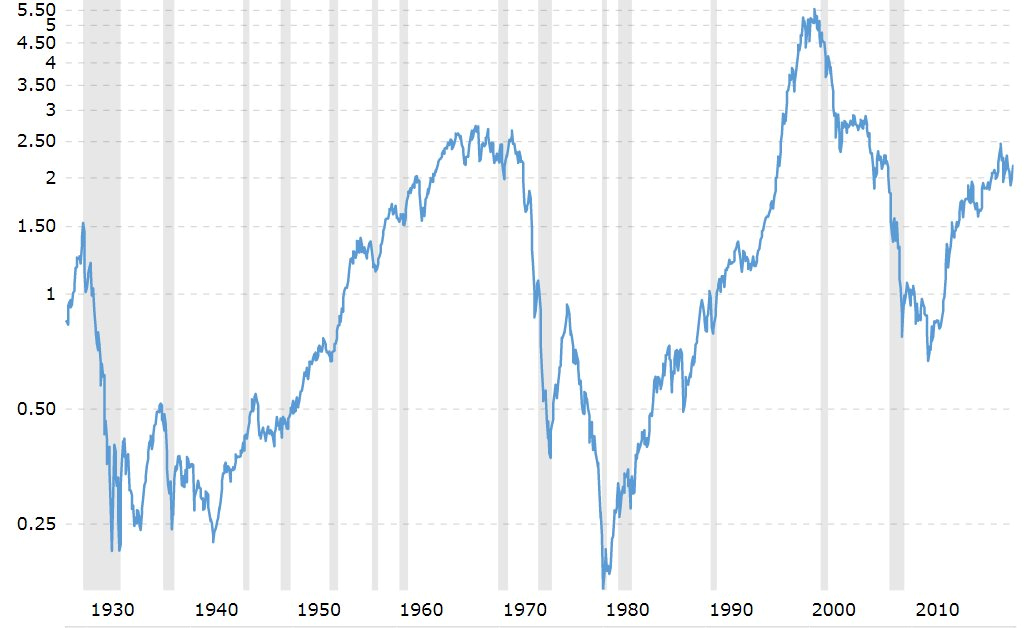

График 5: CAPE с 1870-го по первый квартал уходящего года.

Источник: Robert Shiller

Из этого графика видно, что крахи рынка акций иногда случаются не как следствие достижения показателем экстремальных значений. Так было, например, в «черный понедельник» 19 октября 1987 года — день, в который произошло самое большое падение индекса Dow Jones Industrial за всю его историю — 22.6%. Это был случай очень жесткой «коррекции» в начале растущего тренда. Однако достижение показателем CAPE некоторых уровней, постфактум становящихся экстремумами, сопровождается жестокими фондовыми кризисами. Так было с началом Великой Депрессии в 1929-м и крахом пузыря «доткомов» в начале 00-го. Сейчас, как можно видеть, оценка акций находится на уровне пика, предшествующего Великой Депрессии. Лишь очень непродолжительное время в конце 90-х — начале 00-х показателю CAPE удавалось удерживаться на таких уровнях.

Вывод: американский рынок акций еще не безумно дорог, каким он был в начале 2000-го, но уже очень дорог. Если он рухнет, то инерцией своего падения потянет за собой все другие фондовые площадки мира, как это случилось в 2008-м году. Также полезно сравнить текущие цены акций с какой-нибудь универсальной мерой стоимости, на роль которой лучше всего подходит золото.

График 6: индекс S&P-500, выраженный в тройских унциях золота. Вертикальные серые полосы — периоды рецессий в США.

Источник: Macrotrends

Из этого графика можно увидеть, что большинство рецессий сопровождается падением акций к золоту. Также видно, что и в золотом эквиваленте акции сейчас уже дороги.

Кстати, из приведенного выше графика, как и из предыдущего графика, о крахе фондового рынка 2008-го года можно сделать интересное заключение: это была вторая волна падения после кризиса 2000-го. «Афтершок», случившийся как следствие накопленных при «лечении» того кризиса в американской финансовой системе деформаций.

Точно так же, если в наступающем году, или несколько позже случится фондовый крах, он спустя несколько лет может продолжится еще одной волной падения. Понимая это, не стоит обольщаться идеей, что долгосрочные систематические инвестиции в акции всегда дадут позитивный результат. Может оказаться, что, рассчитывая на горизонт инвестирования в пять лет, ждать положительной доходности придется пятнадцать, а то и больше.

График 7: динамика капитализации различных фондовых рынков.

Источник: Bloomberg

Если проанализировать динамику капитализации всех значимых рынков акций, кроме американского, — смотрите графики выше, — окажется, что их прошлые максимумы так и не были перебиты в текущем бизнес-цикле, и пока не видно признаков того, что рынки готовы серьезно ускориться под конец.

Какие выводы можно сделать из приведенных выше ретроспектив и знания текущей ситуации, которые помогут понять, во что стоит инвестировать в следующем году? На мой взгляд, выводы следующие:

- Финансовый кризис, предвещающий конец текущего цикла роста фондовых рынков, судя по действиям ФРС, уже начался. Просто волна цунами не видна, пока она идет на глубине, и поднимается она лишь при приближении к берегу. Большая она, или нет — покажет время, но подниматься она начнет, похоже, уже в следующем году. Кто предупрежден — то вооружен.

- Зона главного риска сейчас — высокодоходный корпоративный долг. Соответственно, не стоит инвестировать в него со сколько-нибудь большим горизонтом. Если в погоне за доходностью покупать такие облигации, срок погашения у них не должен превышать первый квартал 2021-го года.

- Как следствие, не стоит планировать долгосрочные инвестиции в структурные продукты, в основе которых лежит корпоративный долг — купонные и барьерные ноты и прочее, что сейчас активно продвигают многие инвестбанки в качестве высокодоходной и «почти» безрисковой альтернативы банковским депозитам, ставки по которым сильно снизились в последнее время. Помните: покупая такие продукты, вы не только берете на себя риски дефолтов эмитентов бумаг, на основе которых продукты сконструированы, но и риск дефолта эмитента самого продукта.

- Как показывает практика кризиса 2008-го, спустя некоторое время после обвала наиболее рискованных долговых рынков (в 2008-м это был американский рынок ипотечных бумаг), кризис докатывается и до рынка суверенных долгов. После американского ипотечного случился европейский долговой кризис и греческий дефолт. Соответственно, высокодоходный суверенный долг — второй рынок, после рынка корпоративного долга, куда докатится волна будущего кризиса. Если в погоне за доходностью покупать бумаги этого класса активов, горизонт инвестирования может быть несколько дальше, чем при инвестициях в корпоративный долг, но тоже не должен быть большим. Представляется разумным не покупать бумаги со сроком погашения дальше трех лет с начала следующего года и тщательно отбирать эмитентов — это должны быть страны с сильным платежным балансом.

- Американский рынок акций — флагманский, он все еще растет и его рост в конце года питают надежды на окончание торговой войны. Но он уже очень дорог. Еще не безумно дорог, но уже очень дорог по историческим меркам. Он еще может вырасти, причем сильно — индекс биржи NASDAQ в последний год пузыря «доткомов» удвоился, прежде чем потом сложиться в пять раз. В надувании финансового пузыря можно участвовать, но, желательно, с превосходным осознанием того, что это — сродни хождению по тонкому льду. Провалиться можно в любой момент. Профессиональные инвесторы на этот случай страхуют риски падения рынков деривативами, непрофессионалу в таких играх лучше вообще не участвовать.

- Как следствие, с очень большой осторожностью стоит относиться и к инвестициям в российский рынок акций, который инвестбанки сейчас рекламируют как «последний дешевый рынок в мире». Он и вправду дешев, так как включает в себя дисконт за санкционные риски. Он может расти вместе с американским рынком и обвалиться вместе с ним. Но кроме того он может рухнуть и по не зависящим от глобальной финансовой ситуации причинам. В США набирает обороты президентская предвыборная кампания, которая неизбежно сопровождается войной компроматов, и русская тема, а вместе с ней и угроза ужесточения санкций, еще не раз всплывут в предвыборной борьбе, что может негативно влиять на российский рынок.

- Недвижимость. В России, на мой взгляд, это сейчас самая худшая инвестиция. Финансовый аспект инвестиций в российскую недвижимость таков, что долларовая цена квадратного метра растет и падает вместе с российским фондовым рынком. Она достаточно хорошо коррелирует с долларовым индексом РТС Московской биржи, соответственно, покупка квартиры в инвестиционных целях никогда не была лучшим выбором в сравнении с профессионально составленным портфелем российских акций. Сейчас же ситуация на рынке недвижимости, помимо всех локальных и глобальных рисков, работающих и для рынка акций, осложняется проблемой депопуляции. Из жизни постепенно уходит многочисленное поколение послевоенного бэби-бума. Оно оставляет свои квартиры в наследство менее многочисленному поколению. На рынке аренды жилья в ближайшие годы будет постоянно растущий избыток предложения, что приведет к падению арендной ставки с учетом стоимости содержания и страхования жилья существенно ниже ставок по самым надежным долговым обязательствам. Квартира на горизонте ближайших пяти лет — это актив с доходностью банковского депозита, и с риском падения долларовой цены квадратного метра на десятки процентов.

Что еще остается, кроме вышеперечисленного?

- Консервативные вложения, которые не принесут инвестору заметной прибыли, но помогут сохранить сбережения в период ожидаемой турбулентности: депозиты в надежных банках в основных резервных валютах, в первую очередь, в долларах; инвестиции в суверенные долги ведущих экономик; золото. Если ожидаемый кризис обернется жесткой коррекций фондовых рынков, золото тоже может припасть в цене, но зато после этого оно, как правило, начинает беспрерывный сильный рост, длящийся несколько лет.

- Биткойн. Прямая противоположность консервативным инвестициям. Жутко волатильный цифровой актив, способный легко расти и падать в разы за считанные месяцы. Почему о нем стоит вспомнить в ожидании глобального кризиса? По той же причине, по которой он вообще появился на свет именно после кризиса 2008-го. В период сильного кризиса ставится под сомнение устойчивость глобальной финансовой системы и ее способность выполнять свои расчетно-депозитарные функции в стрессовых условиях. Тут-то и будет повод снова уверовать в биткойн как в глобальную альтернативу. Кроме того, в следующем году ожидается так называемый «халвинг» — уполовинивание алгоритмически определенных темпов эмиссии биткойна. Опыт предыдущих лет показывает, что биткойн начинает расти примерно за год до халвинга, и ставит новый исторический максимум в течение года после халвинга, после чего обваливается. Принимая эту закономерность, склонный к риску инвестор может поставить на рост биткойна в следующем году. При этом надо помнить, что в такой рискованный актив можно вкладывать лишь такой объем средств, потеря которого не навредит существенно финансовой безопасности инвестора.

Скопировать ссылку

Скопировать ссылку