Недвижимость остается наиболее доступным способом сохранения и преумножения накоплений и стабильным материальным активом. На фоне волатильности валют, инфляции и уменьшающихся возможностей для инвестирования запрос на то, какую квартиру и в каком регионе выгоднее купить сегодня, стал особенно частым — в разные офисы Жилфонда с этим обращаются ежедневно десятки человек.

Далеко не вся недвижимость интересна в качестве инвестиций. Если сегодня вы купили жилье за 2 млн рублей, а через 5 лет с учетом инфляции и роста цен продали за 3 млн, то это скорее сбережение средств, а не доходные инвестиции. Но если вы все это время выгодно сдавали квартиру, и за 10 лет вернули ее стоимость, а потом еще и продали с прибылью — это уже вполне инвестиционная история. Для этого важно учитывать такие параметры, как тип и месторасположение объекта, средняя стоимость квадратного метра, рыночная арендная ставка по региону, расходы на коммунальные услуги и общее благосостояние и перспективность региона.

Если упростить, то инвестиционная привлекательность жилой недвижимости на вторичном рынке состоит из двух ключевых показателей — прирост стоимости во времени и доходность от аренды. Посчитать, за сколько лет окупится квартира за счет сдачи в аренду, можно с помощью формулы:

Стоимость квартиры ÷ (Арендная ставка в месяц × 12) – (Расходы на к/у × 12)

Отмечу, что любые расчеты справедливы в том случае, если объект недвижимости будет оставаться ликвидным в перспективе нескольких лет. Основная проблема здесь заключается в том, что прогнозировать доходность от квартиры в будущем сложно. В моменте мы видим, что квартира стоит, например, 4 млн рублей, а ее аренда — 30 тысяч рублей, но все может измениться буквально в течение нескольких месяцев. Цены меняются под влиянием инфляции и локальных трендов — например, инвестирование в регион, крупное строительство, или наоборот — отток инвестиций, перемещение или закрытие крупных производств. К тому же, цикл жизни недвижимости составляет в среднем 150 лет, и с каждым годом она все сильнее подвержена амортизации. Этот параметр не очень заметно, но влияет на цену — чем старше квартира, тем она дешевле.

В каких регионах России квартира окупится быстрее всего?

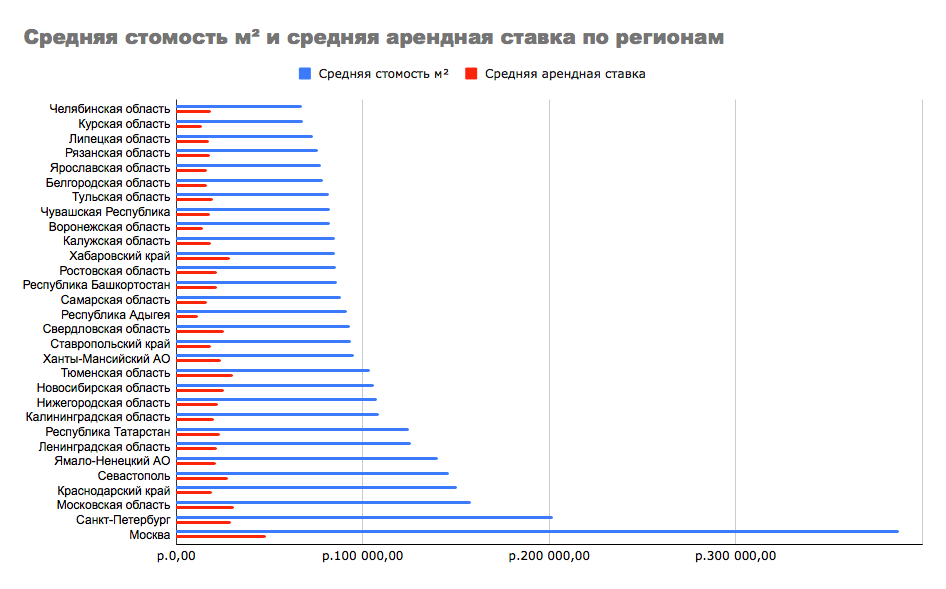

Чтобы минимизировать риски, связанные со снижением цены за квартиру или ее ликвидностью, с целью инвестиций стоит ориентироваться на перспективные регионы со стабильно растущими показателями уровня жизни населения. Если рассматривать 30 регионов РФ с самым высоким уровнем благосостояния, то средний размер инвестиций в квартиру до 50 м² начинается от 1,7 млн рублей (студия в Челябинской области) и может достигать 19 млн рублей (двухкомнатная квартира в Москве), а срок окупаемости, если сдавать квартиру в аренду, варьируется от 10 до 33 лет.

Недавно мы в Жилфонде составили топ-5 регионов с самыми быстрыми сроками окупаемости квартир за счет аренды (возвращается 7–10% от стоимости квартиры в год):

- Хабаровский край: средняя стоимость квартиры здесь оценивается в 3,1 млн рублей; средняя арендная ставка в месяц составляет 30,7 тысячи рублей, расходы на к/у в месяц — порядка 6 тысяч рублей. Окупаемость квартиры — 10,5 лет.

- Тюменская область: средняя стоимость квартиры — 3,8 млн рублей, аренда в месяц — 31 тысяча рублей, расходы на к/у — 4,8 тысячи рублей. Период окупаемости квартиры — 12 лет.

- Челябинская область: средняя стоимость квартиры — 2,5 млн рублей, средняя аренда — 20,3 тысячи рублей, расходы на к/у в месяц — 4 тысячи рублей. Срок окупаемости — 12,5 лет;

- Свердловская область: средняя стоимость квартиры — 3,4 млн рублей, средняя арендная ставка в месяц — 27 тысяч рублей, расходы на к/у в месяц — 4,6 тысячи рублей, срок окупаемости — 12,5 лет;

- Республика Башкортостан: средняя стоимость квартиры — 3,1 млн рублей, средняя аренда — 24 тысячи рублей, расходы на к/у в месяц — 3,7 тысячи рублей. Срок окупаемости — 13 лет.

Регионы с самыми длительными сроками окупаемости квартир за счет аренды (возвращается 3–5% от стоимости квартиры в год):

- Санкт-Петербург: средняя стоимость квартиры — 7,4 млн рублей, средняя арендная ставка в месяц — 35 тысяч рублей, расходы на к/у в месяц — 6,1 тысячи рублей. Срок окупаемости — 22 года;

- Воронежская область: средняя стоимость квартиры — 3 млн рублей, средняя аренда — 15 тысяч рублей, расходы на к/у в месяц — 3,8 тысячи рублей. Срок окупаемости — 22 года;

- Москва: средняя стоимость квартиры — 14,8 млн рублей, средняя аренда — 63 тысячи рублей, расходы на к/у в месяц — 9,9 тысячи рублей. Срок окупаемости — 24 года;

- Краснодарский край: средняя стоимость квартиры — 5,5 млн рублей, средняя аренда — 21,4 тысячи рублей, расходы на к/у в месяц — 4,5 тысячи рублей. Срок окупаемости — 27 лет;

- Республика Адыгея: средняя стоимость квартиры до 50 м² — 3,4 млн рублей, средняя арендная ставка в месяц — 12,2 тысячи рублей, расходы на к/у в месяц — 3,8 тысячи рублей. Срок окупаемости — 33 года.

Итак, чем выше стоимость квадратного метра, тем дольше срок окупаемости, даже с учетом высокой арендной ставки. Конечно, и недорогое жилье будет окупаться дольше, чем хотелось бы, если рыночная арендная ставка в регионе тоже невысокая. Поэтому лучше искать золотую середину и ориентироваться на регионы с арендной ставкой не ниже 20–25 тысяч рублей и стоимостью квадратного метра от 67 до 93 тысяч рублей.

Что выгодней — одна квартира в Москве или несколько в регионах?

По данным Росреестра, на вторичном рынке Москвы в августе 2023 года зарегистрировано более 17 тысяч сделок, что стало рекордным показателем для этого периода за последние 14 лет. Несмотря на то, что вторичная недвижимость в Москве демонстрирует далеко не самые быстрые показатели по окупаемости за счет аренды и вместе с этим самую высокую стоимость квадратного метра, она остается востребованной у инвесторов за счет ликвидности квартир. Впрочем, чаще инвесторы просто не предполагают, что есть другие варианты.

Если у вас есть средства, которых хватит на квартиру в Москве, и при этом вы хотите получить как можно больше пассивного дохода, есть смысл задуматься о диверсификации инвестиций, то есть вложении средств в несколько объектов недвижимости, но в разных регионах.

Например, сравним однокомнатную квартиру в Москве за 15 млн рублей, которая будет ежемесячно сдаваться за 50 тысяч рублей. Если предположить, что квартира сдается в аренду круглый год, без простоя, а за коммуналку (около 8 тысяч рублей в месяц) платит собственник, то срок окупаемости такой квартиры составит около 30 лет. Эти же 15 млн можно вложить в пять квартир в разных регионах — в Хабаровске, Челябинске, Тюмени, Екатеринбурге и Рязани. Совокупный доход за счет аренды этих квартир в месяц будет более 130 тысяч рублей. Если вычесть из этой суммы общую ежемесячную оплату коммунальных услуг в размере 23,5 тысячи рублей, окупаемость квартир составит 10–13 лет.

Кроме экономической выгоды, диверсификация вложений позволяет снизить риски и избежать влияния локальных спадов арендной ставки или колебания цен на квадратный метр. К тому же, сейчас для покупки недвижимости в другом регионе совсем не обязательно куда-либо ездить. Есть множество компаний, которые оказывают услуги по дистанционному подбору квартиры и оформлению сделки.

Какой район выбрать?

Определившись с городом (или несколькими), нужно еще и правильно выбрать само месторасположение квартиры, так как инфраструктура вокруг нее сильно влияет на стоимость в моменте и в перспективе. Необязательно ориентироваться на центр города. Как показывает практика, наиболее выгодно вкладываться в развивающиеся территории — так вы сможете приобрести жилье по более интересной цене сегодня, а через условные 5–10 лет, когда район обрастет инфраструктурой и транспортными развязками, продадите в разы дороже, получая при этом пассивный доход со сдачи квартиры в аренду за период владения. Возможно, стоимость аренды квартиры в районе, который еще развивается, будет пониже, что может удлинить сроки окупаемости. Но доход от продажи может быть уже существенно выше.

Как узнать планы развития? Можно ориентироваться на план развития города на ближайшие 10–20 лет и по нему выбирать направления для покупки недвижимости. Для этого можно зайти на сайт городской администрации и изучить документы, обычно они публикуются в открытом доступе.

Что выгоднее — большая или маленькая квартира?

Инвестиция — это вложение в ходовой товар, поэтому важно брать во внимание самые востребованные типы квартир. Традиционно наибольшим спросом пользуются однокомнатные квартиры — суммарно на них приходится около 50% сделок, затем двухкомнатные — около 30%. Продаются они достаточно быстро — срок продажи этих квартир на вторичном рынке составляет в среднем 5–6 недель. А вот трехкомнатные и крупногабаритные квартиры считаются не самыми ходовыми. На них приходится менее 20% всех сделок, а сроки экспозиции могут достигать более 20 недель.

Кроме более низкого порога входа в инвестицию, небольшие квартиры обладают еще одним преимуществом — чем меньше квадратных метров в квартире, тем выше цена за квадрат, соответственно, тем выше оборачиваемость этого товара. Например, в одном и том же районе Москвы один квадратный метр в студии площадью 20 м² стоит более 700 тысяч рублей, а в двухкомнатной квартире площадью 50 м² — 580 тысяч рублей. При этом студия стоит на 14 млн рублей дешевле и за счет сдачи в аренду окупится примерно на 10 лет быстрее, чем двухкомнатная квартира.

Какие еще есть варианты инвестиций в недвижимость

Инвестировать в недвижимость можно даже в том случае, если средств на покупку квартиры не хватает, или вам не хочется заниматься сдачей жилья в аренду и сопутствующими проблемами. В России сегодня существуют паевые инвестиционные фонды (ПИФ), где люди вкладываются в сам вид инвестирования, заплатив за пай, а управляющая компания приобретает наиболее ликвидные объекты и занимается их сдачей в аренду и реализацией, чтобы обеспечить максимальную доходность для вкладчиков.

Для неквалифицированных инвесторов стартовый порог вложения в ПИФы составляет 300 тысяч рублей, в то время как однокомнатная квартира в регионе стоит в среднем 2 млн рублей. Кроме низкого порога входа, преимущество такого вида инвестирования заключаются и в потенциально высокой доходности — вложения в ПИФы могут приносить доходность от 15% до 20% годовых, что выше, чем у банковских депозитов. Также паевые фонды позволяют избежать прямого управления недвижимостью, так как за ней следит управляющая компания — не нужно беспокоиться о арендаторах, ремонте и других административных задачах. Но следует помнить, что ПИФы не гарантируют доходности и с ними связаны определенные риски — недвижимость может подешеветь или управляющая компания может принимать неэффективные решения, и в этом случае инвесторы могут понести убытки. В любом способе инвестиций можно разобраться самостоятельно, но, чтобы минимизировать сложности и риски, лучше обратиться за помощью к специалисту.

Скопировать ссылку

Скопировать ссылку