Зачем требуют ведения КУД на ПСН

Главная цель ведения книги учета доходов на «патенте» — контроль лимита по доходам. ИП на данном спецрежиме ограничен 60 миллионами рублей в год, при превышении этой суммы предприниматель лишается возможности применять ПСН до следующего года.

Если налоговики заподозрят превышение предельного размера дохода, то подтвердить свое право на использование патента можно с помощью КУД. Вероятность проверки бизнеса гораздо больше у предприятий с большими оборотами, которые параллельно ведут один или несколько видов деятельности на «патенте». К ИП с парой наемных работников и небольшими доходами налоговики вряд ли проявят интерес.

Также ФНС с помощью книги учета доходов проверяет, не должен ли предприниматель оплачивать несколько патентов, а не один. Например, региональный перевозчик на ПСН обязан получать заказы только в своей области. Налоговая может запросить подтверждающие документы по некоторым операциям в КУД, а, получив договоры на перевозку из других регионов, обяжет доплатить налоги.

Книга учета доходов ИП на патенте

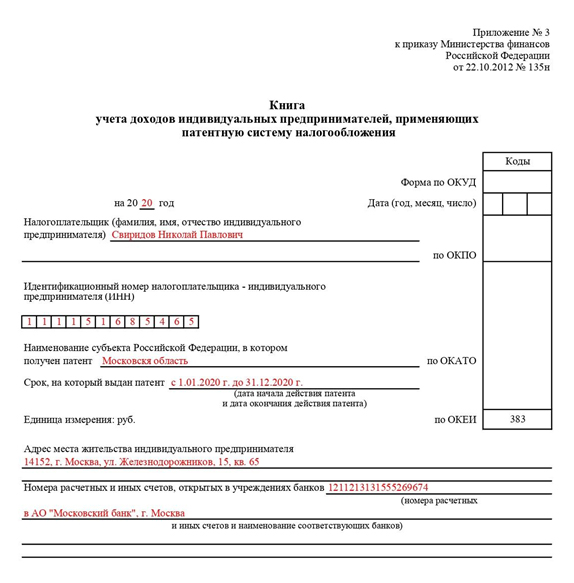

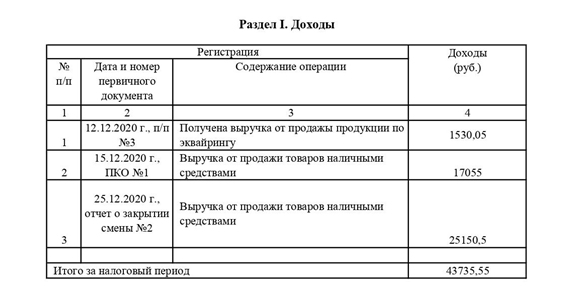

Согласно приказу Минфина № 135-н, предприниматель на ПСН обязан вести учет доходов по утвержденной форме. КУД состоит из двух частей — титульного листа и раздела «Доходы». ИП заполняет первую страницу с персональными данными (ФИО, ИНН, адрес, номер расчетного счета) и информацией о выданном патенте (срок, стоимость, регион действия). В раздел I «Доходы» записываются:

- Порядковый номер операции.

- Реквизиты первичной финансовой документации, которая подтверждает поступление указанных средств. Сюда заносятся даты и номера чеков, платежных требований и поручений, кассовых ордеров, выписок со счетов, договоров, накладных и так далее. Сделка должна совершаться только в рамках разрешенных видов деятельности.

- Описание финансовой операции.

- Размер полученного дохода от указанной операции.

Предприниматель должен внимательно заполнять книгу учета доходов, особенно если применяются два налоговых режима. Если ИП совмещает ПСН и УСН, то вести учет следует раздельно. Допущенная ошибка в реестре операций грозит большими штрафами и доначислением налогов.

Правила ведения книги учета доходов ИП на патенте

Заполняя КУД, нужно учитывая следующие требования:

- Каждое поступление средств должно подтверждаться документально, обязательно необходимо указывать реквизиты первичных документов.

- Доходы фиксируются в очередности их поступления на счет или получения денег наличными.

- Вести книгу учета доходов нужно систематически и регулярно. Запрещено копить чеки и другую «первичку», чтобы потом в конце периода внести данные в документ. В случае проверки это чревато штрафом.

- В КУД вносятся абсолютно все операции на любую сумму, в результате которых образовался доход.

- Исправления в записях допустимы. Для внесения правки нужно зачеркнуть текст, написать рядом правильный и поставить дату и подпись.

- КУД ведется только на русском языке. Если первичная документация составлена, например, на языке малых народностей, то у ИП должен быть перевод документа.

- Книга учета должна быть пронумерована, прошита и закреплена подписью предпринимателя.

Особенности заполнения книги учета доходов

При ведении реестра финансовых операций ИП обязан учитывать такие нюансы:

- Доходы предпринимателя на ПСН записываются в КУД в день получения средств на счет или наличности в кассу. Если ИП вынужден был, например, вернуть средства за какой-то товар, то в строку записывается операция с суммой со знаком «минус».

- ИП, в отличие от ООО, имеет право использовать полученные деньги на личные нужды, поэтому пополнение счета своими деньгами не считается доходом и в книгу учета не записывается.

- При перечислении покупателем средств на счет ИП банк взимает комиссию, и предприниматель получает сумму меньше, чем была отправлена. В этом случае в КУД нужно записывать фактически уплаченную покупателем сумму.

- В графу «Дата и номер первичного документа» нужно вписывать данные из «первички», но если таких документов много, то допустимо указывать дату и диапазон. Например: «25.05.2019 г. Банковские ордера № 2-12».

- Данные в графе «Содержание операции» должны понятно отображать экономическую сущность полученного дохода.

- Делать записи в последней колонке «Доходы» нужно только в рублях и без округления сумм. Например: «585,45».

По окончании срока действия патента необходимо суммировать полученные доходы и записать их в строке «Итого за налоговый период».

Образец заполнения книги доходов для ИП на патенте

Заполнить титульную страницу в электронном и бумажном виде можно по следующему образцу:

Доходы записываются в раздел I по такому образцу:

Как посчитать доходы, если у ИП несколько патентов

До 2017 года работа ИП на ПСН была гораздо сложнее — нужно было вести отдельную книгу учета доходов для каждого приобретенного патента. Сейчас это требование отменили и можно вести общий реестр операций для всех купленных патентов.

Можно ли вести книгу доходов в электронном виде

Предпринимателям разрешено вести КУД как в бумажном, так и в электронном вариантах. ИП может сам выбрать программу или специальный сервис для ведения такого учета, а в конце налогового периода книгу нужно полностью распечатать, прошнуровать и пронумеровать страницы, скрепить Книгу подписью и печатью (если есть) на последней странице.

Если выбран бумажный вариант ведения реестра операций, то необходимо скрепить документ подписью и печатью (если есть) до внесения первых записей в КУД. Регистрировать документ в налоговой инспекции не нужно, однако сотрудники ФНС могут потребовать предъявить КУД для проверки.

Сколько нужно хранить книгу учета доходов

По закону хранить документ нужно не менее 5 лет, при этом началом отсчета будет 1 января года, следующего за тем, когда было закончено ведение КУД. До этой даты налоговая инспекция вправе истребовать Книгу для проверки, и предприниматель обязан предоставить документ не позже, чем через 10 дней после получения запроса от ФНС. Пятилетний срок хранения КУД необходим на случай, если в будущем возникнут споры с налоговиками относительно правомерности ведения деятельности или по каким-то финансовым вопросам.

Штрафы за нарушение правил ведения КУД

Отсутствие Книги, а также неправильные записи в ней расцениваются как грубое нарушение правил учета доходов. В Налоговом кодексе за эти правонарушения предусмотрены следующие санкции:

- 10 000 рублей — если нарушение произошло за один налоговый период;

- 30 000 рублей — если нарушение повторялось в нескольких налоговых периодах.

Если ИП не предоставил КУД проверяющим, но документ впоследствии все же «нашелся», то размер штрафа будет существенно меньше — 200 рублей.

Скопировать ссылку

Скопировать ссылку