Мы не будем подробно пересказывать содержания этих дел и выводы Верховного суда (что уже было сделано многими достойными юристами и консультантами, комментарии которых легко найти в интернете), а остановимся на тех процедурах, которые необходимо в ближайшее время пересмотреть и актуализировать компаниям с учетом выводов Верховного суда РФ, которые, очевидно, будут приняты во внимание и налоговыми органами при проведении будущих проверок.

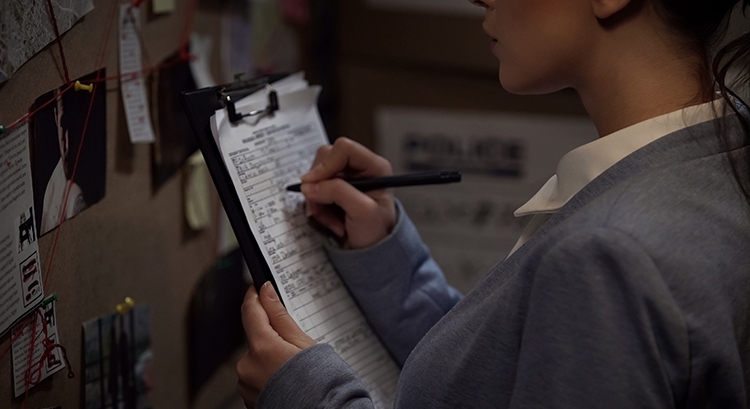

Сбор доказательств, подтверждающих реальность сделки

О чем это? Реальность сделки — ключевое понятие последних лет в судебной практике по «однодневкам», позволяющее налогоплательщику защитить свою правоту в отношении заявленных вычетов по НДС.

Между тем, оно остается самым непонятным понятием для компаний с точки зрения процедуры его доказывания.

Доказать реальность сделки — это, в контексте налоговых споров, означает доказать то, что товары, работы или услуги, в отношении которых был заключен договор и оформлены первичные документы, физически были переданы заказчику (работы физически выполнены и виден их результат, а услуги фактически оказаны и потреблены заказчиком на месте).

Что нужно делать компании?

1. Необходимо определить перечень основных видов сделок компании, связанных с привлечением поставщиков и подрядчиков. Например, приобретение строительных материалов и привлечение подрядчиков для строительных работ.

2. По сделкам, определенным в пункте 1, необходимо продумать и зафиксировать перечень документальных и иных доказательств, которые должны собираться компанией во время исполнения сделки (и далее храниться до налоговой проверки).

- пропуски на территорию строящегося объекта, оформленные на сотрудников подрядчика;

- пропуски на территорию для спецтехники подрядчика;

- переписка между сотрудниками заказчика и подрядчика по вопросам выполнения работ, из которой четко понятно, о каких конкретно работах и объекте идет речь;

- фотографии строительной площадки/объекта до, вовремя и после осуществления работ.

3. Определить и зафиксировать ответственных сотрудников, которые будут своевременно собирать доказательства реальности сделок и обеспечивать их сохранность до момента проверки.

Сбор доказательств того, что заказчик, при заключении договора, полностью убедился в добросовестности подрядчика и не мог знать о его дальнейших нарушениях налогового законодательства

О чем это? По мнению Верховного суда, к моменту заключения договора, заказчик должен провести проверку потенциального подрядчика (поставщика) на добросовестность его как налогоплательщика и убедиться всеми доступными ему способами, что подрядчик (поставщик) не преследует цель уклониться от уплаты налогов и получить необоснованную налоговую выгоду.

Даже если впоследствии подрядчик (поставщик) нарушит налоговое законодательство, но заказчик сможет доказать, что в момент заключения договора он не знал и не мог знать о недобросовестности подрядчика (поскольку проявил должную осмотрительность при его выборе и получил все подтверждения его добросовестности), то претензии налоговиков к суммам вычетов НДС и расходам по договору с этим подрядчиком будут признаны неправомерными.

Что нужно делать компании?

Стряхнуть пыль со своей процедуры по проверке поставщиков и подрядчиков и убедиться, что вся проверка не сводится у вас к формальной процедуре получения копий учредительных документов и пробивке потенциального контрагента через какой-либо общедоступный сайт (даже если это сайт ФНС).

Помните, что от вас в случае чего потребуют доказать, что вы не знали и не могли предположить, что контрагент впоследствии может оказаться нарушителем законодательства.

А это значит, что, помимо упомянутых выше учредительных документов и справки о поставщике из онлайн-ресурса по проверке контрагентов, у поставщика (подрядчика) перед заключением договора:

- должны запрашиваться и впоследствии храниться доказательства реальной деятельности поставщика как нормальной (не фиктивной) компании, имеющей место фактического нахождения, ресурсы, мощности и персонал для выполнения заявленных работ. Такими доказательствами может выступать, например, представленный контрагентом договор аренды помещения по месту его фактического нахождения или месту оказания услуг, договор аренды складских, производственных или торговых площадей (в зависимости от ситуации), бухгалтерская отчетность, из которой следует наличие активов, и прочее;

- платежеспособности, деловой репутации, реального опыта работы контрагента на рынке соответствующих товаров (работ, услуг). Такими доказательствами могут выступать, например, имеющиеся у подрядчика лицензии и сертификаты в соответствии с осуществляемыми видами деятельности, официальные благодарственные/рекомендательные письма о сотрудничестве от клиентов подрядчика, справка с описанием опыта и истории контрагента на рынке товаров (работ, услуг);

- сведения о субподрядчиках, которых планирует привлекать контрагент, для выполнения взятых на себя обязательств по договору.

А все могло бы быть по-другому...

98 миллионов рублей — размер субсидиарной ответственности, которую понесет генеральный директор строительной фирмы, главный бухгалтер и финансовый директор также были заявлены налоговым органом для привлечения к субсидиарной ответственности, но чудом избежали ее.

А что, собственно, произошло? Ничего особенного, обычная и вполне тривиальная для сегодняшнего дня ситуация:

- Ничем не примечательная строительная фирма выполняла госконтракты и привлекала для этих целей поставщиков и подрядчиков.

- Поставщики и подрядчики имели так себе репутацию, не имели ресурсов и мощностей для выполнения работ, о чем фирма, конечно, не могла не знать, но утруждать себя сбором документов, подтверждающих ее собственную непричастность к неблагополучным контрагентам, не стала.

- По итогам налоговой проверки фирма получила доначисления и штрафы в размере 98 миллионов рублей, которые несколько лет безуспешно пыталась оспорить в судах.

- Налоговый орган инициировал банкротство компании и обратился в суд для привлечения к субсидиарной ответственности генерального директора (он же один из учредителей), главного бухгалтера, другого учредителя (к слову, все трое имеют одну и ту же фамилию), а также финансового директора фирмы, являвшегося миноритарным участником.

- Решением суда субсидиарная ответственность в полном объеме 98 миллионов рублей возложена на генерального директора фирмы, остальным участникам процесса удалось ее избежать, потому что налоговому органу в данном деле не хватило доказательств их вины.

Суд подробно объяснил, что не так делал директор, что оказался во всем виноват:

- Не инициировал проверку наличия у привлекаемых контрагентов необходимых технических, трудовых, материальных мощностей для проведения необходимых работ.

- Не собрал сведений о деловой репутации контрагентов, их платежеспособности и добросовестности.

- Не запросил подтверждений полномочий лиц, подписывающих первичную документацию от имени контрагентов.

- Не имел закрепленных где-либо критериев отбора контрагентов для сотрудничества и не смог привести доводы, объясняющие выбор спорных поставщиков.

Что спасло от ответственности остальных участников этого дела

Главного бухгалтера

Налоговый орган не смог представить документальных доказательств того, что бухгалтер не просто вел учет, но и участвовал в принятии решений о заключении сделок с недобросовестными контрагентами.

Здесь нужно отметить, что достаточно часто главные бухгалтеры вовлечены в процесс согласования договоров, чему остаются те или иные свидетельства (например, листы согласования договоров). Соответственно, можно предположить, что, окажись в этом деле, подобные свидетельства в руках налоговиков, не факт, что главному бухгалтеру удалось бы избежать ответственности и заявить о том, что он был просто счетоводом.

Финансового директора, несмотря на то, что он был миноритарным участником фирмы

Как ни странно, спасли его собственные действия, хотя и осуществлял он их, судя по всему, не из повышенной добросовестности, а ввиду конфликта с другим участником фирмы.

Он представил суду доказательства того, что инициировал ряд судебных разбирательств с некоторыми из спорных поставщиков фирмы и даже выиграл несколько дел, признав ряд сделок фиктивными.

Суд счел это достаточными доказательствами непричастности финансового директора к заключению спорных сделок.

Что нужно было сделать директору, чтобы избежать такого исхода дела

А также что стоит предпринять вам, если описанное выше каким-то образом относится к вашей деятельности:

- Утвердить в компании процедуру проверки и сбора сведений о всех потенциальных контрагентах, на которую можно было бы ссылаться при налоговой проверке и в суде.

- Собирать к каждому договору и бережно хранить комплект документов, собранный вашей компанией в целях подтверждения добросовестности, платежеспособности деловой репутации поставщика, имеющихся у него собственных ресурсах и привлекаемых субподрядчиках, а также подтверждения полномочий лиц, подписывающих договоры и первичные документы.

- Документировать критерии выбора конкретного поставщика для определенных работ (создавать и сохранять доказательства того, что поставщик действительно выбирался из числа других, и его выбор не был предопределен).

Вам кажется, что это сложно, и требуется слишком много лишних бумаг и процедур? Тогда, наверное, у вас есть лишние 98 миллионов рублей.

На практике все описанные бумаги и действия обычно укладываются в один хорошо и качественно продуманный регламентный документ, содержащий все необходимые формы и шаблоны, сбор и оформление которых очень быстро доводиться до автоматизма сотрудниками, которым это было поручено.

Затраты на разработку такого документа обычно не превышают 15–30 тысяч рублей, что никаким образом несопоставимо с суммой рисков, которая будет за счет него минимизирована.

Положение «знай своего контрагента» как инструмент минимизации налоговых рисков

Типовые вопросы типового допроса генерального директора в налоговой инспекции:

- «Каким образом проверяли подрядчика?»

- «Как удостоверялись в наличии у него опыта, техники, деловой репутации?»

- «Какие процедуры внедрены в вашей компании по проверке поставщиков?»

И типовые, к сожалению, ответы: «Никак», «Смотрел в интернете», «Запрашивал немного документов», «Процедуры не установлены».

Положение «знай своего клиента» — это внутренний нормативный документ компании, который нужен вам как воздух, как приказ о назначении генерального директора, как Библия, если вы:

- привлекаете для работы поставщиков и подрядчиков;

- приобретаете расходные материалы;

- занимаетесь перепродажей товаров.

Зачем он вам нужен:

- Затем, чтобы хотя бы лежал и был, и вы могли, когда вас вызовут на допрос или комиссию (а вызовут обязательно, если занимаетесь чем-то из вышеперечисленного), сослаться на него и предоставить его в налоговую или банк в подтверждение того, что процедуры по проверке и отбору поставщиков у вас есть и внедрены в работу. Поверьте, иногда этого более чем достаточно налоговикам, чтобы не трясти и не проверять вас дальше! Вы для них с таким документом сразу на другом уровне, на том, где, по крайней мере, не будут разводить на лоха и пытаться заставить самостоятельно заплатить ни за что.

- Затем, чтобы применять его в работе и проверять-таки по нему своих подрядчиков и оставлять этому документальные следы. Ну, это уже для тех, кто созрел до определенного уровня самосознательности в своей компании и хочет выходить на новый уровень организации процессов в компании, а не только жить сегодняшним днем, ожидая блокировки счета по 115-фз или бледного цвета лица на допросе.

Что в этом документе?

Примерная его структура содержит следующие разделы:

Раздел 1. Правила проверки контрагентов на этапе заключения договора.

В данном разделе обычно описывается перечень документов, которые компания обязательно будет запрашивать у каждого потенциального контрагента с целью убедиться в том, что он является надежным партнером и добросовестным налогоплательщиком. Обычно данный перечень сразу представлен в виде анкеты, высылаемой контрагенту для заполнения вместе с проектом заключаемого договора.

Помимо непосредственно перечня документов для запроса у контрагента описывается процедура их анализа при поступлении в компанию и ответственные за этот процесс лица. Следует заострить внимание на том, что просто собрать у контрагента несколько документов, с учетом развития текущей судебной и банковской практики, уже недостаточно — необходимо знать, как их проанализировать, куда посмотреть, чтобы составить правильное мнение о контрагенте, признав его либо благонадежным, либо нет.

Неотъемлемой частью данного раздела политики является также описание процедуры отбора конкретного поставщика среди других поставщиков. Данная процедура должна быть одинакова при выборе всех контрагентов компании и по ее итогам у компании должен остаться письменный след — заключение по итогам проведенного тендера о том, что выбранный поставщик наиболее оптимален как с коммерческой точки зрения, так и с точки зрения его опыта и прочих факторов.

Раздел 2. Документирование взаимодействия с контрагентом во время исполнения договора.

Новый раздел, который появился в процедуре только с появлением статьи 54.1 НК РФ.

В этом разделе, в зависимости от специфики своих сделок, компании продумывают и прописывают, какие доказательства реальности исполнения сделки они будут собирать и каким образом. Стоит понимать, что речь не идет о первичных документах, которые, естественно, в любом случае должны быть оформлены. Речь идет именно о дополнительных документах и доказательствах, которые можно сделать в момент исполнения сделки и сохранить до момента проверки.

К таким доказательствам, в зависимости от характера сделки, например, могут относиться фотоотчеты, пропуска на закрытые территории, различные справки, допуски и прочее.

Как показывает судебная практика, именно от наличия подобных мелочей, порой, может зависеть весь исход судебного спора.

Заключительные разделы процедуры обычно включают положения о порядке и периодичности обновления информации о контрагенте и факторах пересмотра уровня присвоенного ему риска.

Скопировать ссылку

Скопировать ссылку