В настоящее время предпринимателям приходится много взаимодействовать с налоговой инспекцией, так как она сопровождает их в течение практически всей их деятельности. В частности, она вправе осуществлять плановые (раз в три года) и внеплановые (в случае выявленных нарушений) проверки.

Также налоговые проверки делятся на камеральные (запрашиваются и анализируются документы) и выездные (проводятся на территории налогоплательщика).

Для того, чтобы можно было оспорить акт налоговой проверки, принимаемый по ее результатам, нужно обращать внимание на ошибки, допускаемые налоговиками. К их числу можно отнести следующие:

- Непредъявление удостоверения.

- Непредъявление распоряжения, на основании которого проводится проверка.

- Проведение проверки не уполномоченным на то лицом.

- Непредупреждение о проведении налоговой проверки.

- Запрос или изъятие документов или предметов, не имеющих никакого отношения к предмету проверки.

- Несоставление или ненадлежащее составление акта (отсутствие подписей и другое) об изъятии документов или предметов.

- Отсутствие понятых (их должно быть не менее двух) при изъятии документов или предметов.

- Отказ в выдаче копии акта проверки.

- Превышение двухмесячного срока проведения выездной налоговой проверки (слишком длительная проверка мешает хозяйственной деятельности предпринимателя).

- Предпринимателю не предоставлена возможность дать свои объяснения.

- Налоговики не обеспечили возможность участия в проверке представителя от предпринимателя.

- И другие.

Нужно также обратить особое внимание на сам акт налоговой проверки. Если в нем перечислены нарушения, но они не подтверждены никакими доказательствами, то есть повод для обжалования. Также нужно проверить, были ли в действительности отраженные в акте события и действия. Акт должен быть оформлен надлежащим образом: в нем должны быть отражены время, место, основание проведения проверки, факты нарушений, правовое обоснование, подписи, названия должностей лиц, проводивших проверку и другое. К нему должны быть приложены обосновывающие документы.

Если имеется хотя бы одно из указанных нарушений, то можно начинать готовить возражение на акт налоговой проверки.

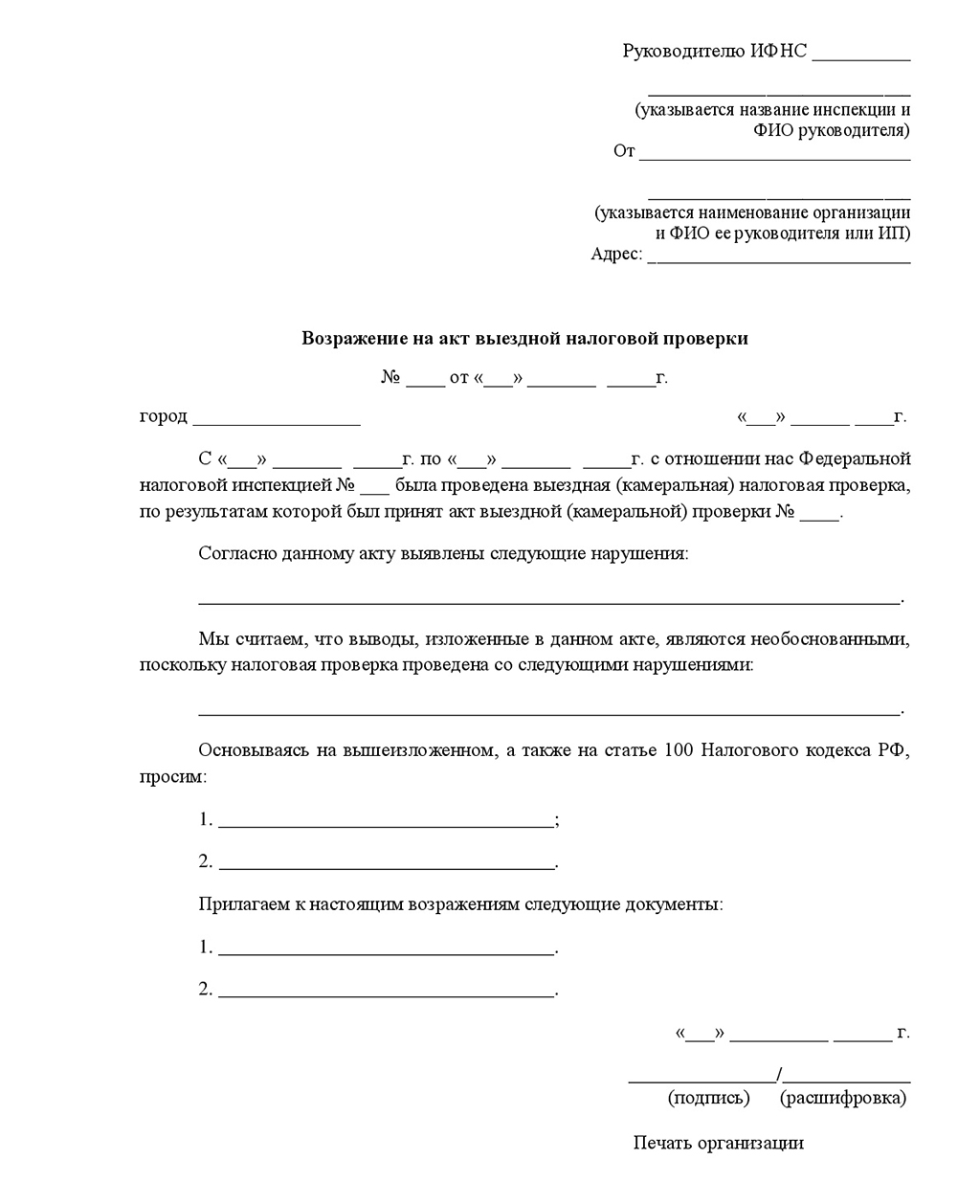

Примерная форма возражения на акт налоговой проверки (скачать бланк):

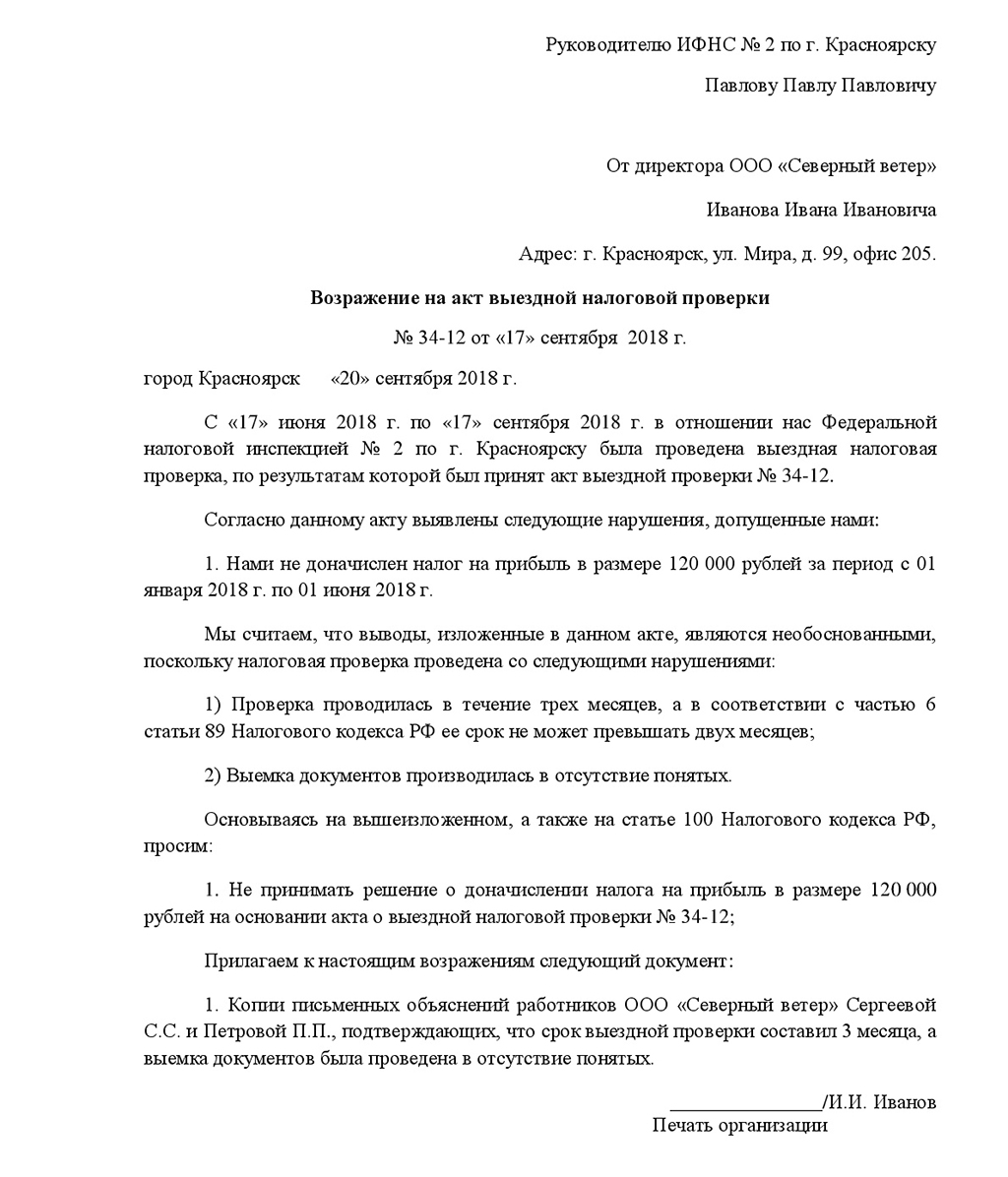

Приведем пример заполнения этой формы:

Нужно помнить, что подать возражение на акт налоговой проверки можно в течение одного месяца с момента его получения. Например, если акт был получен 8 сентября 2018 года, а возражение подано 12 октября 2018 года, то оно не будет принято во внимание из-за истечения срока его подачи.

Возражение подается на имя руководителя налоговой инспекции, от которой проводилась проверка. Сам акт можно обжаловать как полностью, так и в определенной его части (к примеру, только в части начисленной чрезмерно высокой пени, не касаясь суммы неуплаченного налога).

По результатам возражения руководитель инспекции примет одно из указанных решений:

- о привлечении к налоговой ответственности;

- об отказе в привлечении к ней.

Как быть, если возражение не было удовлетворено, а решение о привлечении к налоговой ответственности все же принято?

В этой ситуации такое решение нужно обжаловать в судебном порядке. При этом в заявлении о его отмене нужно отразить все обстоятельства дела, привести нужную и правильную аргументацию, а также приложить необходимые доказательства. Его нужно подать в арбитражный суд того региона, на территории которого располагается налоговая инспекция. Если суд признает возражение обоснованным, решение о привлечении к налоговой ответственности будет отменено.

Таким образом, бороться с нарушениями, допускаемыми налоговиками при проведении проверок, вполне возможно. Самое главное — выявлять эти нарушения и фиксировать их (перечислять их в самом акте налоговой проверки, брать письменные объяснения от свидетелей и так далее).

Защита от них заключается в активных действиях самого предпринимателя по обжалованию принимаемых решений. Внимательность и настойчивость помогут добиться нужного результата.

Скопировать ссылку

Скопировать ссылку