Как ИП перейти на другую систему налогообложения

Как правило, заявление о переходе на желаемую систему налогообложения подается вместе со всем пакетом документов на регистрацию ИП. Действующие предприниматели могут поменять СНО — но не сразу, а с начала нового года. Краткие сведения о каждой системе налогообложения представлены в таблице:

Заявление на смену налогообложения для ИП

Единого образца заявления не существует: для каждой системы налогообложения он свой. Ниже мы подробнее остановимся на каждом из них.

Налоговая выдвигает ряд требований к оформлению заявления:

- Допускаются только черные, фиолетовые или синие чернила;

- Никаких помарок или исправлений. Если вы сделали ошибку, придется брать новый бланк;

- Каждая страница заявления распечатывается на отдельном листе. Заявление, напечатанное с двух сторон, не примут.

Проще заполнять заявление на компьютере: там легче исправить ошибку и не нужно думать о цвете чернил. Перед отправкой тщательно проверьте, чтобы не было опечаток, иначе вам его непременно вернут.

Подаем заявление на смену налогообложения для ИП

Чтобы поменять СНО, заполненное заявление/уведомление следует направить в отделение ФНС по месту регистрации ИП. Есть четыре способа это сделать:

- Лично вручить пакет документов сотруднику;

- Передать через представителя — это может быть ваш бухгалтер или банк. У представителя должна быть при себе заверенная у нотариуса доверенность;

- Отправить почтой. Обязательно ценным письмом с описью вложения;

- По интернету через личный кабинет ИП на сайте ФНС или оператора (Для этого потребуется ЭЦП).

ФНС рассматривает документы в течение пяти рабочих дней с момента получения. В случае успеха, вы получите подтверждение об изменении СНО, а в случае неудачи вам возвратят документы. Если вы переходите на патент, подтверждением будут патентные документы. При переходе на ЕНВД пришлют уведомление.

Что касается перехода ИП на УСН, то он происходит автоматически, без подтверждающих документов. Если вы хотите убедиться, что переход состоялся, можете запросить документ в налоговой, отправив туда письмо в свободной форме.

В ответ придет бумага следующего содержания: «Настоящим уведомляем Вас, что ИП Иванов И.И. применяет упрощенную систему налогообложения в соответствии с главой 26.2 НК РФ с 1 января 2020 года, что подтверждается копией информационного письма ИФНС России № 17 по городу Москве от 3 февраля 2020 года № 3270». Только запаситесь терпением: ответа нередко приходится ждать до тридцати рабочих дней.

Давайте посмотрим, как происходит переход ИП на другую форму налогообложения.

Переход на УСН

УСН — упрощенная система налогообложения — называется так потому, что с ней у ИП меньше всего проблем. Предприниматель на «упрощенке» сдает отчетность раз в год и платит всего один вид налога.

Переход на упрощенную систему налогообложения возможен только с нового года.

Если вы надумали поменять ОСНО на УСН, первым делом посчитайте ваш доход от ИП за последние 9 месяцев. Сменить систему можно только в том случае, если суммарный доход не превышает допустимого порога. Например, вы хотите перейти на УСН с января 2020 года. Вам нужно сложить доход за все месяцы с апреля по декабрь включительно. Получившаяся сумма не должна быть больше 15 миллионов рублей.

Если ваш бизнес отвечает этому критерию, заполняйте уведомление на изменение СНО по форме № 26.2-6.

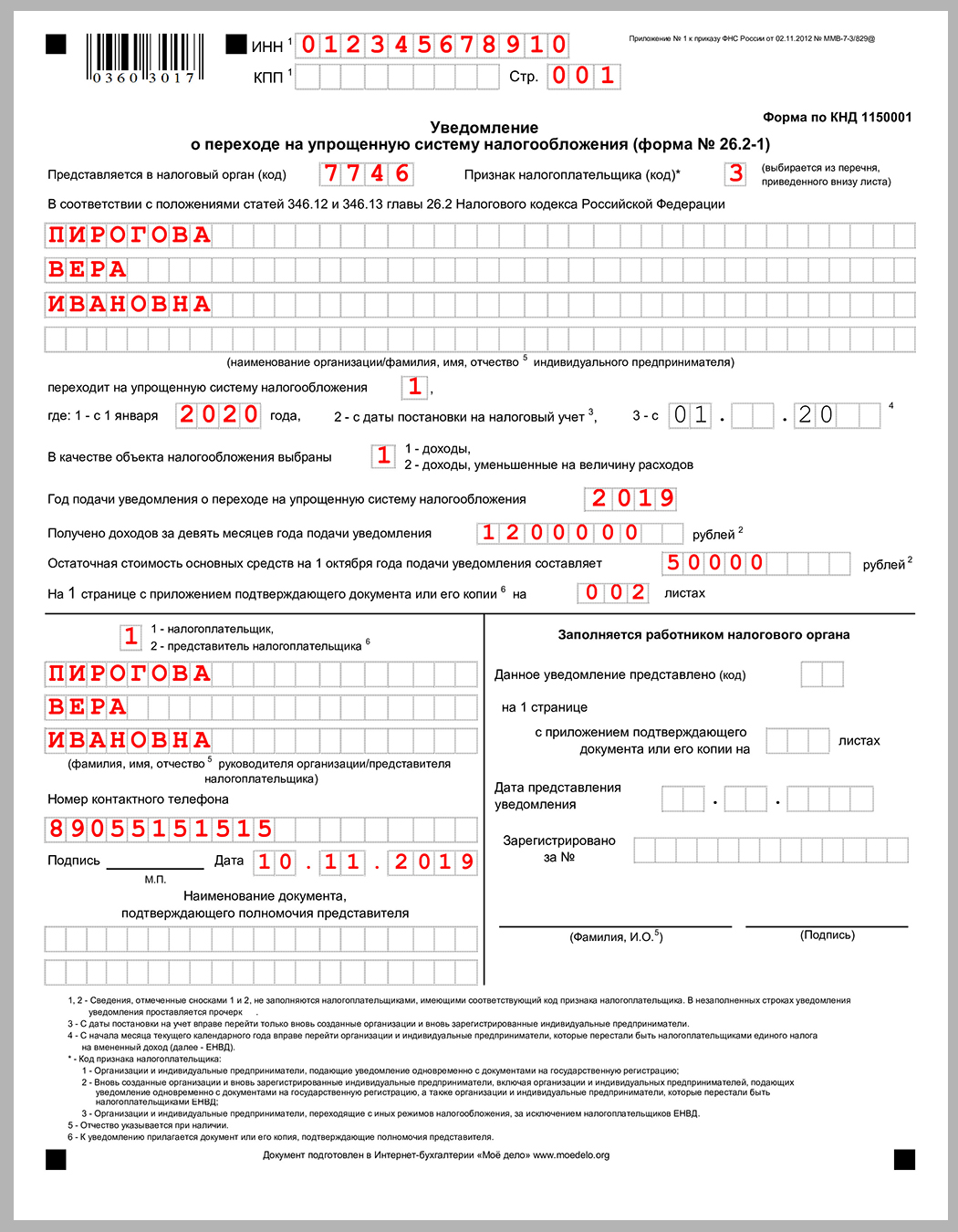

Образец уведомления для перехода на УСН для ИП

После того как ваша заявка будет доставлена в налоговую и обработана, новая система автоматически вступит в действие (конечно, при условии, что вы все сделали без ошибок). Если вы сомневаетесь, подайте запрос, как описано выше.

Переход на ОСНО

Требуется в случаях, когда развитие компании приводит к серьезному увеличению прибыли или численности персонала. Как только суммарный доход от предприятия достиг 15 миллионов рублей в год, а работников стало больше 100, вы обязаны перейти на общую систему.

Если вы переходите на ОСНО добровольно, предвидя значительное расширение бизнеса, заявление в налоговую нужно отправить не позднее 15 января.

Если вы переходите на ОСНО потому, что превысили допустимый годовой доход, заявление подается в первые 15 дней квартала, следующего за тем, в котором были нарушены правила УСН. Не позже!

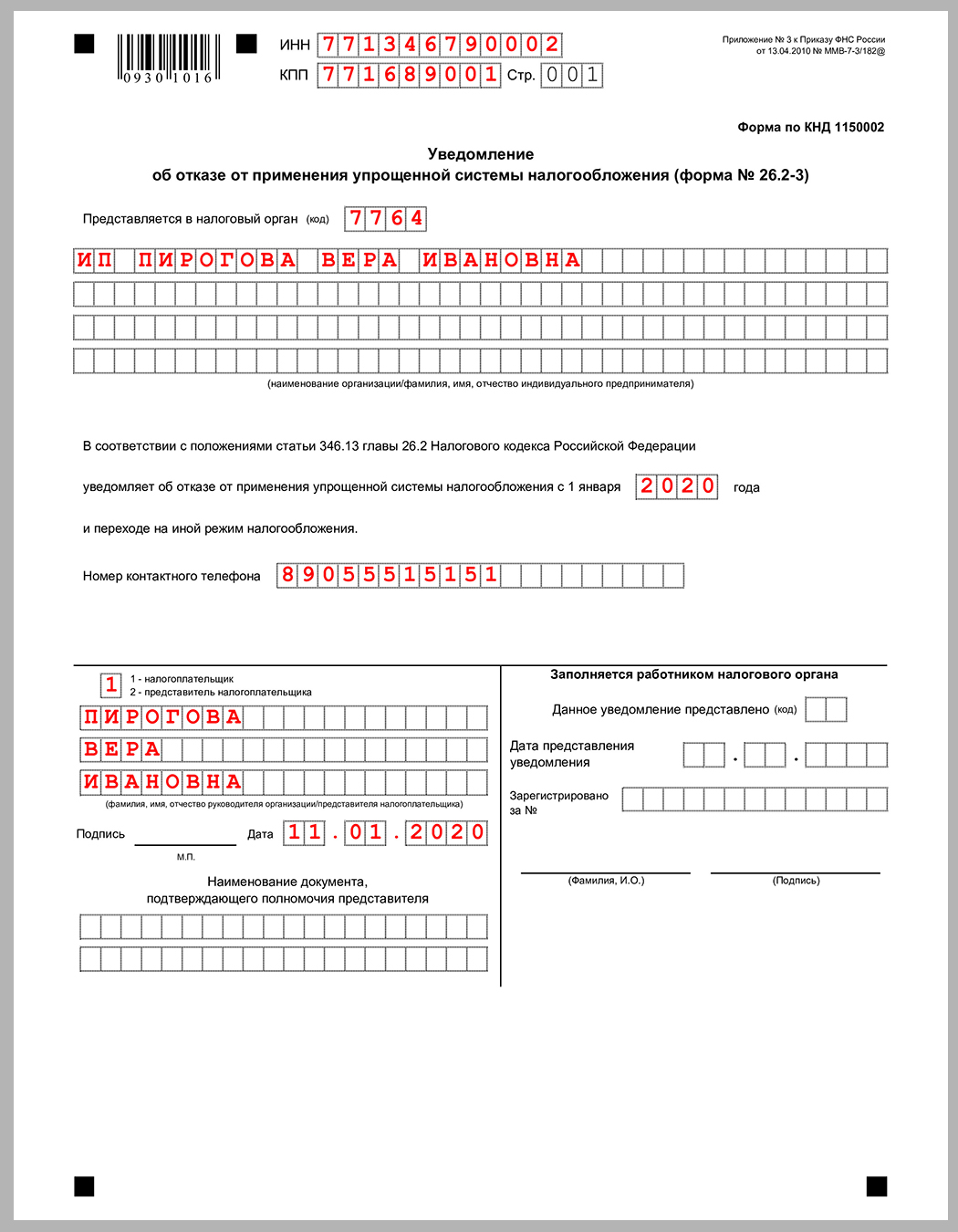

Образец уведомления для перехода на ОСНО для ИП

Переход на ЕНВД

ЕНВД, или единый налог на вмененный доход, в народе называют «вмененкой». Его можно использовать в сочетании с УСН или ОСНО. Ограничений по времени подачи заявления нет. Единственное условие — его нужно подать не позднее, чем за пять рабочих дней до начала работы на новой системе. Допустим, чтобы перейти на «вмененку» с 1 января 2021 года, отправляйте документы до 24 декабря 2020 года.

Здесь в заявлении две страницы, обе нужно будет заполнить. На первой странице указывается общая информация о предприятии, на второй — код экономической деятельности, которая будет осуществляться на ЕНВД, адрес и подпись.

Перед отправкой тщательно проверьте все данные — здесь много подводных камней, и даже самая маленькая ошибка может стать поводом для отказа. Пожалуй, самым простым вариантом в этом случае будет обратиться к посреднику, который сделает все за день. Действуя самостоятельно, вы можете раз за разом делать ошибки, из-за чего дело растянется на долгие месяцы.

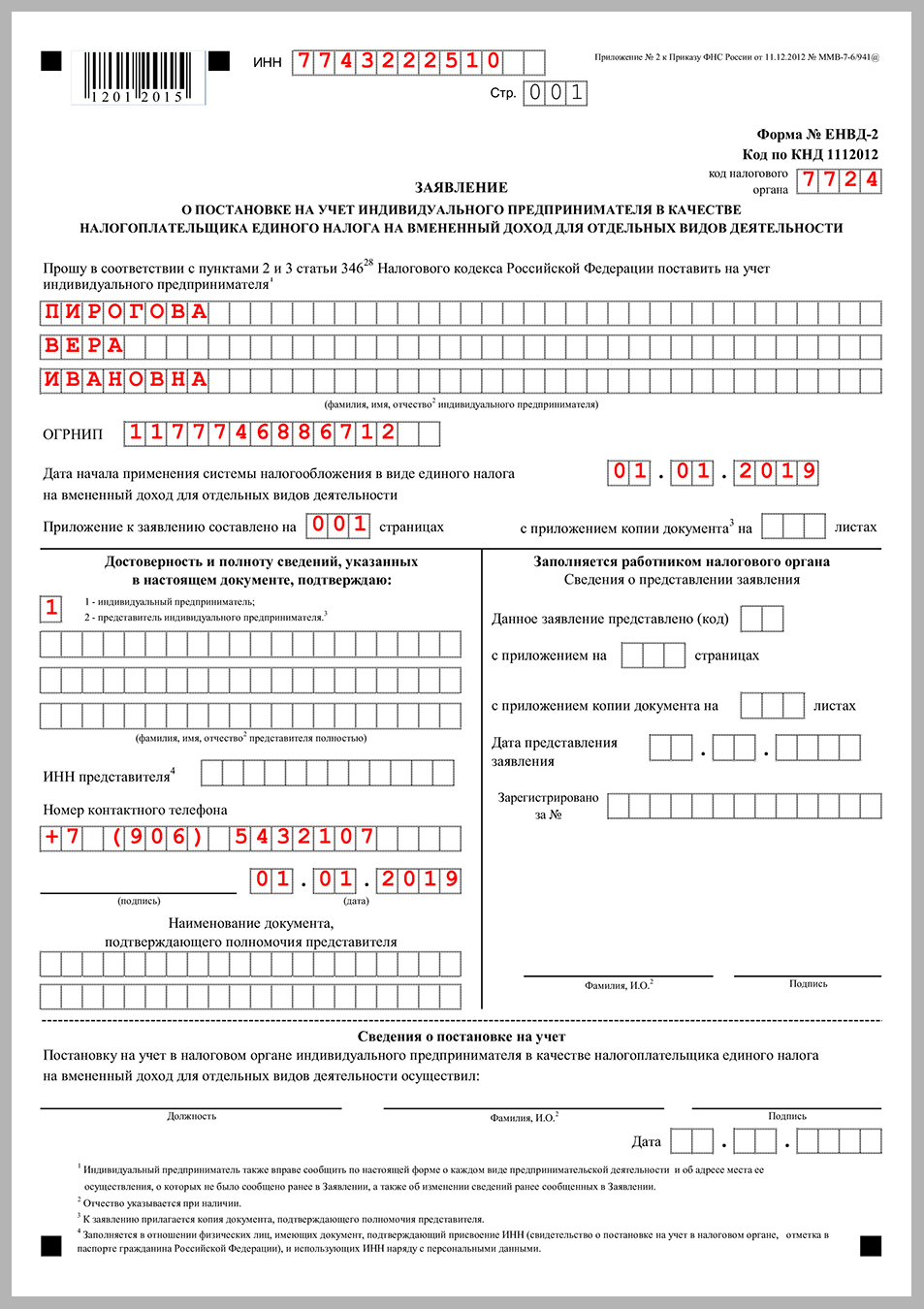

Образец заявления на ЕНВД для ИП

Лист 1

Лист 2

Переход на патентную систему налогообложения (ПСН)

Патентная система работает только как дополнение к УСН или ОСНО. Вы не можете использовать ее отдельно.

До какого числа нужно подать заявление, чтобы добавить патент? Если вы еще до регистрации ИП знаете, что он вам понадобится, можете оформить все сразу. Если уже какое-то время работаете как индивидуальный предприниматель, и у вас возникла необходимость в патенте, подавать документы следует не позднее чем за 10 рабочих дней до начала работы на новой системе. Все остальные ограничения сводятся к тому, когда можно изменить СНО.

Все пять страниц нужно заполнить без ошибок и опечаток. В данном случае подача заявления в свободной форме недопустима.

Образец заявления на ПСН для ИП

Переход на ЕСХН

Если вы работаете в сельском хозяйстве — допустим, выращиваете или реализовываете с/х продукцию, — может понадобиться смена системы налогообложения на ЕСХН. Единый сельскохозяйственный налог является одним из специальных режимов налогообложения.

Действующие компании могут осуществить переход только с первого января нового года. При этом уведомление подается не позднее 31 декабря года текущего.

Новые предприниматели могут подать уведомление о переходе на ЕСХН прямо во время регистрации.

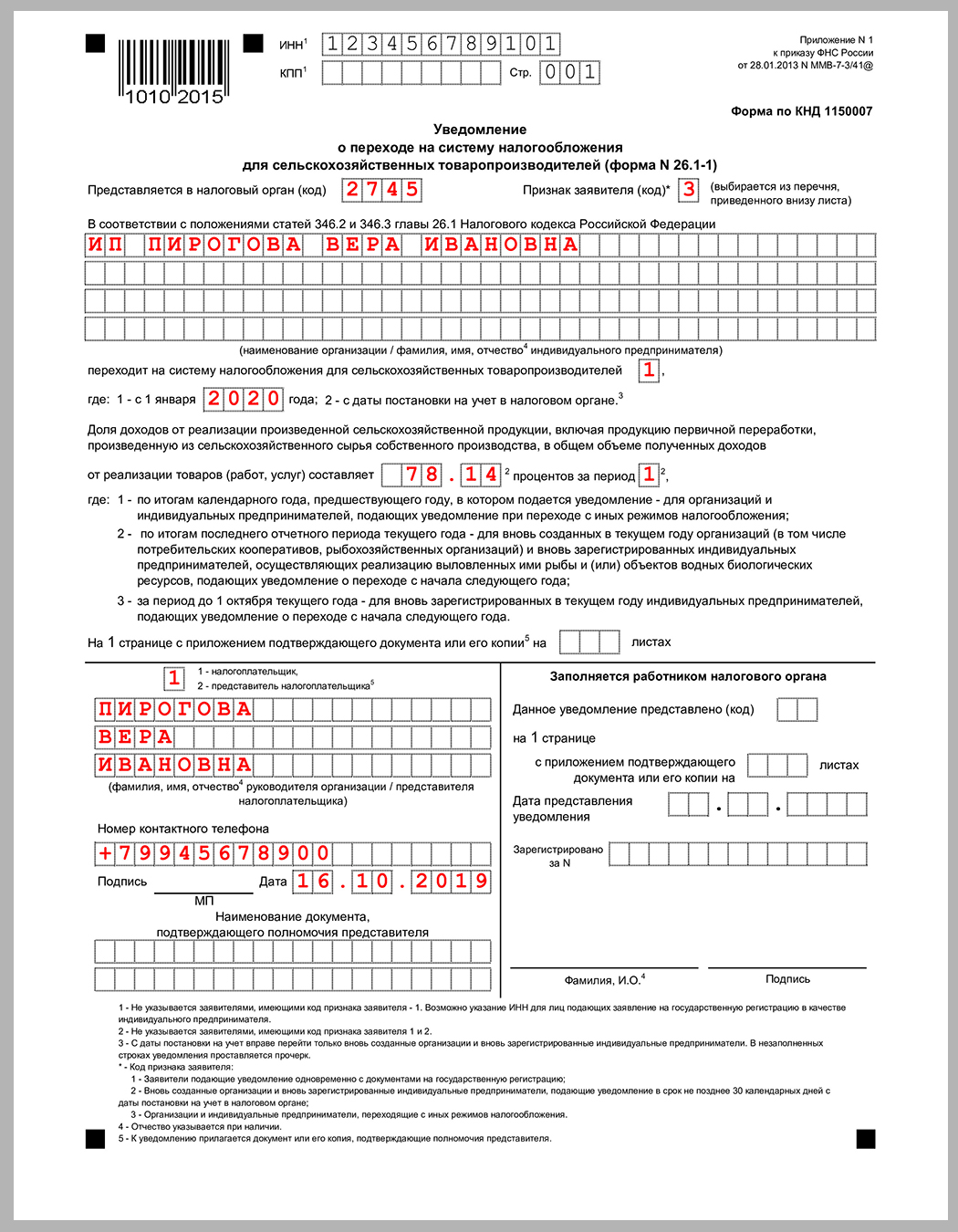

Образец уведомления о переходе на ЕСХН для ИП

Никаких других документов помимо уведомления для смены СНО не требуется. Однако, прежде чем идти с заполненной формой в налоговую, убедитесь, что доля реализации сельскохозяйственной продукции составляет не менее 70%.

Выводы

Изменение системы налогообложения требует внимательного оформления всех бланков и тщательной проверки данных. При грамотном заполнении реально осуществить переход за пару дней, но если допустите ошибку, процесс затянется на недели и даже месяцы. Поэтому смене системы налогообложения должна предшествовать вдумчивая предварительная работа.

Самый оптимальный вариант — доверить выбор и смену СНО посреднику или временному бухгалтеру. Специалист выберет самую выгодную для вас систему и заполнит все документы так, чтобы их приняли с первого раза.

Скопировать ссылку

Скопировать ссылку