Особенности ведения деятельности ИП на вмененной системе налогообложения

При выборе этой системы налогообложения следует уточнить, разрешен ли ваш вид деятельности для применения вмененки. Существует законодательно установленный перечень, в котором перечислены допустимые виды деятельности.

- Единый налог на вмененный доход уплачивается вместо трех других налогов — налога на имущество, НДС и НДФЛ.

- Размер фактического дохода не влияет на сумму налога.

- Налог рассчитывается по простой формуле.

- ИП может уменьшить налог на 100% за счет фиксированных взносов, уплаченных за себя.

- Есть возможность перейти на ЕНВД в любой день месяца (сразу после того, как ИП прошел регистрацию, а также при переходе на вмененку с общего режима налогообложения).

- Упрощенная налоговая отчетность.

- Возможность совмещения с другими системами налогообложения.

Зачем заявлять о переходе на вмененку

До 2013 года все перечисленные в статье 346.26 пункте 2 НК РФ виды деятельности в обязательном порядке должны были использовать ЕНВД. Теперь же переход на вмененную систему налогообложения является сугубо добровольным.

Чтобы уведомить ФНС о своем добровольном переходе на вмененку, ИП должны подать заявление в налоговую по форме ЕНВД-2.

Скачать пустой бланк заявления по форме ЕНВД-2 можно по ссылке.

Скачать пустой бланк заявления по форме ЕНВД-2 можно по ссылке.Как перейти на ЕНВД

Условия перехода и применения

- Штат сотрудников не превышает 100 человек.

- Деятельность не связана с передачей во временное пользование или владение авто- и газозаправочных станций.

- Не предоставляются образовательные и медицинские услуги.

- Не предоставляются услуги общественного питания в рамках социального обслуживания.

- Работа выполняется не по договору простого товарищества.

Постановка на учет в налоговый орган проходит по месту осуществления деятельности. Если место совпадает с районом проживания, то заявление перехода подается в налоговую службу, где проходила регистрация ИП. Если же это другой район города, то необходимо будет вставать на учет в территориальном отделении налоговой, к которой относится этот район.

В случае, когда есть несколько точек осуществления деятельности в пределах города или района, нужно встать на учет только в одной ИФНС. А когда бизнес выходит за рамки одного города, то постановку на учет нужно проходить в каждом городе отдельно.

Совмещение с другими режимами

ЕНВД — универсальный режим, который можно совмещать практически со всеми другими системами налогообложения. Это объясняется тем, что применяется он в отношении определенного вида деятельности.

При совмещении режимов налогообложения в 2020 году следует вести раздельный учет доходов, расходов и других операций. Возможно, все это покажется сначала сложным, но на самом деле отделить доходы в разных видах деятельности легче, а вот с расходами бывают трудности.

Сроки перехода на вмененку — когда подавать заявление?

Предприниматели стремятся сразу перейти на вмененку при открытии своего дела. Однако подавать заявление на ЕНВД при регистрации ИП нельзя. Переход на ЕНВД происходит после открытия ИП, то есть когда процедура регистрации успешно завершилась и свидетельство ОГРНИП уже на руках. В течение пяти дней со дня регистрации либо со дня начала ведения деятельности нужно подать заявление на постановку в качестве плательщика ЕНВД в ФНС.

Дата начала применения ЕНВД может быть днем заключения договора по аренде помещения или получения первого дохода. В течение пяти рабочих дней после подачи заявления о переходе на ЕНВД налоговая служба обязана выдать уведомление о постановке на учет в качестве плательщика ЕНВД.

Перейти на ЕНВД с УСН или ОСНО можно в любой момент. А вот добровольно перейти с ЕНВД на УСН или на ОСНО можно только с начала следующего года.

Заявление о постановке на ЕНВД для ИП в 2020 году

Как говорилось ранее, чтобы подать заявление на смену налогообложения, необходимо сначала пройти регистрацию ИП и затем только подать уведомление по форме ЕНВД-2.

Скачать пустой бланк заявления ЕНВД-2 для ИП можно по ссылке.

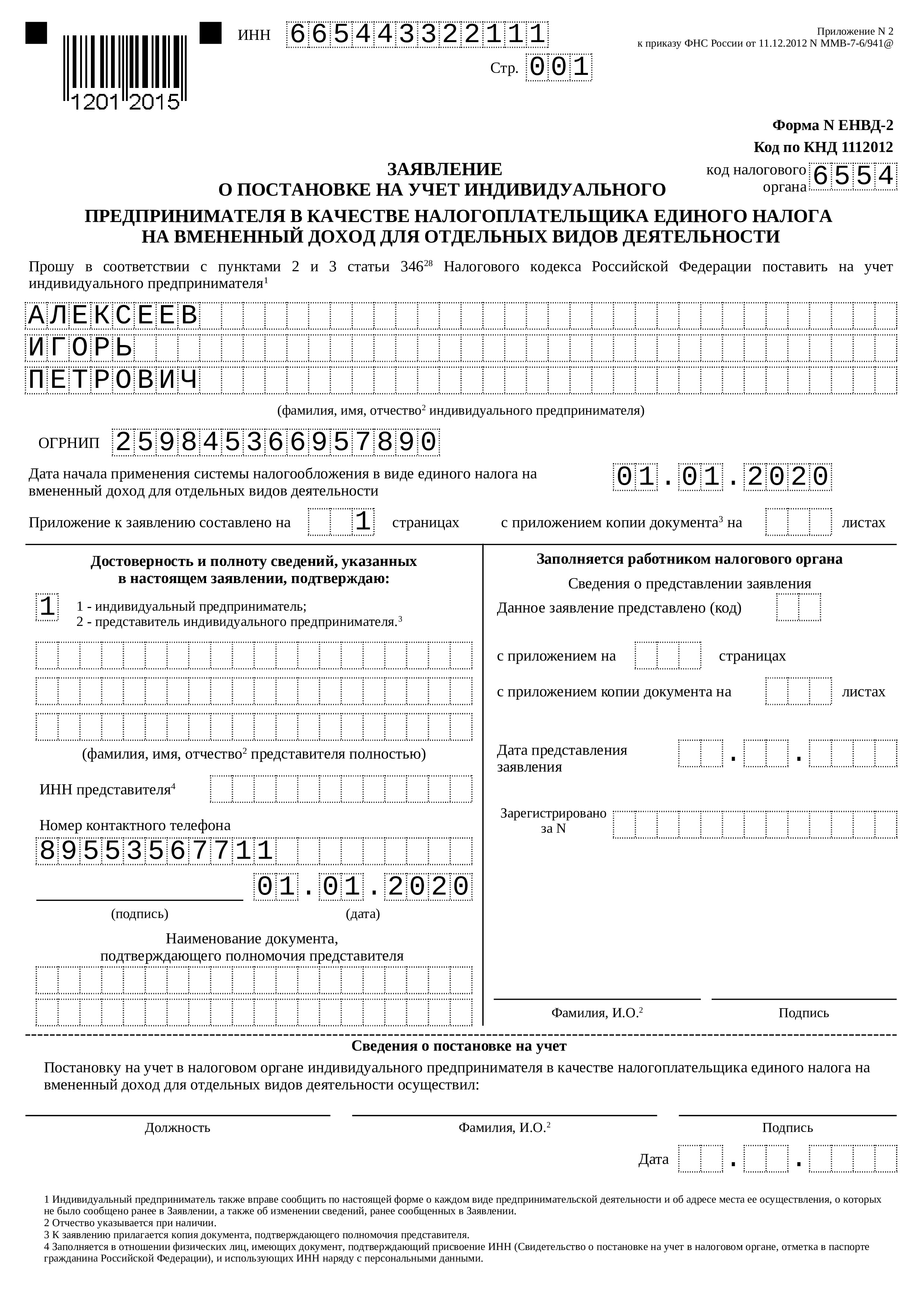

Скачать пустой бланк заявления ЕНВД-2 для ИП можно по ссылке.Давайте разберемся, как написать заявление на ЕНВД для ИП. Визуально форма заявления на ЕНВД выглядит так:

Бланк заявления ЕНВД-2 для ИП

Заполнение листа 1

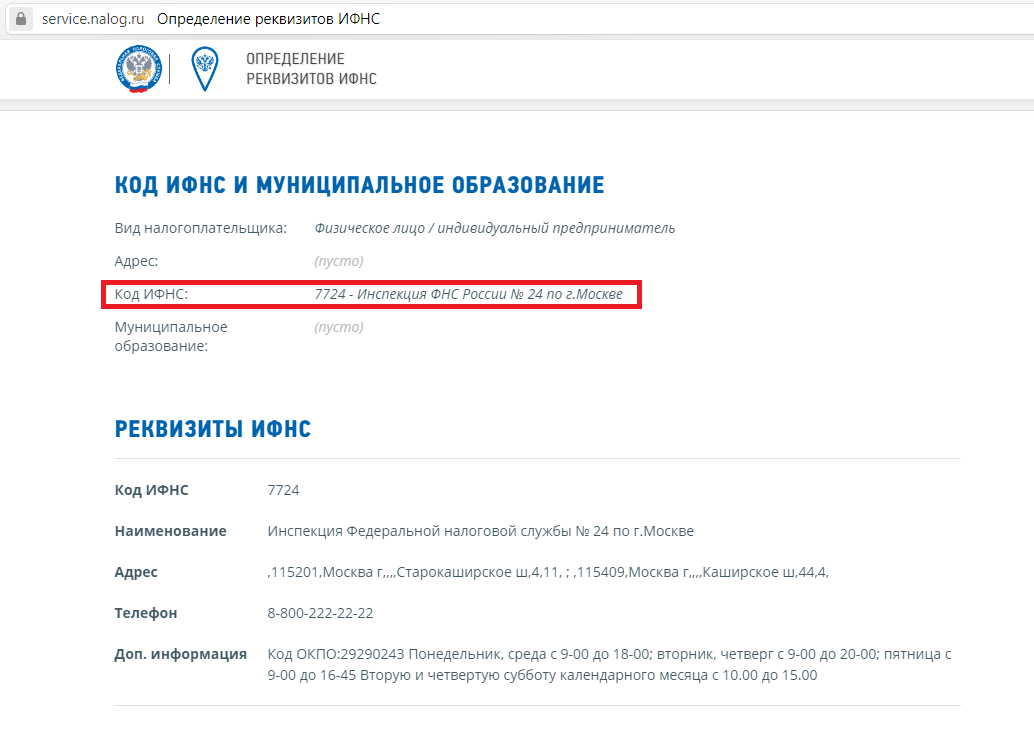

В начале бланка на первом листе в верхней части необходимо заполнить ИНН, код налогового органа. Чтобы узнать четырехзначный код ИФНС онлайн, можно воспользоваться специальным сервисом налоговой. Просто введите адрес местоположения вашего бизнеса — и сервис выдаст вам нужный код ИФНС.

Далее в заявлении необходимо указать свои фамилию, имя и отчество. Затем в заявлении указано поле для ОГРНИП. Этот номер ИП получает при регистрации в качестве индивидуального предпринимателя.

Следующее поле в бланке — дата начала ведения деятельности по ЕНВД. Это может быть дата заключения либо договора аренды, либо первого договора с поставщиком.

Первое поле для отметки того, кто подает заявление о постановке на учет — предприниматель или его представитель. Если предприниматель, необходимо указать 1, если представитель — 2.

Когда документы подаются представителем, то ниже расположены поля для заполнения его фамилии, имени и отчества, а также его ИНН. При самостоятельной подаче заявления индивидуальный предприниматель эти поля не заполняет. Также нужно указать действующий номер телефона — свой или представителя, дату заполнения и поставить свою подпись.

Далее следует еще одно поле, оно предназначено для указания документа, подтверждающего полномочия представителя. Обычно это доверенность. Нужно указать название документа, номер и дату.

На этом первый лист заканчивается, больше ничего заполнять в нем не нужно. Переходим ко второму листу.

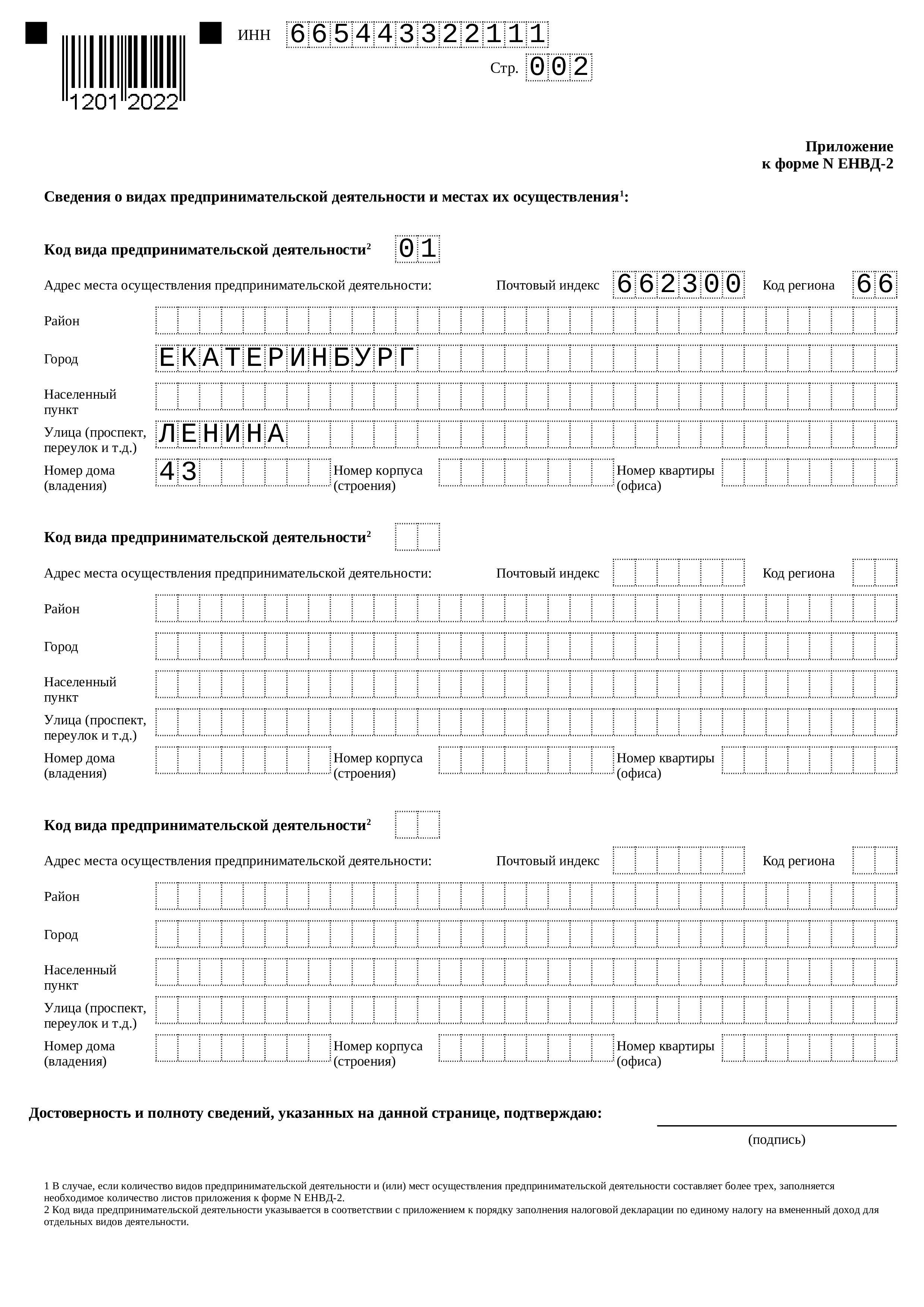

- В верхнем поле дублируем ИНН с первого листа, указываем номер «002».

- Далее необходимо указать двухзначный код деятельности. Посмотреть его можно здесь. И затем почтовый индекс и двузначный код региона, в котором осуществляется ваша деятельность.

- Следующее поле для заполнения точного адреса, где планируете работать.

- В форме можно указать до трех видов деятельности — для каждой свой блок с указанием кода деятельности и местоположения.

При заполнении формы также можно воспользоваться официальным руководством по заполнению.

Заполненный образец заявления о переходе на ЕНВД

Ниже представлен образец заполнения заявления о переходе на ЕНВД.

Скачать образец заполнения заявления о переходе на ЕНВД можно по ссылке.

Скачать образец заполнения заявления о переходе на ЕНВД можно по ссылке. Скачать пустой бланк заявления по форме ЕНВД-2 можно по ссылке.

Скачать пустой бланк заявления по форме ЕНВД-2 можно по ссылке.Подача заявления по форме ЕНВД-2 в ФНС — несложная процедура, но очень ответственная. Практически все данные, запрашиваемые в форме, у вас уже есть. Необходимо только уточнить свой вид деятельности, и можно смело подавать все необходимые документы в ФНС. Через пять рабочих дней вы уже будете полноправным плательщиком ЕНВД. Только перед подачей заявления не забудьте еще раз проверить ваши данные, чтобы не допустить ошибок.

Изменения по ЕНВД в 2020 году

С первого января 2020 года вступили в силу некоторые налоговые изменения, которые коснулись в том числе и налога на вмененный доход. В частности, теперь ЕНВД нельзя применять ИП, которые продают товары, подлежащие обязательной маркировке. К ним относятся, например, лекарственные средства, меховые изделия, обувь и так далее. Полный перечень установлен в Распоряжении Правительства РФ от 28 апреля 2018 года № 792-р и Постановлении Правительства РФ от 5 июля 2019 года № 860.

Если ИП занимался продажей товаров, подлежащих маркировке и заранее не позаботился о выборе нового специального налогового режима, то с первого января 2020 года его должны были автоматически перевести на общую систему налогообложения. Это означает, что размер налогов должен был значительно повыситься.

Если же предприниматель не занимается таким видом деятельности, то он может применять «вмененку» еще целый год, вплоть до первого января 2021 года.

Скопировать ссылку

Скопировать ссылку