Дорогие читатели! В этой статье мы рассмотрим порядок и сроки начисления пособия по больничному листу, проводки в бухгалтерском учете для правильного отражения расходов, а также порядок исчисления взносов с оплаты больничного листа.

Но перед тем как приступить к более детальному рассмотрению этого вопроса, давайте разберемся: что такое вообще больничный лист и кому он положен?

Что такое больничный лист? И кому он положен?

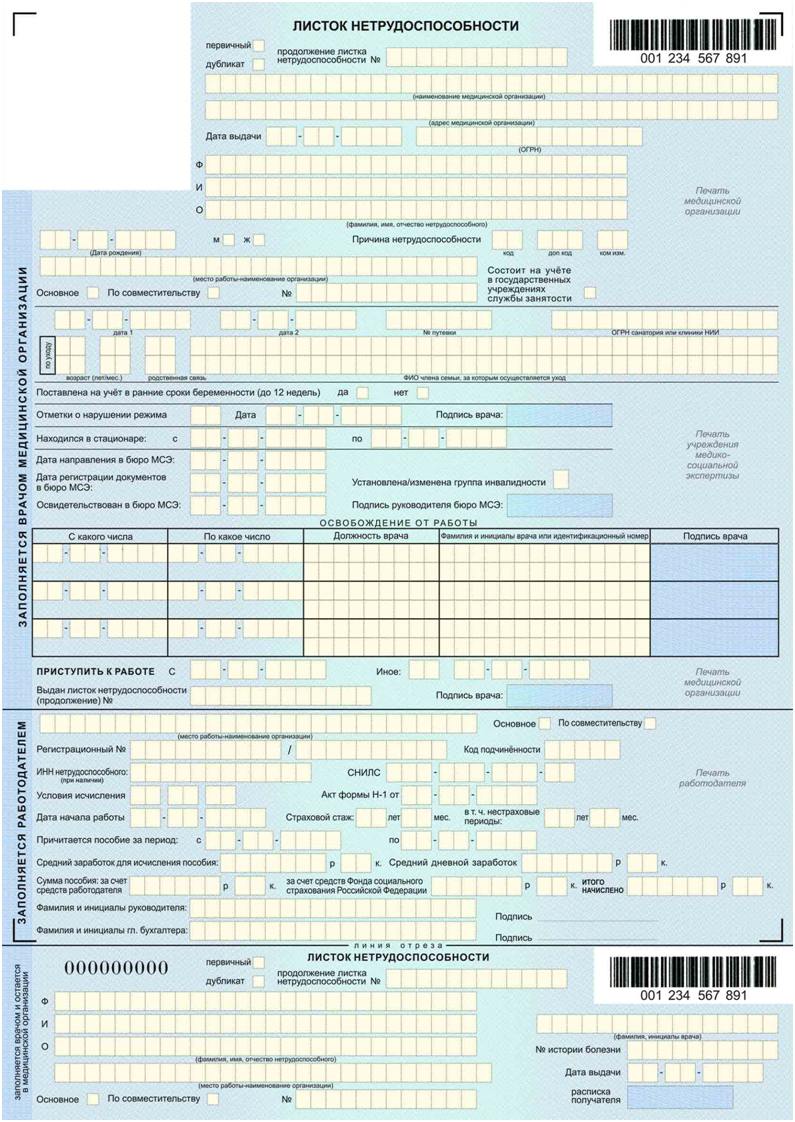

Больничный лист, или как его называют — «Листок нетрудоспособности» — это документ, подтверждающий вашу уважительную причину отсутствия на работе, временную нетрудоспособность. Этот листок заполняется на определенном Бланке, утвержденном Приказом Министерства здравоохранения и социального развития Российской Федерации от 26.04.2011 N 347н (образец на картинке 1). И выдавать его может только учреждение, имеющее медицинскую лицензию.

Выдается больничный лист по желанию пациента в день его закрытия. Например, вы заболели 2 сентября, обратились к лечащему врачу за назначением лечения. После процедуры лечения, 8 сентября, вы вновь пришли на приём к доктору и этим числом оформляете листок нетрудоспособности. Дата в больничном будет стоять 8 сентября, то есть фактическая дата закрытия больничного листа.

Обращаю ваше внимание на то, что если вы обратились в медицинское учреждение после рабочего дня, то оговорите с врачом тот момент, что открыть больничный лист необходимо следующим днём, а не в день обращения. Иначе получится, что отработанный вами день будет рассчитан как больничный.

При ощущении недомогания следует сразу обращаться к врачу, так как «задним числом» больничный лист не оформляется. Следует помнить, что листок нетрудоспособности — это бланк строгой медицинской отчетности.

Если вы заболели, находясь в отпуске за границей страны, вам необходимо получить документ о болезни, который на территории РФ вы должны легализовать. Под понятием легализовать в данном случае понимается, согласно ст. 27 154-ФЗ от 05.07.2010г. «Консульский устав Российской федерации», удостоверение печати, подписи и органа, выдавшего данную справку, а также соответствие этого документа законам государства, на территории которого вы находились.

При успешной легализации больничного листа зарубежного государства ваш отпуск продлится на количество дней болезни или будет перенесен на другое время по согласованию с руководством.

Если вы взяли отпуск без сохранения заработной платы («за свой счет») и в этом время заболели и оформили больничный лист, то такой отпуск не продлевается! Есть возможность по окончании отпуска за свой счёт открыть больничный.

Конечно, никаких сроков болезни нет, но есть максимальные сроки, на которые определенные врачи могут предоставить листок нетрудоспособности. Например, фельдшер или зубной могут предоставить вам максимум 10 календарных (!) дней, а лечащий врач — 15. Если ваша болезнь дольше этих сроков, то продлить еще максимально на 15 календарных дней может только специальная врачебная комиссия.

После получения листка нетрудоспособности у вас есть 6 месяцев для того, чтобы передать этот документ в отдел бухгалтерии по месту вашей работы для назначения пособия по нетрудоспособности.

Также следует отметить, что сроки больничного листа могут быть изменены, ниже информация о больничных и на какой срок они выдаются:

- Больничный по беременности и родам оформляется в 30 недель (в случае, если плод не один, то в 28 недель) сроком на 140 дней — 70 дней до родов и 70 после. Если плод не один, то сроком на 194 дня — 84 дня до родов, 110 после.

- Больничный по уходу за ребенком в возрасте до 7 лет выдается на весь срок болезни.

- Больничный по уходу за ребенком в возрасте 7 до 15 лет выдается на 15 календарных дней в каждом случае заболевания.

- Больничный по уходу за ребенком старше 15 лет в условиях лечения амбулаторно выдается на 3 календарных дня.

Если ребенок старше 15 лет находится на лечении стационарно, то больничный лист ни одному из родителей не предоставляется. Также больничный не предоставляется при лечении ребенка старше 15 лет во время ежегодного отпуска родителя, во время отпуска без сохранения заработной платы (свой счёт), во время отпуска по беременности и родам или во время отпуска по уходу за ребенком.

В какие сроки выплачивается пособие по нетрудоспособности

Размер больничного пособия не является фиксированным, а напрямую зависит от размера заработной платы. Единственная особенность — это процентное соотношение в зависимости от стажа:

- 100% от среднего заработка получат те, у кого стаж 8 и больше лет;

- 80% при стаже от 5 до 8 лет;

- 60% при стаже менее 5 лет.

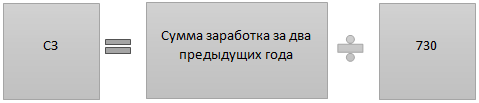

Рассчитать средний заработок можно по формуле:

Если сотрудник работает в вашей организации менее двух лет, то он приносит вам с предыдущего места работы справку о сумме заработной платы и иных выплат, которую ему обязан выдать предыдущий работодатель.

Разберем на примере расчет больничного листа:

В ООО «Ландыш» работает с 2014 года сотрудник Иванов М.И. с заработной платой 25 000 руб. в месяц. Всего общий рабочий стаж составляет 20 лет. В августе 2017 года Иванов обратился за медицинской помощью в лицензированное учреждение и оформил больничный лист на 10 календарных дней.

Сумма заработка за два предыдущих года (то есть за 2015 и 2016) составила 600 000 руб.

Рассчитываем средний заработок:

СЗ = 600 000 руб. ÷ 730

СЗ = 821,92 руб.

Так как страховой стаж более 8 лет, то нашему сотруднику Иванову положена компенсация в размере 100% от среднего заработка.

За 10 дней больничного листва Иванов получит:

821,92 руб. × 10 дней = 8 219,20 руб.

Стоит отметить, что существует предельная величина для расчета больничного:

В 2015 — 670 000,00 руб.

В 2016 — 718 000,00 руб.

Соответственно, в 2017 году предельная сумма среднедневного заработка составляет:

(670 000 руб. + 718 000 руб.) ÷ 730 = 1 901,37 в день!

Сразу для наглядности пример:

Берем все наши данные из предыдущего примера про Иванова, меняем только размер заработной платы. Она составляет 75 000 руб. в месяц.

Сумма заработка за два предыдущих года составит 1 800 000 руб.

СЗ = 1 800 000 руб. ÷ 730

СЗ = 2 465,75

Сумма среднего дневного заработка выше предельной суммы, соответственно, больничный мы будем рассчитывать исходя из предела 1901,37 в день.

Исчисление НДФЛ и страховых взносов с оплаты больничного

Сразу после расчета компенсации больничного листа возникает вопрос: а что делать с этой суммой? Стоит ли из неё удерживать НДФЛ? И надо ли на эту сумму начислять страховые взносы?

Обратившись к п. 1 ст. 217 НК РФ, мы видим, что не подлежат обложению НДФЛ следующие пособия:

- по беременности и родам;

- ежемесячное по уходу за ребенком до полутора лет;

- ежемесячное по уходу за ребенком до трёх лет.

Больничного листа в этом перечне нет, соответственно, сумма по больничному листу облагается НДФЛ по ставке 13% на всю сумму, исчисленную к уплате.

И, как мы уже привыкли всё время что-то отмечать, отметим, что первых три дня больничного оплачивает работодатель, остальные — за счёт средств ФСС (п.1 ч. 2 ст. 3 закона от 29.12.2006 № 255-ФЗ).

Сумму начисленного больничного обложили НДФЛ, а что же делать дальше? Облагать взносами?

Согласно п. 1 ч. 1 ст. 9 212-ФЗ от 24.09.2009 г. все государственные пособия освобождены от обложения пенсионными, медицинскими и социальными взносами. А больничный является государственным пособием.

На основании пп. 1 п. 1 ст. 20.2 125-ФЗ от 24.07.1998г., больничный лист не облагается взносами от несчастных случаев и проф. заболеваний.

Из этого раздела делаем простой вывод — сумма больничного полностью облагается НДФЛ и не облагается другими взносами никогда!

Как отразить больничный в бухгалтерском и налоговом учете

Для полного понимания — как нужно отразить проводки в бухгалтерском учете — берем первый наш пример про Иванова и начисленный больничный лист 8 219,20 руб.

Дт 20 (26, 41, 44) Кт 70 — начислен больничный лист за счет средств работодателя.

Дт 70 Кт 68 — удержан НДФЛ.

Дт 69 Кт 70 — начислен больничный лист за счет ФСС.

Относительно налогового учета отражение больничных расходов делится на две части:

- Больничные выплаты первых трёх дней болезни, выплачиваемые за счёт средств работодателя, уменьшают налогооблагаемую базу;

- Больничные выплаты, производимые за счёт средств ФСС, никак не учитываются в налоговом учёте, так как фактически компания по ним не несёт расходов.

Как отразить дни больничного в табеле учета рабочего времени

Дни больничного листа отражаются в табеле по унифицированной форме Т-12. Существует несколько буквенных и цифровых кодов для отражения больничного:

- «Б» / «19» — для отметки оформленных больничных листов;

- «Т» / «20» — для отметки из-за болезни в результате бытовой травмы, болезнь члена семьи, уход за больным родственником или карантин;

- «НН» / «30» — для отметки невыясненной причины отсутствия работника.

Я надеюсь, что моя статья помогла вам разобраться с вопросами больничного листа и понять, как правильно начислять налоги и взносы, а также как следует отражать их в бухгалтерском и налоговом учёте.

Скопировать ссылку

Скопировать ссылку