В рамках главы 23 НК РФ «Налог на доходы физических лиц» налоговые агенты обязаны с выплат физическим лицам удержать, перечислить налог, а по итогам года и отчитаться по налогу на доходы физических лиц.

Форма 2-НДФЛ утверждена Приказом ФНС России от 30.10.2015г. №ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронном виде».

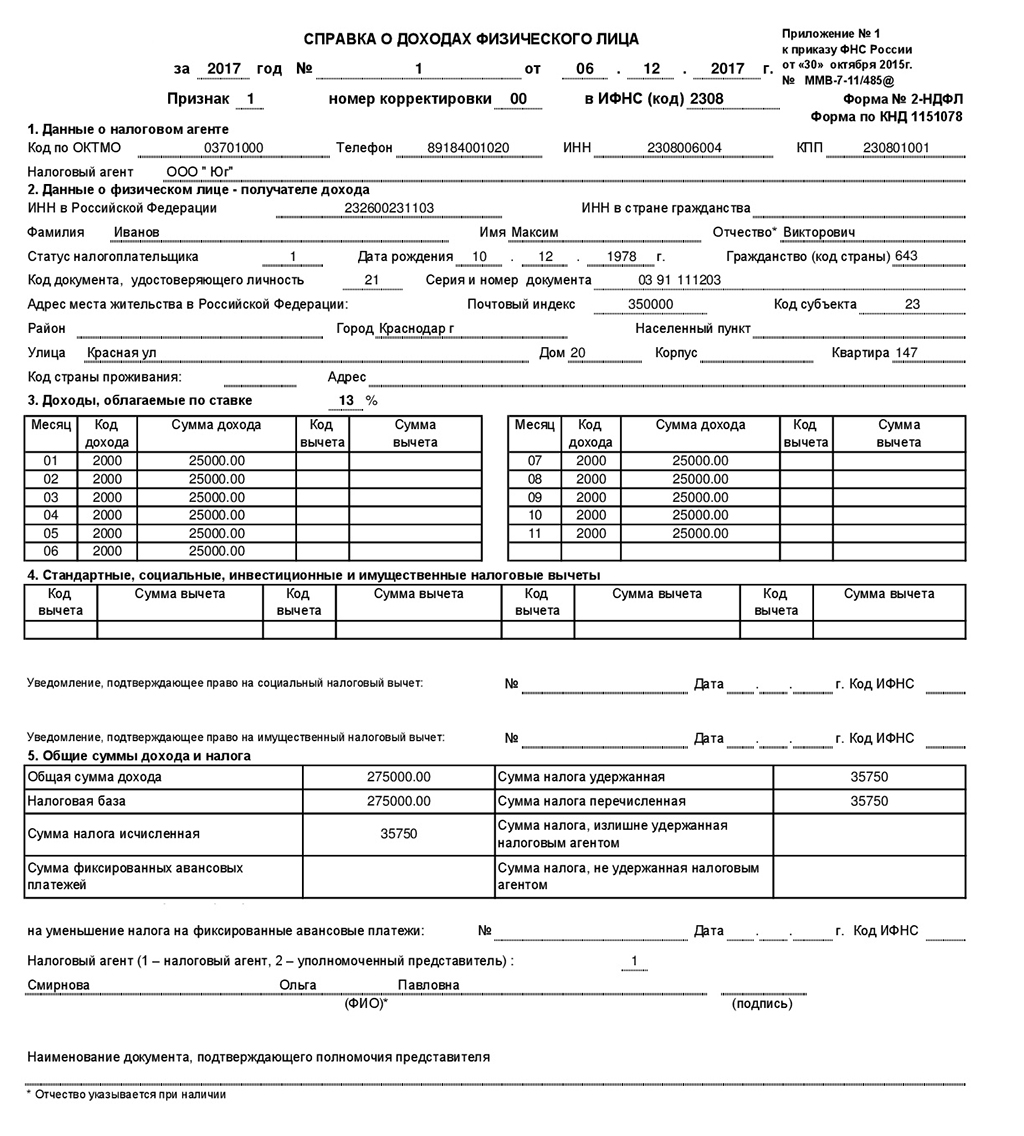

Образец заполнения справки 2-НДФЛ в 2017-2018 году

На данный момент ФНС России опубликован проект приказа «О внесении изменений в приложения к приказу Федеральной налоговой службы от 30.10.2015 г. №ММ-7-11/485@), согласно которому справки 2-НДФЛ начиная с 2018 г. должны быть представлены по новой форме. Справки за 2017 г. также должны быть представлены по новой форме.

Бланк справки 2-НДФЛ, приведенный в проекте приказа.

Порядок заполнения 2-НДФЛ в 2017-2018 году

В заголовке указывается:

- период, за который справка подается;

- номер справки;

- дата справки;

- признак;

- номер корректировки: в первичной справке указывается «00», при составлении корректирующей справки указывается «01», «02» и т.д.

- код налогового органа.

В разделе 1 «Данные о налоговом агенте» отражается:

- код ОКТМО; указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации. Индивидуальные предприниматели, нотариусы, адвокаты и иные лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по месту жительства. ИП — налоговые агенты, применяющие ЕНВД или патентную систему налогообложения, указывают код ОКТМО по месту учета ИП в связи с осуществлением такой деятельности;

- номер телефона;

- ИНН, КПП, наименование налогового агента.

Согласно проекта приказа «О внесении изменений в приложения к приказу Федеральной налоговой службы от 30.10.2015 г. №ММ-7-11/485@), в справке 2-НДФЛ появилось новое поле: Форма реорганизации (ликвидации) (код), в котором проставляется необходимый код:

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — разделение с одновременным присоединением;

- 0 — ликвидация;

- и указывается ИНН/КПП реорганизованной организации.

В разделе 2 «Данные о физическом лице — получателе дохода» отражаются следующие данные:

- ИНН в РФ;

- ИНН в стране гражданства;

- фамилия, имя, отчество;

- статус налогоплательщика;

- Цифра 1 — налогоплательщик налоговый резидент РФ;

- Цифра 2 — налогоплательщик не является налоговым резидентом РФ;

- Цифра 3 — налогоплательщик — высококвалифицированный специалист не является налоговым резидентом РФ;

- Цифра 4 — налогоплательщик участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом не является налоговым резидентом РФ;

- Цифра 5 — налогоплательщик — иностранный гражданин (лицо без гражданства) признан беженцем или получивший временное убежище на территории РФ, не является налоговым резидентом РФ;

- Цифра 6 — налогоплательщик — иностранный гражданин, осуществляет трудовую деятельность по найму в РФ на основании патента.

- дата рождения;

- гражданство (код страны);

- код документа, удостоверяющего личность, серия и номер.

В проекте приказа данные о месте жительства физического лица исключены.

В разделе 3 «Доходы, облагаемые по ставке …%» указываются все доходы в пользу физического лица, облагаемые налогом на доходы физических лиц по выбранной ставке. Доходы отражаются с разбивкой по месяцам, по виду дохода.

С 2018 г. планируется «Код дохода» дополнить следующими кодами:

- 2013 — Сумма компенсации за неиспользованный отпуск;

- 2014 — Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

- 2611 — Сумма списанного в установленном порядке безнадежного долга с баланса организации;

- 3021 — Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях.

«Код вычета» дополнится кодом 619 — Сумма положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

Данные изменения вносятся в приказ ФНС России от 10.09.2015 г. №ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

В разделе 4 « Стандартные, социальные и имущественные налоговые вычеты» отражаются соответствующие налоговые вычеты. Из этого раздела с 2018 г. исключены инвестиционные вычеты.

Если сотрудник решил воспользоваться социальным или имущественным вычетом у работодателя, он может предоставить уведомление, полученное в ИФНС, тогда в 4 разделе будут указаны номер, дата уведомления и код ИФНС, выдавшей уведомление.

В разделе 5 «Общие суммы дохода и налога» отражаются:

- общая сумма дохода;

- сумма налога исчисленная;

- сумма фиксированных авансовых платежей;

- сумма налога удержанная;

- сумма налога перечисленная;

- сумма налога, излишне удержанная налоговым агентом;

- сумма налога, не удержанная налоговым агентом.

Если физическим лицом уплачивались фиксированные авансовые платежи, то необходимо также указать: номер, дату уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи и код ИФНС, выдавшей уведомление.

В поле «Налоговый агент» указывается цифра:

- 1 — справка представляется налоговым агентом;

- 2 — справка представляется уполномоченным представителем.

С 2018 г. справку может представить правопреемник налогового агента.

Срок сдачи 2-НДФЛ за 2017 год

Для справок 2-НДФЛ предусмотрен срок сдачи:

- если признак «1» — до 2 апреля 2018 года, в ситуациях, когда налог был удержан (ст.230 НК РФ);

- если признак «2» — до 1 марта 2018 года; в ситуациях, когда НДФЛ не было возможности удержать (п.5 ст.226 НК РФ).

При реорганизации или ликвидации организации, справки 2-НДФЛ должны быть сданы до внесения сведений в единый государственный реестр (письмо ФНС России от 27.11.2015г. №БС-4-11/20731@).

Какие предусмотрены штрафы за нарушения?

Когда необходимо выдавать сотруднику справку 2-НДФЛ?

Пункт 3 статьи 230 НК РФ регламентирует обязательства выдавать сотрудникам справку 2-НДФЛ.

Справка выдается в течение 3 рабочих дней по письменному заявлению (письмо Минфина России от 21.06.2016 г. №03-04-05/36096).

В случае увольнения сотрудника, справка должна быть выдана в последний рабочий день.

Также с ноября 2017 г. в Личном кабинете налогоплательщика для физических лиц на сайте ФНС России появилась возможность не только просмотреть справку 2-НДФЛ, но и скачать её, подписанную усиленной квалифицированной электронной подписью ФНС России.

Надо ли сдавать нулевой отчет 2-НДФЛ?

Согласно пункту 2 статьи 230 НК РФ, налоговые агенты представляют в налоговый орган сведения о суммах дохода физического лица, а также суммах налога исчисленного, удержанного и перечисленного. В случае, когда у физического лица не возникает дохода, соответственно и нет налога на доходы физических лиц — нулевой 2-НДФЛ не сдается.

В данном случае некоторые налоговые инспекции на местах просят написать письмо, что заработная плата не начисляется, но в НК РФ нет такого требования.

Скопировать ссылку

Скопировать ссылку