Индивидуальный предприниматель может перейти на НПД в любой момент, однако в соответствии с положениями закона, ИП-плательщику налога на профессиональный доход запрещено:

- нанимать сотрудников по трудовому договору;

- получать доход свыше 2,4 миллиона рублей в год;

- заниматься неразрешенными видами деятельности;

- работать по трудовому договору;

- совмещать НПД с другими налоговыми режимами, например, УСН или патентом.

УСН позволяет индивидуальным предпринимателям иметь сотрудников по трудовому договору в штате, при НПД такой возможности нет. Предприниматели-плательщики налога на профессиональный доход вправе нанимать исполнителей на разовую работу по договорам ГПХ, а также сотрудничать с другими ИП и самозанятыми.

Доход за год не должен превышать 2,4 миллиона рублей, иначе налоговая аннулирует переход на НПД. В такой ситуации предпринимателю лучше всего в течение 20 дней подать заявление для постановки на учет по УСН. В противном случае ИП переведут на ОСН со сложной бухгалтерией и налогами.

Индивидуальному предпринимателю на НПД запрещено заниматься следующими видами деятельности:

- Перепродавать чужие товары, а также производить и продавать подакцизные (алкоголь, сигареты).

- Добывать полезные ископаемые.

- Сдавать недвижимость в аренду, за исключением жилых помещений.

- Выступать в роли посредника.

- Заниматься доставкой чужих товаров, кроме случаев выдачи ИП онлайн-кассы.

Также нельзя одновременно сотрудничать с одной компанией, как работник по трудовому договору и как ИП. В случае расторжения трудового договора продолжить работу как ИП на НПД с этой же организацией можно будет как минимум через 2 года. Это сделано специально, чтобы работодатели не переводили всех сотрудников на НПД для экономии на налогах.

Плюсы и минусы перехода на НПД

Исходя из анализа нормативной базы, условий уплаты налогов и порядка работы, можно выделить ряд преимуществ и недостатков перехода индивидуального предпринимателя с УНС на НПД.

К основным плюсам относятся:

- Пониженная налоговая ставка 4% при работе с физическими лицами и 6% при сотрудничестве с организациями. Также впервые зарегистрировавшиеся в качестве самозанятых получат разовый бонус 10 тысяч рублей, который будет применяться в качестве налогового вычета для снижения ставки в течение некоторого времени.

- Отсутствие обязательных страховых взносов, только добровольные.

- Не нужно вести книгу учета доходов и расходов, а также подавать декларации.

- При отсутствии дохода не нужно вообще ничего платить.

В качестве главных недостатков можно назвать запрет найма сотрудников по трудовому договору, лимит на доход в 2,4 миллиона рублей, ограничение по видам деятельности и отсутствие пенсионного стажа.

Когда ИП выгодно перейти на НПД

Переходить с упрощенной системы налогообложения на НПД выгодно при отсутствии трудоустроенных сотрудников и в целом небольших доходах. Если выручки не будет, предпринимателю не придется вообще платить налоги в бюджет.

Например, при ежегодном доходе в 1 миллион рублей, по НПД при работе с физическими лица предприниматель заплатит 40 тысяч налога (1 миллион × 4%). В аналогичной ситуации, но с УСН, сумма платежа увеличивается до 60 тысяч рублей (1 миллион × 6%). Различные страховые взносы при этом не учитываются.

Кроме этого, не придется вести книгу учета доходов и расходов (КУДиР), а также подавать налоговую декларацию.

Таким образом, налог на профессиональный доход хорошо подходит для бизнеса, не требующего больших затрат. Это может быть продажа и доставка самодельных товаров, оказание личных услуг, фриланс и подобные виды деятельности.

Как ИП перейти на НПД

Выполнить переход с УСН на НПД предприниматель может в любой момент. Для этого следует придерживаться следующего алгоритма.

Этап 1

Погашение задолженности по страховым взносам пропорционально количеству отработанных дней в году. Это следует сделать, чтобы не запутаться с расчетами после перехода на новую систему налогообложения.

Этап 2

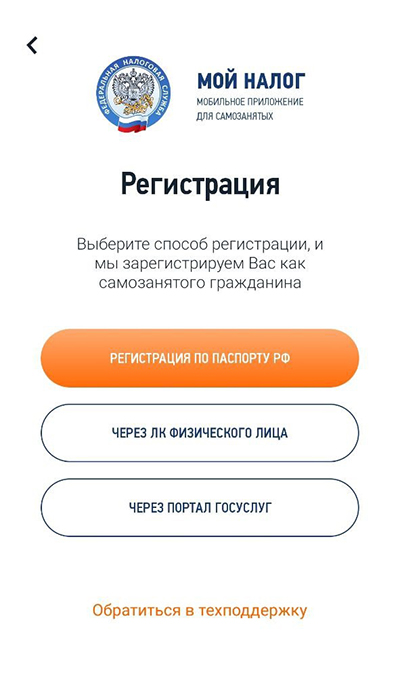

Регистрация в сервисе ФНС «Мой налог». Сделать это можно через мобильное приложение на сайте ФНС, Госуслуг, а также через специальные сервисы некоторых онлайн-банков. Рассмотрим на примере мобильного приложения от ФНС «Мой налог».

При первом запуске необходимо принять условия обработки персональных данных и выбрать пункт «стать самозанятым»:

Система предложит регистрацию сразу несколькими способами:

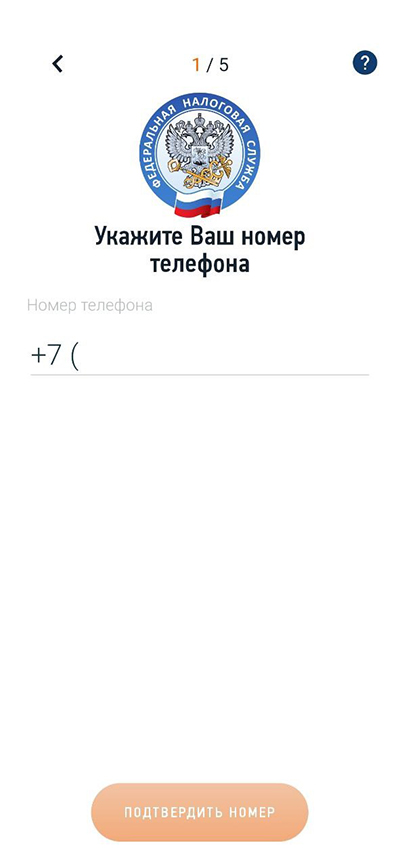

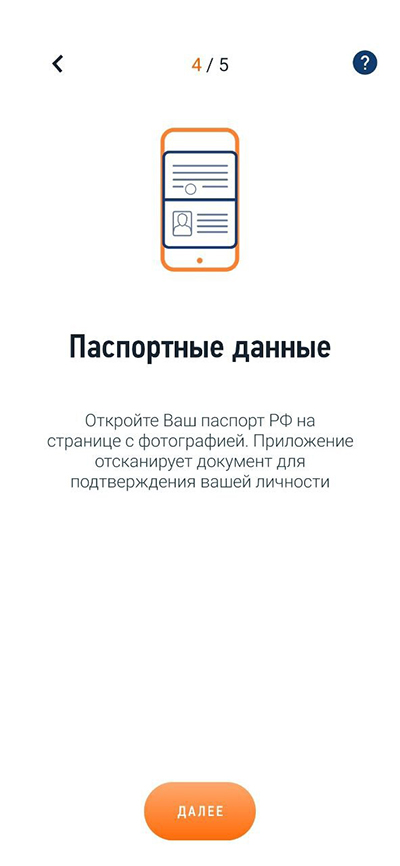

Если нет аккаунта на портале государственных услуг, придется подтвердить номер телефона и сделать фотографию паспорта:

Также возможен вход через личный кабинет физического лица:

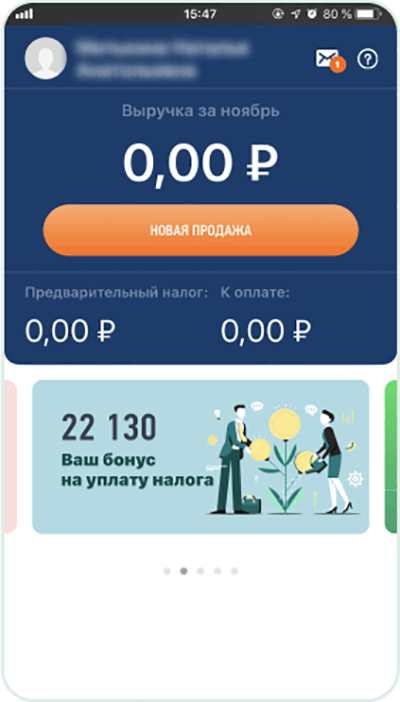

После завершения регистрации произойдет авторизация в личный кабинет, который будет выглядеть примерно следующим образом:

Этап 3

После постановки на учет в качестве плательщика НПД, предприниматель должен подать уведомление об отказе от УСН. Для этого в ФНС направляется уведомление по форме № 26.2-8. Сделать это можно лично в отделении, заказным письмом по почте, либо через Госуслуги или сайт ФНС при наличии квалифицированной электронной подписи.

Если не подать уведомление в течение месяца с момента перехода, ФНС аннулирует регистрацию и предприниматель останется на УСН.

Этап 4

Подать декларацию и заплатить налог по УСН за текущий год. Сделать это нужно до 25 числа месяца, следующего за месяцем перехода на НПД.

Как ИП вести учет на НПД

Индивидуальный предприниматель-плательщик налога на профессиональный доход не сдает налоговую декларацию. Однако для ведения деятельности необходимо установить приложение «Мой налог». Далее все происходит по следующей схеме:

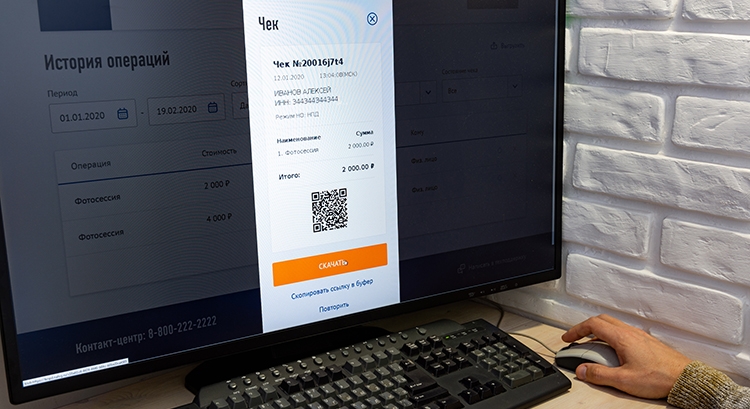

- ИП продает товар, оказывает услугу и выписывает соответствующий чек клиенту через приложение. Формирование чеков обязательно, поскольку это единственный способ налоговой узнать о полученных доходах. В случае ошибки или возврата товара, чек может быть аннулирован, но для этого нужно указать причину.

- Ежемесячно налоговая самостоятельно рассчитывает сумму налога и присылает сообщение в приложении. При налоге менее 100 рублей он переносится на следующий месяц.

- До 25 числа предприниматель должен оплатить начисленный налог. Сделать это можно в мобильном приложении, через интернет-банк, либо на портале государственных услуг.

Важно отметить, что предоставленный первоначальный налоговый вычет в размере 10 тысяч рублей будет автоматически уменьшать сумму налога на 1% для физических лиц и на 2% для юридических и ИП.

Несмотря на то, что вся отчетность сводится к своевременному формированию чеков, делать это важно. За невыдачу чека предусмотрена ответственность в виде штрафа на сумму 20% от размера платежа. За совершение повторного нарушения в течение 6 месяцев штраф увеличивается до размера всей суммы расчета.

Скопировать ссылку

Скопировать ссылку