Налог на упрощенной системе налогообложения

Предприниматели на упрощенке сами выбирают, по какой ставке платить налог. Есть два варианта. Платить 6 процентов с доходов или 15 процентов с разницы между доходами и расходами. Данные ставки действуют на федеральном уровне. Региональные власти могут их уменьшить (статья 346.20 НК). Ставки налога для своего региона ищите на сайте ФНС (nalog.ru — Налогообложение в Российской Федерации — Действующие в РФ налоги и сборы — Упрощенная система налогообложения).

Особенности каждого режима рассмотрим по отдельности. На примере № 1 сравним, как считать налог по каждому из режимов.

Налог с доходов. Если выберете этот режим налогообложения, будете платить только 6 процентов, но со всей выручки. Есть своим «плюсы» и «минусы» в данном режиме.

Существенный «плюс» в том, что не нужно собирать документы, которые подтверждают расходы. Ведь для расчета налога расходы не нужны. Режим подойдет предпринимателям, которые часто приобретают товары или услуги для своей работы у частных лиц, которые не выдают документы или не соблюдают все правила при формировании подтверждающих документов.

Также к «плюсам» можно отнести то, что при расчете налога есть расходы, на которые можно уменьшить налог. Например, можно учесть взносы. Если работников нет, то учтите взносы только за себя. Если есть — уменьшите доходы также на взносы, которые заплатили с дохода сотрудников (пункт 3.1 статьи 346.21 НК). Перечислим все расходы, которые можно учесть при расчете налога в шпаргалке. При этом уменьшить налог на расходы можно не более чем на 50 процентов (подпункт 3 пункта 3.1 статьи 346.21 НК). Исключение — торговый сбор. Его можно учесть полностью.

Большой «минус» в том, что налог на все остальные расходы уменьшить не сможете. Даже в том случае, если деятельность за отчетный период не принесла прибыль.

Шпаргалка. Расходы, на которые можно уменьшить налог с доходов на упрощенке

Налог с разницы между доходами и расходами. При этом режиме налогообложения предприниматели платят 15 процентов с разницы между доходами и расходами. Но чтобы уменьшить доходы на расходы, нужно соблюсти условия.

Учесть можно только экономически обоснованные расходы. Сберегите подтверждающие документы на каждый расход. Причем нужно проследить, чтобы документы были верно оформлены (статья 252 НК). Все расходы, на которые можно уменьшить доход, перечислены в пункте 1 статьи 346.16 Налогового кодекса. Если не соблюсти условия, налоговики не засчитают расход и доначислят налог.

Даже если по итогам года предприниматель понес убытки, надо заплатить минимальный налог — 1 процент от доходов (пункт 6 статьи 346.18 НК).

Пример. Расчет налога на упрощенке

Налог на добавленную стоимость

Есть ситуации, при которых даже предпринимателям на упрощенке нужно платить НДС. Разберем самые частые ситуации.

ИП выставил счет-фактуру с НДС. В общем случае предприниматели не обязаны составлять счета-фактуры при реализации товаров, работ или услуг. Но если вы выставили счет-фактуру и выделили в нем НДС, налог придется заплатить (письмо Минфина от 11 января 2018 года № 03-07-14/328). Кроме того, нужно подать декларацию. Перечислите налог и сдайте декларацию не позднее 25 числа месяца, следующего за истекшим налоговым периодом — кварталом.

Исключение, когда ИП — посредник выставляет счета-фактуры от своего имени и выделяет в них НДС. В таком случае посредник не платит налог. Это должен сделать принципал.

Предприниматель выступает налоговым агентом. Заплатите НДС, если купили товары, работы, услуги или имущественные права напрямую у иностранцев. Также предприниматель платит НДС, если выступает посредником в расчетах между иностранцами и покупателями. Например, при продаже электронных услуг Google. В обоих случаях должны выполняться два условия. Первое — иностранцы не стоят на учете в налоговых России и у них нет своего представительства. Второе — местом реализации должна быть Россия (статьи 161, 174.2 НК, письмо Минфина от 18 сентября 2018 года № 03-07-08/66769).

ИП ввез товары. При импорте товаров в Россию и иные территории, которые находятся под ее юрисдикцией, упрощенец должен заплатить НДС. Если ввезли товары из стран ЕАЭС, подайте декларацию.

Налог на доходы физических лиц

Предприниматель не платит НДФЛ со своего дохода по ставке 13 процентов. При условии, что ИП получил его именно от предпринимательской деятельности. В случае, когда доход получен не от предпринимательской деятельности, нужно заплатить НДФЛ по ставке 13 процентов.

К примеру, ИП занимается продажей машин. Тогда с дохода от продажи машины, которую он использовал в работе, нужно заплатить налог по УСН. Если же ИП оказывает юридические услуги и не использует машину в работе, с дохода от ее продажи придется заплатить НДФЛ.

Кроме того, нужно заплатить НДФЛ с дивидендов по ставке 13 процентов и с доходов, которые облагаются по ставкам 9 и 35 процентов. К примеру, упрощенка не освободит от НДФЛ по ставке 35 процентов с выигрышей и призов, процентных доходов по вкладам в банках, которые находятся в России, и с других доходов. Весь перечень приведен в статье 224 Налогового кодекса.

Перечислить НДФЛ за себя по итогам первого квартала, полугодия и девяти месяцев предприниматель должен не позднее 25 числа месяца, следующего за отчетным кварталом. Налог за год перечисляйте до 15 июля года, следующего за истекшим. К примеру, НДФЛ за себя за 2019 год нужно оплатить до 15 июля 2020 года (пункты 6, 7, 8 статьи 227 НК). Такие сроки уплаты НДФЛ действуют с 2020 года (Федеральный закон от 15 апреля 2019 года № 63-ФЗ).

Прочие налоги, которые есть не у всех ИП на упрощенке

Акцизы. Когда есть операции с подакцизными товарами, также нужно заплатить акцизы. К таким товарам относят, например, спиртосодержащую продукцию, лекарственные средства.

При этом ИП не вправе применять упрощенку, если занимается производством подакцизной продукции. Кроме подакцизного винограда, вина, шампанского, произведенных из собственного винограда.

Считайте акцизы за каждый месяц, в котором были операции внутри страны с подакцизными товарами. Перечислите акцизы не позднее 25-го числа следующего месяца (пункт 3 статьи 204 НК). Для некоторых операций с акцизами есть свои сроки уплаты.

Водный налог. Если предприниматель использует водные объекты по лицензии, нужно заплатить водный налог (пункт 1 статьи 333.8 НК). Рассчитайте его сами по итогам квартала. Затем перечислите не позднее 20-го числа месяца, следующего за истекшим кварталом. Водный налог платят в инспекцию по месту нахождения водного объекта.

Налог на добычу полезных ископаемых. При использовании общераспространенных полезных ископаемых нужно заплатить НДПИ. Например, это галька, гипс, глина. Применять упрощенку при добыче и реализации иных полезных ископаемых нельзя.

Перечисляйте НДПИ по итогам месяца — не позднее 25-го числа следующего месяца (статьи 341, 344 НК). Например, за январь 2020 года отчитайтесь не позднее 25 февраля.

Налог на имущество физических лиц. Предприниматель платит налог на имущество с недвижимости, которую не использует в бизнесе. Кроме того нужно заплатить налог с торгово-офисной недвижимости, которая входит в специальный перечень.

Налог на имущество инспекторы сами начислят и пришлют уведомление. Оплатить налог по уведомлению нужно не позднее 1 декабря следующего года. Например, налог за 2020 год перечислите до 1 декабря 2021 года.

Транспортный налог. Если есть зарегистрированные на ИП транспортные средства, нужно заплатить транспортный налог (статья 357 НК). Этот налог платите аналогично налогу на имущество. Например, транспортный налог за 2019 год перечислите до 1 декабря 2020 года.

Земельный налог. Земельный налог платят, когда есть участки в собственности, на праве постоянного пользования или пожизненного наследуемого владения (пункт 1 статьи 388 НК). Земельный налог за год платите, так же как и транспортный и налог на имущество, по уведомлению из инспекции до 1 декабря следующего года.

Страховые взносы за себя

Предприниматели платят пенсионные и медицинские взносы за себя (пункт 1 статьи 430 НК). В 2020 году фиксированный платеж составляет 40 874 рубля. Из них 32 448 рублей пенсионных взносов и 8 426 рублей — медицинских. В 2019 году фиксированный платеж составлял 36 238 рублей. В том числе 29 354 рубля —

пенсионных взносов и 6 884 рубля — медицинских.

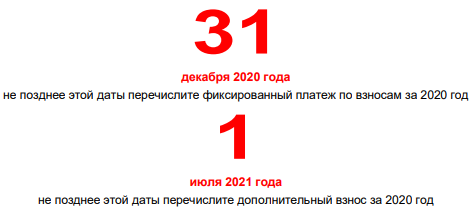

Перечислить взносы за год нужно не позднее последнего дня декабря. Предприниматель вправе платить взносы частями или перечислить единовременно. При этом учтите, что у каждого вида взносов свой КБК. То есть при единовременной оплате взносов ИП сформирует две платежки: одну для пенсионных взносов, другую для медицинских.

Если доход за год превысил 300 000 рублей, помимо фиксированного платежа нужно заплатить дополнительный взнос. Он составит 1 процент с доходов свыше 300 000 рублей. Но не более 227 136 рублей. Это максимальная величина дополнительного взноса с доходов за 2020 год. Даже если у вас выйдет большая сумма, заплатите только 227 136 рублей (подпункт 1 пункта 1 статьи 430 НК). В 2019 году предел составлял 205 478 рублей.

Налоги с дохода работников

НДФЛ. Предприниматель платит с доходов сотрудников НДФЛ. Удержать налог нужно с дохода в денежной или натуральной форме. К примеру, это зарплата, премия, отпускные. А также удержите налог с дохода в виде материальной выгоды. К примеру, если ИП выдал работнику беспроцентный заем. Экономию на процентах считают материальной выгодой (письмо УФНС по городу Москве от 12 ноября 2019 года № 13-11/276506).

По общему правилу налог удерживают при фактической выплате зарплаты работнику при окончательном расчете. Перечислите налог в бюджет не позднее рабочего дня, следующего за днем ее выплаты. Исключение — отпускные и больничные. С них перечисляйте налог не позднее последнего дня месяца, в котором перечислили выплаты работникам.

Взносы. На доход работников начисляйте пенсионные, медицинские, социальные взносы и взносы на травматизм. Тарифы взносов в 2020 году остались такими же, как и в 2019-м. Смотрите тарифы в таблице 1.

Но изменились предельные базы на 2020 год. По пенсионным взносам предельная база равна 1 292 000 рублей. Доходы в пределах базы облагайте по тарифу 22 процента. Доходы работника выше базы облагайте по ставке 10 процентов.

Предельная база по социальным взносам — 912 000 рублей. Доходы в пределах базы облагайте по тарифу 2,9 процента. С выплат превышающих базу взносы не начисляйте.

У медицинских взносов и взносов на травматизм предельных баз нет. Платите эти взносы со всех облагаемых выплат.

Таблица 1. Тарифы основных налогов, которые платит ИП на упрощенке в 2020 году

Скопировать ссылку

Скопировать ссылку