Любой налогоплательщик, который находится на основной системе налогообложения, должен отчитываться по налогу на прибыль. Его особенность в том, что считается он нарастающим итогом. Налоговый период для всех един — календарный год. А вот отчетные периоды различаются. Для тех, кто ежемесячно исчисляет авансовые платежи по фактически полученной прибыли, отчетным периодом является месяц, два месяца и т.д., для всех остальных — квартал, полугодие и 9 месяцев.

Согласно порядку заполнения налоговой декларации (Приказ ФНС РФ от 19.10.2016 N ММВ-7-3/572@), налогоплательщик в обязательном порядке предоставляет:

- титульный лист;

- подраздел 1.1 раздела 1;

- лист 02;

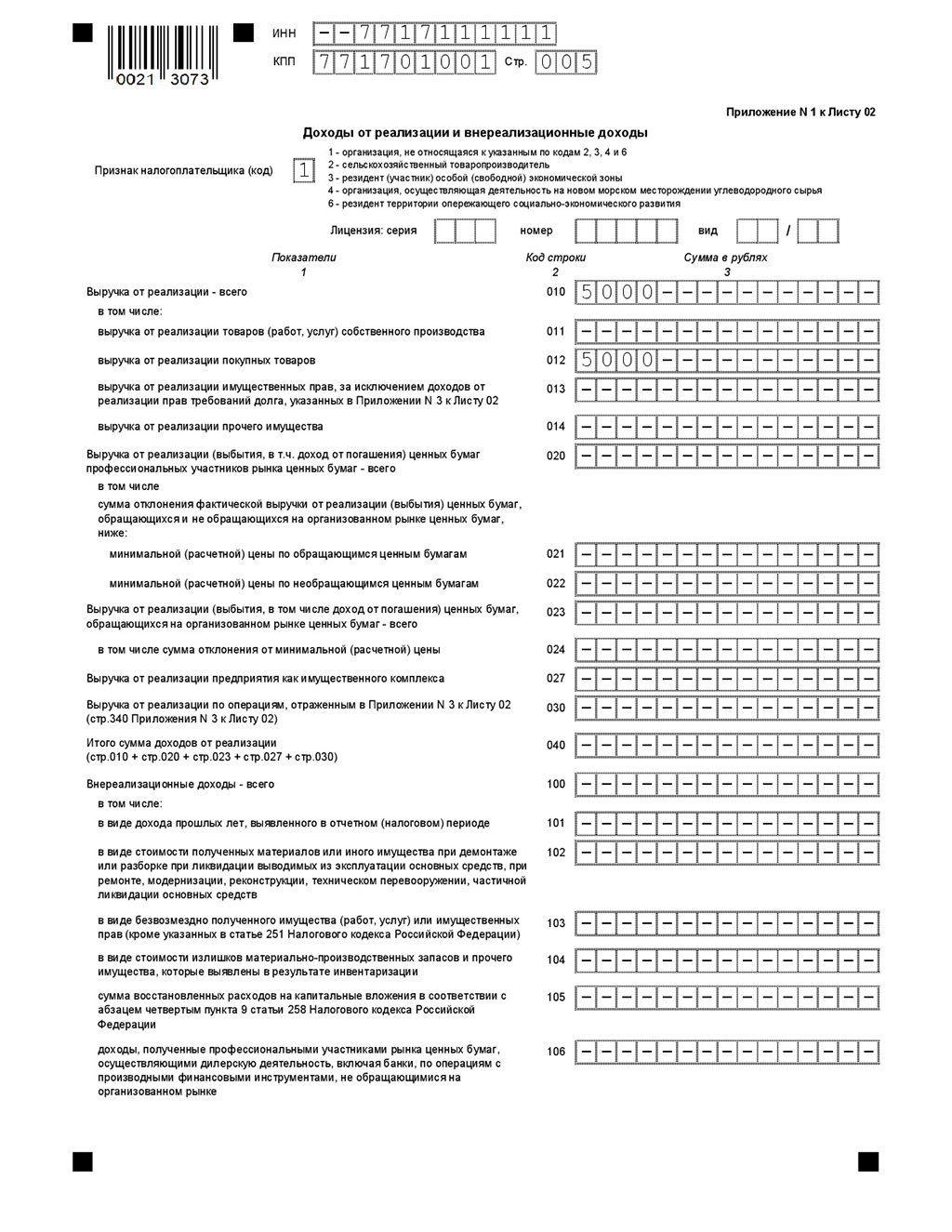

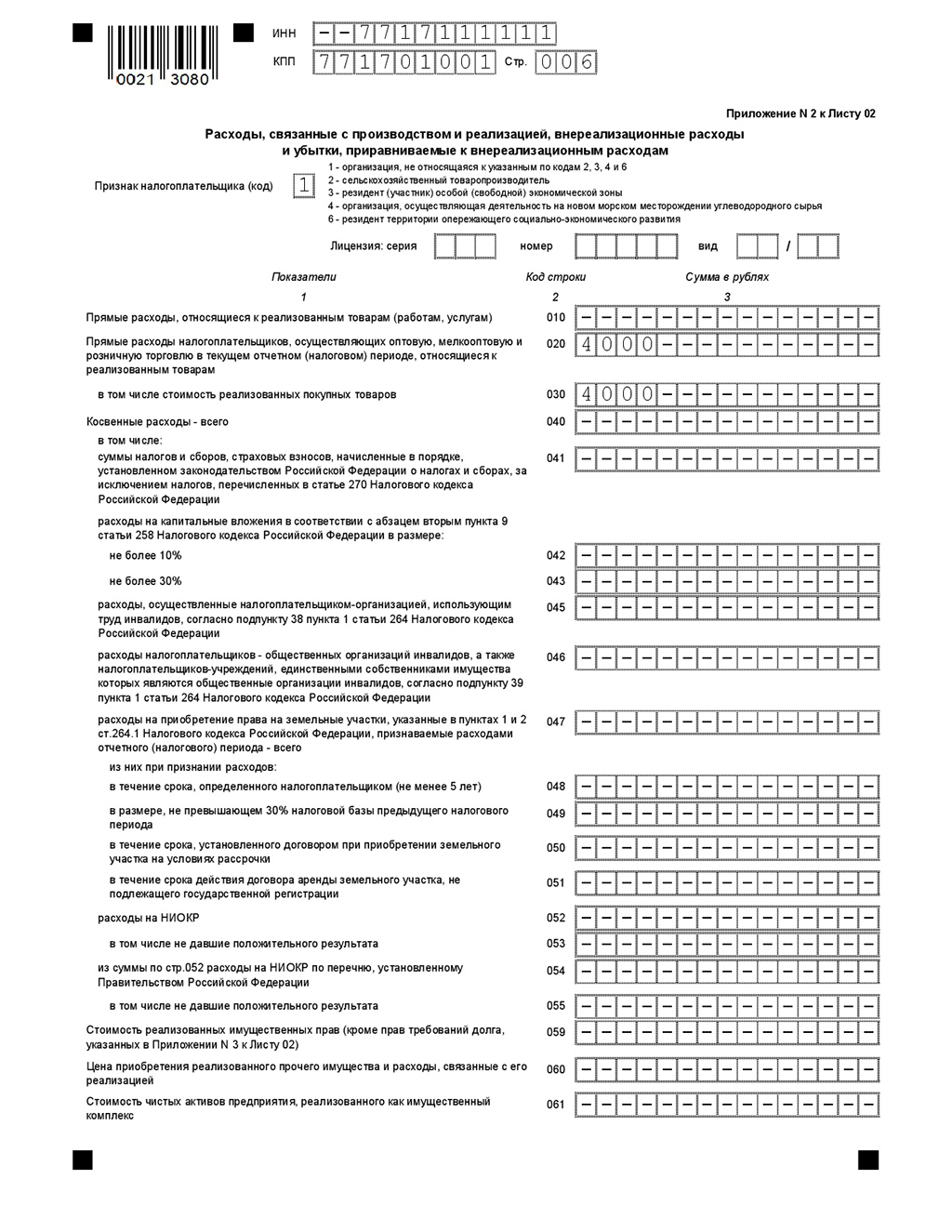

- приложения 1 и 2 к листу 02.

Предоставление остальных листов зависит от особенностей ведения деятельности.

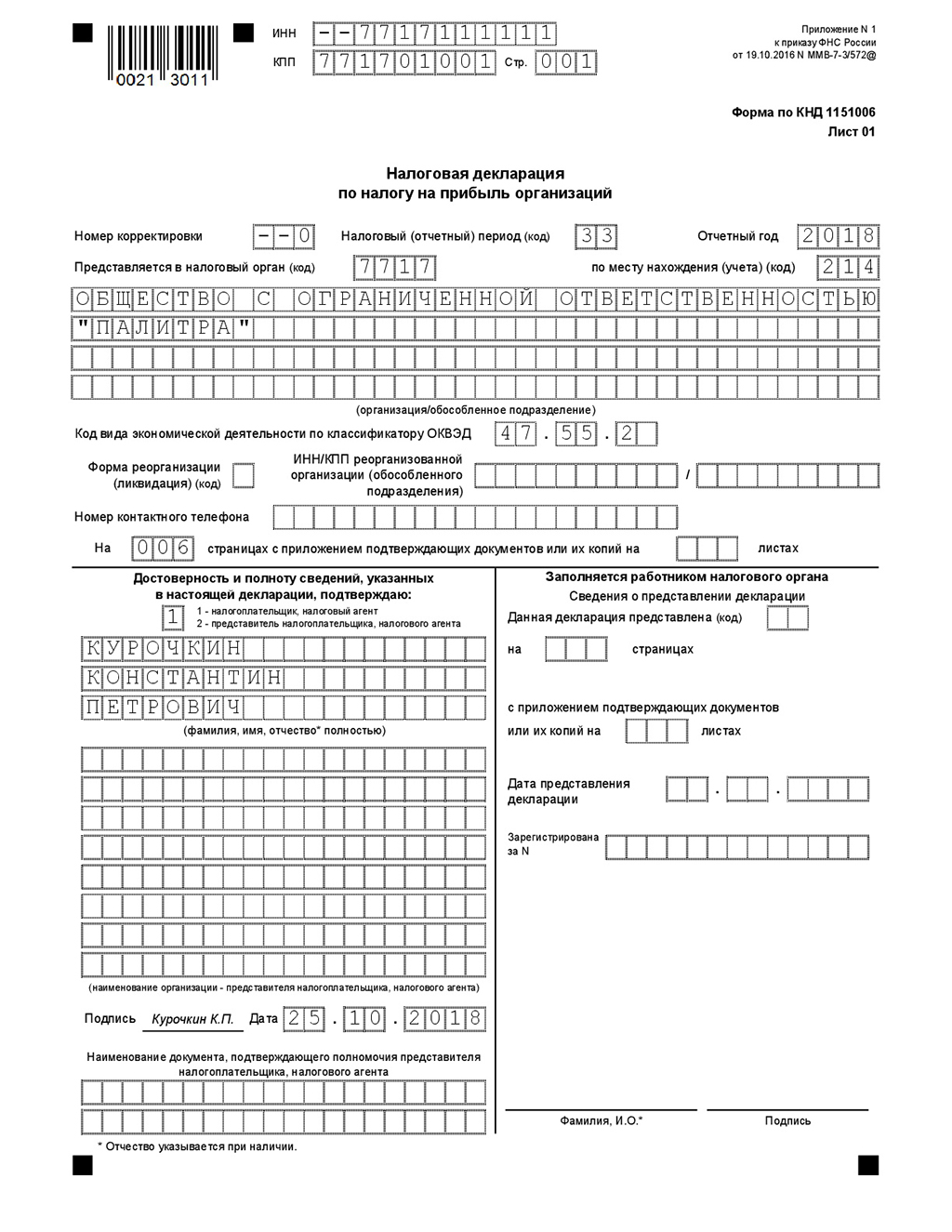

Титульный лист

На титульном листе указывается информация о налогоплательщике (ИНН, КПП, наименование, код деятельности по ОКВЭД) и некоторые коды:

- номер корректировки: ставите «0» при подаче первичной декларации или порядковый номер по хронологии при подаче «уточненки»;

- код отчетного периода «33», что соответствует периоду 9 месяцев, отчетный год 2018;

- код налогового органа — код налоговой инспекции, где вы состоите на учете;

- код по месту нахождения показывает выбор места представления. Для российской организации, которая не является крупнейшим налогоплательщиком, код «214»;

- код достоверности «1» если данные декларации подтверждает налогоплательщик или налоговый агент — и «2» если его представитель.

Обратите внимание! Для безошибочной подготовки и своевременной сдачи декларации по налогу на прибыль, а также других форм отчетности воспользуйтесь онлайн-сервисом «Моё дело» — удобная бухгалтерия. Сервис автоматически формирует декларацию, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Если налогоплательщик находится на стадии реорганизации или ликвидации, то он должен заполнить соответствующие ячейки листа.

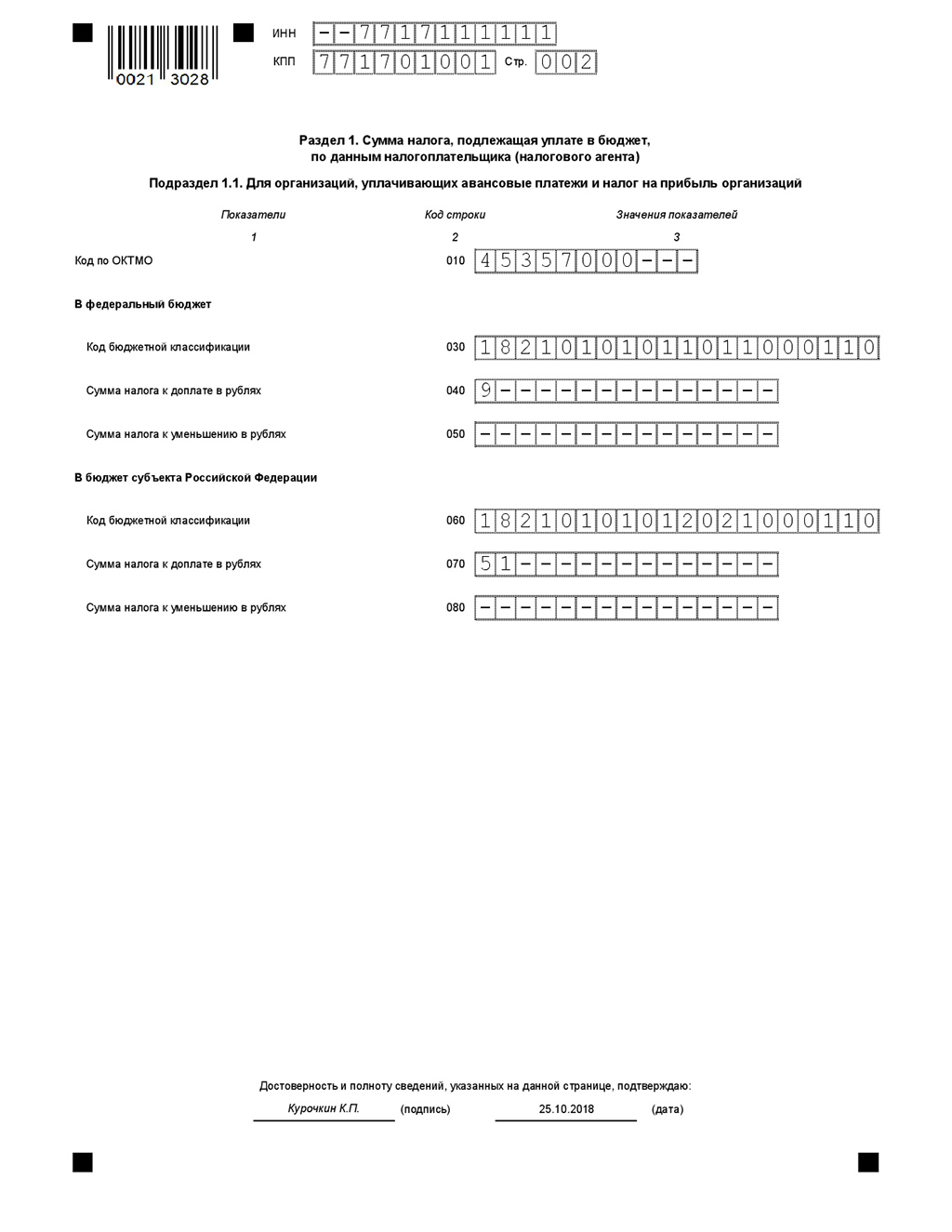

Подраздел 1.1 раздела 1

На этом листе указываются суммы налога, которые нужно заплатить в бюджет на основании расчетов, приведенных в последующих листах. Данные соответствуют строкам 270-281 листа 02 декларации.

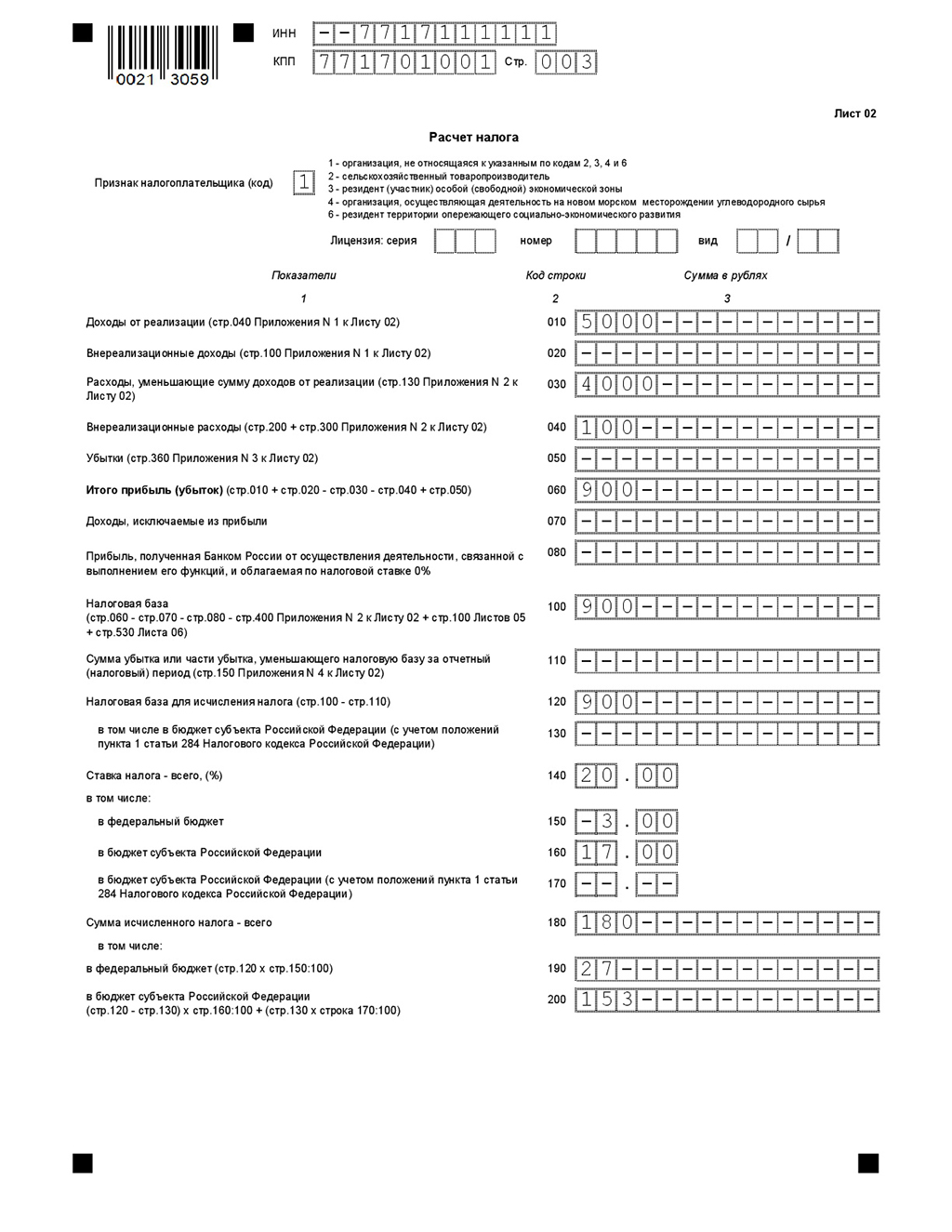

Лист 02

Именно на нем «сводятся» все показатели финансово-хозяйственной деятельности за отчетный период и расчет авансового платежа. Строки 010-040 отражают доходы и расходы, полученные как от реализации товаров (оказания услуг, выполнения работ), так и внереализационные. Приложения 1 и 2 к листу 02 раскрывают подробности доходов и расходов организации.

В строке 050 показываются убытки, расшифровка которых представлена в Приложении 3 к листу 02.

На основании строк 010-050 рассчитывается финансовый результат деятельности отчетного периода.

Строка 060 листа 02 декларации по налогу на прибыль рассчитывается по формуле строк: строка 060 = 010 + 020 – 030 – 040 – 050.

Если результат расчета отрицательный, то отражается со знаком «-» и говорит об убытке налогоплательщика. Получив декларацию с убытком, налоговый инспектор зачастую запрашивает пояснения. Переносить ли расходы на следующий период, чтобы избежать убытков, — каждый налогоплательщик решает для себя сам.

Если у налогоплательщика нет доходов, исключаемых из прибыли (например, дивидендов), то строка 100 листа 02 декларации по налогу на прибыль рассчитывается по формуле строк: 100 = 060 – 070.

Отрицательный результат по данной строке ставится со знаком «-».

Сумма накопленного убытка, полученного в предыдущих периодах, отражается в строке 110 и расшифровывается в Приложении 4 листа 02. При наличии убытка строка 120 рассчитывается как разница строк 100 и 110.

«Моё дело» напоминает: в 2018 году убытки прошлых периодов не могут уменьшать базу по налогу на прибыль, более чем на 50 %.

Если у налогоплательщика нет убытков прошлых лет и все доходы учитываются при налогообложении прибыли, то соблюдается следующее равенство: строка 060 = строка 100 = строка 120.

Строка 120 и является базой для исчисления налога на прибыль за отчетный период. Общая формула расчета налога выглядит так: налог = налоговая база × ставка налога.

Общая ставка налога на прибыль 20 %, она распределяется между федеральным (3 %) и региональным (17 %) бюджетами. Ставки отражаются в строках 140-160 декларации, а суммы налога, рассчитанные по ним, в строках 180-200 соответственно.

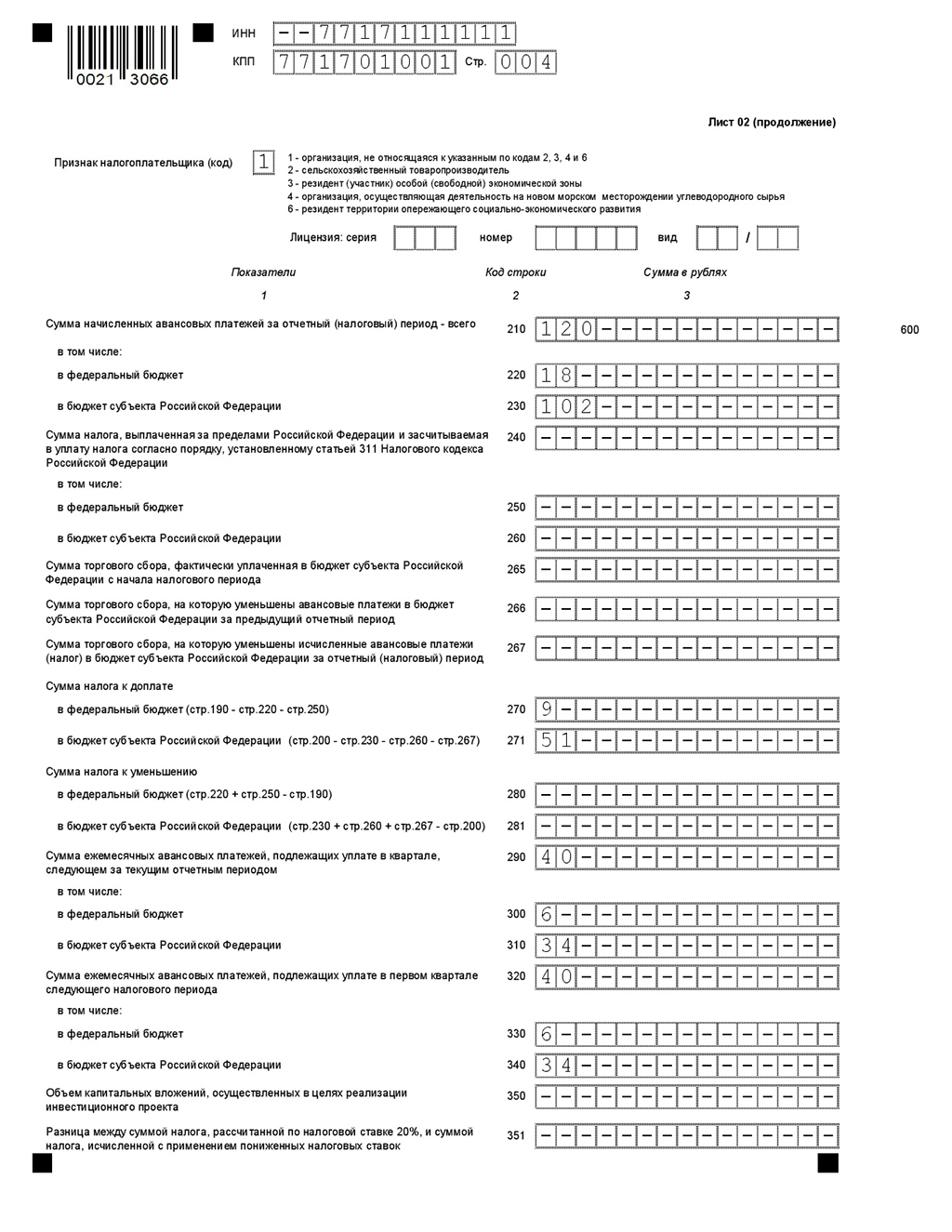

Далее переходим к расчету авансовых платежей. Как мы уже говорили, особенностью расчета налога на прибыль является его нарастающий от квартала к кварталу характер. Поэтому при расчете авансов текущего отчетного периода необходимо учитывать уже заплаченные авансы предыдущего отчетного периода.

Строки 210, 220 и 230 рассчитываются как сумма строк 180 и 290 декларации по налогу на прибыль за полугодие.

Если сумма начисленных авансовых платежей меньше суммы исчисленного налога, то определяется сумма налога к доплате (без учета выплат налога за пределами РФ):

- строка 270 = строка 190 – строка 220;

- строка 271 = строка 200 – строка 230.

Если сумма начисленных авансовых платежей превышает сумму исчисленного налога, то определяется сумма налога к уменьшению (без учета выплат налога за пределами РФ):

- строка 280 = строка 220 – строка 190;

- строка 281 = строка 230 – строка 200.

Для плательщиков торгового сбора расчет региональной части налога на прибыль будет таким:

- строка 271 = строка 200 – строка 230 – строка 267;

- строка 281 = строка 230 – строка 200 + строка 267.

Доплатить налог на прибыль за 9 месяцев 2018 года нужно до 29 октября 2018 года (так как 28 октября выпадает на воскресение).

Теперь отразим в декларации по налогу на прибыль авансовые платежи, подлежащие уплате в 4 квартале 2018 года:

- строка 290 = строка 180 декларации за 9 месяцев — строка 180 декларации за полугодие;

- строка 300 = строка 190 декларации за 9 месяцев — строка 190 декларации за полугодие;

- строка 310 = строка 200 декларации за 9 месяцев — строка 200 декларации за полугодие.

В декларации за 9 месяцев 2018 года отражаются авансы на 1 квартал 2019 года:

- строка 320 = строка 290;

- строка 330 = строка 300;

- строка 340 = строка 310.

Скопировать ссылку

Скопировать ссылку