Согласно статистике, 8% МСП (465 тысяч компаний и ИП) имеют действующие банковские кредиты. Однако недавний опрос Банка России показал, что 26,3% опрошенных МСП, то есть каждый четвертый, имеют один и более непогашенный кредит. Это может говорить о том, что предприниматели, получая отказ в кредите при обращении от лица компании, получают для своего бизнеса потребительские кредиты. Также, возможно, при ответе предприниматели могли учитывать свои и небанковские кредиты. Эти данные говорят о том, что реальная закредитованность МСП, судя по опросу, существенно выше, чем по официальной статистике.

Основной объем выдан крупнейшими 30 банками (82% всех выдач) — 3,9 триллиона рублей. Выданные кредиты в целом по России растут не только в объемах, но и в количестве. За 6 месяцев было выдано 815,6 тысячи кредитов МСП, что на 8,3% превосходит показатели прошлого года за аналогичный период (753 тысячи).

В региональной динамике наибольший объем кредитов по итогам 6 месяцев 2021 года был предоставлен заемщикам-субъектам МСП Центрального федерального округа — 1,9 триллиона рублей (на 56,3% больше, чем годом ранее, на 22,6%, чем за 5 месяцев в 2019 году), в том числе заемщикам Москвы — 1,1 триллиона рублей (прирост 76,3% и 11,2% относительно аналогичного периода в 2020 и 2019 годах соответственно). В первом полугодии 2021 года ситуация начала восстанавливаться: объемы кредитования в Москве выходят на допандемийный уровень, доля выдачи новых кредитов в Москве в общих выдачах выросла до 23,5%. Второй по значимости регион в выдачах — Санкт-Петербург — 7,3% (0,35 миллиарда рублей), на третьем месте Московская область (0,28 миллиарда рублей и 6,0% в общих выдачах).

Портфель действующих кредитов МСП продолжает расти, на 1 июля 2021 года он достиг 6,8 триллиона рублей, увеличившись только за июнь 2021 года на 404 миллиарда рублей (на 6,3%). Объем просроченной задолженности составил 0,65 триллиона рублей, что на 11,1% выше, чем годом ранее. При этом доля просроченной задолженности постепенно снижается: на 1 июля 2021 года уровень просроченной задолженности составил 9,4%, что соответствует значениям 2015 года (годом ранее — 11,2%).

По основной программе льготного финансирования (Постановление правительства № 1764) за весь период ее действия уже выдано кредитов на сумму 688 миллиардов рублей, тогда как изначально был запланирован объем финансирования по программе «1764» составлял 530 миллиардов. Многие банки столкнулись с проблемой лимитов и осуществленной выдачей сверх заявленных лимитов. Если программа не будет дофинансирована, во втором полугодии возможно снижение объемов кредитования. После повышения ключевой ставки Банком России 23 июля 2021 года до 6,5% ставка по программе «1764» автоматически выросла до 9,25%, что также делает кредитование менее доступным. В начале сентября 2021 года в СМИ появилась информация о намерениях ограничить лимиты на банки по данной программе.

При пролонгации мер поддержки и льготных программ кредитование МСП сохранит высокие темпы прироста во второй половине 2021 года, по итогам года можно ожидать выдач на уровне 8 триллионов рублей. При этом уровень просроченной задолженности вырастет до 13–15% в основном за счет прекращения проведения реструктуризации кредитов.

Использование альтернативных форм расширяет возможности предпринимателей по выбору наиболее подходящего и комфортного для себя способа финансирования. Например, в 2020 году МСП составили 61% от всех клиентов российского факторинга. Факторинг может стать драйвером развития МСП, поскольку это более простой инструмент, чем кредиты: он не требует залогов, и факторы повсеместно внедрили удаленную подачу заявок. Решения по факторингу принимается гораздо быстрее, чем по кредиту, проще пакет документов, обычно условно бессрочные договоры факторинга позволяют заемщикам многократно обращаться к данному инструменту. Другая активно развивающаяся форма финансирования МСП — лизинг. Несмотря на карантинные меры и ограничения, в прошлом году российский рынок лизинга в сегменте МСБ показал наибольший прирост и достиг максимальных объемов за последние пять лет.

В фокусе внимания Банка России, помимо дальнейшего повышения доступности банковского кредитования, находится внедрение и поддержка инструментов финансирования, альтернативных банковскому кредиту, таких как краудфинансирование, фондовый рынок, факторинг. Минэкономразвития планирует объединить все сервисы и информацию про льготы, гранты, субсидии и меры поддержки для предпринимателей на одной Цифровой платформе. Платформа должна помочь предпринимателям дистанционно получать необходимые меры поддержки для создания, ведения и развития бизнеса.

Москва и регионы: столица лидирует по темпам восстановления рынка кредитования МСП

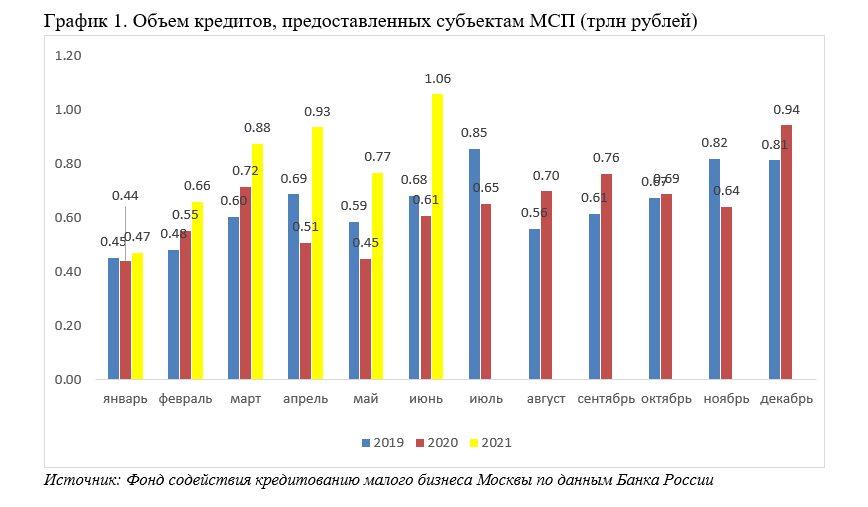

Наибольший в стране объем кредитов по итогам 6 месяцев 2021 года был предоставлен малым и средним предприятиям (МСП) Москвы — 1,1 триллиона рублей (прирост 76,3% относительно аналогичного периода 2020 года). Для сравнения, в целом по стране в первом полугодии 2021 года выдано 4,76 триллиона рублей кредитов МСП, что на 46% больше, чем за 6 месяцев годом ранее.

Объемы кредитования в Москве выходят на допандемийный уровень: доля выдачи новых кредитов в Москве в общих выдачах по стране достигла 23,5%. Второй по значимости регион в выдачах — Санкт-Петербург — 7,3% (0,35 миллиарда рублей), на третьем месте Московская область (0,28 миллиарда рублей и 6,0% в общих выдачах).

Кредитный портфель МСП в Москве с начала года вырос на 28% и на 1 июля 2021 года составил 1,9 триллиона рублей (на 40,8% выше, чем на 1 июля 2020 года). В целом по России на 1 июля 2021 года кредитный портфель МСП составил 6,8 триллиона рублей. Доля Москвы в общем кредитном портфеле по России остается наибольшей — 27,1%, на втором месте Московская область — 6,5%, на третьем с долей 6,0% — Санкт-Петербург.

Темпы роста кредитования МСП в столице существенно превышают средние по стране, что связано с большей скоростью восстановления деловой активности в сегменте МСП в Москве по сравнению с другими регионами, а также с повышением доступности кредитования: снизились ставки, в дополнение к федеральным программам в рамках выделенного финансирования в столице работает программа гарантийной поддержки, а также в 2020 году была запущена и в июле этого года продлена собственная льготная программа кредитования, где город компенсирует до 8% ставки.

За все время действия программы с мая 2020 года льготные кредиты на сумму более 132,9 миллиарда рублей получили свыше 18 тысяч компаний, в которых работают более 127 тысяч человек, в июле 2021 года программа была видоизменена и продлена с акцентом на приоритетные для Москвы отрасли.

Скопировать ссылку

Скопировать ссылку