Для розничного инвестора без профессионального опыта и завышенных требований обычно достаточно оставаться «посередине рынка» — получать среднестатистическую доходность и не подставляться под риски. Проблема в том, чтобы найти эту середину — взять на себя не слишком большой риск, заработать, а не потерять.

В этой статье мы разберемся, как будет выглядеть «середина» в 2022 году: рассмотрим основные группы активов, изучим ситуацию на рынке и выясним, сколько можно заработать.

Почему не бывает «низкой» или «высокой» доходности

Когда речь идет о доходности, очень легко впасть в заблуждение и начать оценивать ее абсолютные значения: 10% — это мало, 20% — нормально, а 30% и больше — хорошо. Как будто на фондовом рынке есть универсалия: все успешные инвесторы зарабатывают столько-то, никак не меньше.

Размышлять так опасно. У каждого инвестора свои цели на рынке, свой горизонт инвестирования и финансовый план. Там, где один может рисковать ради доходности в 30%, другому достаточно придержать деньги в ОФЗ под 8–9%. И в этом нет ничего плохого.

Рассмотрим примеры:

Василий Петрович хочет накопить на квартиру через 10 лет. Ему нужно 10 миллионов, а откладывать он может по 60 000 рублей в месяц. Чтобы достигнуть такой цели, ему достаточно иметь доходность в районе 7% — даже банковский вклад подойдет.

А Иван Иванович хочет накопить 5 миллионов через пять лет, откладывать может по 50 000 рублей. Чтобы достигнуть своей цели, ему нужна доходность 20%. Это много, придется рисковать — но иначе никак.

И Василий Петрович, и Иван Иванович правы в своих целях и в необходимой доходности. Отличается у них только готовность к риску: где-то он нужен, а где-то — нет.

Не бывает хорошей или плохой доходности. Бывает доходность, ради которой приходится по-разному рисковать. Это зависит от ваших целей и риск-профиля. Нужно искать не просто хорошую доходность, а лучшее соотношение риска и доходности.

Дальше рассмотрим три категории активов по уровню риска и разберемся с доходностью от каждой из них:

Низкорисковые активы: на что рассчитывать

Такие активы пригодятся, если вы хотите скорее сберечь деньги, чем заработать еще. Риск потери тут минимален — но и доходности, если учитывать инфляцию, скорее всего почти не будет.

Облигации федерального займа

Сейчас ОФЗ в среднем предлагают доходность около 9% — она продолжает подниматься из-за роста ключевой ставки ЦБ.

Некоторые аналитики считают, что инфляция в России близка к своему пику, другие предполагают еще больший разгон. От инфляционной динамики будут зависеть действия Центробанка.

Если инфляция будет расти, ЦБ поднимет ключевую ставку — тогда выгодно покупать краткосрочные бумаги, потому что они не так сильно просядут и отреагируют на изменение — можно додержать до погашения с заранее ясной доходностью. Если инфляция начнет замедляться, можно ожидать смягчения монетарной политики и снижения ставки — тогда имеет смысл «удлинить» облигации в портфеле, чтобы кроме купонного дохода дополнительно заработать на росте их стоимости.

Ожидаемая доходность — 9–11%

Банковские депозиты — рост и стабильность

В России доходность банковских депозитов растет вслед за ростом ключевой ставки ЦБ. На начало 2022 года максимальная ставка для физлиц на срок от одного года — 8,5%. Чем меньше срок, тем меньше ставка.

Максимальная доходность по депозитам в январе 2022 года. Данные Центробанка.

Депозиты в долларах и евро предлагают доходность на порядок ниже — около 1% на срок от одного года для доллара и 0,15% на тех же условиях в евро.

Интересный вариант — развивающиеся страны и местные депозиты. Но инвестировать нужно осторожно: открывая депозит за рубежом, нужно готовиться к большой бумажной волоките, вопросам с налогами и расходам.

Например, чтобы просто подать заявку, нужно найти представительство или договориться со специальной компанией, которая поможет открыть вклад. Потом собрать много документов — включая рекомендательные письма и данные о своей семье, договориться о начальной сумме, разобраться в тонкостях налогообложения в принимающей стране.

А потом еще и отдать много денег: например вы вряд ли найдете банк в Европе, который будет возиться с зарубежными клиентами меньше, чем за €50 тысяч.

Страны с самой высокой ставкой по депозитам в национальной валюте

Банки обещают высокие ставки не от большой щедрости. За этим стоят риски. Например, в Венесуэле через день сменяется правительство и начинается кризис. Велик риск, что при очередной тряске банк, в который вложили деньги, не сможет обеспечить выплаты и пропадет. B инфляция в этих странах тоже намного выше — даже по сравнению с Россией.

Ожидаемая доходность — около 7–10%

Среднерисковые активы: на что рассчитывать

Такие активы подойдут, если вы хотите зарабатывать на своих инвестициях, но не готовы сильно рисковать. Это сбалансированный вариант для тех, кто не согласен на низкие доходности, которые едва покрывают инфляцию, но и не гонится за астрономическими прибылями в 30–50% с риском потерять все.

Корпоративные облигации надежных компаний — точка роста

Сейчас можно составить уверенный портфель из надежных корпоративных облигаций с доходностью больше 10% на ближайшие несколько лет. Как только (и если) инфляция пойдет на спад, облигации начнут дорожать, поэтому сейчас это отличная возможность для инвестора.

Пока наибольшую доходность предлагают бумаги с коротким сроком погашения, но по мере замедления инфляции стоит переходить в «длинные бумаги», чтобы обеспечить долгосрочное преимущество на фондовом рынке.

Еще одна отличная новость — расширение спредов по корпоративным облигациям выше исторических значений в среднем на 30 базисных пунктов. Это значит, что сейчас могут стать интересными те бумаги, которые раньше из-за соотношения «риск-доходность» выглядели не так привлекательно для рынка.

Ожидаемая доходность — больше 10% при правильных действиях

Голубые фишки, акции крупнейших компаний — от агрессивного роста к стабильному

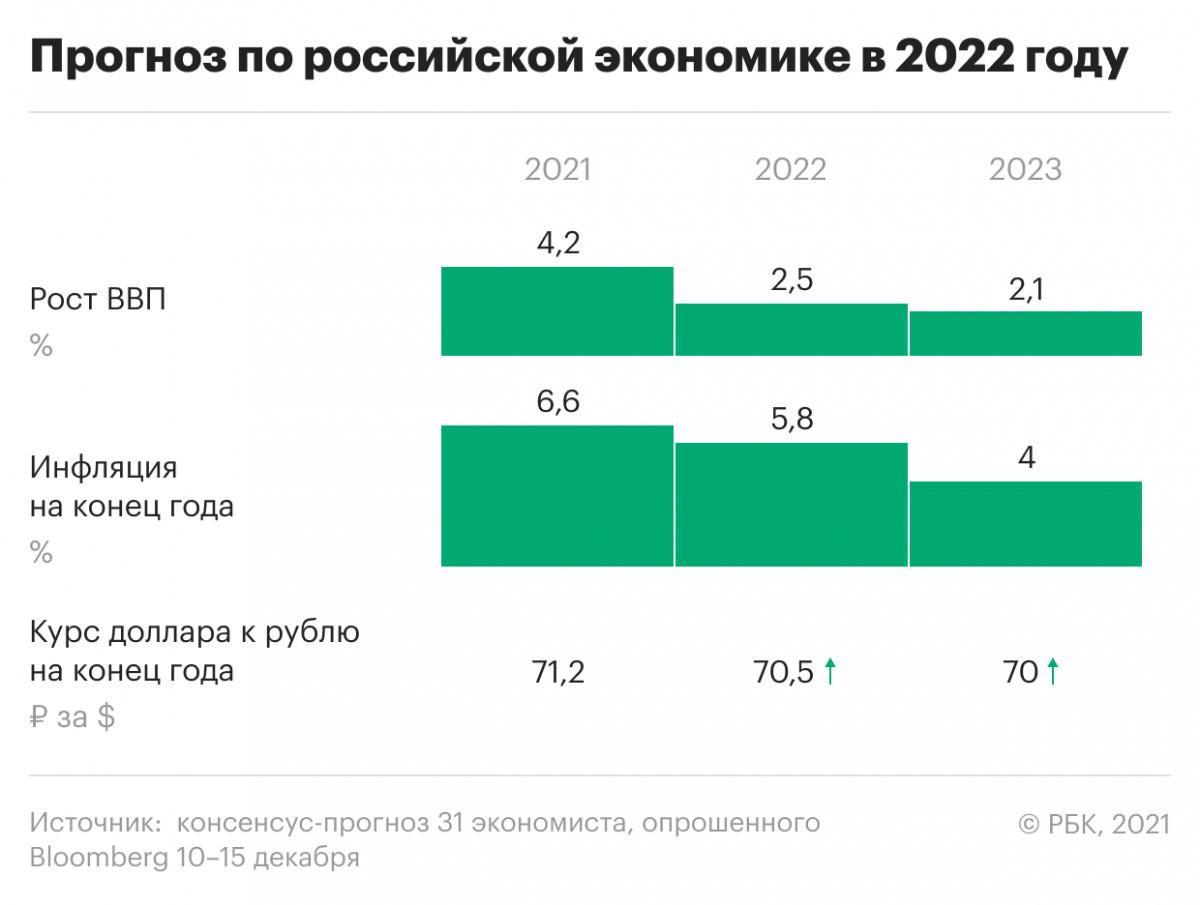

«Дешевые деньги» кончились, центробанки поднимают ставки, а фондовые рынки пошли вниз. 2021 год был годом восстановления после кризисного 2020-го. Теперь быстрое восстановление должно смениться стабильным ростом.

В уходящем году S&P500 прибавил 27%, NASDAQ — примерно столько же, индекс Мосбиржи — 15%. Таких доходностей ждать больше не приходится. Рынок перешел в фазу обычного роста, который нельзя сравнить с посткризисным. Из факторов риска — ужесточение ситуации с локдаунами и COVID-19. Сейчас это кажется маловероятным, но коронакризис может принести еще много сюрпризов.

Во втором полугодии 2021 года рост мировой экономики замедлился на фоне сокращения фискальных и монетарных стимулов, карантинных ограничений и проблем с цепочками поставок. Тем не менее, замедление темпов роста после быстрого восстановления является нормальным явлением.

— ВТБ Капитал Инвестиции

Российский рынок в этом смысле особенный. Его динамика отличается от глобального, и в 2022 году он может вести себя по-разному. Из факторов поддержки — высокие дивиденды отечественных компаний и историческая недооцененность рынка. Из рисков — геополитика и обострение отношений со странами запада.

Ожидаемая доходность — непредсказуемая, зависит от конкретных компаний. В среднем меньше, чем в 2021 году

Золото, драгоценные металлы — сомнения, падение

Золото как традиционно «защитный» актив росло в 2020 году, когда инвесторы вкладывались в него, пытаясь спастись от падения фондового рынка. В 2021 году «бегство в золото» остановилось. Металл закрылся с минусом с начала года до 1-го января 2022.

Инвесторы «скрывались» от инфляции в недвижимости, инвестиционных фондах — поэтому драгоценные металлы, во многом обеспеченные исключительно их спросом, не выросли.

Есть значительный риск, что в ближайшие годы золото будет постепенно терять свои привычные свойства. Этот год уже показал, что рекордная инфляция вместе с гигантским увеличением денежной массы так и не привели к взлету котировок. У долгосрочных держателей должен возникнуть вопрос, а сохраняются ли защитные функции золота, или все-таки ситуация постепенно меняется.

— Василий Карпунин, начальник управления информационно-аналитического контента БКС Мир инвестиций.

Что будет с драгметаллами в 2022 году пока точно не ясно. Некоторые аналитики считают, что грядущее сворачивание мягкой монетарной политики ФРС подорвет этот рынок. Вырастут казначейские облигации США — а это главный конкурент драгметаллов.

Даже если позитивные прогнозы сбудутся, вряд ли золото сильно вырастет. Обгон инфляции не предусматривают даже самые позитивные прогнозы.

Ожидаемая доходность — меньше инфляции или отрицательная

Жилая недвижимость — конец ажиотажа

В 2022 году темпы роста цен на рынке жилой недвижимости сильно замедлятся — если вообще не начнется падение, на этом сходятся почти все аналитики. Снизятся темпы прироста цены на строительные материалы и на рабочую силу, восстановится баланс на рынке. К тому же, программа льготной ипотеки на новых условиях уже не так популярна — именно она выступала одним из основных драйверов цен в 2020-2021 годах.

Наконец, падению «поможет» дисбаланс спроса и предложения. Все, кто хотели приобрести недвижимость, уже купили ее в 2021 году, а предложение по инерции остается высоким.

Аренда — не спасение: многие, кто раньше снимали квартиры, купили их на льготных условиях в 2020-2021 годах, а количество арендодателей заметно возросло за счет покупки «инвестиционных квартир» в тот же период. Спрос снизился, а предложение наоборот возросло. Даже несмотря на высокую инфляцию, стоимость аренды квартир уже постепенно падает, и может падать дальше.

А вот где можно заработать — так это в коммерческой недвижимости. Она стабильно приносит инвесторам достойную доходность при низких рисках. Например, спрос на складскую недвижимость в конце 2021 года вырос почти до 4 миллиона м², тогда как в 2020 году он составил только 2,5 миллиона м². Годовой объем строительства вырос чуть больше, чем на 60%. А вакансия на рынке достигла исторического минимума на уровне 0,5–1%.

Бурно развивается сегмент Street Retail — торговые объекты на оживленных улицах и крупных жилых массивах. Главное выбрать качественный объект с надежным арендатором. Входной порог намного меньше чем в складах или офисах. Качественный объект с хорошей доходностью можно купить от 50–100 миллионов рублей, а небольшой менее доходный объект — от 10–20 миллионов рублей.

Коммерческая недвижимость в 2022 году — это отличная возможность для инвестирования. Если выбрать хороший объект, можно получить 10-20% годовых без высокого риска. А если нет времени выбирать, можно воспользоваться ПИФами недвижимости или инвестиционными платформами для коллективных инвестиций.

Ожидаемая доходность — небольшая или отрицательная в жилой недвижимости и 10–20% в секторе коммерческой недвижимости, если грамотно подобрать объект

Высокорисковые активы: на что рассчитывать

Высокорисковые активы подходят тем, кто надеется на крайне высокую доходность. Конечно, это сопряжено с огромными рисками — можно потерять часть своих денег, а то и все.

И с мусорными облигациями, и со срочным рынком, и с криптовалютой — везде ситуация одинаковая. Это скорее инструменты трейдинга, чем долгосрочные инвестиции, поэтому пользоваться ими стоит только если вы эксперт и готовы к потенциальным потерям, зачастую очень существенным.

Например, криптовалюта ETH, эфир, подорожала с начала 2021 года до ноября в 7 раз. А в начале 2022 года в считанные дни так же быстро обвалилась. Предсказать, что будет дальше, не могут даже самые закаленные эксперты.

Даже если кому-то и удается обыгрывать рынок, зарабатывать сверхдоходность, долго это продолжаться не может. Рынки становятся все более эффективными — а значит, обогнать их активными действиями почти невозможно. Например, 20 лучших мировых хедж-фондов в прошлом году получили среднюю доходность 10,5% — тогда как S&P500 вырос на 27%.

Ожидаемая доходность — от −100% до +∞, в зависимости от ситуации на рынке, вашего опыта и, чего уж там, удачи

Вместо выводов — чего ждать в 2022 году от конкретных инструментов

Доходность дают не конкретные инструменты, а умение ими распоряжаться. Ставьте адекватные цели, составляйте грамотный портфель, диверсифицируйте, ребалансируйте — и вы получите нужную доходность при справедливых рисках.

Скопировать ссылку

Скопировать ссылку