Все налогоплательщики, применяющие упрощенную систему налогообложения, по итогам года должны предоставить в налоговую инспекцию декларацию по УСН. Форма декларации по УСН «Доходы минус расходы» точно такая же, как и при применении УСН «Доходы». Разница только в разных заполняемых разделах. Так, для УСН «Доходы минус расходы» заполняется титульный лист, раздел 1.2 и раздел 2.2.

В 2019 году форма декларации по УСН не изменялась. Крайним сроком подачи декларации за 2018 год является 30 апреля 2019 года.

Если у ИП на УСН «Доходы минус расходы» есть наемные сотрудники, то помимо декларации он должен предоставить в течение года следующие документы:

- Сведения о среднесписочной численности сотрудников за 2018 год. Подается не позднее 20 января 2019 года.

- Справка 2-НДФЛ за 2018 год. Подается до 1 марта, когда нет возможности отчитаться — или до 1 апреля в остальных случаях.

- Расчет 6-НДФЛ подается ежеквартально. За 2018 год до 1 апреля 2019 года. За 1 квартал 2019 года до 3 мая. За полугодие 2019 года до 31 июля. За 9 месяцев 2019 года до 31 октября.

- Расчет по страховым взносам подается ежеквартально. За 2018 год до 30 января 2019 года. За 1 квартал 2019 года до 30 апреля. За полугодие 2019 года до 30 июля. За 9 месяцев 2019 года до 30 октября.

- СЗВ-М подается ежемесячно 15 числа месяца, следующего за отчетным.

- СЗВ-СТАЖ за 2018 год. Подается до 1 марта 2019 года.

- 4-ФСС. Подается ежеквартально. За 2018 год до 21 января на бумажном носителе или до 25 января электронно. За 1 квартал 2019 года до 22 апреля на бумажном носителе или до 25 апреля электронно. За полугодие 2019 года до 22 июля на бумажном носителе или до 25 июля электронно. За 9 месяцев 2019 года до 21 октября на бумажном носителе или до 25 октября электронно.

Вне зависимости от того, есть у ИП сотрудники или нет, в некоторых случаях ему придется подать дополнительную отчетность:

- Если ИП является импортером товаров из ЕАЭС. В этом случае он сдает декларацию по косвенным налогам.

- Если ИП является налоговым агентом по НДС или ведет операции по договорам совместной деятельности, доверительного управления имуществом или по концессионным соглашениям. В этом случае он сдает в ИФНС декларацию по НДС.

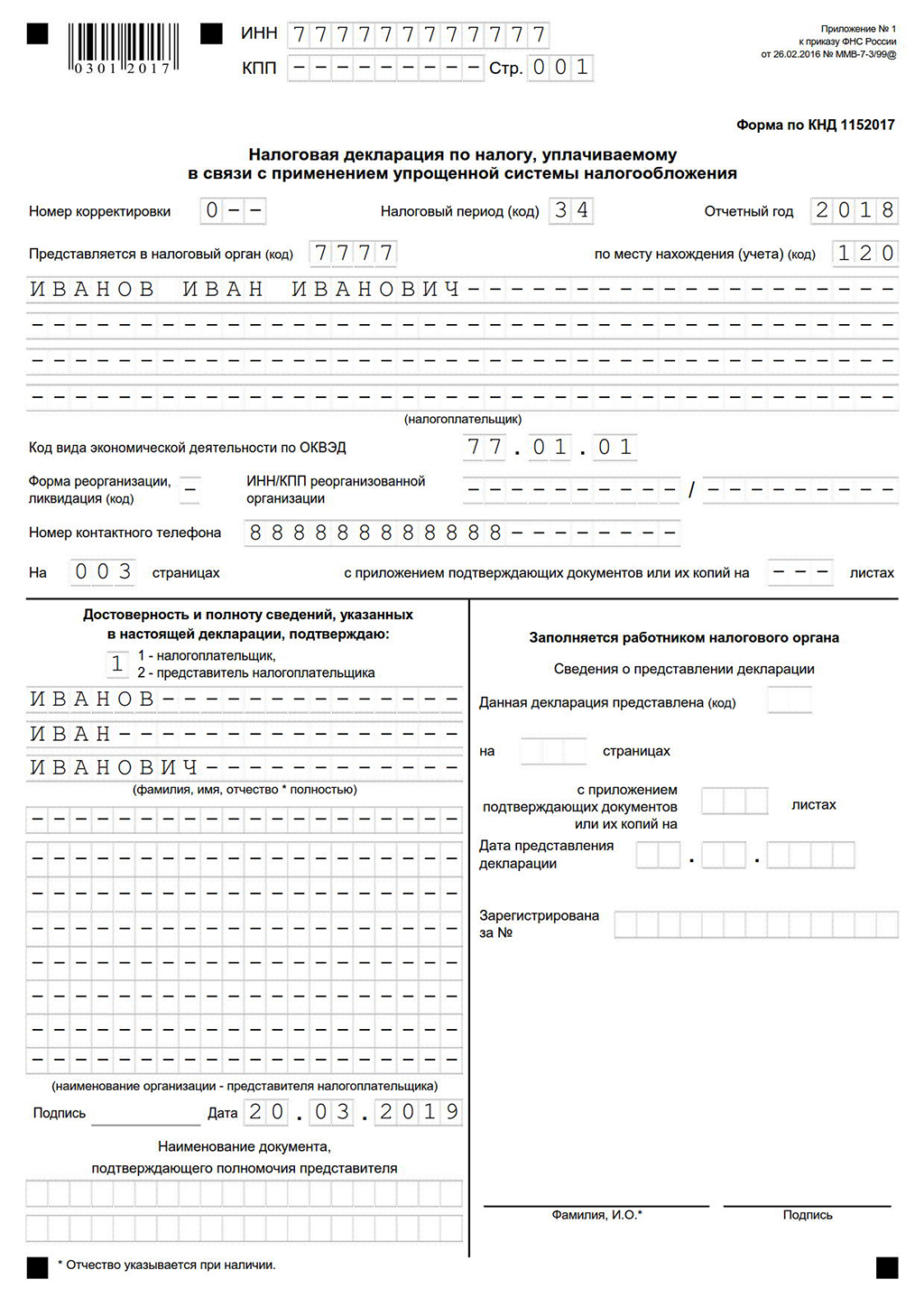

Пример заполнения декларации по УСН «Доходы минус расходы»

- Титульный лист.

- Указывается ИНН.

- ФИО индивидуального предпринимателя.

- Номер корректировки — 0.

- Налоговый период — 34 (за 2018 год).

- Код по месту жительства — 120 (этот код указывается для ИП).

- Код налогового органа.

- Код ОКВЭД — код основного вида деятельности.

- Номер контактного телефона.

- Еще раз ФИО и дата подачи декларации.

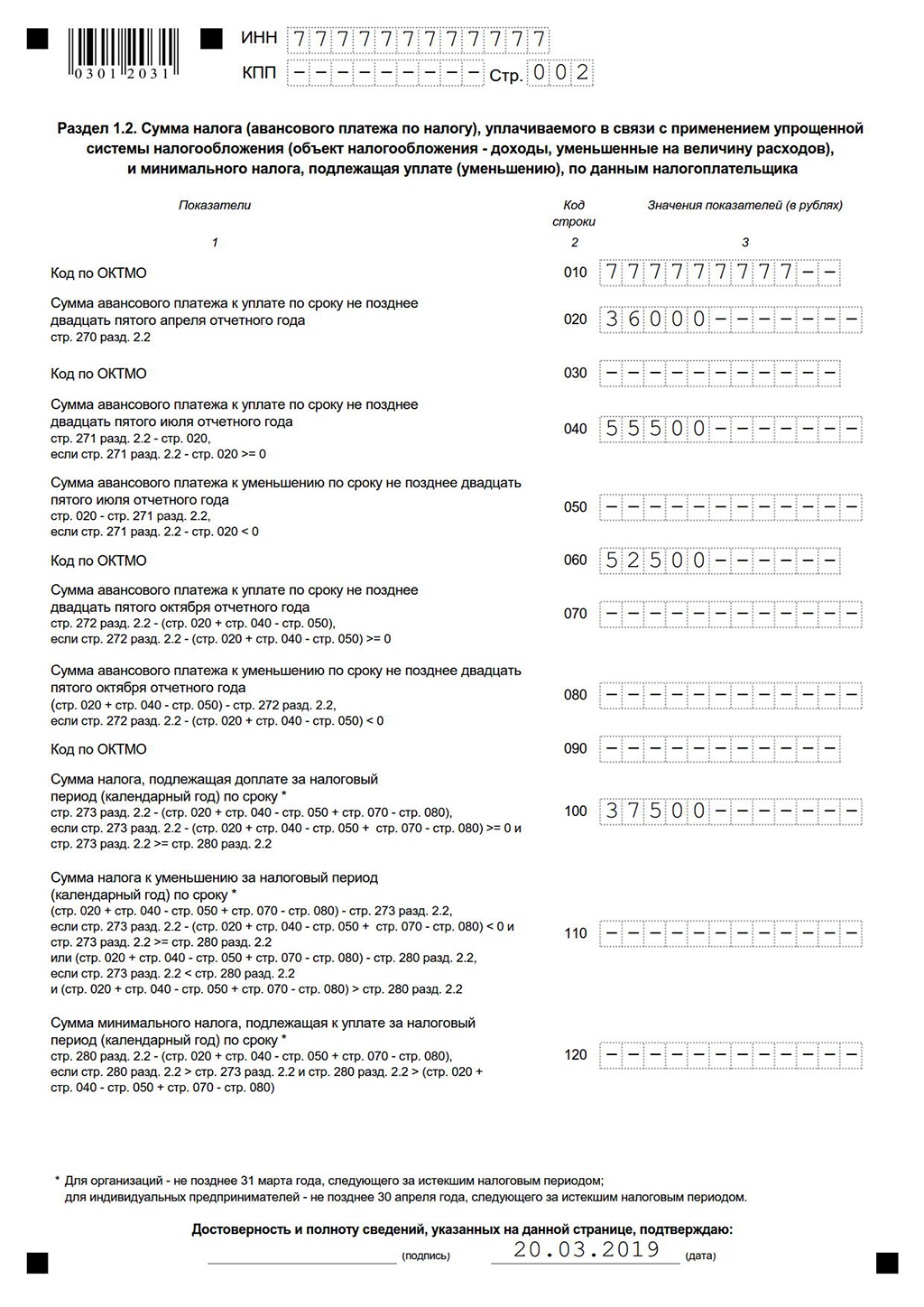

Раздел 1.2. Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — «Доходы, уменьшенные на величину расходов»), и минимального налога, подлежащего уплате (уменьшению), по данным налогоплательщика

- Строки 010, 030, 060, 080 — Код ОКТМО. Если код не менялся, то указывается только в строке 010;

- Строка 020 — сумма аванса, подлежащая уплате в бюджет (Строка 020 = Строка 270 Раздела 2.2);

- Строка 040 — сумма авансового платежа по итогам полугодия (Строка 040 = Строка 271 Раздела 2.2 – Строка 020 Раздела 1.2);

- Строка 050 — если в строке 040 получилось отрицательное значение, то оно записывается в Строку 050;

- Строка 070 — сумма авансового платежа за 9 месяцев (Строка 272 Раздела 2.2 – (Строка 020 + Строка 040 – Строка 050);

- Строка 080 — если в строке 070 получилось отрицательное значение, то оно записывается в Строку 080;

- Строка 100 — сумма налога, подлежащая уплате в бюджет за год, с учетом ранее уплаченным авансов (Строка 272 Раздела 2.2 – (Строка 020 + Строка 040 – Строка 050 + Строка 070 – Строка 080).

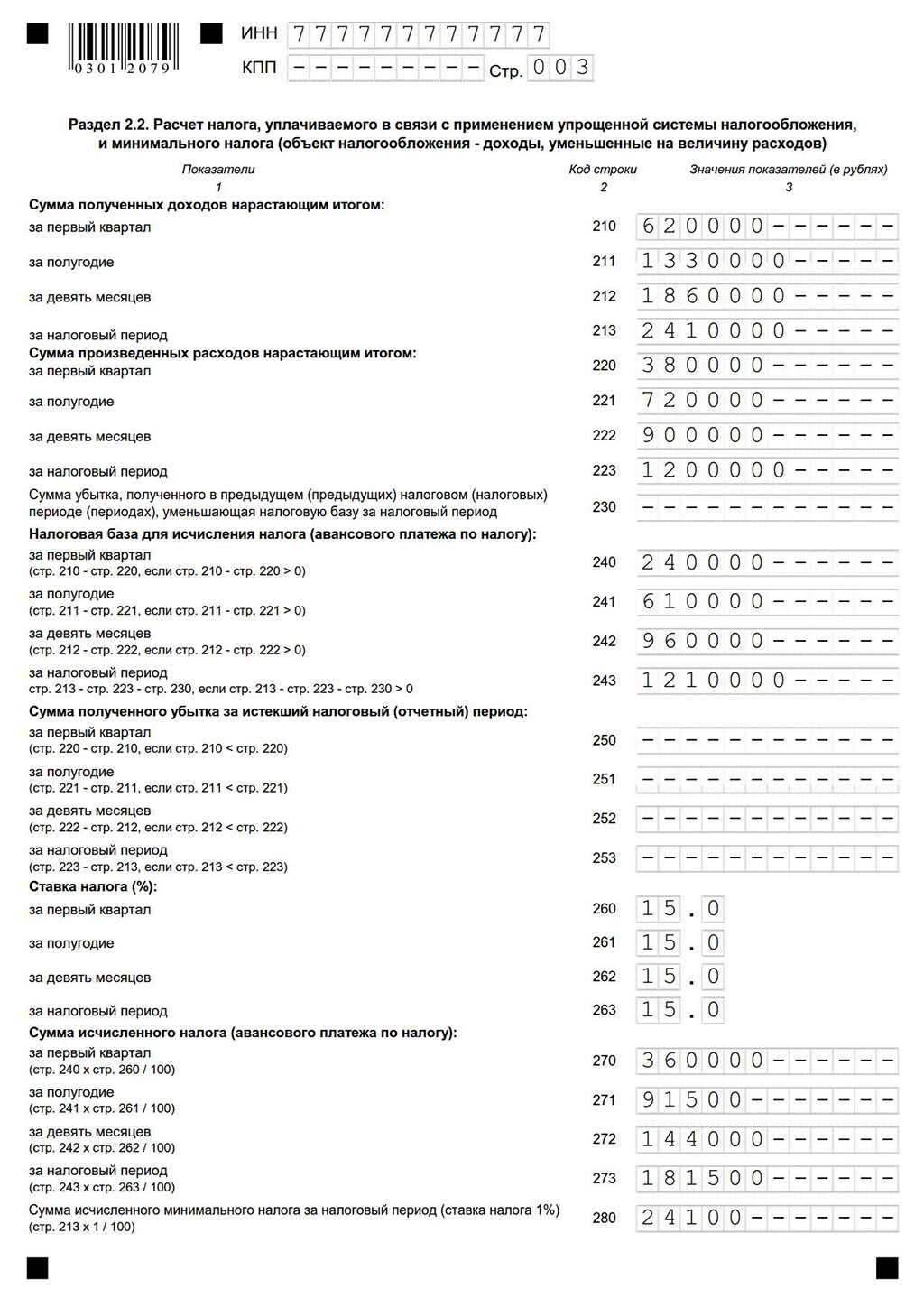

Раздел 2.2. Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения и минимального налога (объект налогообложения — «Доходы, уменьшенные на величину расходов»)

- Строка 210 — сумма полученного дохода за 1 квартал без учета расходов;

- Строка 211 — доход нарастающим итогом за полугодие;

- Строка 212 — доход за 9 месяцев с начала года;

- Строка 213 — общая сумма налога за весь год;

- Строка 220 — сумма произведенных за 1 квартал расходов;

- Строка 221 — сумма расходов за полугодие;

- Строка 222 — сумма расходов за 9 месяцев;

- Строка 223 — сумма расходов за весь год;

- Строка 230 — сумма убытков за прошлые периоды;

- Строка 240 — налоговая база за 1 квартал (Строка 210 – Строка 220);

- Строка 241 — налоговая база за полугодие (Строка 211 – Строка 221);

- Строка 242 — налоговая база за 9 месяцев (Строка 212 – Строка 222);

- Строка 243 — налоговая база за весь год (Строка 213 – Строка 223);

- Строки 250-253 — суммы убытков, полученных в отчетный период (когда расходы превысили доходы);

- Строки 260-263 — ставка налога (везде 15.0);

- Строки 270-273 — сумма авансовых платежей за каждый из периодов, рассчитываемых как налоговая база, умноженная на ставку налога;

- Строка 280 — сумма минимально уплачиваемого налога, в случае превышения суммы расходов над суммой доходов (Строка 280 × 0,01).

Скопировать ссылку

Скопировать ссылку