«Ты можешь и не заметить, что у тебя все идет хорошо. Но налоговая служба заметит», — Пьер Данинос, французский писатель и журналист.

Начну сразу с главного. Да, платить налоги нужно и должно. Да, так устроено любое государство и уже достаточно давно. Вне зависимости от того, какой у нас социальный статус, вероисповедание, позиционирование себя, что мы думаем по этому поводу, знаем об этом детально или нет, но мы все — налогоплательщики. Да, с самого рождения. Это закреплено в Конституции РФ.

Мы платим налоги каждый день, приобретая или оплачивая товары, продукцию, работы, услуги. Налоги входят в состав цены любого продукта или услуги. Правда, не все задумываются над этим вопросом. Давайте подумаем об этом, обратив внимание на примеры, с которыми мы сталкиваемся практически ежедневно.

Консультант, мастер, дизайнер, рукодельница или художник оказывают услуги

Эксперт, специалист оказывает услуги, а рукодельница, мастер, художник на выставке демонстрируют свою продукцию, фрилансер редактирует статьи или занимается продвижением личных брендов. Пока за эту продукцию и услуги не платят клиенты, это лишь дружеские советы или подарок на память. Такая деятельность, скорее, хобби, налоги платить не нужно, поскольку доходов или выручки здесь нет. Как только клиенты (физические или юридические лица) начинают платить самозанятым, self-employed, фрилансерам, рукодельницам, консультантам, экспертам — возникают налоги, их надо платить своевременно. Так говорит Закон!

Если клиент — организация

Если фрилансер, самозанятый или self-employed заключает договор на оказание услуг, выполнение работ с организацией (коммерческой или некоммерческой) или индивидуальным предпринимателем, то обязанность по удержанию налога, как правило, лежит на юридическом лице или предпринимателе. Но иногда это не так, поэтому всегда внимательно читайте договоры, чтобы обязанность по уплате налога не стала неожиданностью.

Когда нам дарят подарки

Все любят принимать подарки. Но и платить налоги от подарков нужно, когда подарок свыше четырех тысяч рублей и подарен не близкими родственниками. Если точнее, то налог считается от суммы всех подарков за год, уменьшенной на 4 тысячи рублей. Будьте аккуратны с принятием ценных подарков (по акциям, в честь награждения и т.д.), чтобы вдруг не узнать через год-два, что вам надо оплатить налог от принятого подарка, да еще и пени в придачу.

Когда есть имущество

У многих есть имущество. Оно может быть и у новорожденных детей, если вдруг малышу подарили что-то в честь факта рождения. Подарок в виде квартиры, машины, дачи при дарении от близких родственников облагаться налогом на полученный доход не будет. А вот налог на имущество возникает, т.е. его нужно платить даже новорожденному. Точнее, за него будут платить родители до 18 лет, но налог выставляется на собственника имущества, т. е. даже на младенца. Налог платится ежегодно, пока есть факт владения этим имуществом. Если подарок сделали не мама-папа, не близкие родственники, то заплатить налог от стоимости подарка придется.

Гонорары

Многие сейчас публикуют статьи, издают книги и получают за это гонорары. Да, налоги возникают от таких доходов, платить их надо. Если же это в рамках заключенного договора с издательством, то смотрите пример 2.

Доходы от рекламы и партнерских программ

Получение доходов от рекламодателя на ваших интернет-ресурсах (сайтах, страницах, каналах, соц. сетях) за размещение рекламы, партнерские программы, кросс-акции и т.д. тоже облагаются налогами.

Призы и выигрыши

Если повезло, выигран приз в лотерею, в соревновании или творческом конкурсе, такой доход (от суммы, на которую «повезло») тоже облагается налогом. Платить налог нужно от стоимости приза.

Примеров гораздо больше, я привела несколько типовых, которые комментируются практически каждый день в интернете, дополняются советами, не всегда корректными с точки зрения принятия решения — как поступить: «платить или не платить», кто должен платить. Но что приятно, оказывается, что доходов вокруг нас множество! Их просто пора начать и учитывать и декларировать, и платить налоги. В любом случае, все тайное когда-то станет явным.

Если вы не оплачиваете ваши налоги сами, не подаете деклараций о полученных доходах, подарках, призах и т.д., то вам придется заплатить в дальнейшем не только налоги, но и штраф от суммы неуплаченных налогов. Это может быть дополнено штрафом за то, что вы не подали декларацию о полученных доходах, да еще и пени, если вы уплачиваете налоги не в сроки, которые указаны в Законе.

Если вы уже от хобби перешли к бизнесу (даже микро-бизнесу, предпринимательству), т.е. принимаете плату от клиентов, то пора начать разбираться с налогами, законодательством. Такая деятельность в ряде случаев может трактоваться не как самозанятость или хобби, а как «незаконная предпринимательская деятельность».

И вот пример того, как налоговая инспекция трактует самозанятость граждан, которые продвигают свои услуги и продукты в интернете.

Сотрудники североморской инспекции выводят малый бизнес «из тени». Стремительное развитие социальных сетей предоставляет огромные возможности для продвижения в них самой разной продукции. Особый интерес это вызывает у представителей малого и среднего бизнеса. Однако предпринимательской деятельностью начинают заниматься люди, которые до прихода в социальные медиа не имели к торговле никакого отношения.Для выявления и проверки фактов нарушений в области коммерции специалисты Межрайонной ИФНС России № 2 по Мурманской области проводят мониторинг информации об оказании услуг, размещенной в социальных сетях. Подобные мероприятия позволили сотрудникам североморской инспекции выявить факты коммерческой деятельности физических лиц без постановки на учет в качестве индивидуального предпринимателя (деятельность парикмахерских услуг, маникюра, педикюра и т.д.). В результате контрольных мероприятий 11 физических лиц приняли решение о легализации своей деятельности и зарегистрировались в качестве индивидуальных предпринимателей, 2 человека отказались от бизнеса в связи с наличием постоянного места работы.Дата публикации: 25.09.2017 16:27

Что делать? Как с этим разобраться? Как не потерять не только деньги, но и репутацию?

Несколько советов для налогоплательщиков:

- Нужно осознать, что налоги платят все. И к этой мысли пора привыкнуть. Кроме того, важно понимать, что не только в западных странах, но и у нас осознанная финансовая, налоговая и юридическая культура — это уже реалии наших дней, без этого не получится избежать налоговых рисков ни сейчас, ни тем более в дальнейшем. Как известно, «незнание законов не освобождает от ответственности».

- Понять: хобби у вас или все-таки уже коммерческая деятельность, предпринимательство, микро-бизнес. Если да, то нужно обращаться к экспертам, по крайней мере, пока вы сами не стали экспертом.

- Записывать свои доходы и расходы, что поможет вам не только в заполнении декларации о доходах за год, но и в управлении вашим личным бюджетом.

- Научиться разбираться в налоговых, юридических, финансовых вопросах пусть не на уровне эксперта, но на уровне элементарного понимания, грамотности.

- Решить для себя — чьи советы принимать, а каких — лучше остерегаться. Надо осознать, что советы из социальных сетей не всегда корректны, т.к. принцип «он же так делает, а ему ничего» не работает. Как минимум потому, что все ситуации при кажущейся одинаковости, все-таки различаются. Вы не знаете досконально все детали, потому и не можете судить: как поступал «он/она» или привлеченные юристы, финансисты, бухгалтеры, консультанты. А комментарии «я всего-то продала пару картин / пару консультаций / пару услуг по маникюру» могут, скорее, вызвать скупую слезу у контролеров, но вряд ли снизят сумму уплаты налогов, штрафов, пеней.

Ваши налоговые риски — в ваших руках. Если вы не начнете управлять ими, они начнут управлять вами. Вам решать — как быть, но «выплата налогов по шкале налоговых ставок — «Это налог на совесть в большей мере, чем подоходный налог», как сказал английский философ и экономист Дж. С. Милль еще в XIX веке.

Как самозанятым, self-employed, фрилансерам зарегистрировать ИП

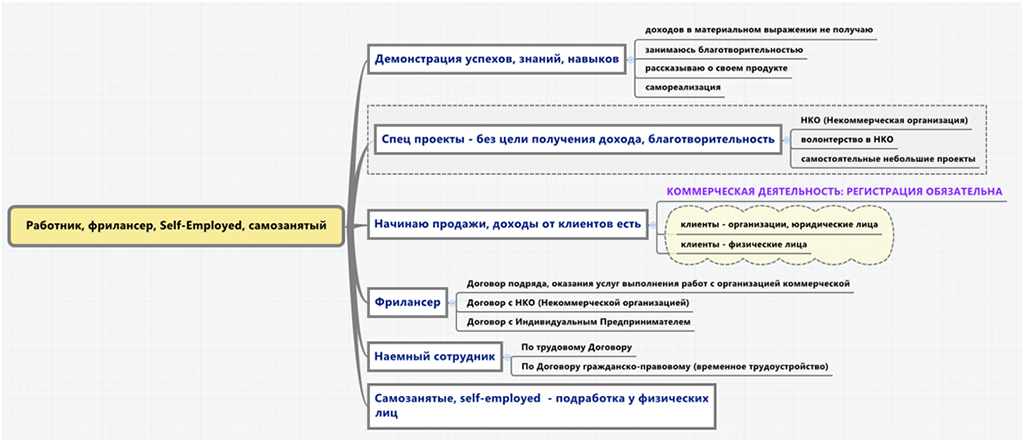

Этап 1. Определите, где ваша занятость на этой интеллект-карте. Получаете ли вы доход, работая на себя?

Если вы уже в зоне коммерческой деятельности, зарегистрироваться в качестве индивидуального предпринимателя необходимо.

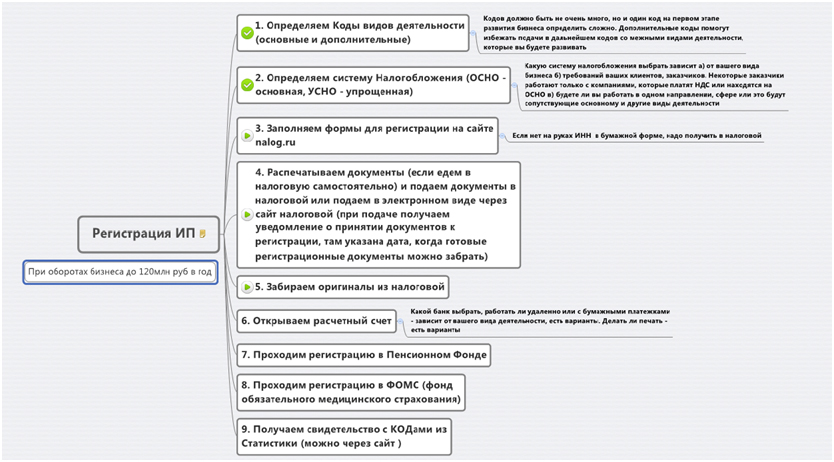

Этап 2. Регистрация

При оборотах до 120 млн. руб. в год оптимальный вариант — это регистрация в качестве индивидуального предпринимателя на упрощенной системе налогообложения (ИП на УСН):

- отчетность простая, минимальная;

- налоги минимальные.

Вы сможете зарегистрировать его сами в короткие сроки с минимальными денежными вложениями. Как зарегистрироваться в качестве индивидуального предпринимателя — смотрите ниже.

Кстати, для подготовки документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом «Моё Дело» — бесплатная подготовка документов, что несомненно исключит риски допустить ошибки в документах и в конечном итоге получить отказ в регистрации.

Подготовку и сдачу бухгалтерской и налоговой отчетности вы также можете доверить сервису «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

Ваши налоговые риски — в ваших руках. Если вы не начнете управлять ими, они начнут управлять вами.

Скопировать ссылку

Скопировать ссылку