В настоящее время кредитование для юридических лиц уходит на задний план, поскольку отечественный рынок постепенно заполняется лизинговыми предложениями. Это наиболее выгодный финансовый продукт для предпринимателей, так как переплаты по лизинговым программам существенно ниже, нежели по кредитным продуктам. С учетом экономической нестабильности в стране лизинг постепенно вытесняет традиционное кредитование для юридических лиц, так как оформленное по договору лизинга имущество (автомобиль, оборудование или иная техника) не обязательно к выкупу, тем самым существенно снижаются суммы ежемесячных платежей.

Иными словами, берете у инвестора определенное имущество, пользуетесь им, а после окончания срока можете отказаться от его выкупа, что крайне удобно, так как современные предприниматели стремятся обновлять свое оборудование раз 3-5 лет.

Что же такое лизинг?

Лизинг — это вид инвестиционной деятельности по покупке движимого или недвижимого имущества, либо оборудования и передача его во владение юридическому лицу на определенный период и под конкретные условия с правом последующего выкупа. Как правило, этот вид финансовых продуктов крайне редко встречается без первоначального взноса, однако любой банк или иной инвестор может пойти навстречу предпринимателю и предоставить приобретенное оборудование под более высокий процент. Согласно статье 665 Гражданского кодекса Российской Федерации, договор финансовой аренды (лизинга) — это соглашение, в силу которого арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у продавца, определяемого арендатором, если иное не установлено договором, и предоставить арендатору это имущество за плату во временное владение и пользование. Из определения следует, что лизинг всегда предусматривает передачу объекта аренды во владение.

В настоящее время лизинг является разновидностью аренды, хотя, зачастую, он выступает юридической формой экономических отношений кредита. Особенно это характерно для финансовой аренды с правом выкупа. К лизингу применимы, помимо правил ГК о финансовой аренде (статья 665–670), общие положения о договоре аренды, в зависимости от предмета лизинга, могут применяться и, например, специальные нормы об аренде зданий и сооружений. Кроме того, лизинговые отношения регулируются специальным Законом о лизинге. При этом в основном нормы ГК должны иметь приоритет перед правилами этого Закона (абзац 2 пункт 2 статьи 3 ГК), за исключением особенностей договоров лизинга, заключаемых государственным или муниципальным учреждением (статья 9.1 Закона о лизинге).

Квалифицирующими признаками лизинга являются особенности предмета и характер обязанностей арендодателя. Предметом лизинга может быть только объект, который на момент заключения договора не принадлежит арендодателю. Кроме того, лизинг всегда предусматривает обязанность арендодателя совершить сделку по приобретению объекта лизинга.

Сторонами лизинга являются арендатор и арендодатель. Однако лизинговое правоотношение существенным образом влияет на права третьего лица — продавца, который стороной договора не является. Поэтому закон предусматривает обязанность арендодателя уведомить продавца о том, что имущество специально приобретается для передачи в аренду определенному лицу.

Особенности прав и обязанностей:

- Арендодатель обязан заключить договор купли-продажи объекта лизинга. Право выбора продавца по умолчанию принадлежит арендатору, но может быть договором предоставлено арендодателю;

- Арендодатель, если договором не предусмотрено иное, должен обеспечить возложение на продавца обязанности передать объект лизинга непосредственно арендатору в месте нахождения последнего (пункт 1 статьи 668 ГК).

Порядок оформления лизинга:

- Подобрать необходимую технику, автомобиль и так далее.

- Подготовить пакет документов (заявка-анкета, выписка из ЕГРЮЛ, устав, приказ о назначении исполнительного органа (генерального директора) и его документ, удостоверяющий личность, — паспорт).

- Обговорить условия с лизингодателем и заключить договор лизинга.

- Платежный документ, подтверждающий внесенную на счет лизингодателя сумму первоначального платежа (если такое предусмотрено условиями лизингового контракта).

- Получить технику, автомобиль в пользование вместе с необходимыми документами.

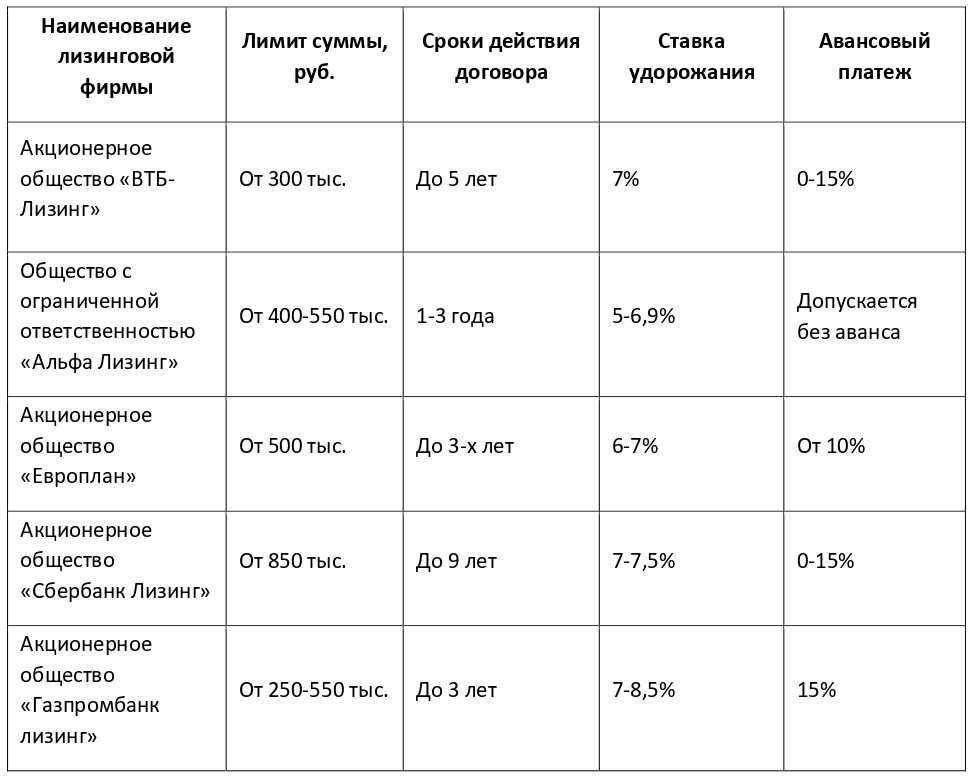

Закон о лизинге устанавливает обязательность соблюдения письменной формы договора, однако не под страхом недействительности. Прежде чем заключить договор лизинга, следует проанализировать условия тех программ, которые предлагаются лизинговыми компаниями.

С рейтингом лизинговых компаний можно ознакомиться на сайте банки.ру.

На что при оформлении лизинга необходимо обратить внимание?

Распределение рисков:

- Риск несоответствия предмета лизинга целям использования этого предмета возлагается на сторону, осуществившую выбор предмета;

- Риск неисполнения обязанностей продавца возлагается на сторону, выбравшую продавца. По общему правилу выбор и предмета лизинга, и продавца осуществляет арендатор;

- Арендатор несет риск как случайных, так и неслучайных утраты или повреждения предмета лизинга с момента передачи, если только утрата или повреждение не произошли по вине арендодателя. Речь именно о распределении риска, а не об освобождении от ответственности. Стороны могут договориться об ином распределении рисков.

Преимущества и недостатки лизинга

Преимущества:

- Договор лизинга на крупную сумму заключить проще, чем получить кредит на продолжительный срок. Сложнее всего приходится молодым компаниям с пока еще низкими финансовыми показателями. Лизинговой компании выгодно финансировать даже такие компании, потому что риски ниже: предмет лизинга по договору остается в собственности лизингодателя;

- Организация может сэкономить на налогах. Налогооблагаемая база снижается за счет лизинговых платежей, которые вычитают из доходов;

- Можно договориться о графике платежей. Одним организациям удобно платить равные суммы каждый месяц. Бизнес других зависит от сезона, поэтому в межсезонье сумма платежей снижается;

- Первоначальный взнос может быть небольшим или совсем отсутствовать. Авансовый платеж по договору лизинга варьируется от 5 % до 45 %;

- За исключением авансового платежа, организация вносит оплату по договору после фактического получения имущества. Поэтому не нужно перечислять лизинговые платежи, если поставка оборудования затянулась на несколько месяцев;

- Лизинговые компании тщательно выбирают поставщиков. Это снижает риск получить бракованный товар и плохое техническое обслуживание;

- Практически все лизинговые компании России не требуют от своих клиентов, чтобы у них была отличная кредитная история.

Недостатки:

- Объект лизинга находится в собственности лизинговой компании. Если просрочить платежи, то можно лишиться имущества;

- Оборудование еще до окончания срока действия договора может устареть и выйти из строя. Тогда лизингополучателю придется ремонтировать имущество за свой счет и выплачивать все лизинговые платежи.

Для заключения договора лизинга соберите такие же документы, как и на оформление кредита:

- Заявку-анкету на лизинг обычно заполняют вместе с сотрудником лизинговой компании;

- Копию устава организации;

- Приказ о назначении руководителя организации;

- Паспорт руководителя организации и копию первой страницы и страницы с регистрацией по месту жительства;

- Паспорта и их копии совладельцев компании с долей собственности больше 15 %;

- Копию бухгалтерского баланса за последний отчетный период;

- Налоговую декларацию по налогу на прибыль за четыре года или протокол об электронной отчетности;

- Справку из банка, в котором организация открыла расчетный счет, для подтверждения годового оборота;

- Решение собрания учредителей, которое одобряет заключение договора лизинга, по запросу лизингодателя;

- Другие документы, которые запросит лизинговая компания.

Скопировать ссылку

Скопировать ссылку