Для начала давайте обозначим, из чего же формируется наша пенсия. Условно возьмем мужчину не служившего, не уходившего в отпуск по уходу за ребенком до полутора или трех лет (а это возможно) и не имеющего других социальных периодов, которые не попадают в расчет или попадают, но с пониженным коэффициентом. В нашем примере № 1 он будет высококлассным специалистом с заработной платой в 90 000 рублей; на протяжении всей жизни стаж работы до выхода на пенсию будет 45 лет, наш гражданин не писал никаких заявлений, а значит, будет получать накопительную и страховую пенсию.

В примере № 2 наш мужчина сразу стал предпринимателем с доходом 1 000 000 рублей в год, его рабочий стаж 45 лет, обеспечение у него, как и в примере №1 — накопительная и страховая части пенсии.

Пример № 1

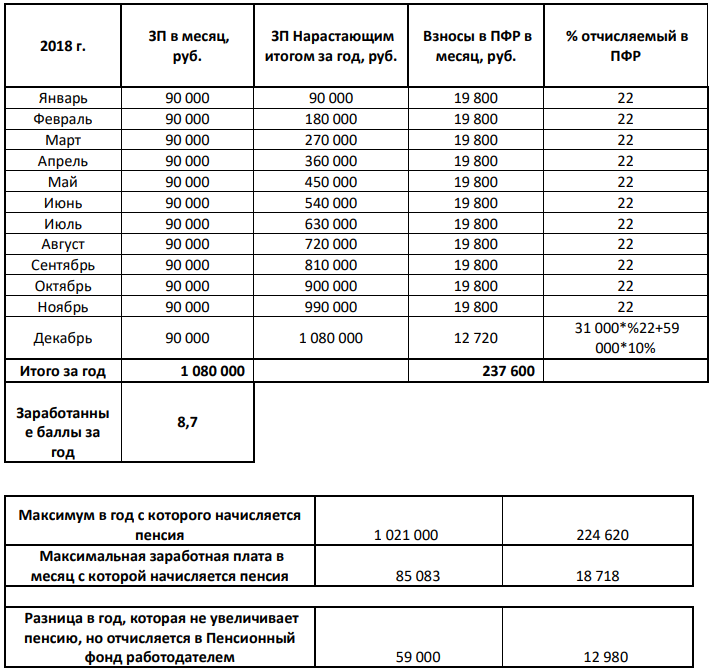

За наемных рабочих работодатель каждый месяц отправляет в Пенсионный фонд РФ 22 % от заработанного сотрудником месячного довольствия. Если быть точным, то с суммы до предельной величины (1 021 000 рублей) — 22 % и 10 % с того, что выше предельной величины. Эта сумма никак не вычитается из заработной платы сотрудника, а является дополнительным социальным бременем для работодателя.

Это значит, что работодатель москвича с заработной платой 90 тысяч рублей в месяц отправляет в ПФР на его пенсию 237 600 рублей в год.

Если обратиться к официальному сайту ПФР, то становится ясно, что за 2018 год данный условный гражданин зарабатывает 8,7 балла, с ремаркой от Пенсионного фонда: «Данные результаты расчета страховой пенсии носят исключительно условный характер и не должны восприниматься вами как реальный размер вашей будущей пенсии».

С учетом уже известных максимальных баллов до 2025 года и дальше и при планомерном увеличении предельной величины базы для исчисления страховых взносов можно предположить, что страховая пенсия нашего условного гражданина будет равна 41 441,53 + фиксированная пенсионная выплата — 4982,90, итого 46423,53 рублей.

Формула: сумма ваших пенсионных баллов умножается на стоимость одного пенсионного балла в году назначения страховой пенсии и прибавляется сумма фиксированной выплаты.

Почему нельзя говорить, что это на 100 % верный расчет? Помимо субъективных факторов самого гражданина, таких, как вынужденное увольнение с работы из-за необходимости ухода за инвалидом, стариком старше 80 лет и т.п., существуют и факторы, от нас не зависящие, такие, как изменение предельной базы по страховым взносам, изменение ставок или формулы расчета баллов, изменения в законодательстве, девальвация или вообще банкротство Пенсионного фонда — все это влияет на нашу пенсию, и отнюдь не положительно.

Уловка от ПФР

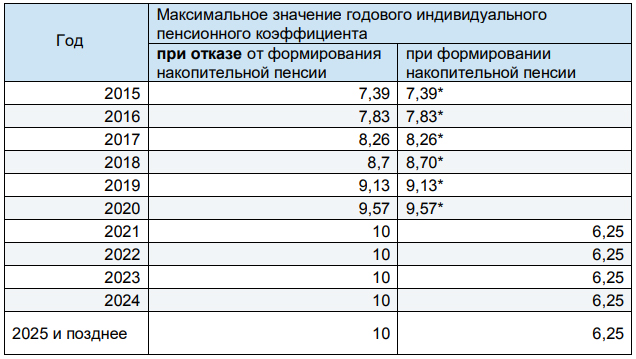

ПФР хочет заставить нас отказаться от накопительной части пенсии и фиксированной суммы в 4982 рубля 90 копеек посредством того, что после 2020 года резко снижается количество баллов страховой пенсии, которое можно заработать за год, при том, что баллы при отказе от формирования накопительной пенсии возрастают до 10. Наглядно это освещено в таблице ниже.

Заработная плата 90 000 рублей была взята специально для того, чтобы показать, что не все средства, отчисляемые в ПРФ, могут увеличивать вашу пенсию, если у вас заработная плата отличается от 90 000 рублей в месяц, вы можете воспользоваться калькулятором на сайте ПФР и рассчитать предположительную сумму вашей пенсии.

Пример № 2: Теперь поговорим о предпринимателях

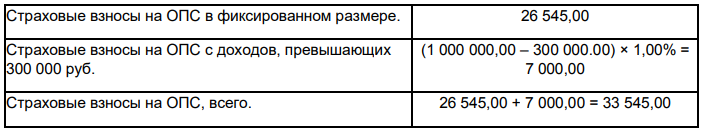

В отличие от наемных работников, предприниматели каждый год платят фиксированную сумму страховых взносов за себя самостоятельно. В 2018 году она составляет 26 545 рублей в фонд обязательного пенсионного страхования. В 2017 году страховые взносы на обязательное пенсионное страхование рассчитывались на основе МРОТ: 1 МРОТ × 26 % × 12 месяцев (7500 × 12 × 26 % = 23400 рублей).

Но в 2018 году был введен новый порядок, который отвязывает расчет от МРОТ, хотя в целом суть расчета остается такой же. Предполагается, что предприниматель зарабатывает 8508 рублей в месяц, а при такой заработной плате в год формируется только 1,2 балла (1 МРОТ в месяц). Поскольку наш условный предприниматель зарабатывает 1 000 000 рублей в год, то в этот год он отчисляет за себя 33 545 рублей:

А это значит, что дополнительно он увеличивает свои баллы, хоть и не значительно, в данном случае примерно на 0,29 балла.

Чтобы проще было понять, то 33 545 рублей страховых отчислений в год — это 22 % от 152 477,27 рублей — годового заработка или 12 706,44 рублей заработанных в месяц — или 1,49 балла в год. Исходя из этого, за 45 лет работы предпринимателем гражданин получит пенсию в размере 10 446,80 рублей.

Пользуясь формулой, исчислим пенсию: сумма ваших пенсионных баллов умножается на стоимость одного пенсионного балла в году назначения страховой пенсии и прибавляется сумма фиксированной выплаты

(1,49 балла × 45 лет) × 81,49 стоимость балла = 5 463,90 в месяц + 4 982,90 = 10 446,80 рублей.

Пользуясь калькулятором с сайта ПФР, получится 141,14 балл за 45 лет и 16484,1 страховой пенсии + 4 982 рублей 90 копеек накопительной = 21 467,00 рублей (калькулятор учитывает изменения в максимальном размере страховой базы и изменения в расчетах баллов с течением времени).

Максимальная сумма для предпринимателей, с которой может формироваться пенсия, это — 212 360 рублей страховых отчислений в год, т.е. доход выше 18 890 000,00 в год или 1 574 166,67 в месяц, пенсию не увеличивает.

Сравнение по расчетам калькулятора:

При доходе 1 000 000 рублей и прочих равных наемный рабочий заработает от 8,7 балла за год — это 438,76 балла за 45 лет работы — 45720,46 рублей пенсии в месяц, а предприниматель получит всего 21 467,00 рублей пенсии в месяц, заработав 141,14 балл за 45 лет.

Как увеличить пенсию работнику? Для обоих случаев увеличить пенсию можно, если обратиться за ней позже положенного срока, а также если продолжать работать уже на пенсии, но у второго варианта есть подводные камни, которые описаны в статье «Может ли пенсионер открыть ИП и стоит ли это делать».

Но важно помнить, что законодательство в части пенсионного обеспечения меняется очень быстро, и никто не знает, что ждет работающее население в будущем, поэтому, перед выходом на пенсию, лучше позаботиться о подтверждении трудового стажа. Это важно как для наемных рабочих, которые должны иметь при себе: копии трудовых договоров, договоров ГПХ, справки 2-НДФЛ за рабочий год, формы СЗВ-СТАЖ и другие подтверждающие документы, так и для предпринимателей, которые должны иметь при себе копии сданных деклараций и копии платежек, уплаченных страховых взносов в ПФР.

Скопировать ссылку

Скопировать ссылку

Каково же было мое удивление что расчетная сумма, если бы я пошла на пенсию в 2017 году, была 8500р. При том, что мой коэффициент по всем показателям превысил в 6 раз, то что берется для расчета.

На вопрос, а как применить то, что я имею, получила ответ, никак. Есть определенная ставка/коэффициент и от нее считают. Хотите увеличить - работайте без оформления пенсии. За каждый год по 500 руб.Возможно. А стоит ли?

Я из тех кто верит. И первая моя страховка на 10 лет, помогла мне выплатить ипотеку и сделать подарок дочери как наследство.

Вторая страховка на 15 лет - это моя пенсионная доплата самой себе и защита меня на случай НС. Помощь моим родным - уход за мной и наследство моей дочери, когда я уже покину этот мир.

Конечно в 20 лет мы вообще мало о чем думает, но в 30 уже можно думать. Не только проживать

chaika65_65@mail.ru с удовольствием расскажу

Гарантии то все имеют, только на одни гарантии не надо надеяться. Гарантии: платить налоги - для своего будущего мы все платим минимум. А всё проживаем. Иметь страховку за минимум от болезни для себя и детей - мы игнорируем, пронесет и проносит мимо жизни, когда случается беда и мы ждем гарантии.Ждем помощи родных.А они оказываются тоже на нас понадеялись.Вот такая круговая порука.

И это не только наши реалии.Так живет весь мир. Люди сами делают себе будущее своё. А что в Европе нет кризиса? Так же идут изменения и политические, экономические и нет стабильности нигде.

А чтобы не обманули, не надо соблазняться на обещания с высокими процентами и нести все последнее и без гарантий.

Теперь раз так все сложилось, ничего делать не будем, подождем гарантий от государства в виде пенсии в 8000 руб., субсидий на бедность и т.д.

Возьмем еще один кредит и сыграем детям свадьбу. и купим квартиру детям в ипотеку. Вот почему -то на это с зп в 25т.руб есть деньги? Да тут и думать-то не надо. Впрягся и поплелся.

нужно при любом уровне

Если рассматривать вопрос формирования пенсионных накоплений с позиции наёмного работника, то все верно.

Однако, если рассмотреть вопрос с позиции сравнения совокупных расходов на ФОТ, и допустить, что все расходы связанные с начислением и выплатой заработной платы - это обязательства работника, а не работодателя, то сравнение заработной платы не в пользу наемного работника.

Кроме того, не учтена стоимость активов самого ИП в момент выхода на пенсию и прекращения деятельности.

И сам статус ИП предполагает фин.грамотность и осведомленность в формировании активов, дальновидность и предприимчивость в создании резервов. А все ли ИПэшники таковы?

Иногда активы -это руки, ноги и голова. И если что то из этого выйдет из строя, то карман пуст, резервов нет. Больничный никто не оплатит, так как сам себе его оплачиваешь.

Потому и смотри информацию выше.

Кем бы ты ни был делай сам, думай сам. Ждать и надеяться не наш случай. Можно, но не надежно.