В этой статье:

что такое «торговый сбор» — общее понятие;

где установлен торговый сбор (в каких регионах), кто определяет ставки торгового сбора;

кто является плательщиками торгового сбора, по каким видам деятельности он уплачивается;

как встать на учет в качестве плательщика торгового сбора;

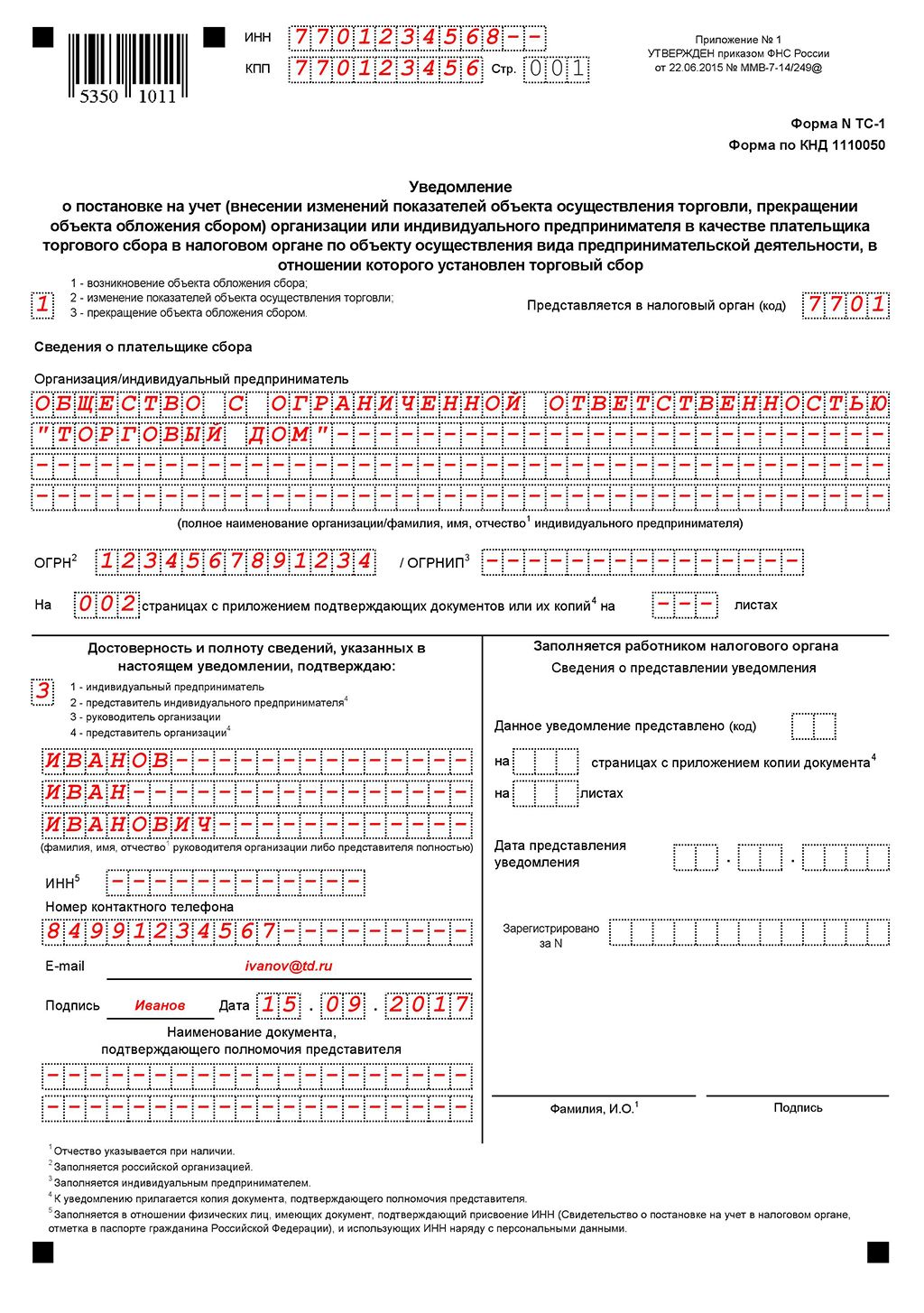

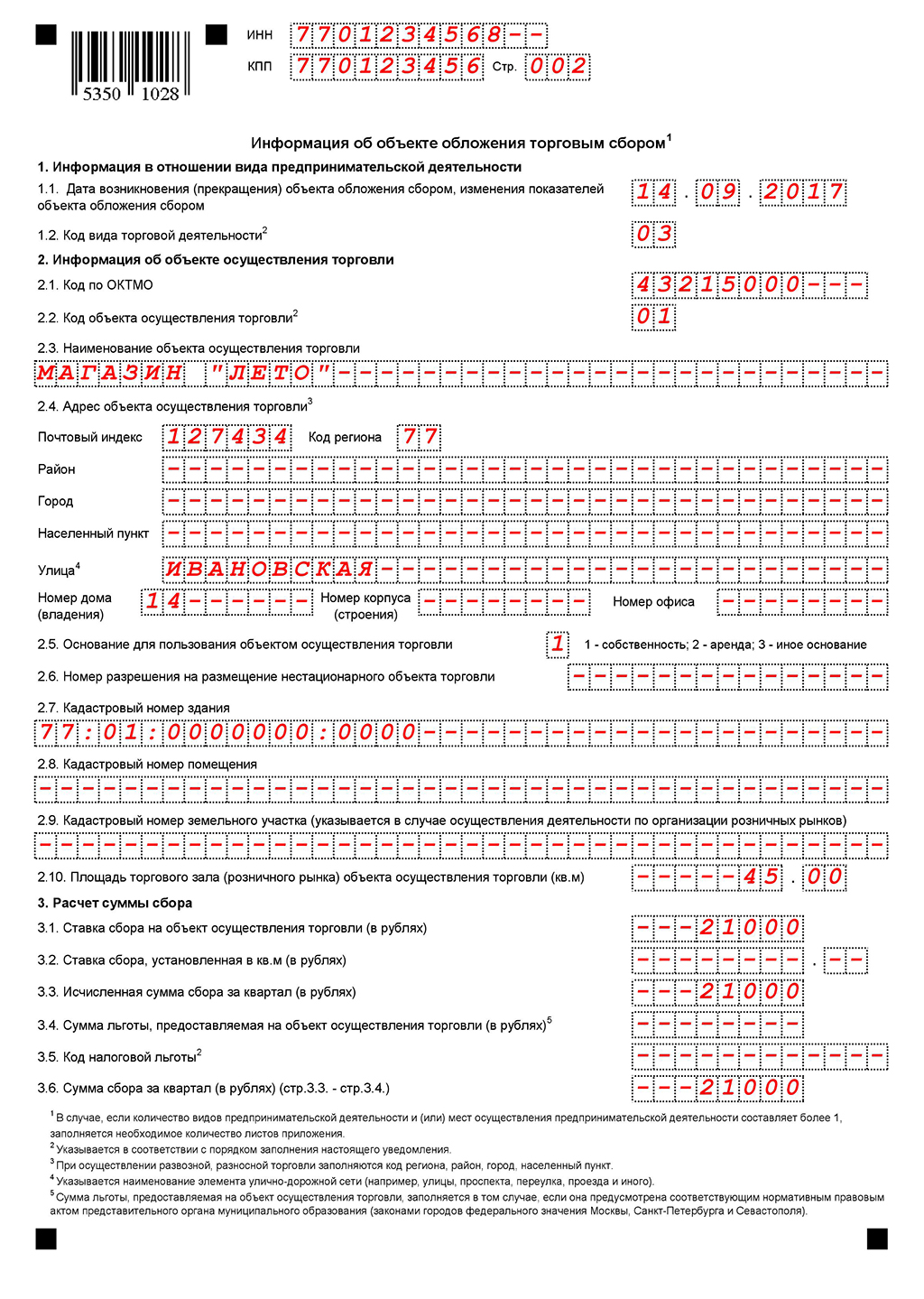

форма уведомления о постановке на учет в качестве плательщика торгового сбора;

образец заполнения данного уведомления.

Торговый сбор — это вид платежа, который обязаны перечислять в госбюджет компании и ИП, занимающиеся торговлей. Появился он относительно недавно — с 1 июля 2015 г., до настоящего времени особенности исчисления нового платежа непрозрачны для многих участников рынка.

Вопросам обложения торговым сбором отведена глава 33 Налогового кодекса РФ. Расчёт и перечисление в бюджет этого сбора производят ежеквартально до 25 числа месяца, следующего за окончанием квартала. Формы отчета по торговому сбору не предусмотрено, сдавать в налоговую по итогам периода обложения ничего не нужно.

Размер ставок торгового сбора устанавливается в российских рублях из расчета на один торговый объект или на площадь этого объекта. Он также зависит от типа торгового объекта и его расположения.

Следует отметить, что нет корреляции размера сбора с объемом полученных доходов.

Торговый сбор может вводиться в городах федерального значения — в столице, в Санкт-Петербурге и в Севастополе. Также с вступлением в силу соответствующего федерального закона торговый сбор может быть введен и в муниципальных образованиях.

Ставки торгового сбора определяются органами местного самоуправления.

На сегодняшний день торговый сбор уже взимается исключительно в столице. Его ставки регулирует закон г. Москвы от 17.12.2014 №62 с изменениями от 23.11.2016.

Плательщиками торгового сбора становятся фирмы и ИП, которые занимаются торговой деятельностью с применением в своём бизнесе объекта осуществления торговли.

Рассмотрим подробнее, что именно признаётся такими объектами:

- Объекты так называемой стационарной торговой сети, не имеющие торговых залов (это киоски, присоединенные к инженерным коммуникациям, рынки; сюда не входят автозаправки).

- Объекты нестационарной торговой сети (разносной/развозной торговли; это такие временные площадки, как палатки, лотки, машины, тележки и прочие мобильные конструкции для торговли).

- Объекты стационарной торговой сети, имеющие торговые залы (это, как правило, магазины и павильоны).

- Склады, с которых отпускается товар.

Также к облагаемой торговым сбором деятельности законодательство относит создание розничных рынков.

При этом даже если объект торговли арендуется или коммерсант является лишь посредником в цепочке, обязанность уплачивать торговый сбор при наличии деятельности будет.

Предприниматели на патенте и плательщики ЕСХН не обязаны уплачивать торговый сбор по соответствующим видам деятельности.

Важный момент — осуществляющие торговлю через интернет-магазины также не являются плательщиками сбора.

Компании, чья деятельность подлежит обложению торговым сбором, обязаны встать на учёт в качестве плательщика данного налога. Это необходимо сделать путём подачи уведомления в ФНС по месту регистрации объекта недвижимости (в случае, когда такой объект участвует в процессе торговли), либо по месту регистрации юридического лица или ИП.

Например, когда недвижимость, с использованием которой осуществлялась торговая деятельность, регистрировалась в Москве, а фирма или ИП — в другом субъекте, уведомление подаётся в столичную инспекцию по месту регистрации этого объекта. С движимым имуществом ситуация аналогична.

В тех нередких случаях, когда плательщик сбора имеет ряд объектов обложения, которые числятся в разных инспекциях в пределах одного и того же муниципального образования, все они фиксируются в одном уведомлении, но сведения по каждому из них заполняются на отдельных листах. Уведомление по нескольким объектам сдаётся в МИ ФНС по месту постановки на учет первого из указанных.

Подать уведомление о постановке на учёт в качестве плательщика торгового сбора по объекту, который появился у плательщика после 1 июля 2015 года, необходимо в срок — 5 рабочих дней со дня его приобретения.

Когда деятельность, попадающая под обложение торговым сбором, прекращается, фирму или ИП можно снять с учета. Чтобы это сделать, нужно предоставить уведомление установленной формы в налоговую по месту постановки на учет. С учета снимут той датой, которая прописана в уведомлении как дата окончания торговой деятельности.

Чтобы свести к минимуму возможность ошибок при заполнении уведомлений, вы можете воспользоваться сервисом интерне-бухгалтерии «Мое дело». Получить бесплатный доступ к сервису можно по ссылке.

Способ представления налогоплательщик выбирает сам: по ТКС в электронном виде или же в инспекцию на бумаге (лично либо почтой).

Документ, подтверждающий успешную регистрацию — свидетельство о постановке на учет в качестве плательщика торгового сбора — будет передан заявителю через 5 рабочих дней с момента подачи уведомления о постановке на учет.

Размер штрафа за опоздание с постановкой на учет — 10 тыс. руб. За отказ от регистрации в роли плательщика при ведении торговли — 10% дохода незадачливого коммерсанта за отчетный период, но не менее 40 тыс. руб.

Не следует также забывать, что при изменении участвующих в расчете сбора характеристик объекта обложения, таких, как метраж торгового зала, об этом нужно сообщать налоговикам, иначе инспекторы имеют право оштрафовать на 200 руб.

Уведомление о постановке на учет организации или ИП в качестве плательщика торгового сбора в налоговой инспекции подается по форме № ТС-1.

Образец/пример заполнения бланка уведомления о постановке на учет в качестве плательщика торгового сбора (ТС-1)

Подготовку и сдачу отчетности Вы также можете доверить сервису «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

Скопировать ссылку

Скопировать ссылку