Все организации, владеющие автотранспортными средствами, должны уплачивать и рассчитывать транспортный налог, не зависимо от системы налогообложения. Если на организацию зарегистрирован автомобиль — она обязана уплачивать налог.

Под транспортный налог помимо легковых автомобилей подпадают и другие виды транспорта. Это, в частности, могут быть (ст. 358 НК РФ):

- воздушный транспорт;

- мотоциклы, мотороллеры и т. п.;

- все типы грузовиков;

- водные средства передвижения: катера, гидроциклы, яхты, теплоходы, парусники и т. п.;

- средства для перемещения по снегу зимой: снегоходы, сани и т. п.

Есть отдельный список, на который налог не следует начислять:

- воздушный транспорт санитарной авиации и медицинских служб;

- морские суда для бурения;

- грузовые и пассажирские речные/морские средства/воздушный транспорт, которые принадлежат юридическим лицам;

- легковые машины, которые использует инвалид;

- морские и речные виды транспорта;

- комбайны и другие виды сельскохозяйственного транспорта;

- автомобили, которые официально числятся в угоне;

- лодки с веслами либо моторные лодки с двигателем до 5 л.с.;

- транспорт, который фигурирует в Российском международном реестре судов.

Транспортный налог является региональным налогом, сроки его уплаты устанавливаются законами региона, в котором автомобиль зарегистрирован.

Не уплачивается транспортный налог только за период, когда он снят с учета до дня постановки на учет.

Транспортный налог уплачивается авансовыми платежами за I, II и III кварталы и по итогам года.

Декларация по транспортному налогу представляется только по итогам года. Срок сдачи — до 1 февраля года, следующего за отчетным. Таким образом, срок сдачи декларации по транспортному налогу за 2018 год — до 1 февраля 2019 года.

Предоставлять декларацию по авансовым платежам по транспортному налогу не нужно.

Снижение транспортного налога в 2018 году для юрлиц

Федеральным законом от 27.11.2017 № 335-ФЗ отменены повышающие коэффициенты на автомобили.

Отменены два коэффициента:

1,3 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет.

1,5 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1 года.

Также уточнен коэффициент 1,1. Он теперь применяется в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет (до этого — от 2 до 3 лет).

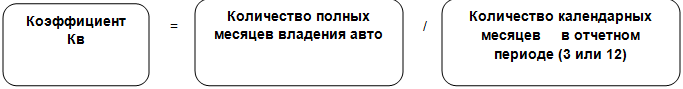

Транспортный налог рассчитывается по каждому транспортному средству, числящему в собственности организации. Налоговая база — это мощность автомобиля в лошадиных силах. Как правило, она указана в паспорте транспортного средства. Если авто было зарегистрировано или наоборот, снято с учета в течение года, при расчете транспортного налога применяется специальный коэффициент Кв. Он равен:

Полным месяцем считается: если авто был поставлен на учет до 15 числа

- если после 15 — это месяц при расчете коэффициента Кв не учитывается;

- если авто был снят с учета после 15 числа. Если до — это месяц не учитывается.

Для дорогостоящих автомобилей, средняя стоимость которых превышает 3 миллиона рублей, применяется повышающий коэффициент Кп.

| Средняя стоимость автомобиля млн. руб. | Количество лет прошедших с года выпуска авто | Коэффициент Кп |

| От 3 до 5 включительно | Не более 3 | 1,1 |

| От 5 до 10 включительно | Не более 5 | 2 |

| От 5 до 15 включительно | Не более 10 | 3 |

| От 15 | Не более 20 | 3 |

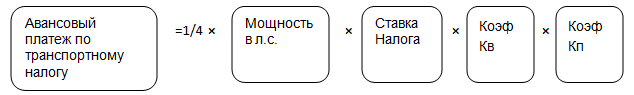

Каждый квартал по транспортному налогу уплачиваются авансовые платежи. Для того, чтобы их рассчитать, нужно воспользоваться формулой:

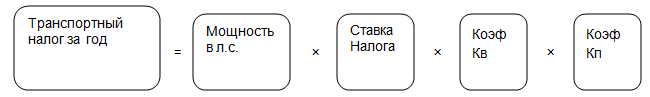

Сумма транспортного налога за год рассчитывается по формуле:

Пример. Как рассчитать транспортный налог

У ООО «Июнь» на балансе числится грузовое средство. Исходные данные: Сила двигателя = 140 л.с. Ставка налога на это средство передвижения составляет 26 руб./л.с. (до 200 л.с. включительно). Таким образом, годовой налог за этот транспорт равен: 140 л.с. × 26 руб./л.с. = 3640 руб.

Обратите внимание! Для безошибочного расчета транспортного налога, подготовки и своевременной сдачи отчетностей, воспользуйтесь онлайн-сервисом «Мое дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически производит все необходимые расчеты, формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.Для отчетов за 2018 год утверждена новая форма декларации. Бланк 2018 года отличается тем, что в 2-й раздел документа было добавлено несколько новых строк. (Приказ ФНС России от 05.12.2016 N ММВ-7-21/668@)

Скопировать ссылку

Скопировать ссылку