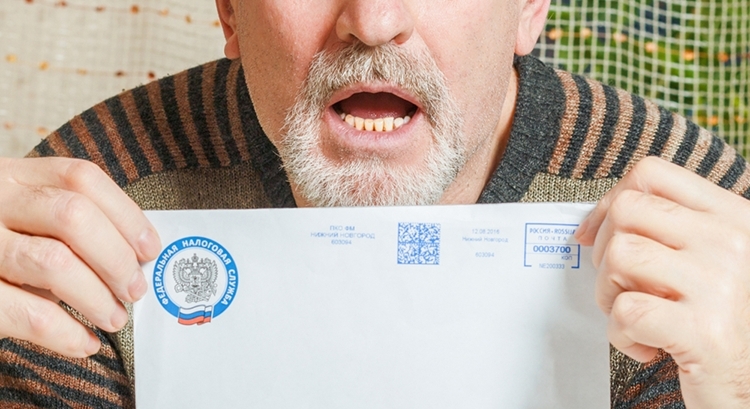

Основной причиной проведения выездной налоговой проверки деятельности организации является наличие общества в плане проведения такой проверки, план проведения проверок размещен на сайте Генеральной прокуратуры РФ.

Помимо наличия плана на предстоящий налоговый период существуют также внеплановые проверки, которые приводят к существенным проблемам для предпринимателя, так как они назначаются всегда неожиданно и у налогоплательщиков отсутствует время, чтобы к ним подготовиться.

Внеплановые проверки назначаются в случае, если налогоплательщик соответствует хотя бы нескольким критериям, установленным ФНС РФ. Таким образом, для того, чтобы снизить риски попадания на внеплановую выездную налоговую проверку, нужно проанализировать свою компанию на предмет соответствия установленным критериям и максимально исключить совпадения.

Где же можно ознакомиться с этими критериями, чтобы снизить риск нежданного появления налоговых агентов на пороге офиса?

«Плюс» в том, что эти сведения доступны в отрытых источниках. Официально с ними можно ознакомиться в Приложении № 2 приказа ФНС от 30 мая 2007 года № MM-3-06/333@ и выявить возможные факторы риска.

Однако, если есть желание более детально вникнуть в критерии, по которым выездная проверка контролирует налогоплательщиков, то все 12 критериев риска в более доступной форме представлены в Приложении № 1 вышеупомянутого приказа.

Наибольшие проблемы возникают у компаний, которые занимаются экспортной деятельностью, в следствие чего возмещают из бюджета большой объем налога на добавленную стоимость. Большой объем возмещения налога негативно влияет на количественный показатель налоговых сборов конкретно взятой территориальной налоговой инспекции и приводит к негативной реакции со стороны надзорных налоговых органов, особенно это касается крупных представителей бизнеса в не очень доходных регионах. Как видим, налоговая инспекция в большинстве случаев проверку экспортеров проводит в среднем раз в два-три года. Однако, как показывает практика, подобные организации тщательно и очень аккуратно ведут учет своей деятельности и проверки не выявляют нарушений в существенных объемах, принося лишь административный дискомфорт для предприятия.

Наряду с возмещением НДС высокорискованными факторами для проведения выездной налоговой проверки, с которыми уже может столкнуться основная масса налогоплательщиков, являются низкая налоговая нагрузка, низкая рентабельность по отрасли и отражение убытков организации на протяжении нескольких налоговых периодов.

Порядок расчета налоговой нагрузки и рентабельности приведен в приложении № 3 к Приказу ФНС России от 30 мая 2007 года № ММ-3-06/333@: для каждой отрасли ИФНС рассчитала минимально необходимый уровень налоговой нагрузки и рентабельности. ИФНС исходит из понимания, что при идентичной деятельности налоги должны быть также пропорциональны оборотам, а рентабельность одного и того же вида деятельности не должна отличаться в разы. В случае выявления занижения средних показателей налоговой нагрузки и рентабельности у налогоплательщика (ввиду его особенностей ведения экономической деятельности) проверка проводится для установления факта незаконного занижения налоговой нагрузки. В частности, недобросовестные предприниматели могут занизить налогооблагаемую базу, увеличивая расходы по налогу на прибыль. Например, согласно расчетам ИФНС, налоговая нагрузка в сфере строительства установлена на уровне 10,4% в отношении 2018 года, соответственно, в случае, если вы занимаетесь стройкой и уплачиваете в бюджет налогов меньше этих показателей, вы находитесь в зоне риска проведения проверки.

При этом стоит обратить внимание, что ФНС перечисляет отрасли деятельности очень обобщенно. Так, торговля разделена только на два вида: автомобильный транспорт и все остальное, но реальность экономической ситуации показывает, что в зависимости от типа товара, региона и других факторов рентабельность различных видов торговли отличается в десятки раз и их нельзя уравнивать. Например, при анализе рынка видно, что компании, занимающиеся низкорентабельной торговлей производными резины и пластмассы, по всей РФ не превышает 6-7%. Налоговыми органами же установлено, что минимальный уровень рентабельности для всех видов торговли не может быть меньше 10%, что неминуемо приводит такого рода торговлю к риску проведения выездной налоговой проверки.

Заниженная налоговая нагрузка также может свидетельствовать еще об одном факторе риска. Как правило, это служит сигналом о том, что финансово-хозяйственная деятельность построена на фиктивной цепочке контрагентов, то есть договоры заключены либо с посредниками, либо с перекупщиками, что нецелесообразно с экономической или деловой точек зрения. В таких схемах для выстраивания цепочки контрагентов зачастую участвуют фирмы-однодневки и контролируются они непосредственно налогоплательщиком, а целью их деятельности является безосновательное увеличение стоимости товара с целью увеличения расходов и, как следствие, занижение налога на прибыль.

Убытки общества, показываемые несколько лет подряд, также, в свою очередь, являются фактором для проведения выездного контрольного мероприятия с целью выявления необоснованных расходов и неуплаты налога на прибыль.

К этому блоку рисков также можно отнести низкий уровень заработной платы в сравнении с аналогичным видом деятельности в аналогичном регионе. Низкая зарплата свидетельствует о занижении НДФЛ и наличии «серого оборота» наличных денежных средств в компании, не учтенного в качестве налогооблагаемых доходов. Наряду с «серыми зарплатами в конверте», недобросовестные налогоплательщики при занижении НДФЛ зачастую переводят штатных сотрудников за штат, требуя зарегистрировать ИП.

Такие и похожие схемы, как правило, легко выявляются сотрудниками налоговых структур как необоснованные и ведущие к налоговой выгоде налогоплательщика, а значит — приводят к доначислению значительных сумм, а также штрафов, пени.

Также свидетельством возможных нарушений законодательства считаются показатели, отражающие реализацию товаров или услуг, при которых темпы роста расходов опережают темпы роста доходов.

Подозрительным будет и приближение дохода компании к порогам лимитов применения специальных режимов налогообложения, например, применение упрощенной системы налогообложения возможно в случае не превышения дохода компании за год 150 миллионов рублей. Приближение к этому порогу доходности может косвенно свидетельствовать о возможном дроблении бизнеса.

Недобросовестный предприниматель с целью сохранения возможности применения налогового специального режима (УСН) может создать аналогичную подконтрольную компанию для деления оборота. Такого рода необоснованное дробление является грубым нарушением налогового законодательства, и в случае выявления подобной структуры — ИФНС объединит обороты компании, докажет незаконность применения специального режима и, как следствие, доначислит НДС и налог на прибыль за периоды выявленных нарушений.

Помимо перечисленных факторов риска, еще стоит учитывать следующий: по сложившейся практике внимание налоговиков привлекают те компании, которые планируют или уже вступили в процедуру реорганизации и ликвидации юридических лиц.

У ФНС есть указания в обязательном порядке проверять ликвидируемые и реорганизуемые организации. При этом проверке может быть подвержен повторно период, по которому уже проводилась выездная налоговая проверка.

По мнению ФНС, такие мероприятия, как ликвидация общества, может быть следствием попытки скрыть правонарушения путем перевода деятельности на новое общество. Так как после получения свидетельства о снятии с налогового учета налоговые органы не могут инициировать никаких проверок в отношении ликвидированного налогоплательщика. Реорганизация общества также периодически используется налогоплательщиками, чтобы скрыть «хвосты», ведь после завершения процедуры реорганизации первоначальное общество перестает существовать и не может быть проверено налоговыми органами.

Обобщая вышесказанное, можно подвести следующие итоги: попасть в списки проверяемых организаций могут абсолютно все, это было бы идеальным вариантом для ФНС, но в силу отсутствия административных возможностей поголовно проверять всех предпринимателей на предмет соблюдения налогового законодательства, осуществить проверку 100% налогоплательщиков просто невозможно. В силу этого, налоговыми органами выработан список факторов риска, которые определяют целесообразность проведения дорогостоящего и трудозатратного мероприятия выездной налоговой проверки.

Скопировать ссылку

Скопировать ссылку