В процессе деятельности организации могут возникнуть ситуации, когда в бюджете оказываются излишне уплаченные суммы. Чтобы осуществить налоговый возврат, необходимо составить заявление. В каких случаях может возникнуть переплата налога и как правильно заполнить заявление о возврате излишне уплаченного налога, рассмотрим в статье.

В каких случаях может возникнуть переплата?

Переплата по какому-либо налогу может возникнуть в следующих случаях:

- Организация сама перечислила сумму, фактически превышающую сумму начисленного налога;

- Налоговая инспекция взыскала сумму налога или штрафа, размер которого был впоследствии пересмотрен или отменен;

- Переплата возникла после применения налогового вычета.

Организация переплатила налог

Переплата может быть возмещена из бюджета или зачтена в счет погашения задолженности по другому налога. Однако для осуществления обоих вариантов нужно заполнить заявление либо на возврат, либо на зачет переплаченной суммы.

В первом случае для заполнения заявления нужно четко знать дату возникновения переплаты. Если переплата возникла по платежам, суммы которых определены за конкретный период, то проблем с определением даты не возникает. Если же переплата коснулась налога, по которому предусмотрены авансовые платежи, то в этом случае необходимо считать датой возникновения переплаты срок подачи годовой декларации, а не срок уплаты авансового платежа.

Важно помнить, что предусмотрен трехлетний срок на возврат переплаченных налогов. Если с момента переплаты прошло более трех лет, Налоговая инспекция уже ничего не станет возмещать.

ФНС обязана в течение 10 дней с момента получения заявления принять решение о зачет излишне уплаченного налога. В течение одного месяца принимается решение о возврате переплаты по заявлению. Если Налоговая инспекция задерживает сроки принятия решения, то согласно п. 10 ст. 78 НК, возврат осуществляется с процентами.

Пример

ООО «Организация» на УСН доходы перечислила налог за 2018 год. После уплаты бухгалтер обнаружил ошибку в платежном поручении — вместо налога в 23000 рублей, перечислили 32000 рублей. Таким образом оказалась переплата в размере 9000 рублей. Бухгалтер совместно с руководителем приняли решение зачесть переплату в счет погашения задолженности за будущий период. Бухгалтер составил заявление на зачет и направил в ФНС по месту регистрации.

Инспекция взыскала излишние суммы налога

Когда переплата возникает из-за неправомерного взыскания со стороны налоговой, налогоплательщик также вправе вернуть свои деньги обратно. Обычно такие ситуации возникают, если во время проверки налоговики выявили нарушения и доначислили налог с пенями и штрафом. Организация же после уплаты всех налогов обратилась в суд и обжаловала решение налоговой, в результате чего все доначисленные суммы налога, пеней и штрафа были отменены.

Срок подачи заявления о возврате излишне взысканных налогов составляет 3 года с момента, когда налогоплательщик узнал об этой переплате. Срок был увеличен с 1 месяца до трех лет буквально в конце 2017 года, и начал действовать с 14.12.2017 года по № 322-ФЗ от 14.11.2017.

Инспекция обязана принять решение о возврате излишне взысканных сумм в течение 10 дней с момента получения заявления. И в этом случае сумма переплаченного налога возвращается строго с процентами.

Пример

ИП Иванов вовремя оплатил упрощенный налог в размере 60000 рублей. Однако по каким-то причинам до ФНС платеж не дошел. Инспекция посчитала предпринимателя должником и взыскала с него сумму налога повторно. Предприниматель доказал своевременную оплату и обратился с заявлением на возврат излишне взысканного налога. Количество дней, за которые следует рассчитать проценты — 10.

Рассчитаем проценты по излишне взысканному налогу по следующей формуле:

% = Сум возврата × Д × СР ÷ 365;

% — проценты на сумму излишне взысканного налога;

Сум возврата — сумма излишне взысканного налога, подлежащая возврату;

Д — количество дней, за которые считаются проценты (со дня, следующего

за днем взыскания, по день фактического возврата);

СР — ставка рефинансирования, с 23 марта 7,25%.

(60000 × 10 × 7,25) ÷ 365 = 119,17 рублей.

Итого ФНС должна вернуть на расчетный счет ИП:

60000 + 119,17 = 60119,17 рублей.

Организация применила вычет

У плательщиков НДС, акцизов и НДФЛ такая ситуация встречается довольно часто. Применив свое право на вычет, бюджет оказывается должен налогоплательщику.

Возврат НДС может осуществляться в общем порядке, либо в заявительном порядке.

Общий порядок предусматривает подачу декларации по НДС с указанием суммы НДС к возмещению из бюджета. Инспекция начинает камеральную проверку, которая длится не более 3 месяцев. По результатам проверки ФНС принимает решение о возмещении НДС либо об отказе.

В заявительном порядке НДС могут возмещать не все организации:

- Организации, которые за три предшествующих заявительному порядку отчетных периода заплатили общую сумму налогов не менее суммы, установленной законодательно;

- Организации, чья деятельность регулируется договором поручительства.

Заявительный порядок позволяет получить сумму переплаты по налогу до завершения налоговой проверки. У плательщиков акциза аналогичная ситуация.

По НДФЛ также могут возникать ситуации, когда налоговый агент удержал с физического лица лишний налог. Физическое лицо является налогоплательщиком, а значит имеет право на возмещение суммы переплаты. В этом случае, действовать нужно через своего налогового агента, то есть фирму-работодателя. Налогоплательщик пишет заявление о возврате излишне удержанных сумм НДФЛ в бухгалтерию организации. Перечисление осуществляется также через налогового агента. Если же на тот момент, когда физическое лицо узнало об имеющейся переплате, организации уже не существует, то подавать заявление необходимо непосредственно в налоговую инспекцию.

Пример

ООО «Компания» в отчетном периоде реализовало сделок на общую сумму 2 050 000 руб., в том числе НДС 152542 рублей:

- внутри РФ — 1000000 руб. (НДС 152542 руб.);

- продажа в Германию на сумму 1050000 руб. при НДС, равном 0%;

- входной НДС составил 150000 руб.

Определение доли выручки по операциям экспорта:

1050000 ÷ (2050000 – 152542) = 0,55.

Сумма к возмещению по экспорту:

150000 × 0,55 = 82500 рублей.

Сумма, предъявляемая к вычету по внутренней реализации, составит:

150000 – 82500 = 67500 рублей.

Заявление на возврат налога

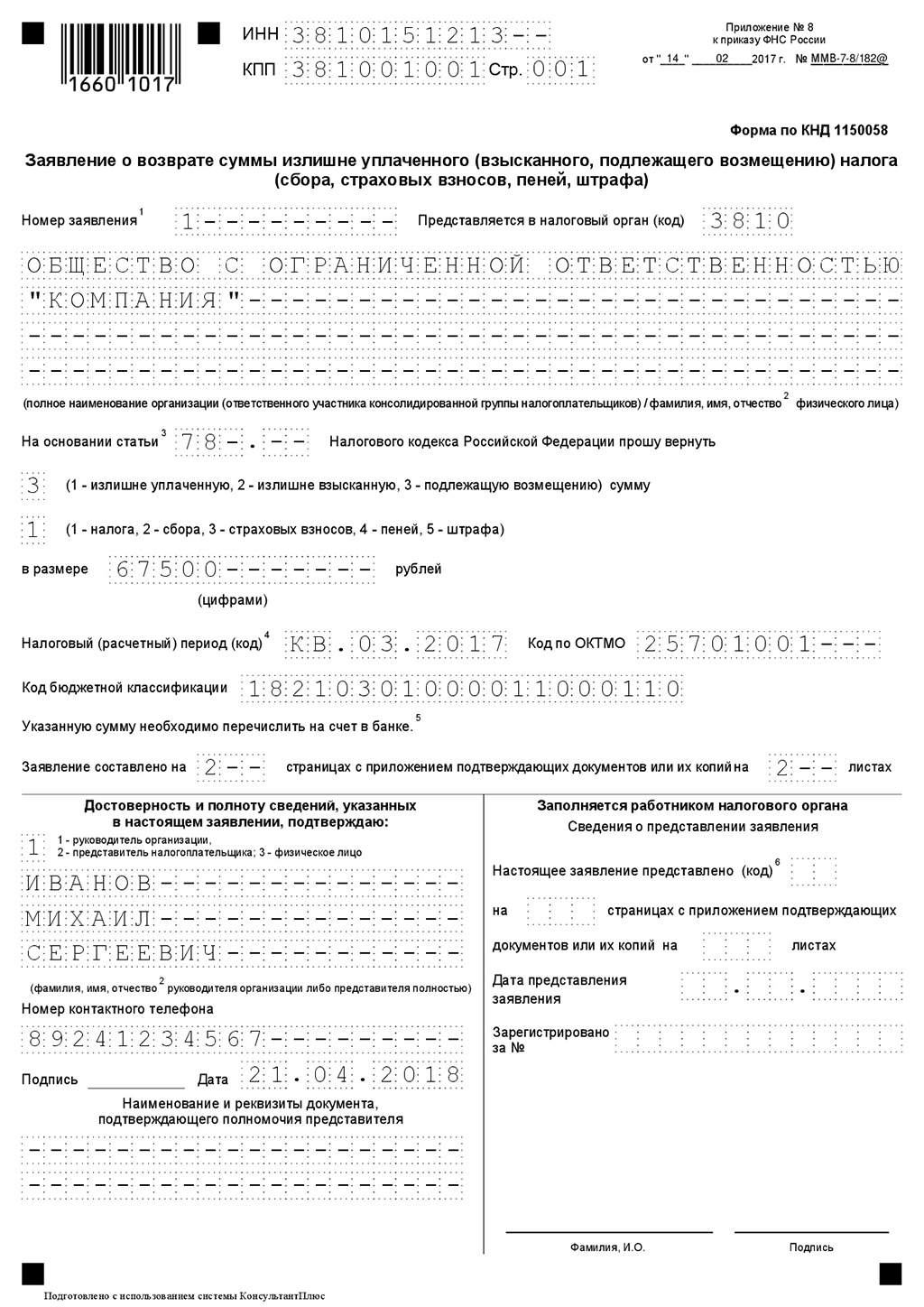

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. Эта форма применяется с 31.03.2017.

В форме необходимо указать следующие реквизиты:

- ИНН, КПП лица, подающего заявление;

- порядковый номер заявления и код налогового органа, в который оно представляется;

- наименование налогоплательщика, если это организация, либо Ф. И. О., если это индивидуальный предприниматель или физическое лицо;

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

На первом листе заявитель ставит свою подпись и дату заполнения заявления.

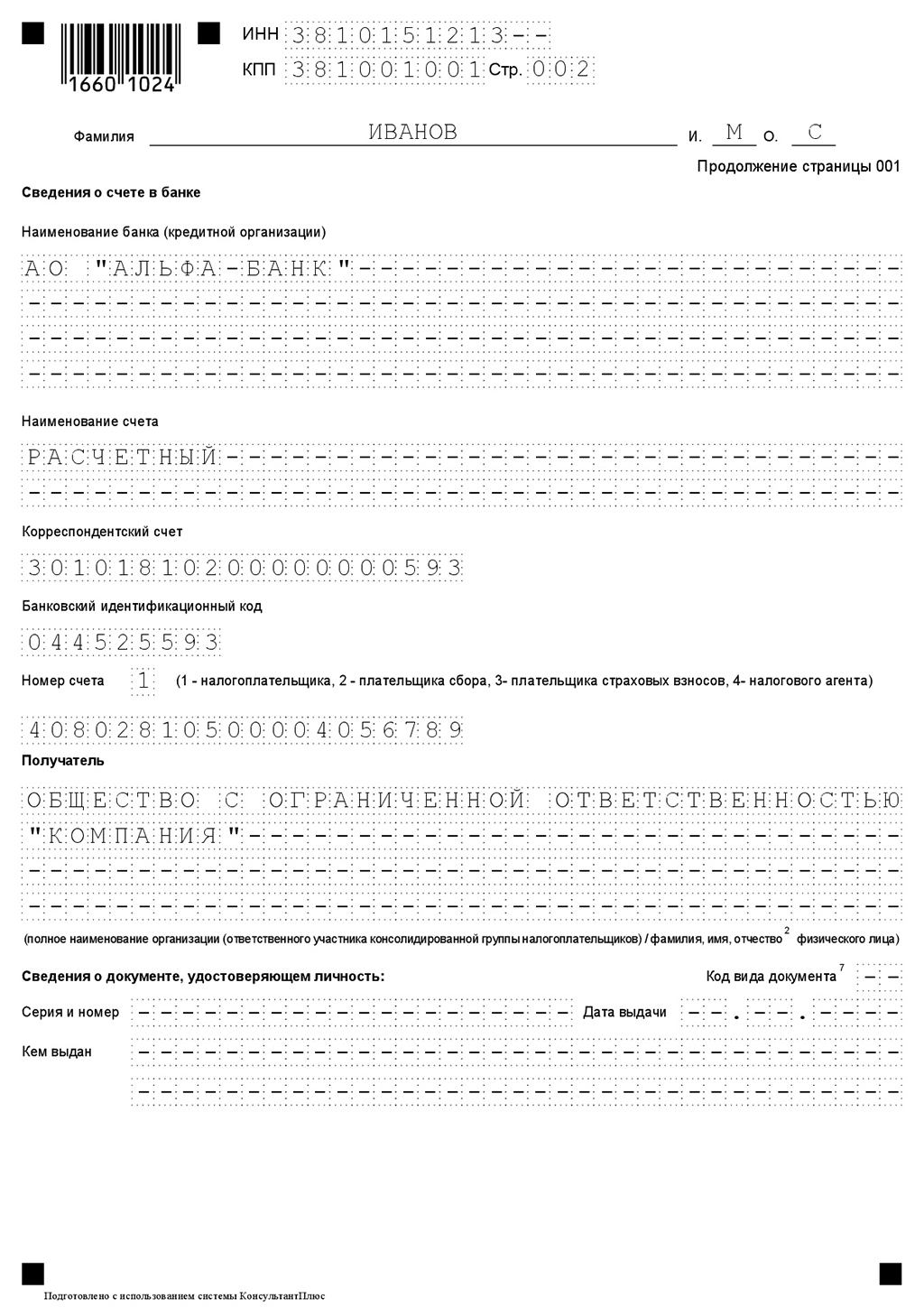

На второй странице необходимо указать данные банковского счета, наименование получателя и сведения о документе, удостоверяющем личность.

Третья страница для заполнения физическими лицами, не являющимися индивидуальными предпринимателями. Также на третьем листе необходимо указать сведения о документе, удостоверяющем личность, и адрес места жительства. Эта страница не заполняется, если указан ИНН.

Куда и как подавать заявление на возврат переплаченного налога

Заявление нужно подать в отделение налоговой инспекции по месту регистрации организации или индивидуального предпринимателя.

Подать можно как в бумажном виде, так и в электронном, через телекоммуникационные каналы связи, заверив заявление электронно-цифровой подписью.

Скопировать ссылку

Скопировать ссылку